7695 交換できるくん 成長のポテンシャル高まる (2023年3月期第1四半期フォロー)

20220821 7695 交換できるくん 2023年3月期第1四半期フォローレポート

ポイント

第1四半期は増収増益

供給が滞った時期に体制整備した効果によりポテンシャル高まる

優秀な契約職人を確保

メーカー値上げはプラス効果もあり

ガッチリマンデー効果に期待

説明会資料はこちら

決算短信はこちら

2022年3月期通期のレポートはこちら

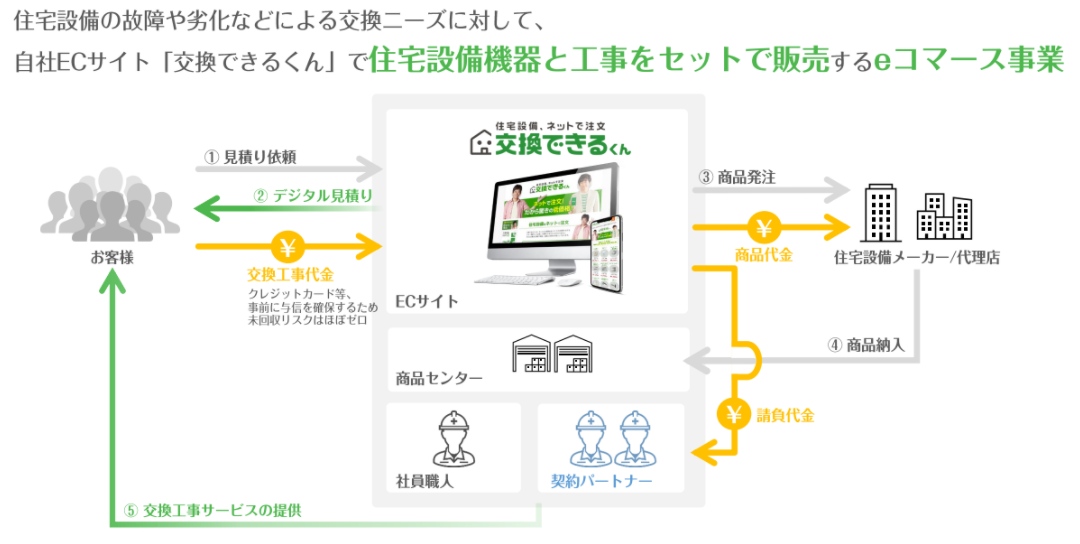

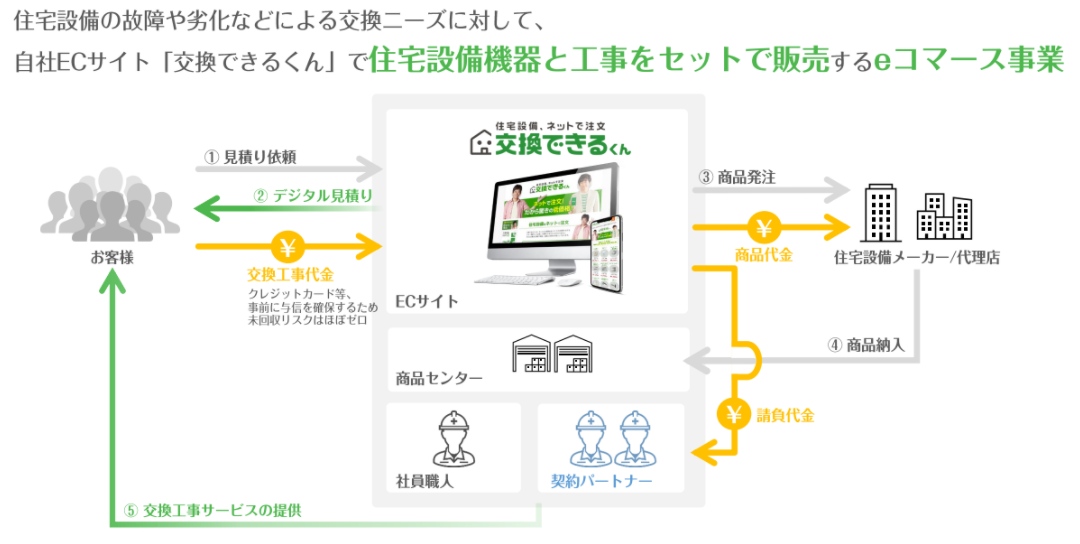

<イーコマース企業>

同社はイーコマース事業者である。

一部の投資家においてはリフォーム事業者と誤って認識されることがあるようだが、同社は自社のECサイトで住宅設備機器と工事をセットで販売するイーコマース事業を行う企業である。

自社ECサイトで顧客からの住宅設備機器の交換見積もりを受け、決済、施工まで一気通貫で提供する。

豊富な工事実績と様々な商品情報などのコンテンツを自社ECサイトに蓄積している。WEBマーケティングによる受注においては同社が提供する商品の検索結果で上位に表示され、競争優位性の高さが維持されている。施工は契約パートナーの職人が工事を行う(社員職人も一部行うがメインは契約パートナーが施工)。契約している職人を効率的にスケジュールするシステムを構築していることも強みの一つ。

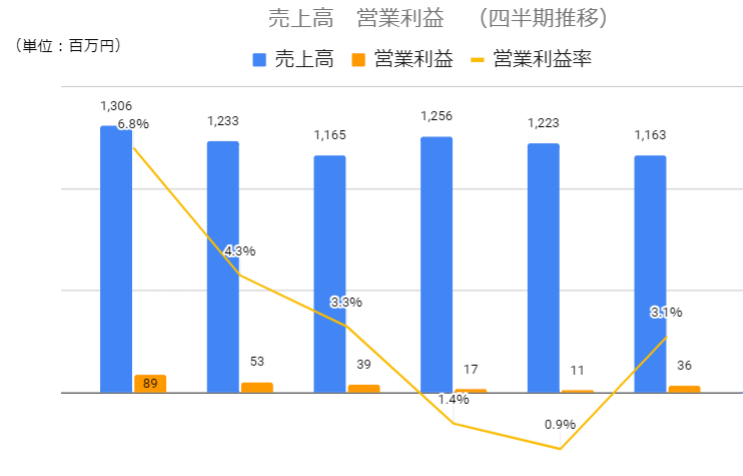

<第1四半期の業績>

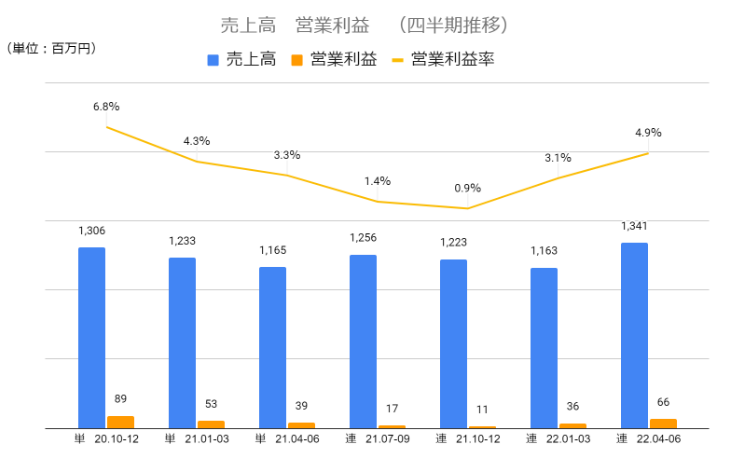

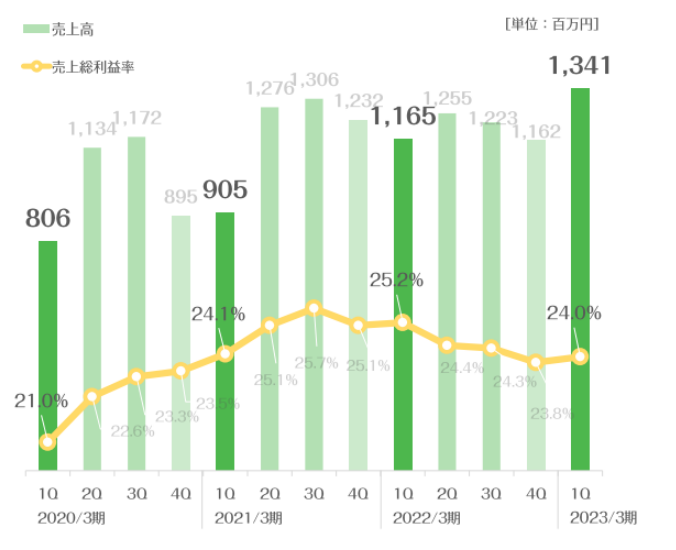

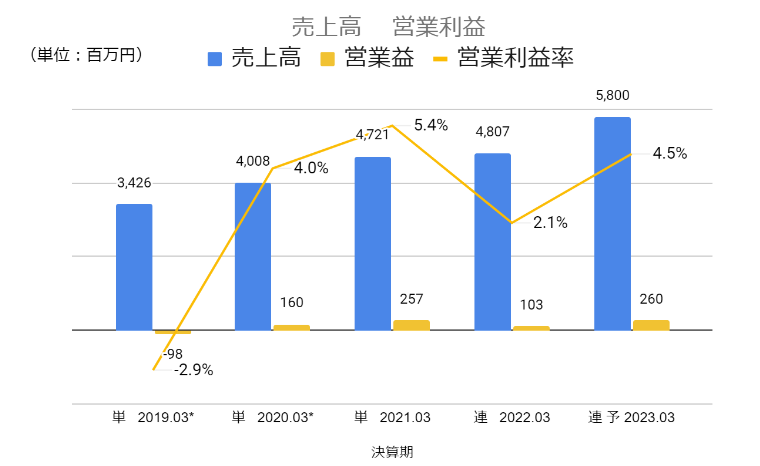

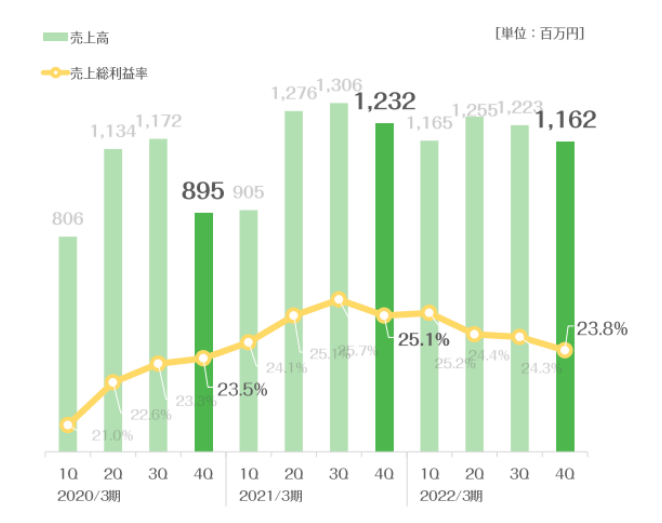

2023年3月期第1四半期は売上高1,341百万円(前同比+15.1%)、営業利益66百万円(同68.1%)。

売上総利益率は24.0%と前年同期比では低下しているが、前四半期(前期の第4四半期)23.8%に対して0.2%の改善となった。売上が伸びない中でも回復後に向けて商品センター増床や施工体制の拡充をすすめたことで低下していたが、工事が順調に進捗して売上高が伸びたことが売上総利益率の改善に寄与した。

また、商品によって提供できる商品にばらつきがあるため積極的な広告費の投入を抑制したことも営業増益に寄与した。

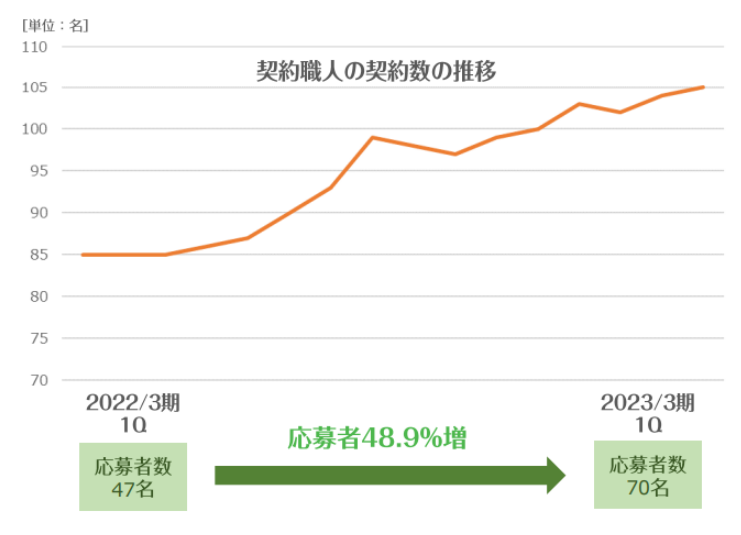

〇施工ポテンシャル高まる

半導体供給不足やコロナ禍による中国のロックダウンの影響で商品の供給が滞っている中でも回復後に向けて契約職人の確保をすすめてきた。主に契約した職人からの口コミによって応募が増え、若くて優秀な職人を中心に確保することができた。仕事量が不安定だった職人にとって安定的に仕事が確保できる同社は心強い存在。部品の調達、顧客との見積調整などの手間が軽減でき、職人が工事に集中できる環境を提供する。

前年同期比で応募者数は47名から70名に約50%の増加。契約職人は104名(6月末)まで増やすことができた。

積みあがったバックオーダーをこなしながら、新たな受注も処理することができている。コロナ禍の中で契約職人を追加してきたことが年間の処理件数可能件数を高めた。

〇工事順調でバックオーダーは減少傾向

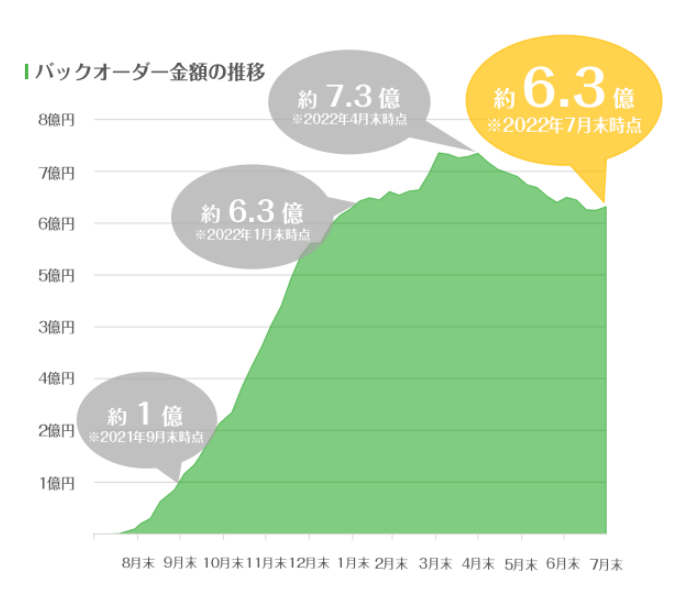

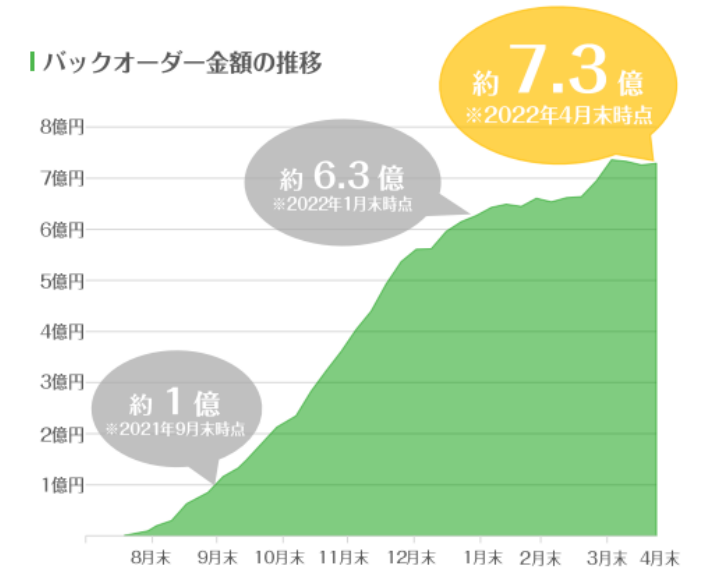

バックオーダーはピークの約7.3億円から7月末時点で約6.3億円に約1億円減少している。

バックオーダーの積み上がりはあるが、工事が順調に進捗することで解消も進んでいる。

7月末のバックオーダー6.3億円のうち、バックオーダーがほぼピークとなった2022年3月末までの受注分は1.8億円。2022年4月以降の受注が4.5億円であり、7月末のバックオーダー金額の7割以上を占める。

<商品別で徐々に回復>

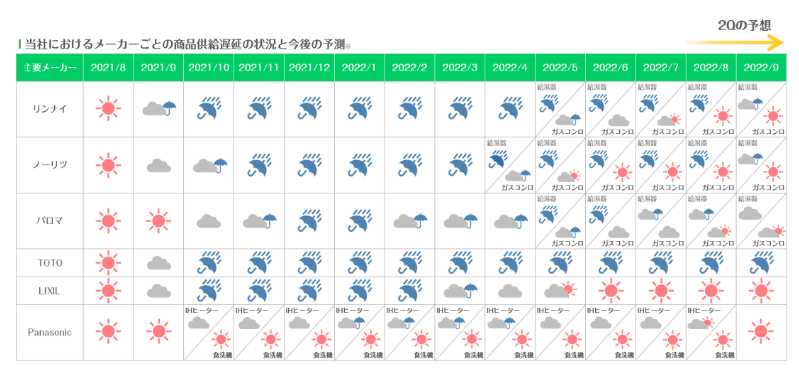

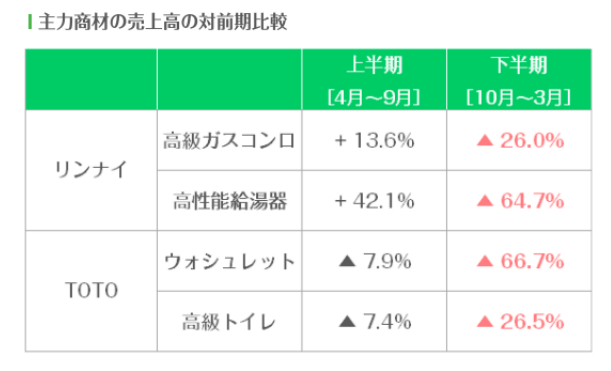

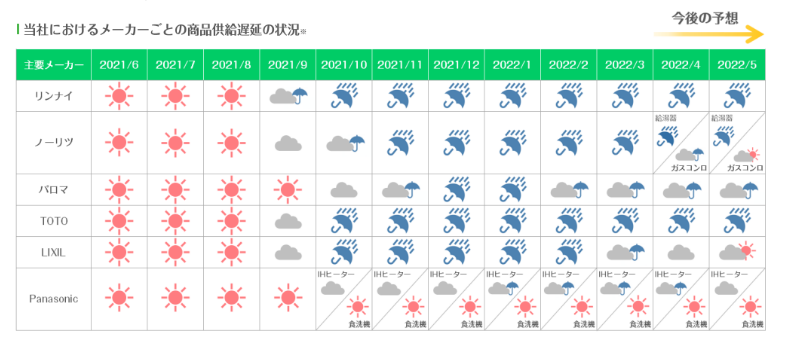

特に影響を受けたのが同社の強みである高機能、高価格帯の商品。給湯器とTOTOのトイレは依然として回復見通しが立たないが全体では徐々に回復を見せている。

回復したところから積極的に工事をすすめることで工事件数の回復、売り上げ増に寄与した

〇メーカー価格の値上げの影響は限定的、プラス効果も

各メーカーが様々な商品で値上げを発表しているが、商品の供給がないバックオーダー分については契約時の価格で提供することが確認されており、同社の業績に対する影響は限定的である。

一方でメーカー値上げは同社にとってプラス効果も期待できる。メーカー値上げ後も他社に比べて圧倒的な低価格で提供しており、同社の競争力は一層高まる可能性がある。住設機器は一定期間ごとに故障の修理や交換が必要になり、かつ食洗器やエアコン、給湯器、換気扇などのように故障した状態で放置できないものである。価格の値上げによる買い控えなどの影響も限定的と考えられる。

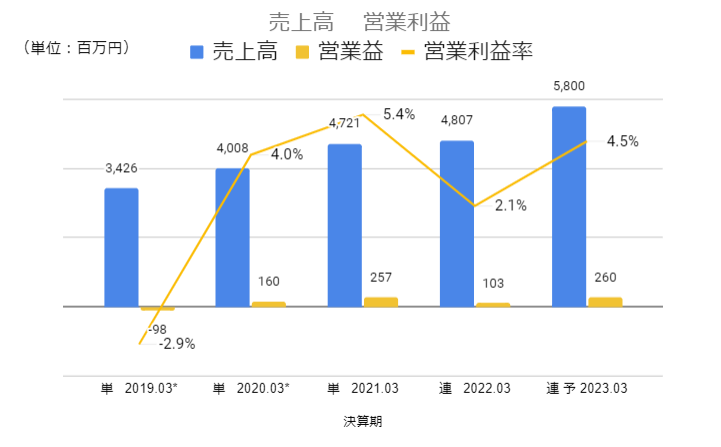

<通期見通し>

2023年3月期は売上高5,800百万円(前期比+20.6%)、営業利益260百万円(同+150.9%)とコロナ禍等の影響から回復して増収増益の計画。通期見通しに対する進捗率は売上高が23.1%、営業利益が25.4%。第1四半期は大型連休等の兼ね合いがあり四半期では需要が弱くなることや、ガス給湯器は冬に需要が強くなるため下期以降に売り上げが伸びるなどの季節性があったが、継続的な受注とバックオーダーの解消による高水準の工事の進捗により季節性がなくなりつつある。

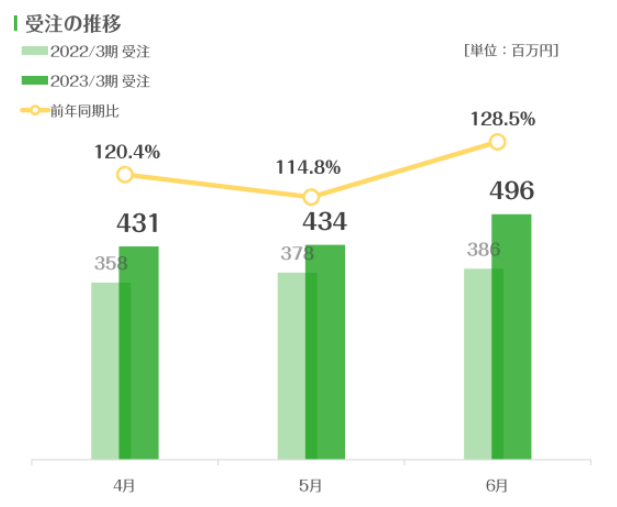

〇第1四半期の受注は高水準で推移

月次でも前年同期を上回って推移しており、第2四半期以降に向けて受注は増加傾向。通期見通しの達成に向けて順調な進捗が期待できる。

〇ガッチリマンデー効果に期待

TBSのテレビ番組「がっちりマンデー」に2022年7月24日の放送回で紹介された。

「交換できるくん」のワード指定で検索が22倍増加。商品別でも番組内で紹介されたトイレと蛇口の見積依頼および受注件数が大幅に増えた。終了後1か月以上も反響は続いており、第2四半期以降の売上に寄与することが期待できる。

<リスクはコロナ第7波>

全国で新型コロナ感染症の陽性者数が増えており、一部では影響が出ている。社内では感染症対策はしっかり行っているものの、発熱により担当を変えることや、顧客が濃厚接触者になることで工事のリスケジュールが発生したりといったことがある。陽性者数が高止まりすれば工事の進捗に影響を与える可能性がある。

<バリュエーション>

時価総額 9,562百万円

株価 4,240円

会社予想EPS 71.11円

会社予想PER 59.63倍

********* 前回 レポート *********************

7695 交換できるくん 最悪期を脱しBtoB拡大戦略で成長を目指す(2022年3月期通期決算)

ポイント

下方修正を上回って着地

供給が回復傾向で最悪期から改善に向かう

BtoB拡大により安定を確保し成長確度を高める

バックオーダーは高水準を維持

説明会資料はこちら

決算短信はこちら

第3四半期フォローレポートはこちら

<イーコマース企業>

同社はイーコマース事業者である。

一部の投資家においてはリフォーム事業者と誤って認識されることがあるようだが、同社は自社のECサイトで住宅設備機器と工事をセットで販売するイーコマース事業を行う企業である。

自社ECサイトで顧客からの住宅設備機器の交換見積もりを受け、決済、施工まで一気通貫で提供する。

豊富な工事実績と様々な商品情報などのコンテンツを自社ECサイトに蓄積している。WEBマーケティングによる受注においては同社が提供する商品の検索結果で上位に表示され、競争優位性の高さが維持されている。施工は契約パートナーの職人が工事を行う(社員職人も一部行うがメインは契約パートナーが施工)。契約している職人を効率的にスケジュールするシステムを構築していることも強みの一つ。

<2022年3月期実績>

〇下方修正を上回って着地

2022年3月期の業績は売上高4,807百万円(前期比+1.8%)、営業利益 103百万円(同-59.8%)と増収減益。

2月に発表した下方修正では前期比減収の計画だったが、増収を確保した。

*2022年2月発表の計画 売上高 4,600百万円(前期比-2.6%)営業利益 60百万円(同-76.7%)

受注は好調で前期比で着実に成長している中、2月以降に商品供給の回復が徐々に現れ、売上高は前期を上回る着地となった。また、営業利益については、売上高が予想を上回ったことにより上振れた。

〇高機能・高価格帯商材の回復に遅れ

同社は高機能・高価格帯の製品を主力商材としている。

各メーカーにおいて、このカテゴリーの製品供給の回復に遅れがあり、同社の業績に影響を与えた。

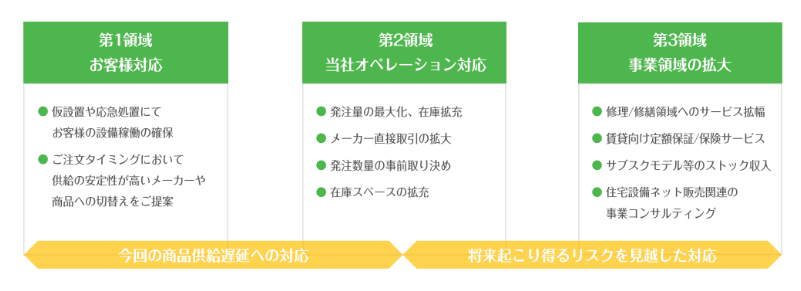

〇危機的な状況でチャレンジすることが長期の成長につながる

コロナ禍の影響で取り扱い商材の供給が滞った際に、回復を待って踏みとどまるか、

回復後を見据えて準備を進めるかで回復後のスタートダッシュには自ずと差が出る。

同社はまず回復後を見据えて契約職人を積極的に増やす判断をした。

コロナ禍の影響で仕事が減っていた優秀な職人を中心に確保することができた。

加えて今回のコロナ禍の影響が残る中で様々な対応を行った。

中でも新たな

中でも新たな

中でも新たなBtoB(法人向け)戦略に注目した。

2022年4月にBtoBおよびBtoBtoCのアライアンス事業を拡大させるため株式会社KDサービスを分割。

今回、不動産管理会社様/賃貸オーナー様向けに壁掛けエアコンの取り扱い開始を発表した。

〇壁掛けエアコンの設置というレッドオーシャンにあえて参入する意図

壁掛けエアコンの設置は個人事業主を始めとして大小様々な事業者が存在し、

価格競争が激しい分野であるが、同社の強みを活かすことで次の2つの点について期待できると考える。

①業績の安定性

②差別化により収益性を維持して規模を拡大

①業績の安定性を高める

前述の通り、コロナ禍の影響を受け、回復が遅れた要因の一つに同社が取り扱う商材の特徴にある。

同社の特徴は高機能・高単価の住設機器をシンプルで安価な価格設定で提供するというもの。

コロナ禍で”高機能・高単価の住設機器”の生産・流通が影響を受けた。

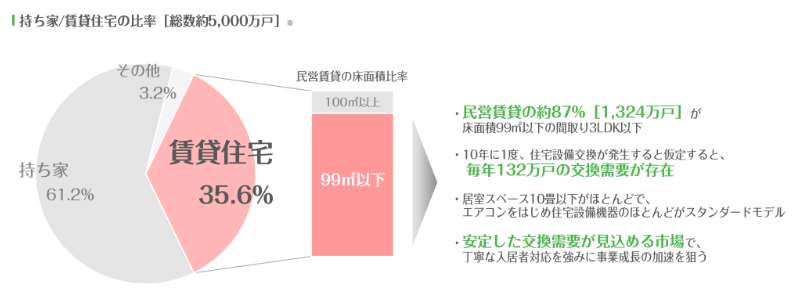

不動産賃貸向けのエアコンは普及品が大半であり、かつ安定した交換需要がある。

今回のような一時的な需要の変動に対して、変動を埋めて業績の安定につなげる。

②差別化により収益性を維持して規模を拡大する

賃貸管理会社向けで設置工事だけでなく入居者に対するオンライン対応を提供し、

管理会社の管理コストを下げることで差別化を図り、設置工事のみの価格競争とは一線を画す。

当面は主力事業のBtoCビジネスの回復が同社の成長をけん引することになるが、

長期的にはBtoBビジネスが増収と収益性の改善に寄与することが期待される。

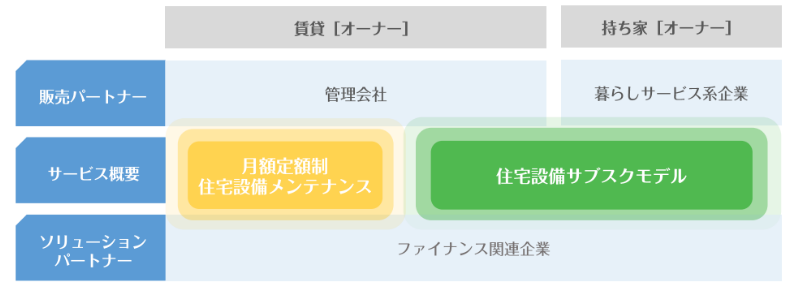

〇サブスクモデルへの取り組み

構想段階ではあるが、面白い取り組みである。

同社はソリューションパートナー(例えば、リース会社や損保会社など)と提携することで

低コストかつ、いつでも辞められるという、本来あるべきサブスクリプションモデルの提供を目指す。

月額定額制住宅設備メンテナンス:月額1室あたり数千円で住宅設備のメンテナンス(交換及び修繕)を無料で行う

住宅設備サブスクモデル:個人向けと賃貸向けで月額利用料を支払うことでメンテナンス、無料で10年単位で交換も行う

〇BtoB拡大に対応するため物流へ投資

BtoBサービス拡大に対応するために物流機能の強化の投資を実施する。

上記の賃貸向けエアコンは一括で仕入れたほうが安いため、一時的にストックするスペースとして

敷地面積2.6倍の倉庫を確保した。BtoCの拡大により商品の入出荷が増えており、

現在分散している倉庫を1か所にまとめて効率化することにもつながる。

〇バックオーダーが高水準

4月末時点ではバックオーダーが約7.3億円まで積みあがった。

第3四半期の発表以降もバックオーダーが積みあがったが、商品供給が回復傾向にあり、

工事もこなしながら新たなバックオーダーが積みあがり高い水準を維持している状態。

〇売上総利益率の下落は高価格商品の回復で上昇に転じる見込み

施工スタッフの人件費や拠点拡大による賃料などの固定費増加により、

四半期ベースでは売上総利益率の下落が続いている。

現在流通が滞っている高価格商材が動き出すことで上昇に転じる見込み。

<2023年3月期>

2023年3月期の会社予想業績は売上高5,800百万円(前期比+20.6%)、

営業利益260百万円(同+150.9%)と大幅増収増益の計画。

商品供給の回復とともにバックオーダーの解消と新規受注工事の増加が寄与する。

〇一部のメーカーの商品供給に改善の動きあり

足元では中国のロックダウンの影響に注意が必要ではあるが、一部のメーカーでは商品供給に改善の動きが出てきた。

今後は徐々に回復が期待できると考える。

〇原材料価格の上昇、物流コストの上昇は吸収

各メーカーが価格の値上げを発表しているが、同社は仕入れ価格に応じて販売価格を調整しており、

業績への影響はほとんどないとのこと。

<バリュエーション>

時価総額 102億円

株価 4,520円(2022年6月10日終値)

会社予想EPS 71.11円

会社予想PER 63.6倍

無配

ディスカッション

コメント一覧

まだ、コメントがありません