3420 ケー・エフ・シー (東証2部)ーリニア工事の恩恵大きくー by yamamoto

結論

豊富な仕事量が見込まれる。業績には追い風が2027年までは続くだろう。現在の評価は低すぎる。少なくともバリエーション的には倍の株価4000円台の株価水準が妥当であると考えている。(2018/4)

(山本)

フォローアップ 2018/6 (2ヶ月後のフォロー)

2019/3のポイント

- 手持ち工事は豊富だが下期に偏り。若年層中心に人件費の上昇や鋼材価格の上昇が先行している。コストアップ要因はあるものの、製品への価格転嫁は順次進めていく予定。

- 資本政策では現状2割の配当性向を3割とする方針。中期計画も発表。32億の利益目標を掲げる。

- 崩落事故などの教訓より、付加価値の高い二重落下防止のセイフティアンカーが採用が増加。コストアップ要因はあるものの、当面の事業環境は良好だ。

- リニア工事は着工自体が遅れている。

- 大型工事が下期に偏っているために下期偏重の今期計画となっている。

(以上、フォローアップ)

イニシャル レポート 2018/4

取材までの経緯

ケー・エフ・シー(3420)(東証2部)については、情報がなく、レポートを「書けない」企業の典型であった、といえば言い過ぎだろうか。ただ、

1)調査レポートがない

これまで書いてくれた人がいない、ということである。

2)説明会資料が2017年3月期の本決算で初めてHP上にアップされている。決算説明会資料は、会社のIRが作成する資料であって、通常半期に一回は作成される。企業によっては四半期ごとに説明会を開催し、資料を添付する企業もある。ところが、ケー・エフ・シーは年に一回。それも17年3月のものだけだ。

http://www.kfc-net.co.jp/ir/images/mt/20170609.pdf

中間期のものはない。基本的には、「年に一度ぐらいなら」という態度が見える。もちろん、IR専任者はいないようである。説明会が6月になっている。つまり、IR情報開示には消極的な企業であるといえる。

この説明会資料は、非常によくできている。これをしっかりと読むだけで、かなり理解ができるようになっている。

3)本社は大阪。東京本社も設置したものの、関西地盤の企業といってよいだろう。取材を2018年2月に申し込んたが、返事がなかったのだ。結果として、これまでは取材ができない状況であった。

(ここまでで、読者は、おわかりだろう。ははあ、典型的な割安株。地方、東証2部、 IR情報なし。証券会社のカバーなし。流動性に乏しい、などなど。)

4)一方、業績は好調であった。三期連続で最高益を更新して、EVAが急増。Free Cash Flowも高位。PERは一桁。配当利回りも高く、山岳トンネル向け資材ではシェア70%とある。それならば、山岳トンネル工事が主体のリニア新幹線工事の恩恵を同社は受けるだろう。取材してみたい、と思っていた。

5)金融データソルーションズの箱田先生は、財務データ分析におけるわたしが敬愛する師匠なのだが、先生から、ケー・エフ・シーは財務データと株価データから、なにかあるかもしれない、と指摘を2017年から継続的に受けていたこと。リンクスリサーチは、再度、会社側に取材を2018年4月初旬に依頼した。そうすると、会ってくれるという返事がきたのだ。

6) 日本の膨大なインフラ資産の補修需要、耐震工事需要は膨大。潜在需要が膨大であること、また、同社の営業利益率の高さ(二桁)を考えたとき、属している市場が類似しているショーボンドホールディングズ(1414 東証1部)並の PER30倍程度の評価はあっていいと思ったこと。少数精鋭主義で、商品も工事もファズレスというKFCのビジネスモデルは、最先端工事技術を売り物にして、工事の省人化を狙う。工期短縮とコスト削減を同時に狙うものである。すなわち、膨大な潜在需要をつかめる主体となりうる。現状のPER8倍台は、著しい評価不足であるのではないかという疑問。

そして、ようやく、2018年4月12日、経営陣とリンクスリサーチのアナリスト小野、山本は取材を行うことができたのである。

(同社の東京の事務所は芝公園。ニュースミス時代8年間働いた懐かしい場所であった。こんなことはどうでもよいことかもしれないが、受付に入ったとき、すぐに、利発な感じの美人の社員さんが、にっこり笑って「小野さんと山本さんですね、こちらへどうぞ」と感じよく、この眺めのよい応接間に通してくれたのであった。あんな頭の良さそうな利発な美人の社員さんがいらっしゃるのを見て、また取材にいかなければ!!という思いを強くもってしまった、小野さんとわたしであった。)

過度に保守的な予想を出す会社

過去数年の会社の業績予想の出し方を見て、「なんなの?この会社は!」と驚いた。

2017年5月15日に決算発表。2017年9月期の半期の営業利益の予想を3億円とした。

同年10月。営業益は8億円になると上に修正。

2016年を見る。やはり、5月13日に決算発表。2016年9月期の半期の営業利益の予想を5.8億円と発表した。

同年10月。営業益は11億円になると修正した。

こういう大幅な上方修正、いや、過度に保守的な予想数値を、なぜ出すのだろうか、不思議に考えていた。

もう少し振り返る。

2015年の5月11日、同社は2016年3月通期の営業益予想を半減の10億円と発表した。

どうなったかといえば、その年は営業益28億円で着地したのだ。

10億円と発表。28億円で着地とはどういうことなのか。期初予想の3倍弱である。

2014年の5月12日の発表では、2015年3月の通期営業益予想を5億円強とした。

結果はどうであったか。20億円で着地をした。期初予想の4倍である。

| 期初時点の通期営業益予想 営業利益 (mil. JPY) | 実績営業利益 (mil. JPY) | |

| 2015/3 | e 530 | a 2004 |

| 2016/3 | e 1010 | a 2787 |

| 2017/3 | e 1900 | a 2760 |

| 2018/3 | e 2180 |

e 2590 |

(表:過去の会社側見通しと最終的な着地数字。)

取材の結果 明らかになった 過度に保守的な発表のからくり

どうしてこうなるのかを聞いた。

1)発表時点では、確実に受注済みのものだけで業績を組んでいる。つまり、今後1年間で、120人の営業マンが獲得する仕事をゼロと判断している。

2)120人の営業マンが、全国の旺盛な需要を獲得する確率は高いが、受注はとれるか、とれないかの二つに一つ。ゼロか100である。だが、100取れるとは断言できない。だから、ゼロとするのだ、と。

いやはや、過度に保守的もここまで保守的だと、投資家は笑うしかないのか。

いずれにせよ、5月の決算発表では、再び、過度に保守的な計画は発表される。それまで待つべきだと思う人はそれまで待つべきだろう。だが、予想可能な事柄は株価に織り込まれるので注意されたい。

こうも繰り返し過度な保守性が行われている。PER8倍で今後の業績が拡大するとわかっているので、レポートをいま、書いておくことにしたのだ。

IR軽視と思ったことへの反省

同社のIR資料が少ないと嘆いたいたが、HPをつぶさにみると、新しい建設土木工法や関連技術の解説がぎっしり書いてある。これらの技術解説や商品のアピールポイントをまずは、一通り読む。

膨大な資料である。

そして、さらに、子会社の決算書が長期に渡り掲載されている。

本体の有価証券報告書は15年以上しっかり掲載されている。

事業構造などの変遷、最大顧客などの情報が得られる。

たとえば、15年前は、工事原価に占める外注費の割合は5割、材料費の割合が4割。

(直近の同社の利益の3分の2は土木工事や補修工事による利益である。その原価構成が15年の間に大きく変わっている。コモディティ相場がピークであった10年前には、原価の中で外注費と材料費が4割で拮抗している時期もあった)

ところが、今は、外注費が6割、材料費が2割未満となっている。施工や工事自体の付加価値の部分が大きくなっている。ちなみに、同社の外注先は、同社専属の建設工事会社で規模は10名以下の小さな事業者が30社程度あるとのことであった。

これらの費用構造の変化と新技術の趨勢を照らし合わせると、同社がHPにある唯一の説明会資料の中で「価格競争」といっているものが、自己否定の精神から生まれる必然的なもののように思えてきたのである。

並みの経営者ならば、自社開発のロックボルトをたくさん販売してやろう、あるいは自社開発のアンカーの数をなんとか増やせないかという姿勢になる。

同社は逆である。なんとか、自社商品の数を減らそう、減らそうとするのである。これは一見、収益にマイナスのように見えるが、そうではない。なぜならば、同社の利益の3分の2は工事ビジネスからのものであり、工事ビジネスにおいて、材料費率の低下は、そのまま限界利益率の向上を意味するからである。ビジネスでもっとも大切なことは、差別化であり、差別化できるから、利益率が上昇するのだ。人手不足の今、どこにわざわざ工事単価を下げようなどと考える業者がいるだろうか。工事単価は人件費の上昇を口実にして上がる。材料費は下がる。生産性が上がり、工期は短縮される。

結果、社員一人当たりの営業利益は高収益企業の基準である1000万円を超えた。

ロックボルトやアンカーの数を減らせないか、注入資材の量は減らせないか、作業効率を高められないか、そういう工事原価の低減努力を自ら研究し、新工法を開発しているのは、まぎれもないKFC自身である。

400件以上の特許は、ほとんどが、工期短縮、省人化、コスト削減、付加価値向上を狙ったものである。

過去一式の有価証券報告書、そして過去の全特許情報、HPにおける顧客への提案。

取材後に、レポートを書こうと思い立ったのだが、これらの膨大な資料を前にして、「IRがダメだよね」と考えていた自分を恥じることになった。

IRが充実していなかったのではない。IRは充実していたのだ。投資家であるわたしが勉強不足、準備不足であっただけであった。

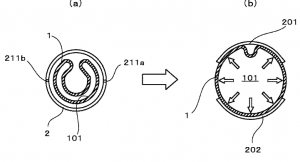

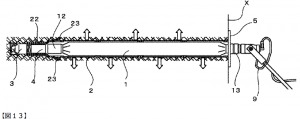

山岳トンネル、ロックボルトと検索していただければ、読者には同社がなにをやっているか、土木事業の内容がわかるであろう。以下は、同社の特許から、図を紹介する。トンネルの地山が崩れないようにロックボルトを固定するのであるが、固定には接着資材を流し込み、それが乾燥するまでの時間がかかっていた。同社は、ボルトの中身に高圧の水を注入。ボルトに錆止めメッキを施すことで、この乾燥時間を省略。時間とコストを削減している。同社の工事資材や工事工程の特許は、目に見えるもの、構造的なものが多いので、知財で保護しやすいのだ。

同社の特許は、図が非常にきれいであり、現場作業員の立場から書かれている。

concrete_hokyou_RMA_kouhou design_Fit_kfc_cost_down rock_bolt

あと、上にいくつか、PDFを並べたが、同社のHPからのものだ。時間があれば参考にされたい。

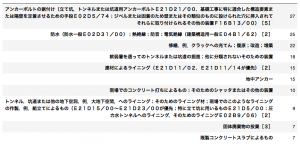

特許情報の整理

とりあえず、特許情報を簡単に整理してみた。

特許は多い。建設会社として472件を確認した。

際立つのはトンネル関連の工事技術に関するものだ。

同社は、誰にもできる工事はやらない。

トンネルなど、付加価値が高く、難易度が高いものしかやらない。

尖った会社であるため、小粒ではあっても、大手ゼネコンや大手施工主から一目置かれる存在であることがわかる。特許を分析して、驚いたことがある。同社は、単独で特許をとりつつも、共同出願の特許が多いのだ。

共同出願の相手は、大手ゼネコンや道路公団である。または、JRであったりする。

あるいは、大学の研究室(早稲田の清宮教授)であったりする。

このように、新しい技術を貪欲に開発をし続けているのだ。

大手ゼネコンは、ライバルではなく、パートナーであることがわかる。

出願人がケー・エフ・シーとなっている特許472件における他の出願人の顔ぶれを以下にあげる。

業界はパートナー気質だ、ということがわかる。

共同出願の顔ぶれを見て、ビックリすることがある。アンカーボルトで首位のサンコーテクノと二位のケー・エフ・シーが共同で特許を出願していることである。

会社側は認めないだろうが、こういうところは投資家としては「嬉しい誤算」なのだ。

つまり、業界首位と二位とは競合ではあっても敵ではない、という可能性が高い。

競合は仲間である、という業界は、価格競争に陥り難いから、「嬉しい誤算」というわけだ。

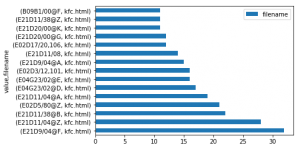

以下は、同472件の特許をFIタームの多い順でソートしたものだ。

同社の特許のFI情報である。同社の権利化の対象となる技術領域を示している。

トンネル関連がやはり多いことがわかる。

実際のFIターム番号については、以下の通り。

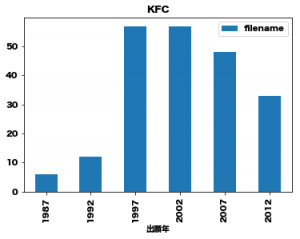

次に、出願期間(5年毎)で整理してみたのが以下の棒グラフである。

同社の権利化への取り組みはいつ頃本格化したのか。1990年後半からである。

上の棒グラフは出願特許数を5年ごとに件数をとったもの。土地バブル経済までは努力がいらなかった。だから、特許はあまりとっていない。ところが、不良債権問題が顕在化した97年以降、特許数が大幅に伸びている。同社の技術者が20人から30人であることを考えると、かなり精力的に権利化に力をいれていることがわかるだろう。

つまり、同社の技術の差別化、オンリーワンへの挑戦が、本格化して、まだ、20年程度と歴史が浅いことがわかる。

この努力、方向性は、間違ってはいかなった、とわたしは考えている。

最近の業績と照らし合わせてみよう。

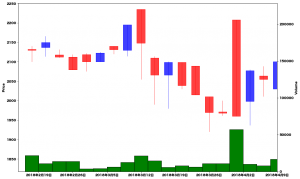

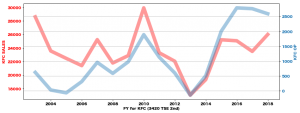

業績の推移

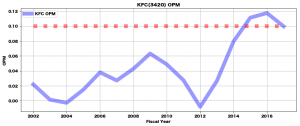

(上のグラフ: 売上を追い求める姿勢から採算重視の経営に転換している)

同社の過去15年の業績動向である。赤色が売上(左軸)。売上はほとんど伸びていないことがわかるだろう。

同社は売上の中身、質を変えているのだ。

青色の部分、営業利益の額(右軸)については、明らかに水準が切り上がっている。

営業利益率の推移をみれば明らかだ。

(上のグラフ:2016年から利益率が二桁に乗るようになったことに注目している)

2017年3月期は、三年連続の最高益というレコードだけではなく、高収益企業の入り口とされる営業利益率10%の壁を破ったことに注目している。

建設会社で利益率二桁を得ることは容易ではない。利益率が高いと、バリュエーションは上がる。

建設市場は、典型的なコモディティ市場である。労働力の確保だけでは二桁の利益率はだせないのだ。

前述の技術志向に加えて、ファブレス経営というビジネスモデルがあってはじめて達成できたのだ。

だが、まだ、向上の余地はあるだろう。ショーボンド(1414)は営業利益率は2割。一人あたり営業利益も1500万円である。よい見本があるのだから、ケー・エフ・シーにおいても、まだまだ改善の余地があると考える。

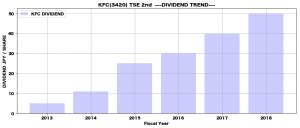

脅威の配当成長率65%

結果として、同社の過去の配当の推移は上記の通りだ。

5円から50円と配当は数年間で10倍になった。

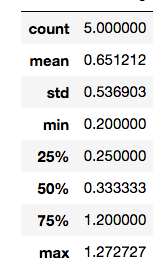

(上の表:過去5年の配当成長率の平均が極めて高い。標準偏差も大きい)

過去5年間の配当成長率の平均は65%(その標準偏差は53%)である。

EPS250円程度で50円配当であるから、配当性向は20%程度だ。

株価が2000円強であり、50円配当なので、配当利回りは2.4%ほどである。

自己資本比率50%台と財務はかなり改善しているが、それでも、2018/3のROEは14%と比較的高位である。配当性向2割なので、サステナブルな配当成長率11%が示唆される。

さらに、時期は未定だが、優待の導入が期待できる。

株主還元に前向きだ。配当性向は3割を目標にするという。

利益が倍になり、配当成功が1.5倍になり、優待利回りが上乗せになるとすれば、

市場平均の利回り2%で評価すれば、株価の将来価値は、現状の3−4倍が期待できる。現在の株価が2000円とすれば、本当の長期では6000円もありえるだろう。

前述のように、流動性が増し、PERにおける評価がショーボンド並みに高まれば、株価は4−5倍も夢ではない。

そうなると、リスク要因はどこにあるの?とふと考えるのだが、いまの事業環境からいえば、大きなリスクは考えにくい。人手不足による成長のボトルネックがある。あるいは、会社が指摘しているように、アンカーやロックボルトの製品価格の低下による収益性の低下リスク。または、政局流動化による予算の遅れ、株式市場全体の落ち込みなど、であろうか。

もうすでに、分量が多すぎるので、申し訳ないが、読者には、事業内容の説明や会社のIR資料の解説は割愛させていただく。

そう言うと、読者に失礼かもしれない。失礼を承知で言わせていただくならば、投資家ならば、自分自身で自分の考えに基づいて企業をさらに調べてほしい。まだまだ、このレポートで書いていないことがたくさんある。いや、わたしはまだこの業界のことをあまり知らない。だから、鵜呑みにするのではなく、現状を教えてほしい。

最大の顧客(有価証券報告書にある)、上位10社の売上の平均、工事単価や工事数の情報。土木工事というセミマクロの全体像など。また、工事に携わる方々が友人にいるならば、そういう方々にいろいろ話を聞いてほしいのだ。土木工事といっても、トンネル工事の正確な内容や種類や規模感はまだわからない。高速道路の床版取り替えにアンカーを使うといったが、取り替え工事も同社は手がけることができるのか、あるいは、アンカーは平米当たり何本、いくらのものが使われるのかなど、Detailがわからない。神は細部に宿る、である。真理はあるのだが、なにもまだわかっていない、といっていいほどだ。

会社の出す有価証券報告書が15年分あるなら、ありがたく15年分、丹念に時間のあるときに読んでみようではないか。時間がない人であっても、パソコンには検索機能があるので、「社員」と打ち込んでみる。あるいは「材料」と打ち込んでいけば、知りたい情報をすぐにとることができるだろう。

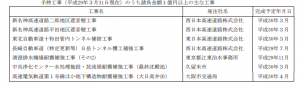

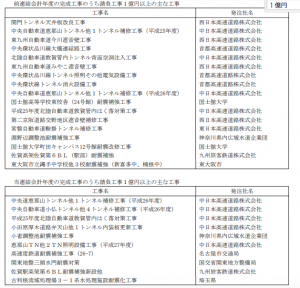

(2017/3, 2015/3 & 2016/3 の1億円以上の工事:有価証券報告書)

これを15年分やってみて、橋、トンネル、道路別に仕分けしてみよう。そして、全体の工事費用とKFCの受注金額がわかれて、なおよい。ひとつの顧客で売上の10%を超える年がたまにある。その顧客の工事はこれらの表に必ず載っている。それらの工事総額を出すことができるはずだ。そして、その顧客の売上はわかっている。工事総額に対するおよその割合を出したり、道路となっているけど、これはあのトンネルのことなのだな、と推定してみよう。

有価証券に、工事名が書いてある。これをひとつひとつググって、調べてみよう。大変?

それが、もし、面白いと思えるならば、ぜひ、あなたもリンクスリサーチでアナリストをやってもらいたい。

また、難しいかもしれないが、特許も読んでみるとよいだろう。最初はわからなくとも、3回目ぐらいに、少し理解が進み、5回も読めば、随分とわかるはずだ。(投資家ならば、読んでもわからないことを少しぐらいはすべきだと思う。わからないからこそ、読む価値があると前向きな気持ちを持ってほしい。)

資料は時間の許す限り読んでほしい。

手っ取り早く儲けようとするのではなくて、会社のことをできるだけ深く理解しようと努めてほしいのだ。

そういう仲間を増やして、情報を持ち寄ることは、お互いの利益になる。人は、協力し合い、教えあい、高め合うことができる。そして、その成果は自身のものになるはずである。リンクスリサーチは、すごい情報だからそれを買ってくれという会社ではない。すごい情報ではなくて、冷静な分析や客観的な事実を、全国の個人投資家の仲間と積み上げていこうとする意思を持った会社である。そんなことはできるものか。投資は自分でやるものだ、という意見もあり、それも正しい。結果責任は投資家自身にある。だが、事実を積み上げ、客観的な投資判断までへの膨大な資料を分析するのは、わたしたちだけでは限界があり、無理である。どうか、みなさんの力を貸してほしい。調査成果を互いに持ち寄り、真理へと一歩近づくために。

| わからないこと | 対策 |

| セミマクロ |

民間及び公共の補修工事の需要についての推定 NEXCOや公共投資関連指標のおさらい |

| 商品価格低下の実態 |

各種ロックボルトやアンカー(金属、樹脂)の価格推移の数字がほしい。 モノタロウなどでわかるのか? 業者に聞くのがよいのか? |

| 大型案件整理 | リニアの工事のタイムスケジュールなど。高速道路や全国のトンネルや橋の具体的な修繕計画など |

| 人手不足の状況 | 外注費の上昇の悪影響の推定をどうやって推し量るのか |

| 経営者の考えの整理 |

とりあえず6月の説明会で社長にいろいろ聞いてみようではないか!! |

飽和する市場などない

わたしの考えだが、どんなに成熟市場に見えようが、どんな市場にも成長のチャンスはある。シェアをあげる、M&Aを成功させる、技術革新を起こす、などなど。飽和する市場などない。すべての市場にチャンスがある!

継続的な努力は必ず報われる。

さて、以下、取材の内容について、簡単に記した。

初めての訪問であり、まだまだ理解不足のことが多い。知っている人がいれば、間違いを指摘してほしい。

それでは、以下、簡単に同社の取材メモを紹介する。これからは読み物である。(これまでも読み物なんだが。苦笑)

転換! 政権交代で業界が生き返る

2012年、同社の社長は交代。村上社長から40代前半の高田俊太社長に変わった。

時は、建設業界にとって、最悪であった、民主党政権の末期。

コンクリートから人への民主党の誤った政策は、公共工事予算の減額となり、業界は青色吐息であった。

高田社長就任の年、同社は営業赤字に転落した。過度に保守的な業績予想は当時のトラウマからなのかと思えてしまう。

その年、震災や原発事故などもあり、予算執行が遅れたことが赤字の原因であった。

いずれにせよ、自民党政権が復活。その後、公共投資がやや戻った。日本のインフラは、コンクリートのインフラといってよい。トンネルしかり、橋梁しかり。高速道路しかりだ。民間部門においても都市部のビルの老朽化が進む。同社は耐震工事やトンネル補修工事などを建設部門で手がける。貿易立国である日本において、国民の富と安全は、高速道路などの流通インフラが前提になる。国の役割は安全と食の保障と経済の活性化であり、インフラの維持やメンテは、食料を輸入に頼る我が国では絶対に必要なことだ。

民主党政権が去り、自民党の政権が復帰した。「普通の」政権になって、ようやく、建設業界は息を吹き返した。コスト一辺倒では、安全なインフラは確保できない。手抜き工事されて困るのは国民なのだ。幹線においてトンネルが一箇所でも崩落すれば、新幹線は動かない。高速道路も機能しない。アマゾンでクリックしても、商品は届かなくなる。必要なインフラへのコストは当然、受益者であるわれわれ国民が払うべきである。

業界に、これまでなかった「設計変更」の思想、つまり、追加でかかったコストは値段を上乗せしてもよい、という制度が整備されて、建設業界は、ようやく過当競争から逃れることができたのであった。

少ないパイを奪い合っていた状況から、一転、ある程度の仕事量が確保され、コストがかかればそれを価格転嫁できる状況へと劇的に変わった。

膨大なインフラのメンテナンス需要に加えて、オリンピックへの整備やリニア新幹線工事。いま、現場は、深刻な人手不足である。これを高原状態と呼ぶ人がいるが、間違っている。

高原状態とは、上も下もない、横ばいの状況である。

しかし、現状は、膨大な需要の中で、もっとも有利な条件のものを取捨選択、選別受注ができる環境であり、企業努力により、収益を倍増することも可能な外部環境なのである。

成長期待が十分に持てる収益状況である、と考えている。

リニア新幹線工事の収益への貢献度合いは高い

同社のシェアが7割近いのが、ロックボルトなどのトンネル掘削用資材である。同事業は、同社の専属の協力工場が製造。そこから仕入れたものを販売する。同社の事業セグメントのひとつ、土木資材事業(売上の3割)である。同事業の年間売上はいまは80億円程度であり、営業利益は6億円程度であるが、限界利益率は2−3割程度とこちらでは推定している。同社が決算説明会資料において、価格競争が厳しいと指摘している事業である。

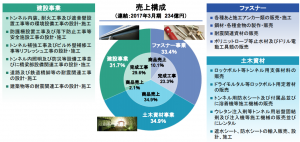

(上の図:同社の説明会資料は非常によくできている。工事と商品との区別まで書いているのは有難い)

数年前は、商品売りの土木事業の営業利益率は二桁あった。それがいま、一桁台の利益率に低下しているのだ。ところが、工法の進化とは、前述の通り、ロックボルトやアンカーの平米あたりの使用総数を減少させることであり、それは同時に、工事価格が下落しなかぎり、工事自体の付加価値を高めることになる。KFCの利益の3分の2は工事事業であり、こちらが、原材料費率が低下しているのである。このことは二重によい意味になる。

1) ひとつは、同社の工事事業の限界利益率が向上する。

2) もうひとつは、工期短縮により設備や人員の稼働率が向上する。

そうなれば、より多くの工程を高い利益率で手がけることができる。利益成長のキャパシティが上がっている、と解釈できるからだ。一方で、土木事業だけを取り出せば、平米あたりの使用総数が減るなかで、どう付加価値をつけるかの問題であり、手抜きができないJIS規格商品である以上、一層の協力工場へ改善を求め、一層、設計の工夫が必要となるだろう。あるいは、高い7割というシェアを背景に値上げも視野にいれるべきだ。

たしかに、土木事業は、専属の協力工場に対して製造マージンを払うため、利益率は3セグメントの中で低い。とはいえ、限界利益2割としても、JR東海のリニア工事から、新たに数百億円の需要が発生する。同社の供給能力からして、最近の談合事件やJR東海の工事の遅れは、むしろ、受注の平準化を成すための工夫のための猶予と考えれば、好ましいものに転じることもできる。トンネルは先に掘らなければならないので、工事本格化となれば、同社の土木業績はいち早く反応するだろう。

JR東海の数兆円規模のリニア関連工事のうち、500億円規模の資材需要があるとされている。シェア7割で350億円が同社の売上への貢献となる。これを今後開業までの8年で平準化すれば、年間45億円の売上増加となる。限界利益率25%とすれば、約10億円強の土木事業セグメント利益の増益要因になりえるのだ。

同社の全社利益が25億円であることを考えると、全体利益の4割に相当するわけであり、インパクトは極めて大きい。今後10年間は35億円程度の高水準の利益が見込まれる。

南アルプスを抜けるトンネル工事は、山岳地帯の岩盤を掘り抜くわけで、同社の資材が使われる。シールド工法が使える順調な区間が少なく、発破を使う区間が圧倒的に多いため、同社の資材ロックボルトが使われるわけだ。

リニアは名古屋までが終われば、次に大阪まで延伸される。次の次もあるのだ。

また、JR東海のグローバル戦略では、海外にも技術移転がされるものだ。土木事業は大きく成長するだろう。

セグメント間の相乗効果は大きい

だが、事業はこれだけではない。相乗効果として、他の2つのセグメント(建設事業、ファスナー事業)にも同様の追い風が吹く。

よいビジネスのフロー: 土木の受注から建設工事の受注へ

セグメントでは建設工事というものがある。このセグメントは、同社専属の30程度の協力建設会社へと発注する工事のことで、同社が元請け、下請けとして入る工事のことだ。

70億円台の売上に対して利益が8億円と利益率は二桁。

中身は、トンネルメンテや防災環境工事や道路建設工事や橋梁工事がメインだ。

JR東海のリニアについても、トンネル掘削で土木事業に大量の受注が入った後には、トンネルの内装や止水や防災や騒音対策などのトンネル建設工事が受注できる。こちらの方がインパクトが大きいのだ。

むしろ、膨大な需要に対して、人手不足をどうするかが最大の経営課題となるだろう。

当面は、選別受注を行うにしても、人は増やしていかなければならない。

同様に、リスクは、同社が工事現場社員を抱えていないことにある。多少、高くとも、専属工事会社をいまのうちに押さえておかなければならない。たとえ短期利益を犠牲になったとしても。過去、同社の売上は300億円を超えていたことがあるので、キャパ的な心配はないのかもしれないが、人手不足によるコストアップがリスク要因となるだろう。

ファスナー事業や建設工事への潜在需要は膨大である

昨年、トンネルなどの公共物がようやく固定資産台帳で管理されることになった。今後は、定期的な管理を行うことで、崩落事故などは未然に防がなければならない。

2018年3月期もまた、3月になってから、上方修正が発表されたが、主因は、この建設工事のセグメントである。第二名神の受注獲得によるものだ。高速道路もほとんどの床版の取り替えが全国規模で予定されているため、今後10年間の需要は高水準で推移するだろう。コンクリート構造物においては、アンカーが使用される。

同社の主力セグメントのファスター事業も工事の内容が中心となる。

そして、このファスナー事業をこの数年間支えたのは、耐震工事であった。

今後は、図書館などの公共資産だけではなく、老朽化したビルディングの補修工事(ファスナー事業)の需要は極めて旺盛になることが予想される。

特別に大きな需要が換気される土木事業、そして、潜在的に膨大な需要が見込まれるファスナー事業、さらに、トンネル、高速道路などの新設やらメンテ工事が期待できる建設工事事業の3部門ともに、業況の大きな拡大が見込まれるのである。

土木事業で商品が拡販される一方で、工事自体を請け負うことが予想されるからだ。

選別受注できる環境が今後継続するため、リスクプレミアムは縮小するだろう。

同社のよいところは、トンネル新設による資材の販売(土木事業)。その後に、トンネル補修の工事(建設工事&ファスナー事業)が続くことである。ストックの大きさに事業が比例すること、そして、経済大国は、どの国でも、幹線は災害やテロなどの非常時のために、複線化しなければならない。(国家経営の基本)

20年の長期でみれば、海外においても大きなチャンスがあるだろう。ちなみに、同社も2012年中国に工場を建設。そこからいまは全量輸入しているが、中国でロックボルト等が認可されるならば、中国での販路を開拓するだろう。海外においても売上を伸ばすことがすぐにでも可能なのだ。

PERは市場平均並みになってもおかしくないし、ここから利益が倍になる見通しも立てやすい。

PERが8倍が16倍になり、利益が倍になれば、株価は4倍になるのだが、そうなってもおかしくない状況である。

1部への昇格がバリューを押し上げる可能性がある

ここにきて、会社側が1年前にはじめてIRとして説明会資料を作成した狙いがわかってきた。

東証1部への昇格を計画している。

取材によれば、株主優待についても、「その導入の時期はわからないが、IRの拡充や優待等についても、考える」という。

「考える」は公式の発表だが、企業の本音は、「どうしてこんなに株価が安いのか?これでは買収されてしまうぞ」という危機感であろう。

一部への昇格は、株価評価を高める。そうなれば流動性が高まる。そうなれば、さらに株価指標は高まる。

ビジネスモデルと特許分析

同社のビジネスモデルは優れている。

商品は、専属の工場で製造するファブレス形式である。

また、工事も施工のための人員を置かず、専属の建設会社を使っている。

そのため、本社は少数精鋭である。

250人規模の従業員であるが、1割は技術者である。

そして半分が営業職である。

効率が高い経営を志向している。

各種経営指標についても建設セクターとしてはかなりよい部類にはいる。

決算後に買うか。決算前に買うか。投資判断はご自身で

ここまでやるのは、過剰サービスではあるが。

ところが、こういう超保守的な会社の体質はある程度織り込まれていることや、すでに十分にPERが低位性(8倍台)を考えると、あまり神経質にならないでよいだろう。

ちなみに、1990年代に上場した同社は、当初の10年は、PER50倍で評価されていたのだ。

最近の低い評価は、急激な収益の改善を市場がまだ信じていないのであろう。

投資に確約はない。

すべて自己責任である。

文責 山本

P.S. その1 過去を振り返って。同社のPERはもともとは高位であった

1999年の出来事

シールド継手工法に参入を狙う。 第二東名で受注校長480億円。 2001年退職給付債務5.7億円を15年で償却。上場以来、このころまでPER50倍以上が続く。

2000年の出来事

営業赤字に転落。新材料、光触媒塗料を開発。メンテが不要となるため拡販を目指した。 そして、コンクリート劣化防止工事をJR西日本から受注。

2002年の出来事

PER50x以上の成長株としての評価が続いた。 九州新幹線の恩恵。

更新維持補修工法を開発。自己資本比率わずか17%であった。

PERは低下。20xから30x台に。

技術提案型営業で差別化を狙う。

2003-2004年の出来事

自己資本比率最低の15%に。 リニューアル需要に照準。 連結は468人。単体が330人。 市場縮小を睨む。 耐震工事は採算良く、力点を置く。成果として、日本生命淀屋橋ビルの耐震工事を手がける。

トンネルのメンテ補修工事を提案を積極化。再びPER50xに。

連結480人。単体341人。

米国にてカシミアセーターを販売する。 それでもPER70xと高位。

米国カシミア子会社株式を減損。

2006年の出来事

通年で営業損失を計上。売上が220億円と低迷。 連結460名。単体326名。 長期間同社を牽引した吉田社長が退任。村上社長に若返る。

2007-2011年以降の出来事

村上社長、英国のカシミア製造会社を3億円の損失で撤退を決断。 自己資本比率は低位15%

ついに希望退職を実施する。 連結410人。単体282人へと。

トンネル耐火工事の受注20億円を獲得。 JR高架耐震工事を受注。 ただし、PERは17倍台へ低迷。

リーマンショックで建設市況悪い。 連結280人 単体240人へさらにリストラをする。防水シート子会社を吸収し連単の人員差が縮小するも、 2008年にはPERはさらに低位となり10台前半に低迷する。

リーマンショック後は民需の開拓(耐震補強)急ぐ。 2009年以降、民間への耐震工事が積み上がっていく。 2010年首都高の受注。 第二京阪の受注。

2012-2013年の出来事

社長が高田社長に交代。首都高リニューアルを受注。 RMA工法で「あと施工」による工期短縮を実現。 このころPER20倍台であった。2013年。民主党末期、超円高の不況で2割減収。再び赤字に。

2014年。赤字から黒字に。2014年から2015年に利益4倍。株価も1000円が4000円へ。20億円の営業益。PER30倍を超える評価を一定期間獲得。

2017年の出来事

初めての機関投資家向け決算説明会を開催(以下の写真)。開催時期は遅く6月ではあったが。参加者は20人弱。

写真から出席者数がだいたいわかる。人気があるとはいえないようだ。時価総額155億円では流動性に難ありという機関投資家が多いのだろう。個人投資家向けに開催するならば、200人でも集めることは可能なのに、もったいないことだ。個人投資家の中には数十億円、数百億円を運用している人もいるのだから、そのことを事業会社は知らないようだ。(フィナンテックとリンクスと共同でTOKYO IPO プレミアムという事業を行うことになった。分析能力の高い個人投資家数人と会社の社長との2時間に渡るディスカッションを定期的に行う企画。互いの理解が深まり、信頼関係が構築できれば、一生、保有してもらえるかもしれないからだ。個人に解約売りはない。あるのは死のみだ。だが、死んでも親族に株は相続される。)

フリーキャッシュフロー30億円を達成。フリーキャッシュフローと時価総額との倍率が1:5と超低位となる。PER一桁の状況が続く。投資家の低評価に悩み、株主優待等のIR活動強化の検討に入る。

わたしたちは、こういう企業は個人投資家向け説明会こそ、効果があると考えている。

2018年

前年に引き続き6月中旬に説明会を開催予定。リンクスリサーチが同社に対して個人向けIRへの拡充を訴える。具体的にはクオカードなどを500円で2000人に配ったとしても金銭負担はわずかで株主数の大幅な増加が見込まれると説明させていただいた。

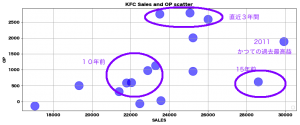

(上のグラフ:縦軸に営業益、横軸に売上をプロットしたもの。上方に推移し、限界利益率が向上していることがわかる)

P.S. その2 所感

同社が2007年まで、カシミアセーター等の消費財を製造販売をしかも海外でやろうとしていたことには、正直、違和感があった。誰だって「隣の芝生は青い」。村上前社長の功績があるとすれば、隣の芝生からの撤退であった。これは彼の功績だと思う。

また、市場が悪かったリーマンショック時、あるいは、「コンクリートから人へ」の民主党の悪政、さらに震災や原発事故などによる公共事業の予算執行停止など、同社のこの10年は苦難の歴史であった。

同社の「雇用切り」は村上前社長が行ったものであり、大規模なものであった。確かに、短期的に固定費の低下をもたらしたが、わたしは、それにより利益率が向上したとは見ていない。これは現状の人手不足をみれば、完全な失敗作だったと考える。当時の状況では大多数の経営者が陥った縮小均衡政策だからだ。現に、従業員を大幅に減らした後で、2013年に赤字に陥っている。

そうはいっても、村上前社長は、技術志向を鮮明にし、差別化路線をとり、耐震工事等では民需も開拓していったもうひとつの功績がある。

わたしは基本的には人員整理をする会社は嫌いである。好き嫌いを投資に持ち込んではダメなのだが、嫌いなものは嫌いだから仕方がないのである。救われるのは、現社長の高田氏が若いこと、そして、彼は赤字になった2013年にも追加の人員整理をしなかったという事実である。いま、コスト優先で、拡大均衡をとらなければならない局面である。攻めるならば今。

固定費の増加を投資家は嫌がるかといえば、そんなことはない。

(この先、一部、不適切かもしれない、見苦しい表現「バカ」という単語を用います。本音で書いているのでご了承ください)

コストアップを単純にコストアップだからという理由で反対する人々がいる。それは一部のバカな投資家。一部のバカなコンサル。一部のバカな経理部や帳簿屋や銀行屋等がそれだ。

こんなに膨大な潜在市場が存在しているのに、それらが見えない盲目の人々だ。

投資家の中には、こうした潜在需要の大きさを信じ、前向きなコストをちゃんと評価できる人だって多いのだ。そういう前向きな人々と前向きに事業を拡大させ、質も向上させることは可能なのだ。

ディスクレイマー

運命論を盲信しないこと。救われたいなら盲信はしないこと。現世では、考えるものが生き抜くのだ。悲観論など人生には不要。株をやるなら楽観的に。そして、仲間と仕事を分担しよう

(これは一風変わったアペンディクスです。証券会社のレポートの最後に書いてある、あれ、です。どんなに損をしても、お前が悪いんだぞ、と小さな小さな字で書いてあるあれです。わたしはあれが嫌い。自分の書くレポートが間違いが多いことを承知で、でも、損をしたら、それはあなたのせいだよ、とあえて書く必要なんかない、と考えている。大損したら、一緒に泣くことぐらいはできます。食べるものがないならば、うちに泊まりにきてほしい。大したことはできないけど、小さなおもてなしぐらいはできると思うからだ)

悲観論は、それらしく聞こえ、悲観論を唱えると、頭がよい人に聞こえるから、余計にタチが悪い。人生に悲観論は不要である。

日本国の仕事はふたつ。国民の安全保障。国民への食の確保。そのため、我が国においては、インフラ資産のメンテは最優先課題である。もちろん、自治体はいま、お金がない。そして、人口が減る日本。マクロ環境の見通しは悲観的な投資家が多い。

だが、わたしはそうは考えていない。日本の人口は減らないだろう。それは日本人という意味ではない。日本に滞在し、日本が好きで、日本に住むこと、短期長期の滞在。それら、日本で生活する人々の数、という意味において。いま、どれだけの外国人が日本を訪れているのだろう。5000万人規模の旅行者を誰が10年前に予想しただろうか。

民泊やLCCで日本への滞在費用はどんどん安くなっている。コストがない時代には、情報も人もモノも自由に移動できるのだ。そんな現代において、政治家が移動を制限する規制をしても効果はない。そして、規制は誰も儲からない。米国にも輸入業で生計を立てている人々がいる。その人たちは輸入で生活している。規制されても抜け道を考えるだけだ。音楽がただになったが、法律で規制しても、効果は全くなかった。中国で戸籍の移動が認められるようになり、日本においても、戸籍主義が破棄される時代がくるかもしれない。モノや人や情報の移動は今度も高水準に推移し、ますます多くの外国人が日本を訪れるのではないか。

世界の同胞にとっての過酷な気候や劣悪な環境や貧富の差しかないようなひどい経済状況を思いやるならば、日本で暮らすこと、滞在することの付加価値をもっと向上できるはずだ。政治状況でいつ中国当局に富を接収されるかわからない台湾の富裕層や香港の富裕層。星もみれないスモッグの中に暮らす北京や上海の人々。暑さに悶えるインドや東南アジアの人々。こうした人々にとっての日本の地は、どれだけ魅力的な環境にあるかを日本人は再認識すべきではないか。

飽和する市場はない、と繰り返す意味は、ここにある。人口減だからダメだと、一刀両断にいうのは簡単だ。だが、わたしは日本の人口は減らないだろう、需要という意味では、と考えている。少数意見かもしれないが。

人口が減っている、減っている、高齢化でみんな困る、と危機感を持つのはよい。それはそうかもしれない。だが、100才になっても、小説を書いたり、プログラミングを作ったり、演奏活動を続ける人はどんどん増えていくだろう。お金が人生を決めるわけはない。困ったら、困ったよ、助けてよ、という勇気を持とう。そして、何かひとつでも、他人に負けないもの、ゲームの得点でも、ひとつの料理でもいい。わたしたちは、誰もが何かの天才なのだ。

運命に身をまかせるつもりは、わたしたちは誰一人としてない、と信じてる。

キリストが現代に生きていたならば、「信じるものは救われる」とはもはやいわないのではないか、とわたしは想像して、一人で笑ってしまう。こういうことは不謹慎だから笑えるのだろう。キリスト教を愚弄しているわけでは決してないのでこの不謹慎を許してほしい。だた、いまの時代、この世に絶望をして、あの世はマシである、という考えでは、私自身が情けない、と思うのだ。

盲信はいけないが、自分を信じよう。あなた自身をあなたが信じなくてどうするのだ? 自分の来世ではなく、自分の現世の明るい未来を信じよう。さらに、自分の家族や仲間を信じ、そしてさらに、人類の輝く未来を信じてほしい。

投資家は、あの世を生きる人々ではない。わたしたちは、現世を生きているのだ。

自分の頭で考え、決断するしかない。もちろん、相談はどれだけしても自由だ。

ならば、相談し、考え、相談し、考え、考え、考え抜き、最後に自分で決断しよう。

投資の世界にゼウス的な万能の神などいない。たとえ神様がいたとしても、神様だって、たくさん、失敗するはずだ、と考えてもらいたい。

そして、失敗こそが人生を豊かにする!!

いつも苦労している。それがわたしのファンドマネジャー時代の20年間であった。楽だ、と思ったことは一度もない。どんなマーケット環境だって、アルファを出そうとして必死だった。1日だって、楽な日などなかった。苦労したから楽しかったのだ。それでもわたしはあえて言うけど、どんなにお金があっても悲観的な人は不幸であり、どんなにお金がなくても、楽観的な人は幸福なんだと。お金の大小ではなくて、死ぬまでに、何人の人を元気にするか。それが価値ある人生というものだ。ユダヤ教徒の中で、貧しい人々の間で、キリストは人々を元気にした。ならば、わたしたち、ひとりひとり、なぜ、敵対しあう必要があるだろうか。政治信条が違っても、肌の色が違っても、年齢が違っても、支持政党が違っても、宗派が違っても、国籍に関わらず、前科があろうがなかろうが、学歴があろうがなかろうが、性格がよかろうが悪かろうが、そんなもの無関係に、わたしは、すべての投資家を応援する、と決めた。

神様とは、この世で一番、失敗する人なんじゃないかなと思う。失敗して、失敗して、だからこそ、投資は飽きない高度なゲームであり続ける。

神様の失敗を見て、おや、神様、どうしたの?また、失敗しているね、といえば、神様は、きっと、あなたを見て、にこりとするはずだ。そして、神様もあなたの失敗を微笑むに違いない。「君、本当にいい経験しているねえ!」と。きっとそう微笑むだろう。

余談だが、わたしは、死ぬなら断然、地獄を選ぶ。天国と地獄があるならば。

天国には何もやることがない。地獄には、解決すべき課題がたくさんある。

どちらが楽しいかは、一目瞭然だ。みんなで地獄を改善していこうではないか。まあ、死んだ後にやるべきことがたくさんあるとは思えないが。

ディスカッション

コメント一覧

こんにちは。いつも参考にさせていただいています。そしていつもお世話になっております。

数字の保守的なからくりはすごく面白かったです。でも営業は見込数字を持ちながら活動するので、

もう少し改善されてもいいんじゃないかと思いましたけど。

http://www.i-ppi.jp/IPPI/SearchServices/Web/Index.htm

国土交通省の受発注は、このサイトで確認しています。(恐らく各地整が入力しているので、タイムラグはあります。)

昨年度は三陸国道(東北地整)で昨年度100億クラスのトンネルを含め、約40件近いトンネル工事が発注されました。

ロックボルト等の価格については、経済調査会(積算資料)と物価調査会(物価資料)の価格を参考します。

実際の工事の際は、叩かれた金額で納品するとは思いますが。

もしかしたらご存知かもしれませんが、上記を使ってよく仕事をしていますので、コメントさせていただきました。

有益な情報ありがとうございます。

すごいですね。

このサイトは知りませんでした!

参考人させていただきます!!

後藤さん!! よくご存知の方からのこうした書き込みはとても参考になります。本当にありがとうございます。工法も地盤や条件によって、様々なんでしょうが、シールド工法だと、ロックボルトは使われないので、発破を使うトンネル区間とシールドマシンを使うトンネル区間の比率を会社さんのいうことを信じて、山岳がそりゃほとんだから、シールドマシンの区間より発破区間が圧倒的に多いよ、といわれて、それをベースに書いています。リニア新幹線関連のニュースでは、「都市部(首都圏、中京圏の55キロメートル)の大深度地下は「シールド工法」、山岳地帯(191キロメートル)では「山岳工法」で掘り進むことになる。」とあり、山岳はロックボルトを多用するNATMで、実際、どの程度の個数を使うのか、わらかないか、確認したいところでした。

会社さんは、「なんでもお聞きください」というスタイルなので、聞いてみてみます。また、いろいろ教えてくださいますとたすかります。

どうなのでしょうか。