株式投資関連の指標の使い方 by yamamoto

指標シリーズ完結編 要旨

指標よりもチャートを見よう

指標を使うなら複合的に使う

オレンジとアップルは比較しない

自己資本よりもネットキャッシュをみる

最悪の失敗はもっとも自信のあるトレードから生まれる

手札よりもチップの置き方を学ぼう

株価を構成する成分

株式投資とは、投資家にとってのキャッシュフロー獲得の具体的な事案です。

元本を100払って、その後、どれだけの配当が将来得られるか。それらの配当のあり方、将来の配当たちの現在価値の総和が株価と考えるのがDCFの一種であるDDMです。

現在価値に引き戻すためのコストが資本コスト。それらは株価の動きから推定することができます。

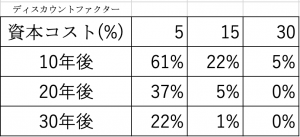

株価の変動率は15%程度のもの (資本コストでは5%程度)から100%を超えるものまで(資本コストでは30%)が存在して、資本コストが高いと、10年先のキャッシュフローの現在価値はほぼゼロとなってしまうのです。

また、配当の過去の動きから推定することができます。企業の収益構造からも推定することができます。

投資家にとってのキャッシュフローは以下のようになります。

[-P(0), D(1), D(2), D(3), D(4), ….]

カッコの中の数字は今を0とした時、1は一年後。-P(0)は今の株価を払う。D(100)は100年後の配当を受け取るという意味です。

将来の受け取り現金を現在価値PV(=present value)にするのですが、PV(D(t))とはD(t)=t年後に受け取る配当の現在価値です。

資本コストを連続複利で表現すれば、ディスカウントファクターがEXP(-rt)となります。

ここでEXPは指数関数。エクセルファンクションでは=EXP()です。rは資本コスト連続複利ベース。tはt年後。

資本コストの威力を見せつけるのが以下の表(ディスカウントファクター)です。

この表の味方では、ボラティリティ15%の株は資本コストがおよそ5%。

5%の資本コストで10年後の価値は61%。この意味は、10年後の予想配当が10の場合、6.1円が現在価値になるというもの。資本コストの30%の短期の仕手株は、個人投資家が飛びつくものですが、10年後に配当が10円予想されていたとしても、現在価値はその5%ですから0.5円に過ぎません。

仕手株や激しく動く株の資本コストは異常に高いのです。

これは年率換算のディスカウントファクターです。ファイナンスの教科書どおりです。

長期投資家の場合は、投資期間=業績予想期間という特殊な状況においてのみ、標準偏差の特性からもう少し違った甘めのディスカウントファクターを採用することもできるのです。この辺りの話は、少し専門的で割愛します。

株価というものは、概ね、将来のキャッシュフローの集合体であると考えると、単年度の業績のブレほどは、株価はブレないということがわかります。業績よりも株価を信じてあげてください。

PERやPBRや配当利回りという指標

株式投資において、非常に重要な考え方は、りんごとオレンジを比べないという姿勢です。

投資家は、ついつい、多くのものから投資対象を選んでいるつもりになってしまいますが、それは大間違い。

特にやってはいけないことは、A社とB社のPERを比べることです。比べるべきは、A社の理論株価と今のA社の株価、そしてB社の理論株価と今のB社の株価です。案件として選ぶ段階に、理論株価が株価を上回っている場合は、どちらかではなく、両方をポートフォリオに選びます。乖離の高いものだけでポートを構成してはいけません。我々人間の思うことはほとんどが浅はかなものであり、理論株価も間違っているからです。間違っているのになぜやるのか?という人は、この質問に答えてください。死ぬのがわかっていてなぜ生きるのか?と。

自己資本ではなくネットキャッシュを評価する

りんごはりんご同士を比べるのですが、どういうことかというと、機関投資家は、同一銘柄の理論株価たちと現在の株価とを比べます。理論株価たちと書いたのは、理論株価が何種類もあるからです。DDMについては、2段階、3段階とあり、しかもアナリスト予想期間についても1年後までしかないものから20年あるものまで想定が多くあります。資本コストの前提が多くあります。成長率の前提も然り。機関投資家はPBRを決定指標には使いませんが、代わりにネットキャッシュは計算します。そのネットキャッシュの何割を理論株価に含めるかについても経営評価を行って決定します。100%のネットキャッシュを参入する投資家はほとんどいません。せいぜい50%です。平均的にはネットキャッシュ参入比率は33%程度だと思います。(アクティビストの一部はネットキャッシュだけではなく現金に変換できそうな固定資産も100%の時価評価をします。それは株券という支配玉を過半握れる戦略があるからです。)

DDMにおいては、ネットキャッシュは、将来の配当原資の一部であるが、すぐには支払われることのない不確実なものという捉え方をします。エイジェンシーコストの見積もりによって、通常は1/3程度の評価をします。

もちろん、ネットキャッシュがゼロを超える企業はそれほど多くはありません。多くはマイナスです。

マイナスの企業のネットデットを考慮するタイプの投資家は、DDMを使わず事業キャッシュフローを評価している投資家です。こちらの投資家タイプの方が多いでしょうか。投資銀行などはDDMではなくDCFですね。WACCなどが登場したら、DCFタイプの投資家です。

理論株価の考えは将来を糸で結ぶという考え方であり、時間軸でキャッシュを整理しているのですが、断面断面の評価はそれほど重要ではありません。例えば、D(1)だけがゼロに変化して、あとのDたちが不変ならば、DDMはわずかに変化するのみで、全体に与える影響は軽微です。

ところが、断面だけを切り取るPER(t)というものは、EPS(t)が大きく変わるとPER(t)も大きく変わってしまいます。PBRも配当利回りも同様です。情報量が一次元少ない。そのため、PBRとPERと配当利回りは時系列の情報が必須になるので、現在の指標だけではなく、過去の指標もみてくださいね、というのが私の言いたいことでした。この指標シリーズは今回で終わりにしますが、言いたいことは過去の実績指標を整理しようということです。

実績指標に大きなブレがある場合、事業構造になんらかの脆弱性があるのでそのリスクを投資に組み込む必要があります。心配なら資本コストに参入しておけよ、ということです。

収益構造を評価する

PERシリーズで話した内容ですが、E(収益)がプラスの場合のPERの解釈は、株価が利益をベースに何年で元が取れるかという単位「年」の指標になるということ。一方で、Eが赤字ならば、何年で投資分に匹敵する損失に達するかという消滅シナリオ指標に急変するという問題。

Eがマイナスにならない保証は、大きな減収の可能性がないこと、そして、利益率が高いことが二つとも必要です。

大きな減収がないことを守るためには、市況産業はだめ。減損可能性が高いものはだめ。つまり収益性、利益率が低い事業はダメ。さらに、大きな減収がないことを担保するには、下請けはだめ。とまあ、色々うるさいことになるわけです。

Eがマイナスになるような企業で配当を予想するのはパープリンちゃんです。空想的ですからね。

機関投資家においては、ネットキャッシュがない状態では、PBRという指標は社内から消滅します。

Eがマイナスになるような確率が1%以上ある企業では、PERという指標は使いません。

Eがマイナスになる確率が99%ないと言える企業は結構多数あり、全上場企業の30-50%はそのような企業で構成されています。ざっくりですが、計算できるものです。

それらの企業の中で、急速な減収がありそうなもの。プラットフォーマーはプラットフォームの書き換えがあると死にます。下請けは全て排除。親の機嫌を損ねて仕事が無くなります。となると、投資対象としてDDMを計算できるのは全体の15-20%程度となる。(利益率が高いものを選んだ時点で、下請けタイプは排除されている)

それがユニバースと呼ばれているものです。ロングオンリーのDDM DCF型の機関投資家では日本株で400-500銘柄ぐらいではないでしょうか。(それより多い機関投資家は、パッシブ運用かオポテュニティ型でモメンタムの短期投資です。)

株価チャートが基本

私の基本的な考えと全く同じと言ってよいのがチャート分析をする方々です。

株価の周期やトレンドやブレを株価ではかるという合理的な考えです。

チャート分析では、長期のトレンドが確認できます。これが長期投資の基本です。長期トレンドを信じるということ。

割ったもの、PERとかPBRとか配当利回りとかで時系列を見よと言いましたが、割らないもの=株価そのものを時系列で見る方がわかりやすのです。

トレンドをブレイクすると、なんらかの収益構造や増収前提が変化したとみなすわけです。株価は業績の先行指標ですから、株価をみて、何かあるかもしれないと思うのは自然です。

株価は、単年の業績で構成されているものではなく、将来の多数の年度の配当の集合体であり、ネットキャッシュは、多年度の過去の業績の集合体です。将来の配当の現在価値の集合と過去のネットキャッシュの集合体の合体型が株価なのですから、株価が業績よりも変化しないのは当然のことです。

よって、PERをみる投資家よりもチャートをみる投資家の方が勝率やリターンは高くなると私には思えるのです。少なくとも、時間軸を繋げてみる基本的な精神がチャーティストには備わっています。欲と恐怖がトレンドを形成すると見ようが、業績の見通しやモメンタムが株価にインパクトを与えると見ようがどうでも良い。最終的な出口である株価を抑えようというのがチャート分析の基本です。

わたしは、混み合っているチャートの世界よりも、混んでいないファイナンス工学の方から株価をみています。しかし、チャートの世界とフィナンシャル工学の世界は全く同じ風景をみていると感じることが多いのです。

投資の初心者がやるのであれば、長期トレンドを軸に、短期の逆張りでしょうね。トレンドが維持している間は、出来るだけ売らないこと。それだけです。

感想 カードの中身よりもチップの置き方

それよりもっと大切なことは、チップの置き方です。カジノに入場して、持ち金の2倍を借金して、チップを

一回の赤黒のルーレットに全額かける人はいないでしょう?? それが投資の世界ではいることが問題だと思っております。

ポーカーをするなら、カードの中身は重要です。これは銘柄選択の問題。しかし、ゲームで勝つためには、チップ戦略を間違ってはいけません。チップの置き方は重要です。

ファンドマネジャー歴22年の私がこういうのも恥ずかしい話ですが、私の最大の損失案件というものは、私がもっとも時間をかけてもっとも自信のあるポジションから生まれてきました。

多くの同僚ファンドマネジャーも同じ経験をしています。確実にパフォーマンスを稼げる案件ほど、ポジションを過剰にとってしまうのです。そして、確実だと思われていたことが単なる経営者のブラフであったり、環境の急変によって、ポシャってしまう。ファンドマネジャーは成績が悪いと解雇されます。私のやっている22年間の中で、多数の友人がこの運用の世界を去りました。

株の初心者にこういう人が多いのです。一生懸命調べて時間をかけたのだから、思い切りポジションを取らないと、100万円を1億円にはできないよと。それは悪魔のささやきです。元手の全てを一銘柄にかけた友人のNくん。これを読んでいるでしょうか。1億円を達成して次は300億円を目指すとして、結局、多額の借金に転落。今後数年間は借金を返すだけの日々です。

手札よりチップの置き方。これが基本中の基本中の基本です。信用取引とは、宝くじを買うときに、友人から借金するようなものです。事業会社がレバレッジをして良い理由はあり、投資家がレバレッジをしない理由もあります。それらの理由は至極当然なことです。宝くじに当たった人の末路も悲惨なものがありますが、レバレッジで1億円を達成した人々の末路も同様に悲惨です。生き残るのは現物でポートフォリオ運用している方々です。

どんなに自信があっても、その自信をポジションの大きさに反映させてはならないというのが投資の神様の教えです。私は他人のお金を預かっています。より慎重な態度になるのです。自分のお金と皆さんは思うかもしれませんが、そのお金は、家族を養ったかもしれないお金、お子さんの学費になるかもしれないお金、ご両親の老後の面倒を見てくれるかもしれないお金なのです。だからこそ、リスクをとって、大きく増やしたいんだとおっしゃる気持ちはよく理解できますが、信用取引による一銘柄への集中投資は確率的に極めて不利なのです。単発ではうまくいくこともありますが、連続技攻撃では勝ち目がないのです。

そうではなく、着実に、貯金をして、その半分だけをリスク商品にポートフォリオとして投じてほしいのです。リスク商品としては手数料の安い、実績のある、ナスダック100のETFなどが良いと思います。

感想 その2 信用はやめてほしい そして、生きる!

信用取引には反対です。お節介野郎ですが。信用は絶対にやめてほしい。私は個人投資家ではなく、顧客の資金に責任を持ち、顧客から対価をいただいているプロの運用者です。私は株式評論家とは違います。証券会社や発行体から私は一切のお金を受け取っていません。また、コンプライアンスの観点から自身の個人運用は助言後3ヶ月間は提唱するポートフォリオ銘柄は売買禁止。さらに他の機関投資家からのお金も受け取ることはありません。純粋に個人投資家の顧客からの対価で成り立つサービスを提供しています。好きなことを好き放題言うためです。私は実名で発言のリスクをとっております。今後も、証券と運用業界に耳の痛いことをたくさん発言していく計画です。運用会社も証券会社も変わる必要があるのだと。こいつ、偉そうにと思われるかもしれませんが。そこはご容赦ください。私は前衛的な思想を持っています。これは生まれつきです。他者は直そうとはしないでこいつ過激派だなあと諦めてください。私は、他人からどう批判されようが、どんなに叱責を受けても、何も感じません。へっちゃらです。意見を表明すれば反対する人々や迷惑をかけてしまう人が出てしまう。そこは避けられないんですよ。どうしても。

創価学会が宗教を唱えています。学会に勧誘する人々を私は尊敬しております。自分の意見や信条をあからさまにして他者への働きかけをしている人々だからです。北朝鮮も米国に対して合理的な主張をするときもあります。核兵器を保有している国が保有していない国に対して、核を持つなとは言えない。当たり前の主張ではないでしょうか。

多様性こそが株式市場を活性化すると信じています。共産党の主張も一理ある。赤旗読んでますか?たまに読むと曇った偏見の色眼鏡をただすことができますよ。おすすめです。日経読むなら赤旗です。何故ならば、日経は読まなくても、私は日々、経営者やIRに取材しているので、ビジネスマインドや資本家の思想はわかるからです。赤旗には弱者の立場が書いてある。労働者の立場も。投資家は両方の立場を理解する必要はあるのでは? 赤旗を読まず頭ごなしに拒否反応を見せる人々を私はむしろ寂しーく思いますね。日本共産党が駅前で演説をしている。ああ、あいつ、共産党なんだと後ろ指を指されても、彼らはそれを主張せずにはいられない。その勇気が凄い。その批判精神を高く評価しています。

世の中はいつだって少数派のものです。多数派は、少数派をネットで匿名で批評する。そして批判もする。それこそが世の中の縮図です。ネットの世界で、好き勝手なことを書き込み、うさを晴らしてください。それはそれでよい活動ではないでしょうか。明日から、お元気に働いて、社会のために頑張ってください。頑張れー!

私は他人の記事を評論する側ではありません。自分で記事を書き、他人から評論される側です。SNSでニュースを取り上げて、好き放題言っている人々は評論する側です。自分で記事を書いて好き放題ボコボコにされるのが何かを主張し何かを書くということです。下手くそでも演奏する側です。両方なければ世の中成り立ちません。記事を評論する人が95%ぐらいいてくれないとこま〜ーる。ボコボコにしてくれて本当にありがとう。それが書く側の気持ちなんです。わかってもらえると思います。ボコボコに評論されて、なんぼの世界に生きている。それが記事を書くということです。アナリストをやる、ということです。企業との緊張関係の上に仕事が成り立つのです。腰巾着ではアナリストは勤まりません。

北朝鮮だろうが、公明党だろうが、共産党だろうが、合理的な意見は合理的な意見。反対意見があるから、弁証法が成り立つ。しっかり主張ができる少数派がいなければ、世の中がドライブしていかない。世界を前に進める少数派をいつも尊敬しています。批判を取り込むから前進がある。イノベーションとはそう言うものではないかなあ。。。少数派になろう。いきていることが実感できて本当に幸せだなあーーと思えますよ。ああ、なんて幸せなんだろうと。生きてんなー。生きたなー。俺、生きてるんだなあーと。それ以上の幸せがあれば教えてほしいものです。

ディスカッション

コメント一覧

まだ、コメントがありません