コラム 長期保有と短期保有 どちらが有利?? by yamamoto

長期投資と短期投資

長期投資と短期投資とどちらがよいのでしょうか?

この問いへの答え方は様々あるのですが、わたしの答えは、「銘柄に依存」する、ということです。

- 利益率高い(グライダーでいえばスタート地点の高度が高い)

- 増収基調が続いている(グライダーでいえば、視界良好で絶好の風を受けている状態)

- ほどほどのバリューション (上の二つとの見合い、3Stage DDMで判定)

の3つを満たせば、長期投資の方が断然リスクに対するリターンは良好になるといえます。

(逆に環境によって浮き沈みが激しいものは短期の方が向いている)

え?なんで、そんなに言い切れるの?と思われる方も多いと思います。

確かに、長期に向く株と向かない株があります。ここでは、長期に向く株だけに対して、長期投資が断然有利であることを示したいです。

長期投資に向く株とは、業績の予測が意味がある企業です。

営業利益率5%以下の企業は、そもそも予想をしても、意味がない。

変動費が変動して商品もミックスが変わるだけで、はい、下方修正です。

だから予想できませんね。

利益率の低い株は、ひたすら耐えるだけの「物体」です。

利益率が高ければ、ある程度、先々の見通しが効きます。そうなると、リスクやら、リターンやらを考えることが無意味ではなくなります。

持てば持つほど有利なのは、ROEが高い企業の場合、ROEは年率でBPSや配当再投資を増やしてくれるが、株の変動率は時間の平方根でしか増えないからです。

リスクは時間の平方根で増え、リターンは時間と比例する、この一事だけで、リターンの期待値が高く、ブレがないと思える場合は、長期投資に決まりです。

さらに、加えて、長期投資には株価の変動率を打ち消す効果があります。

それを説明しましょう。

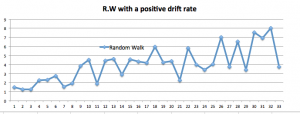

上はわたしが勝手にエクセルで生成したドリフト率を持つ、ランダムウォークです。

毎年、上がったり下がったりしながらも、BPSや配当が増加していくため、このような形になります。

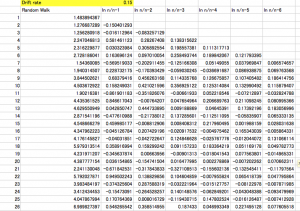

上の表は、上記のグラフの変動率ですが、

n/n-1は一年間の保有

n/n-2は二つ飛び(2年間保有)

n/n-3は3年保有(3年保有)

n/n-6は6年保有という条件をつけます。

ここで、n時点での株価がS(n)とすると、S(n-t)がnからt年前の株価です。

連続複利tに直すために、自然対数をとれば、

1年保有の年率リターン(連続複利)は、ln(S(n)/S(n-1))

t年保有の年率リターン(連続複利)は、1/t ln(S(n)/S(n-t))

となります。

この長期のt年の保有により、どういうことが起こるでしょうか。

話の単純化のために、「20%上がって、-15%下がって、また20%上がるとき」、勝って、負けて、勝って、となるのが短期投資です。二勝一敗となり、勝率は2/3です。しかし長期投資では、単に、20-15+20=+25となり、25%の勝ちであり、勝ちで負けでいういならば、勝率10割です。

あまりにも単純なことですが、たとえば、2年保有して売却するケースでは、

株価が投資時点のa円から1年後にb円にそして、2年後にc円になるとき、2年保有するのだから、途中でb円がいくらであっても、リターンはaとcのみで決まります。bには依存しない。ところが、1年保有では、aからbになり、bからcになるということで、分散の計算ではb=(a+c)/2でないとき、分散が生じてしまい、それが標準偏差を大きくします。

また、5年で2倍になる場合、連続複利では13%ですが、それ自体が5年平均値であり、平均値との乖離を示すのが標準偏差である以上、長期投資のリターンのブレがその年数に応じて小さくなるのは当たり前のことです。

要は、株価はいろいろ上がったり下がったりしますが、途中、上がったことも下がったことも、忘れてしまうのが長期。つまり、4年保有するのだから、4年後の株価だけに興味がある、というスタンスで投資を行っている人は、良い年と悪い年のリターンが打ち消しあって、平均的なものだけを取り出せるというだけのことです。(当たり前のことですが、なかなか、そこまで腹をくくれない)

それでも、リスクとリターンの関係にこだわるのが投資の掟です。リターンをリスクで割ったものを最大化するためには、BPSや配当が上昇していくものには長期のスタンスをとる。そうではない株には短期のスタンスをとる。投資対象による長期と短期の使い分けのスタンスの分類が必要なのです。わたしの場合は、短期で株をやるボロ株には興味がなく、また、短期のカタリスト狙いはレッドオーションで儲かる気がしないので、やりません。

光の干渉のように、波が互いに打ち消しあう効果が長期保有によるリスク低減手法のひとつとといえるのです。これは先ほどの期待値は保有時間に比例するがその標準偏差は保有時間の平方根に比例する、だから、期待値がプラスであれば保有期間がなければながいほどリスクとリターンの関係は改善する、というよりも強い主張です。つまり、長期保有そのものが変動率を下げるからです。

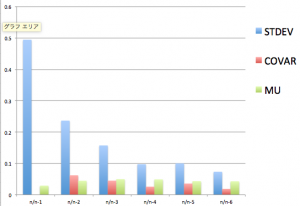

上のグラフは、保有を長期化すればするほど、リターンの標準偏差は低下することを示しています。STDEVが標準偏差。当たり前の事ですが、2年保有で半分、3年保有で3分の1にリスクは減ります。それは、途中経過を完全にすっ飛ばしているからで、「終わりよければすべてよし」を地でいくのが長期投資なのですから。

一方で、上のグラフでリターンの期待値MUはあまり変化していません。期待値は同じ、リスクだけが減るのだから、長期で持てば持つほどよろしい。

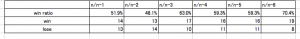

次にトレードの勝率を見てみましょう。

上記の所与のランダムウォークの場合、上がったり下がったりを繰り返すので、単年度だけの勝負だと勝率は5割ですが、長期もてば、上へのドリフト率が時間に比例して大きくなるために、勝率も高くなります。これは株価はランダムに生成されつつも、上方へのドリフト率が効いているから勝率となって出てくるのであって、やはり、長期に渡り ROEが高位安定し、BPSの成長が継続している企業ということになります。

高成長株については、期待値は年率に換算すればあまり保有期間によって変わることはないのですから、リスクだけが減らせる長期の投資のスタンスが好ましいことになります。

逆にクソ株は一秒でも早く手放す必要があるのでこれは短期も短期もど短期が好ましい投資対象となります。

利益率が低いものは、BPSをドライブしていくものがないので、残念ながら、長期でも短期でもリターンの期待値はゼロです。期待値がプラスにならないなら、長期で保有する意味は全くない。期待値がマイナスなら超短期で株価の振動を当てにするしかない。

投資家は、利益が改善したり、上方修正といったものを好むようですが、過度に株価に囚われている、的外れな議論です。つまり、上方修正だからよい、というものではなく、利益の絶対水準によって捉え方は違う、ということです。利益率が3%の企業が業績を修正するのは当たり前のこと。利益率が3%から4%になったとしても、脆弱な事業構造はそのままです。利益率30%の企業が25%になったとしても、25%は大きな複利効果を産むエンジンですから、25%という新たな水準で物事を考え直せばよいのです。

配当が継続する場合、株価下落により投資回収期間は短縮されるので、株価にあまり囚われないことです。逆に、配当が減配されてしまうと投資は回収できなくなります。よって投資家にとっての最大の関心は配当の見通しであって株価の上下動ではないとわたしは考えています。

建前としては、配当の成長やBPSの着実な成長を擬似的にキャピタルゲインとみなす方が健全だと思います。インカムゲインの再投資も投資家にとって重要な要素となります。株価だけが投資成果を決めるのではなく、企業の持つ ROEと時間軸が投資成果を決めるのです。

悲しい現実 競争力の低い企業は為替メリットが消滅する

また、PER8倍で安いと株主総会で主張する投資家の友達がいますが、彼にあったときに、その企業の収益構造から見ると8倍は割高ですよ、ということをやんわりというのですが、なかなかわからないのです。よく考えればわかることなのですが、PBRとかPERで株を選べるってことは、いまの状態がこの先ずっと続くと予想しているわけです。

ところが、PERやPBRの低い株は、将来には悪いことがメインに起こります。そうでなければ世の中がひっくり返ります。

競争力というものは、悲しい現実なのです。アナリストはよく為替の前提などを聞きますが、それが意味があるのは、価格支配力のある企業のみです。いま為替が110円で輸出企業が100円で為替を前提としているとすれば、アナリストはその分は業績の上振れになる、と考えがちですが、それは違います。

価格支配ができない競争力の低い企業の場合、よい環境があれば、安値競争がおきます。顧客からも、「オタク、為替メリットがあるなら当然還元しなよ」といわれると、もう、それでアウトです。

確率は平等には起きないのです。競争力のある企業については、確率は有利に働き、競争力のない企業については、確率は不利に働くものです。

ですから、単にPERやPBRの安さというのは、簡単言えば、赤字になる確率が高いということを言っているだけです。回収期間が短いとは言えないのです。

業績が予想できない、とは相応の利益半減のリスクや赤字転落へのリスクを背負っているということで、これはある程度計量できます。価格と数量のデータ、売上データから増収率の標本をとれば計量できるでしょう。変動費と固定費を定める収益構造の推定は必要になりますが。

変動費率85%のダメ株の場合、固定費12%と低位でも、14%減収で赤字です。為替だけでも変動率は10%あるのだから、変動費が上がる確率だけで5割あります。円安になったら赤字ですね。加えて、数量のリスク、商品価格の下落のリスクなどを考えると、「8倍だよ、安いよ」と言った次の瞬間に赤字。PERは算出不能になります。算出不能になる可能性が高いものを取り上げて、安い、安いといっているのが、巷の投資家の一般的な姿です。こういう経験を何度も繰り返してしまう。懲りないのです。

長期投資とは、買うタイミングのことを考えるゲームではなく、ROEが見通せる企業を選定するゲーム。タイミングではなくて、保有期間が決め手になる

利益率が高いと低いを繰り返すとき、赤字スレスレで繰り返す企業のBPSは20年後も2倍にならない。でも二桁の高いところでよかったり悪かったりする企業のBPSは20年で15倍ぐらいになるのです。悪いときでもBPSが15%成長して、よいときに40%成長する方が投資家はいいのです。いまの市場では。つまり、40%が15%になったら、株価が下がるというわけです。事業さえしっかりしていれば、株価が下がるのは投資回収にとって極めて優位なんだから喜ぶべきことです。ROE13%が見通せるのであれば、投資家側の配当の再投資も含めれば、配当とBPSの総額は当初の15倍になるのです。2倍と15倍の違いは大きすぎます。

最初の段階、銘柄選定の段階で、じっくりと納得できるまで調べるしかないよ。 一般的な個人投資家の場合、せめて2三週間ぐらいは、その銘柄のことだけを考えて過ごしてから、投資をすることをおすすめしています。

そこで一句、じゃなくて、作詞をしました。

投資家ソングです。

潜在需要は目に見えないが、それが見える人には見える。見えないものが見える人が経営をしていないと企業は新しいものを生み出せない。投資家にとっては、数字も大事ですが、感受性も大事。そして、長い時間軸で物事を考える態度も同様に重要です。また、ある現象を見たときに、表層的なものしか見ていないのであれば、それは見ていることになりません。

ニュートンは落ちるリンゴを見たときに、本当は何を見たのか?

です。

電車がブレーキをかけたときに、転びそうになったら、それは電車がブレーキをかけたからなのか、

いや、それは慣性の法則なんだね、と納得するのか。世の中の眺め方にも作法はあるのです。

日経新聞を読んでモーニングサテライトをみて

tweets blogs チェックして何が整理できるの?

四半期決算確かめて

業績の進捗をはじいて

iR資料読み込めば確信が得られるの?沈む夕日は切ないほど美しいのにトップギアで落ちて行く

地面がガラガラと崩れる

回り出す

地球を身体で受け止めよう!自転の速さに圧倒されて

クラクラとしゃがみこもう!

落ちるリンゴを見るときは

リンゴに囚われるな!日経新聞を読めば世の中が理解できるの?

モーニングサテライトをみればマーケットはわかるの?

政治家のTweets読めば何かがチェックできるの?

株価の動きを追いかけて株価がわかるというの?見えないものが見える人を

見える人しか見えないのなら

感じて信じて託そう

僕らの願いを

見える人に落ちるリンゴが見えてもリンゴに囚われるな!

落ちる夕日のスピードにクラクラとしゃがみこんでも僕らが直面している深刻な社会問題も

きっと僕らで動かせる!半歩に半歩でも

トライさえすれば今日も風が吹いている

千年前と同じ風が

A falling apple what do you see

What do you see

What do you see?

ディスカッション

コメント一覧

山本先生 素晴しい投資家としての あり方を 教えていただいてありがとうございます・・・心から感謝

夢とロマンのない投資家には なりたくありません

残念ながら 高校大学へは行けなくて 悔しい思いをしましたが その分 若いころ真剣に読書にいそしみました

なかなか 山本先生には ついてはいけませんが しっかりと学ばせていただきたいと思います