8035 東京エレクトロン -タイミングを見定める- by yamamoto/usa

この記事は山本 潤が主催する定額運用サービス、[10年で10倍を目指す超成長株投資の真髄]のサロンサービスのうち、過去のライブラリーから、投資判断やバリューエションの部分を全面的に削除した上で、企業研究のレポートとして再編集したものです。メルマガをご覧になりたい方は、以下のURLから無料で会員登録ができます。ぜひ、ご登録をお願いします。

当記事は2019年1月5日に執筆したものを再編集したものです。(yamamotoが前半の部分、usaが後半部分の分析&グラフを担当しています)

買い場はいつか

世界的な半導体製造装置メーカーである東京エレクトロン。

東京エレクトロンをはじめとする半導体製造装置関連の株価がさえません。

今回は、株価の反転のタイミングについて考えてみたいと思います。

東京エレクトロンの株価動向ですが、

長期では株価が切り上がっています。

2014年に5000円程度でしたが、2017年末には20000円を超えました。

背景は、半導体の「スーパーサイクル」でした。

5年連続の増収(2014/3-2018/3)を達成し、楽観論が広がったのです。

スーパーサイクルとは半導体業界の景気循環(シリコンサイクル)が平準化されて、業績拡大が長期化する現象です。

半導体は、自動車やスマートフォンやサーバーなどに多く使われますが、

今後はセンサーを多用するIoT分野や医療、家電、ロボットなどに使用量が拡大していきます。

半導体の実需の見通しは明るいのです。

ところが、この1年で株価が半値の11000円台になってしまいました(2019年1月時点)。

この急激な下落は、米中の貿易摩擦にともなう世界景気の悪化懸念、

米中の自動車販売の不振、スマートフォンの普及の一巡などの要因があります。

さらに大きな要因は、中国の技術大国化を阻止しようと目論む米国政府の圧力です。

半導体製造装置大手に「中国には半導体製造装置を売るな」という圧力です。

半導体製造装置の内作化を進める中国ですが、一朝一夕にはいきません。

東京エレクトロンに代表される大手装置メーカーの協力なくして、中国は半導体が作れません。

それこそが米国政府の狙いなのですから、半導体を巡る国家間の争いは長期化するでしょう。

つまり、足元、半導体の設備投資動向は視界不良に陥っているのです。

残念ながら、半導体セクターは「底が見えない」というのが短期的な見方でしょう。

しかし、前述の通り、長期的には、サーバー向け記憶媒体ハードディスクからの半導体SSDへの置き換え

IoT/AI化、あるいは電気自動車や自動運転などの普及で半導体需要は強まるはずです。

こうした社会の長期のトレンドを見たとき、政治的な摩擦を実需が乗り越える時期が1-2年内に到来すると考えています。

過去にもあった「スーパーサイクル」

半導体の普及については、過去も飛躍的な普及を見せてきました。

パソコンが普及したのも80年代からです。その後、ノートパソコンが普及、携帯、スマートフォンやタブレッドが普及しました。

過去の東京エレクトロンの売上動向を見てみますと、半導体製造装置セクターは、常に「スーパーサイクル」であったことがわかります。

1994/3-1998/3まで5年連続の増収を達成しました。携帯電話が世界的に普及する時期でした。いわゆるITバブルでした。

次に、2003/3から2008/3まで最長記録である6年連続の増収を記録します。

グローバル化した世界経済が新興国の経済水準の底上げにより順調に拡大したのです。

しかし、その後、リーマンショックが起き、2年連続の減収を記録します。

過去26期間(1993/3-2018/3)で減収は6回で増収は20回です。

5年連続の増収が2回、6年連続増収を1回記録しました。

連続減収は一度だけです。

これはとても素晴らしい記録です。

26期間の平均増収率は11%です。

長期に渡り二桁で伸びる市場はあまりありません。

ただし、よいことばかりではありません。減収になるときは大きな減収を記録する傾向があるのです。

ITバブル後は4割減収、リーマンショック時には5割を超える減収(2年で)になりました。

歴史は、5年以上の増収が続いた後では大きな減収が待ち受けていることを示唆しています。

スーパーサイクルは大きな調整を伴うと考えておいた方がよいとわたしは思います。

ただし、過去からわかることは、減収は長くて2年、通常は1年です。

株価の調整期間でもっとも長い調整はリーマンショック後の2年です。

また、過去27年間で赤字が4年ほどあります。ただし、赤字であっても、東京エレクトロンは配当を払いました。

過去、無配とはならなかった企業なのです。

長期では「買い」の水準だがベストな買い場は(2019年)3月15日あたりを想定

スーパーサイクルの終焉を前提とすれば、減収はせいぜい2年です。

株価の長期の推移を見ても、株価のピークとボトムの間隔は長いときで2年、短いときで1年です。

そうなると、東京エレクトロンは、2017年末にピークを打っているため、すでに1年の調整期間を経たわけです。

2019年12月に調整が続けばそれは下落期間が2年に及ぶことになり、さすがにそれはないと思えます。

ですから、同社株は今後1年のうちに、よい買い場となると考えてよいでしょう。

それが今なのか、数ヶ月先なのかはわかりません。

株価は大幅な減益や減配をすでに織り込んでいます。

たとえば、4割の減収となれば、利益は半減します。

配当も半減し、300円台(配当利回り3%台)となるでしょう。

ですが、その後、業績は回復していくでしょう。

配当も長期で再び増配基調に回帰するはずです。

きっかけをつかむまでに時間がかかることを、「カタリストがない」と表現します。

この表現は短期の投資家の口癖です。

長期であれば、この株価は買いの水準です。

問題は買いのタイミングです。

最初の買い場は3月15日あたりがよいと考えています。

1つ目の根拠は3月末を前にして、またもやファンドの解約が多くでそうであることです。

株式の需給がよくありません。

ふたつ目の根拠は2月下旬になんらかの米中合意がなされる可能性があることです。

合意なく、株価が3月初旬に売られる可能性があるからです。

だめ押しの株価下落で多くの投資家が失望する時期にこそ、長期投資の出番であると考えます。

最初の買い場を形成した後は、4月以降の高値をとりにいくと想定しています。

実体経済が弱ければ株価の回復も弱いものに終わる可能性があります。

ただし、2年後には、いまの株価で買っても大きく報われてるのではないかと考えます。

★★★★以下はusaが担当しています★★★★

半導体業界。最近ではアップルが独自に研究開発へ踏み出したりとメーカーの内製化、と同時に製造だけを外部委託するファウンドリ依存へと形を変えつつある中で、半導体製造装置メーカーの必要性は衰えない。

一方で市況や「サイクル」の影響から固定資産減損のリスクを常に抱えもする。

半導体装置に強みを持つとされる日本メーカー、その中でも首位級のレベルを持つ企業をピックアップ。

売上高を基準にした各比率値を比較する。

●半導体装置メーカー全体で世界第4位、国内では最大の規模を持つ東京エレクトロン(前工程 コータデベロッパーなどで高いシェア)。

●半導体テスト装置で世界首位級のアドバンテスト(後工程のDRAMのテスターで高いシェア)。

●後工程のうちウエハ切断で世界首位のディスコ(後工程)。

●ウエハ洗浄装置で世界ダントツのSCREENホールディングス(前工程)。

●マスクブランクス検査装置でシェア100%のレーザーテック(露光工程に必要なマスクの検査)。

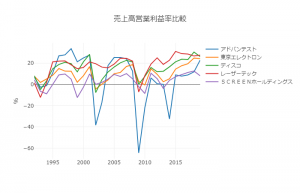

営業利益。

営業利益。

直近ではSCREENホールディングスを除く全てが20%以上を叩き出すようになっている。

アドバンテストだけ大きいマイナスを繰り返しているのは、同社のみ米国会計基準を採用していることから日本基準であれば特別損失に計上されるはずの「減損損失」が営業費用としてカウントされてしまうため。

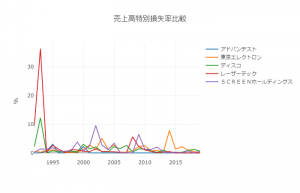

では特別損失をみてみると、

やはり、アドバンテスト以外他4社が周期的に高い比率値をだしている。

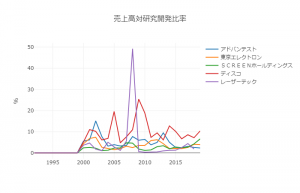

次に半導体装置企業にとって2大コストと言われるうちのひとつ、研究開発費。 ばらつきがある。各社が実践する緻密な戦略の様相が浮き出ているのか。

ばらつきがある。各社が実践する緻密な戦略の様相が浮き出ているのか。

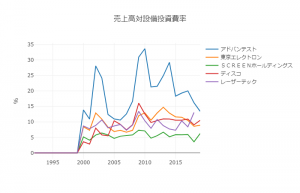

そして研究開発費と双璧をなす設備投資費。 研究開発費との組み合わせでみてみると面白い。

研究開発費との組み合わせでみてみると面白い。

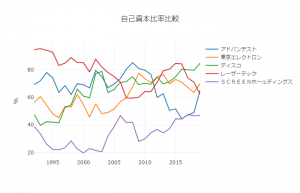

最後に自己資本。 総じて高い中でSCREENホールディングスがやや弱い。

総じて高い中でSCREENホールディングスがやや弱い。

地殻変動を起こしつつある半導体業界、今後も見守って行かなければならないだろう。

筆者について

山本 潤 (やまもと じゅん)

ダイヤモンドフィナンシャルリサーチ投資助言部にて投資判断者を務める。株の学校長期投資ゼミの講師。コロンビア大学大学院修了。哲学・工学・理学の3つの修士号取得。外資系投資顧問のファンドマネジャー歴20年。

日本株の成長株投資を得意としている。外資系投資顧問会社クレイ フィンレイ日本法人共同パートナーで日本株及びアジア株の運用などを経て投資教育の会社を設立。現在も年間200社前後の会社訪問と投資判断を行っている。

1997-2003年年金運用の時代は1,000億円を運用。

その後、2004年から2017年5月までの14年間、日本株ロング・ショート戦略ファンドマネジャー。月刊マネー誌『ダイヤモンドZAi』誌上の銘柄分析を10年以上続けている。

過去20年超の機関投資家としての運用戦績は年ベースで17勝4敗の勝率8割超(同期間の日経平均は、12勝9敗)。

現在は、DFR(ダイヤモンド フィナンシャル リサーチ)投資助言部において日本株ポートフォリオ22銘柄で投資判断の助言サービスを行っている。2019年9月10日現在、年初来ヶ月間でTOPIXを8%上回る成績を提供している。

財務分析者について

客員アナリスト 宇佐 聖(うさ ひじり)

大学卒業後、金融機関や会計事務所へ勤務の変遷をたどる。

途中、税理士資格勉強に手をつけるもどうしても税務に興味を持てないことに気付いて会計科目だけ取得して断念。その後、経営や会計を自由に研究できる株式投資の道へ。現在フリーで働きながら日々研究に勤しむ。

ディスカッション

コメント一覧

まだ、コメントがありません