財務三表視覚化ツール「Mukade」をリリースしました

Twitterをご覧の方はご存知かと思いますが、1月30日頃に財務三表視覚化ツール「Mukade」をリリースしました。URLはmukade-app.comです。

Twitterでは #mukadeapp のハッシュタグでいろいろTweetしてますのでご覧ください。

1 なんで作ったのか

財務三表が恐ろしく見にくいからです。「アナリスト」と名乗っているからには短信やら有報やらをよく見ます。特に自分の応援してるところは発表前から待機して短信を読みます。

1.1 どんなふうに見てたの?

告白しましょう。

売上と利益が上がったら喜んでました。

減益したら泣いてました。

あとは予想の修正があるかどうかそのあたりを見てました。

それだけです。財務三表は適当に見てました。

あー、ここで販管費が上がったのねーとか。営業キャッシュ増えてるなーとか。固定資産増えてるなー。とか。

個別の項目を見始めると何がなんだかわからなくなるんですよね。

増えたか減ったかはわかるんだけど、じゃあどれが一番多いの?がわかりません。

1.2 財務三表の何がだめか?

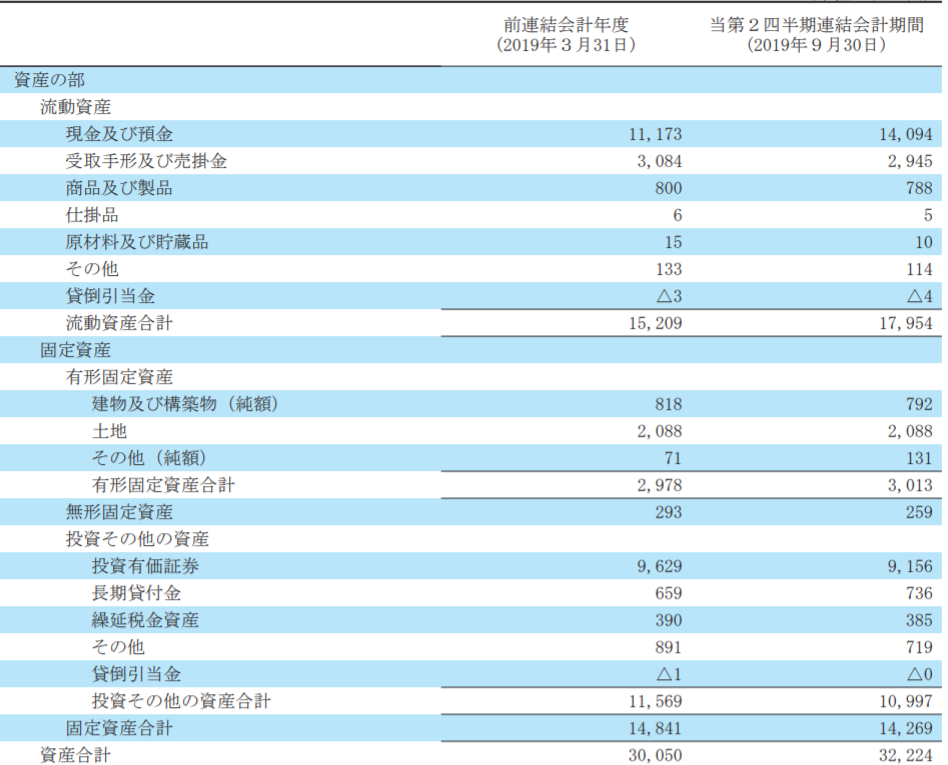

そりゃ簡単です。こういう形式だからです。これ。どこ見たらいいかわかりますか?

私はわかりません。

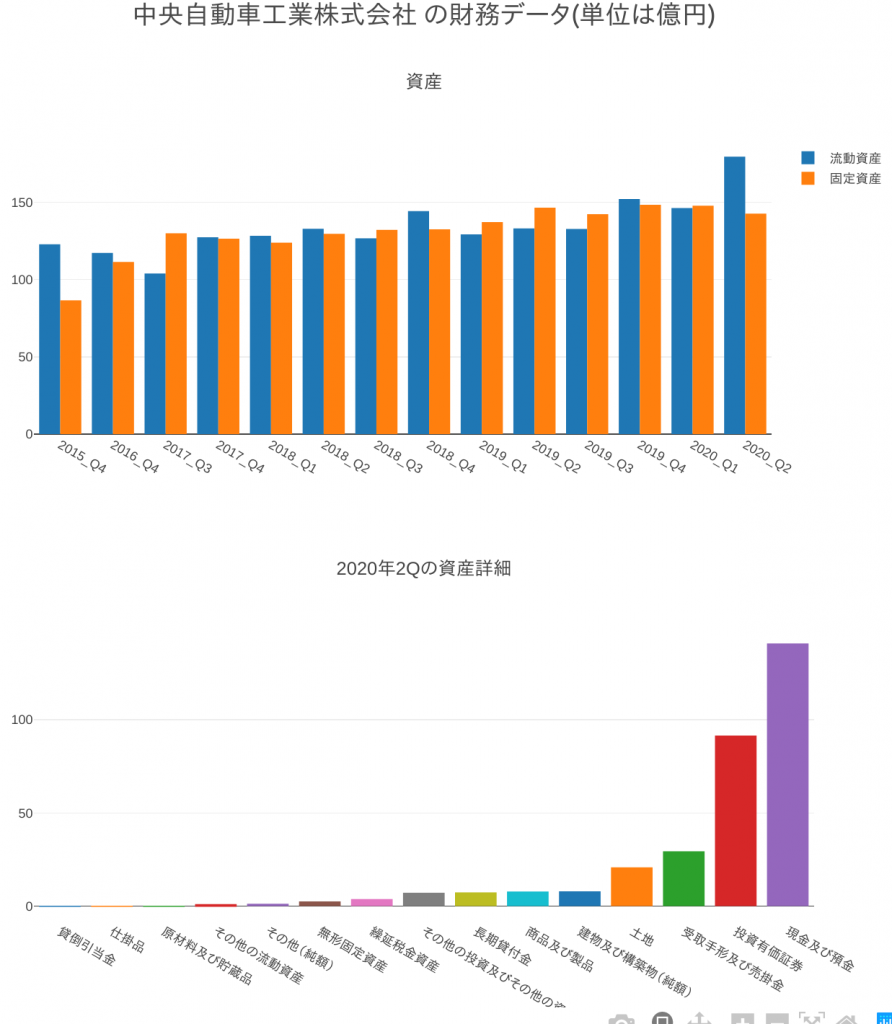

こうすればもっとわかりやすい。

だったらこうのほうが・・・

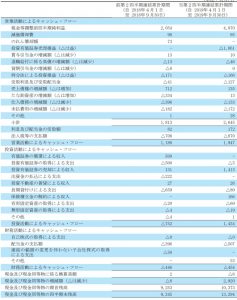

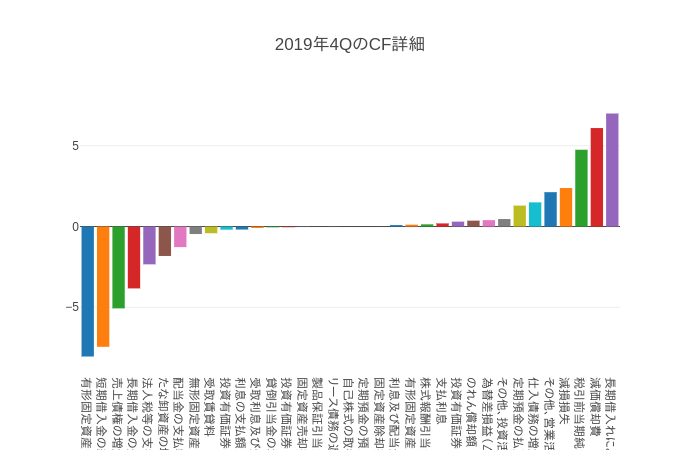

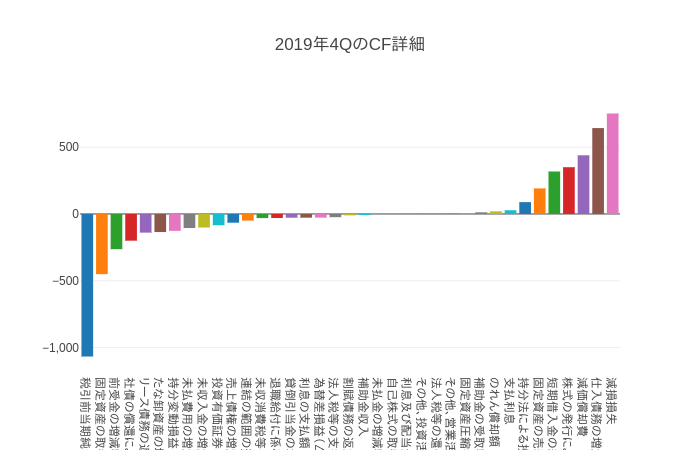

BSならまだいいです。項目少ないから。CFだと・・・? もうなんかわけがわからないですね。

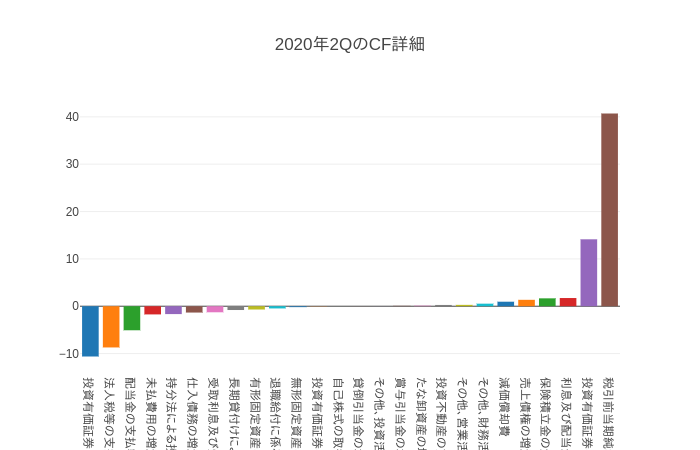

じゃあこれだと・・・?

2 で、どう分析したらいいの?

簡単です。一番左と一番右を見てください。多い項目の名前を覚えておいて、それがどうして多いのか考えてみましょう。それだけです。

2.1 BSを読む ー 資産 ー

BSは現金性資産のリストです。

もっと簡単に言うと金目のモノのリストです。換金が簡単にできるモノ、会社が「すぐ使いたい」と思ってるモノは流動資産といいます。換金に時間かかるモノ、会社が「とっておきたい」と思っているモノは固定資産です。

現金や有価証券はすぐ売り買いできますね。円からドルに変えるのは一瞬です。1億円ぶんの株を買うのはすぐできますが、1億円の家を買おうと思ったら結構時間かかりますね。

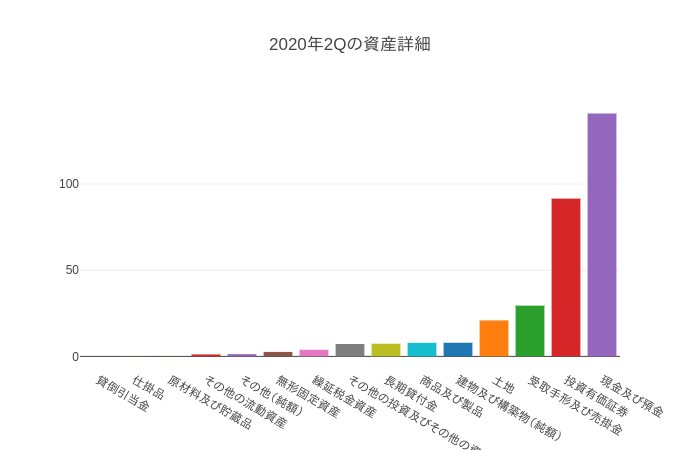

例えばさっきの例(中央自動車です)。BSは現金と投資有価証券が多いですね。キャッシュリッチな会社です。で、あとは大したことありません。特に土地や建物が少ないので製造設備があまり必要ない会社だとわかります。

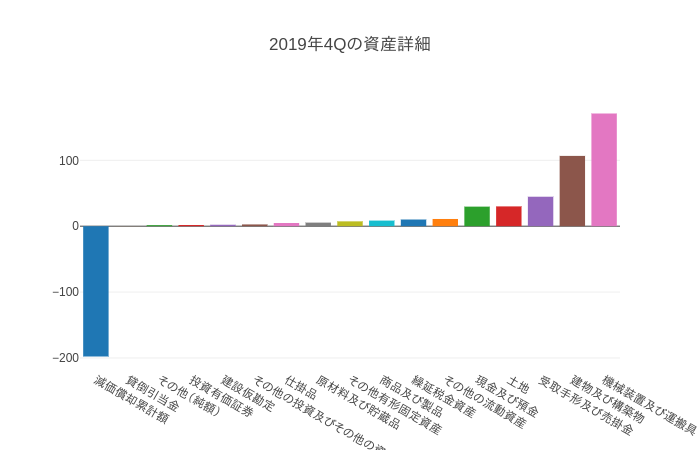

これが上のように食料品系の会社(マルサンアイ)になると、土地、建物、生産機械が増えていきます。償却負担も上がります。

儲かってる会社は現金がやたらと多く、儲かってない会社はやたらと在庫が多かったりします。

2.2 BSを読む ー負債ー

負債。まぁ借金ですね。個人だと銀行ぐらいしか貸してくれませんが、法人だといろいろ調達先があります。銀行とか社債市場とかです。税金の支払い予定額や賞与、年金関係の支払い予定金額も「借金」として処理されています。

すぐに払えるものが「流動負債」。返済に結構かかるのが「固定負債」です。

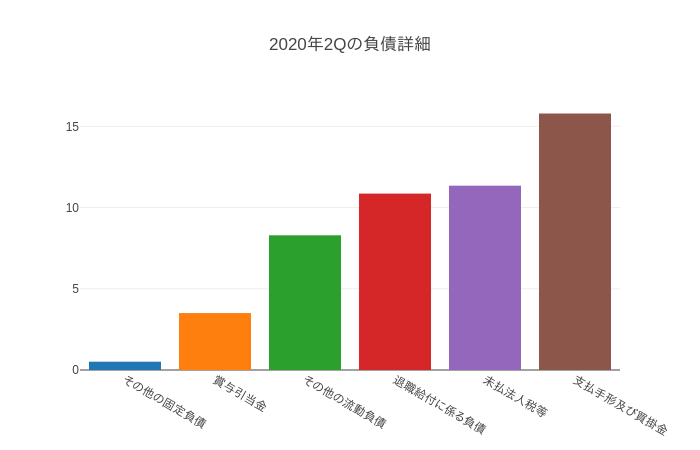

中央自動車は・・・?借金ないですね!!

ここでちょっと、会社が借金を抱えるのは悪いことじゃないです。

個人が借金抱えるのはあまりいいことではありません。カメラやパソコンや服をリボ払いで買っても収入が増えるわけじゃないですよね?会社は違います。借金して設備を増やすと、うまく行けば収入が上がる。

儲かってる会社はきちんと借金して自分にレバレッジをかけて収入を増やしてます。儲かってない会社は運転資金を借金で調達しています(この辺を読むにはCFを見ないといけませんが)。そのぐらいの違いです。

2.3 CFを読む

会計の本やら記事を読むとCFはとても重要だという人が多いですね?

きちんと読んだことありますか?私はありません。

これもデータを視覚化すれば簡単です。

キャッシュフロー計算書は要するに出金と入金のリストです。

営業CF、投資CF、財務CFと3つありますがまとめちゃいましょう。そのほうが楽です。

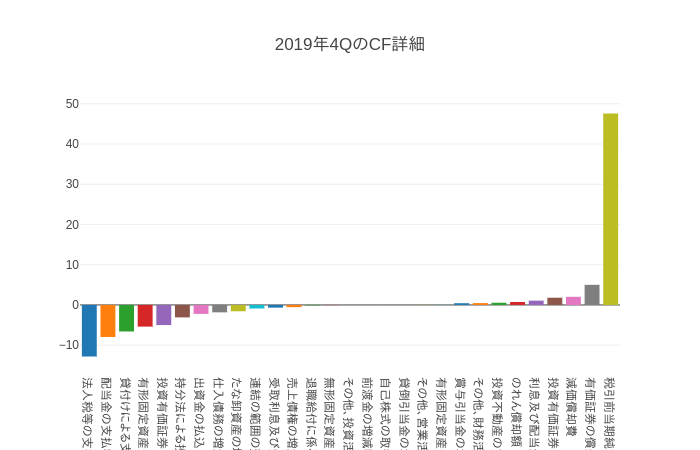

基本的に儲かってる会社は純利益が一番右。左のほうには税金、配当の支払いぐらいしかありません。(中央自動車)

自己投資に熱心な会社は、そこそこ純利益がありつつ、右の方に借入での入金、左の方に設備の取得での出金などが入ってきます。これもいいことです。(IMV)

ダメダメな会社は純利益が一番左でマイナス。右の方には借り入れなどの資金調達が入ってきます。(ジャパンディスプレイ)

3 あとは・・・?

これでだいたいおわりです。BSとCFみてりゃだいたいその企業の良し悪しがわかると思います。

ディスカッション

コメント一覧

まだ、コメントがありません