5464 モリ工業 -不安定な市況に安定配当で応じるステンレスパイプの王者 by yamamoto

ステンレスパイプ最大手のモリ工業(5464)の本社を2018年10月に訪問しました。個人投資家のみなさんのために、紹介レポートを執筆しました。同社の強みや業績の変動等の業績リスクについて考えてみました。株主への還元をもう少しできるのではという結論になりました。中長期で株主の数は増やしていきたいとのことでした。中長期の投資対象としては市況産業の中では例外的に有望な投資先のひとつであると結論付けました。理由は…レポートをまずはお読みください…

結論

総還元30%は4-5%の年率リターンである

配当性向低く、財務内容がよいため長期に渡り減配はないだろう

EV/EBITDA 2倍台 その他、株式指標はおしなべて低位

市況関連にも関わらず、驚くべきことに長期の投資家にも向く投資対象

すぐには上がらないし、モメンタムもないけれども、株価は面白い水準にあると思います。

なぜ この利益率? 高い利益率が不思議になり大阪の心斎橋本社を訪問

前期2018年3月期のモリ工業(5464)の営業利益率は12.3%でした。金属加工の会社にしては高いのでなぜだろうという疑問を持ったのが訪問のきっかけでした。

鉄鋼セクターは輸入品の乱入などで利益率は総じて低いのが特徴です。高炉の新日鐵住金(5401)の営業利益率は3%です。電炉の東京製鐵(5423)は6%です。特殊鋼にも二桁の利益率はあまりありません。

ただし、有価証券報告書を読むと在庫評価が移動平均となっており市況がよかった前期には在庫評価益が営業益に含まれているのです。もっとも原材料や仕掛かり品のバランスは20-30億円でありその部分は数億円程度。50億円規模の営業益の1割に満ちません。

もっとも材料と製品価格はフォーミュラでスライドで総じて決まるのでタイムラグはあっても利ざやは一定は確保できるというビジネスなのです。

利益率の高い理由 その1

同社はステンレスパイプでは大手。首位となります。占有率が高いことで価格交渉力が備わっている点があげられます。

利益率の高い理由 その2 難易度の高さ 小径の溶接菅に特化

ステンレスのパイプ厚は薄いもので60ミクロンで小径のパイプに強みがあります。小径ほど技術的なハードルは上がるので難易度の高いということが利益率の高さに直結しているようです。

利益率の高い理由 その3 内作による付加価値の取り込む

同社は製造工程と流通工程を自社で手がけています。コイルを冷間圧延する機械、パイプ状にする造菅機、そして溶接機(TIGなど)は自社開発です。パイプを切断する機械は画期的であったため外販もしています。また、大手2社に寡占されていた流通分野に平成9年に参入、取扱い高の3割を自社流通に乗せています。このように外部に流通するはずの付加価値を内作によって取り込んでいることが利益率の高さに直結しているようです。

利益率の高い理由 その6 償却が終わっている

機械が償却終わっているやん…

利益率の高い理由 その5 輸入品がない

安価な輸入品の脅威がありません。パイプ厚が非常に薄いため、海外から運ぶと「空気を運ぶ」ことになり割があいません。ステンレスについては国際市況であり中国がステンレス原料のニッケルやクロムの産地ではないため、アジアでつくるメリットがさほどありません。日本の人件費の高さが輸送費に隠れてしまっているのです。海外の競合がいないというところがステンレスパイプの面白いところです。

多品種小ロットなので狙い撃ちされないのが参入障壁の高さでしょう。モリには100台を超える造菅機があり、メインのSUS304のメインの小径を流すことで段取りを頻繁に変える必要はないのですが、シェアが低い同業は段取りを頻繁に変える必要があるのです。

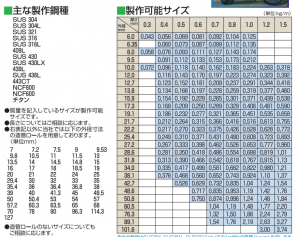

以下、同社のカタログからです。これだけの品種を大量生産して海外から持ってくることができないのです。

(同社HPより)

ステンレスパイプの用途

ほぼ内需のみに対応しているのですが、ステンレスの小径パイプについては、熱交換器などに使われます。湯沸かし器のようなものからエアコンまで。食品工場の配管などにも使われます。

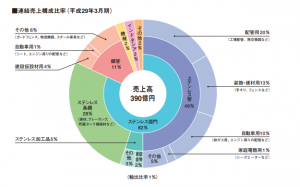

(同社HPより)

確かに、大きく伸びるものはないかもしれませんが、底堅い需要を取り込んでいます。

特に熱交換器は薄ければ薄いほど、製造の難易度が上がりますが、熱伝導は高まるのですから、一石二鳥です。

三代目の社長の着実な成果

森宏明氏は三代目社長です。2000年から社長であり「長期政権」です。

2009年にはコモディティバブルによって営業益は51億円に達しましたが、その後のバブル崩壊により金属商品を扱う同社には逆風が吹いていました。にも関わらず、前期は過去最高の利益水準を達成したのです。

流通分野の工夫や商品ミックスの工夫もあるでしょうが、シェアが高まっていることも背景にあると思います。1990年代の建設不況を経て、金属業界も淘汰と再編が進みました。モリは独立色を守り、必要であれば材料調達では韓国のポスコとも組みました。しがらみがある中で流通にも進出しました。こうした攻めの姿勢もあり、同社は現状、ステンレスパイプでは日本でライバルらしいライバルがいない状況です。大手の系列はありますが、彼らはサラリーメン(salary men)経営(ラーメンじゃないよ)であり、さらに、材料を親から調達せざるをえないのです。

多品種少量を武器にシェアをじわりじわりと高めているというのがわたしの取材したときの印象です。(会社側はノーコメント)

限界利益率は3割程度と推定します。月産能力は公表4000トン。

製造工程等に興味がある方は以下のモリ工業が作成した会社紹介の動画をぜひご覧ください

https://www.mory.co.jp/company/movie.html

もともと、同社は技術志向の高い企業でした。アルゴンアーク溶接をステンレスに初めて転用し成功したのが高度成長期の躍進のきっかけとなりました。その後もクラッド菅の開発。物干し竿などにいまでも使われています。ステンレスは値段の割に装飾性も高いため、装飾物として販売すれば高い値段で取引されるのもよい点です。昨今は、レーザー溶接をはじめています。

成熟する市場はない

その言葉通りの会社です。価格が大きく違うにも関わらず、前期、コモディティバブル期の最高益に並んだことは社員のがんばりと森社長の経営の手腕であると思います。

アペンディクス 時系列データ等

各種データより

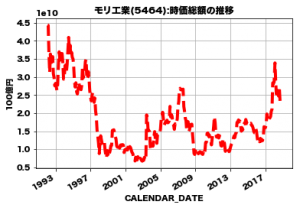

モリ工業のマーケットデータや財務データを元にして投資のリスクというものを考えてみませんか。

時価総額の推移をみると2−3年の周期で倍になったり半分になったりする株です。

キャピタルゲインやキャピタルロスが比較的大きい投資対象となります。つまり値動きが粗いのです。

ところが売上の推移はこんな感じです。

2009年ごろのコモディティバブルのときに売上は過去最高を記録しました。この26年間の増収率の平均は1.6%でその標準偏差は12%です。基本的に増収基調であることは、とてもよいことなのですよ。

1標準偏差の12%減収(50億円の減収)を考えた時、限界利益率30%程度と推定されるので、15億円程度の減益が確率16%で起こることを前提としましょう。このリスクは16%x-30%=ー5%程度の期待値となります。価格はスライド性の要素があるため、長期では利益は安定しているのでしょうか。

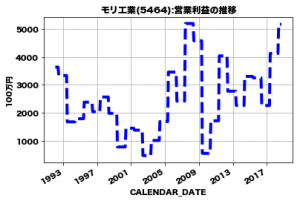

さて、営業益の推移は激しいように見えます。30億円を基準に上下20億円がありますよ、という感じです。過去26年間の増益率の平均は22%ですが、その標準偏差は70%もあります。いま過去最高レベルの利益を出していますね。

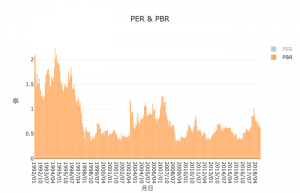

典型的なシクリカル要素を持っていることがPER等の指標が信頼できない同社の株価指標が低位であることの要因となっています。

増益率の標準偏差が70%という意味は、7割減益が16%程度の確率で生じることを意味します。リスクプレミアム換算では11%のプレミアムが必要となります。

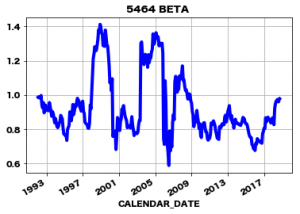

市場の動きとしてはベータが1倍程度ですのでマーケットよりやや高いかなという程度です。

また、過去無配がありません。これは素晴らしい記録です。

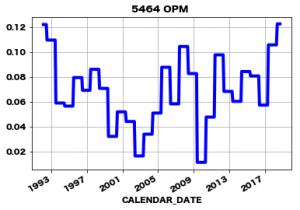

営業利益率自体は大きくぶれていますが、マイナスにはなりません。平均的に二桁に近いものを達成してきました。過去26年のOPM平均はおよそ7%で標準偏差は3%です。

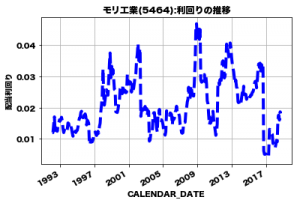

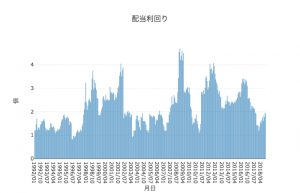

バリエーションは配当利回りの推移で見るとよいでしょう。過去1%から4%で推移しています。

バリエーションは配当利回りの推移で見るとよいでしょう。過去1%から4%で推移しています。

同社は状況が悪いときに買うのが基本の投資戦略となります。

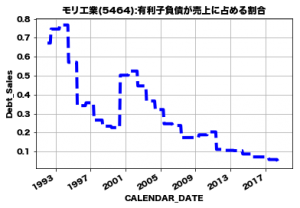

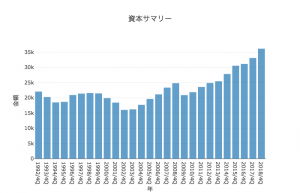

わたしが取り上げた理由は財務状況の良化です。過去の借金と売上の比率は大きく改善。自己資本比率は往年の40%から70%を越えてきています。次に資本の推移です。着実に増えています。

(自己資本の推移 FDS社より リンクスで作成)

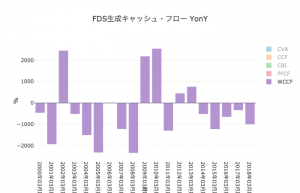

同社の自己資本350億円を越えて過去最高です。配当の増配余地は十分にあります。一方で資金需要ですが、あまりありません。運転資本の増減を以下のグラフにしました。

FDS(=金融データソルーションズ社)からデータをいただきました

- WCCF(Working Capital Cash Flow): 売上債権の増減額+仕入債務の増減額+棚卸資産の増減額

WCCFがマイナスなので運転資本を増やす必要はないのです。またWCCFは多い年でも20億円ですから、投資家家への還元余力は高まっているのです。

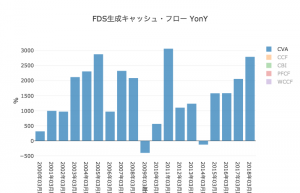

CVA (Cash Value Added)

- CVA(Cash Value Added) = CCF(Core Cash Flow) + CBI(Core Business Investment)

- CCF: 当期利益+減価償却費+のれん償却額+持分法による投資損益+引当金増減額など

- CBI: 有形及び無形固定資産額の増減+投資有価証券の取得・売却による収支など

CVAが大きなプラスであることや趨勢もよいトレンドにあります。(データはFDSより。グラフはリンクスリサーチがDASHで作成)

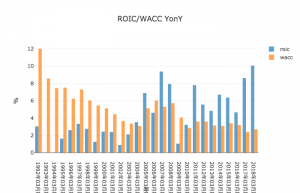

ROICとWACC (FDS)

これはダマシなのか?と思えるほど割安な株価を示唆するデータもあります。ROICとWACCです。FDSのデータを元にリンクスリサーチが会員向け開発でDASHで提供しています。

ROCI二桁乗せは同社の史上初です。WACCは過去最低レベルでバリエーション的にはもっともよい状態ですが、面白いことに、チャートにもダマシがありますが、業績にも「出来過ぎ」があるのです。これは単年度だけの業績上のダマシかもしれませんが、示唆されることは、もしかしたらモリ工業はどえりゃー割安かもしれぬぞよ、ということ。

還元を!

総還元30%は会社の方針です。自社株買いと配当をあわせて30%ですが、配当だけにすれば、EPS440円の同社は130円程度の配当を払える勘定となります。配当利回りはそうなると4%を超えますね。そうしてほしいです。

ただし30%では少し低いというのが投資家の実感ではないでしょうか。大きな設備投資が不要となったいまでは、総還元はもう少し高くあるべきだというのがわたしの意見です。40%を配当としてくれるならば、170-180円の配当でさえ不可能な水準ではないでしょう。40%を配当性向とするならば6%利回りが達成できますね。

- 投資家への還元はもう少し やるべきではないか

- 現状の市場環境からは、じわり じわりと シェアを高める戦略は有効である

- 財務内容は どんどん よくなっている

- バリエーションは格段に低いということはないがリスクには見合っている

注意

投資は自己責任です。このレポートは投資家の勉強用のための教材であって投資を推奨するものではありません。

上 配当利回りの歴史的推移

上 PBRの歴史的推移

ディスカッション

コメント一覧

まだ、コメントがありません