7367 セルム 中期経営計画を上方修正し事業成長を加速(2022年3月期通期決算)

2022年6月19日(日)に東京キャッシュフロー勉強会に登壇していただきます。

申し込み・詳細はこちらから

ポイント

課題解決にフィットする人事戦略を支援

コロナ禍の影響からV字回復

中計を見直し新たな成長シナリオでスタート

キャピタルアロケーション(資金配分)方針を明確化

決算直後のショートインタビューはこちら

〇5月27日に自己株取得を発表

発表資料はこちら

判断基準としてのキャピタルアロケーションについては後段に記述。

〇5月13日発表の各資料

決算短信はこちらから

説明会資料はこちらから

中期経営計画の修正についてこちらから

新たな株主還元政策の枠組みの導入と配当方針の変更に関するお知らせはこちらから

配当についてはこちらから

<事業内容:経営課題の解決にフィットする人事戦略を支援>

企業が抱える経営課題は各企業ごとに異なり、かつ変化する。課題解決のために適切な人材・組織戦略を顧客とともに企画・実行を支援。

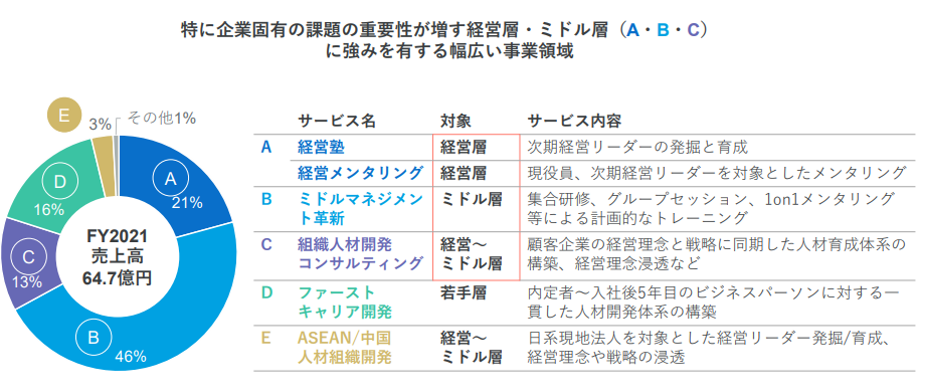

経営課題の解決のために主に大手企業向けの経営幹部候補人材の育成(CEOやCHROがオーナーとなって次世代リーダー候補を発掘・育成する「経営塾」の運営等)を中心とした、経営リーダー人材開発を主力事業とする。企業経営やコンサルティングファームでの豊富な実務経験がある外部の”プロフェッショナルタレント”と共に、人材開発・組織開発をテーマにし、顧客企業の企業価値向上を支援する。特に売上高1兆円クラスの大手企業との取引基盤があり、企業経営の重要なテーマである経営人材育成、ミドルマネジメント革新、理念・ビジョン浸透などに対し、”プロフェッショナルタレント”(約1,400名超)と共に個社のニーズに最適化した育成プログラムをテーラーメイドで企画・運営する。

連結子会社では(株)ファーストキャリアは新卒から入社5~6年の一般社員層、大学生向けの若手人材育成を手がける。升励銘企業管理諮詢(上海)有限公司では中国進出の日系企業および現地企業に、CELM ASIA Pte, Ltd.ではASEAN地域で企業向けにそれぞれ人材・組織開発を行う。

セグメントは”人材開発・組織開発事業”と”その他事業”。

売上構成は事業別では”人材開発・組織開発事業”99%、”その他事業”1%。

サービス別ではセルム単体が80%、ファーストキャリアが16%、ASEAN/中国の子会社が3%、その他が1%となっている。

(いずれも2022年3月期実績)

<特徴・強み>

同社の特徴・強みは大きく次の3点が挙げられると考える。

①大企業向けのマネジメント育成で実績

②コンテンツを自社で持たず、個社のニーズからサービスを組み立てる

③プロフェッショナルタレントを組み合わせて個社ニーズに持続的に対応する

① 大企業向けのマネジメント育成で実績

顧客企業は大手企業が中心で特に日本を代表する売上高1兆円超の規模との企業と長期的取引関係を築いている。

売上高1兆円超は上場企業でも約3,800社のうち140社程度ある中、その過半以上と取引を有する。また、5年以上の継続的取引顧客からの売上(セルム単体)が約6割とリピート率の高さも特徴である。1社あたりの取引平均額(セルム単体)は取引上位150社において2022年3月期の単体実績で年間約3,140万円。今期はコロナ禍で複雑化する組織運営に課題意識を持つ顧客との取引が活発化していることから、さらに成長を見込む。営業1人あたり担当企業数は4-5社まで絞りこむことにより顧客企業の組織課題に徹底的に入り込む体制を取ることで、顧客の様々な課題に対応することができ、その結果1社あたりの取引額を拡大することに大きくつながっている。サクセッションプランを通じて次世代の経営リーダー候補と常に接点を持ち、企業グループ/関連会社の組織作り・人材育成にも派生させた戦略を展開する。

ソニーグループ株式会社、SOMPOホールディングス株式会社なども同社の顧客としてHPのインタビューに登場している。

以下はそれぞれの取り組みについてのインタビュー記事

ソニーグループ株式会社:多様性とは、それぞれが存在意義をもってこそ成立する

SOMPOホールディングス株式会社:「マイ・ミッション」に突き動かされる人材集団へ

②コンテンツを自社で持たず、個社のニーズからサービスを組み立てる

市場の変化や新たな顧客ニーズに合わせてカスタマイズする。

社会と企業の課題は時代とともに変化する。例えば2000 ~ 2010年頃の顧客の主要課題は、チェンジマネジメント(事業ポートフォリオ再構築)、グローバル戦略、クロスボーダーM&A、経営理念浸透等であった。2010年以降はダイバーシティ&インクルージョン、コーポレート・ガバナンス、オープンイノベーション、デジタルトランスフォーメーションに移ってきた。また、経営課題の変化に対して、先行してプロフェッショナルタレントの基盤を充実させ、顧客に提供できる体制を整えた。定型の人材開発・組織開発のプログラムを持たず、顧客との壁打ちを通じて得られた課題に対し、プロフェッショナルタレントとともにディスカッションを通じて顧客課題を具体化・要件定義し、解決策を具体化し、その一環として人材開発・組織開発に必要なプログラム運営を実施する。コンペは行われるが、課題が顕在化する前の段階から顧客と対話を行い、要件定義を進めることが差別化の源泉であり、質の高いデリバリー力と共に、顧客から選ばれ続ける要因となっている。

③プロフェッショナルタレントを組み合わせて個社ニーズに持続的に対応する

”プロフェッショナルタレント”は約1,400名超。企業経営やコンサルティングファームの実績がある人材を選定している。汎用的な育成プログラムの一部を担当するのではなく、自身の知識がそれぞれの顧客企業の最適な課題解決にダイレクトに貢献できるよう、セルムが事前に大企業顧客と要件定義していることから、プロフェッショナルタレントの価値が発揮されやすい環境下。大企業の組織課題に向き合うにあたって圧倒的な専門性や経営経験があることはもちろんのこと、人間性も重視される。顧客の課題解決に貢献したいと考える、人間的な魅力のある人材を”プロフェッショナルタレント”としてネットワークに組み入れている。

<業績:コロナ禍の影響からV字回復>

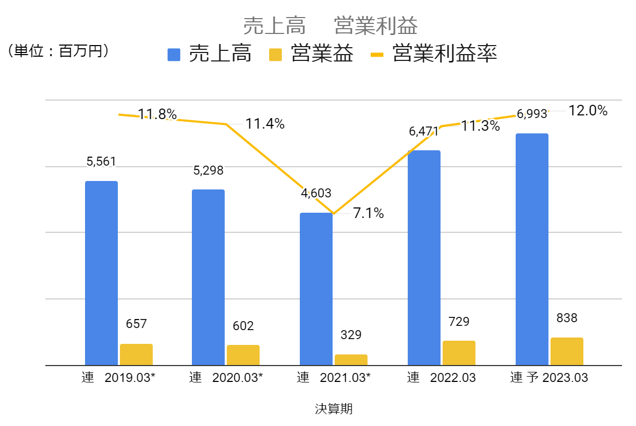

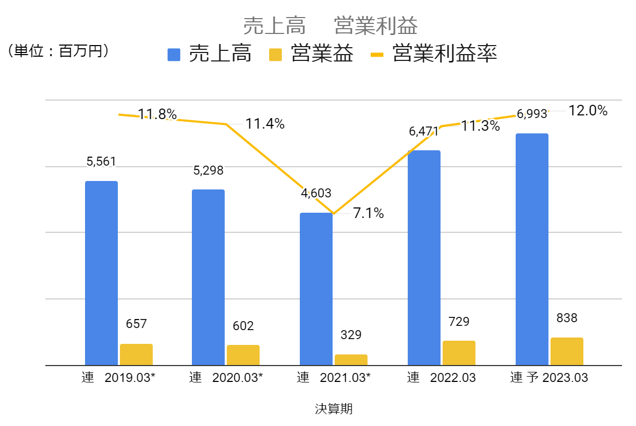

2022年3月期通期の業績は売上高が6,471百万円(前期比+40.6%)、営業利益729百万円(同+121.5%)と2022年1月14日に発表した上方修正の会社予想を上回って着地した。

コロナ禍の影響で抑制されていた顧客企業の投資の回復に加え、コーポレートガバナンス・コード改定による顧客企業の意識の変化が後押しした。改定されたコーポレートガバナンス・コードにおいては社長が次期社長を選ぶだけでは不十分であり、取締役や経営幹部についてもそれぞれの後継者育成計画を作成し説明責任を果たすことが強く求められるものとなっている。経営人材育成に強みを持ち、テーラーメイド型の支援で伴走する同社が選ばれている。

〇事業別・顧客別の状況

サービス別では主力事業である人材開発・組織開発事業が過去最高の5,471百万円(前期比+44.6%)を達成。

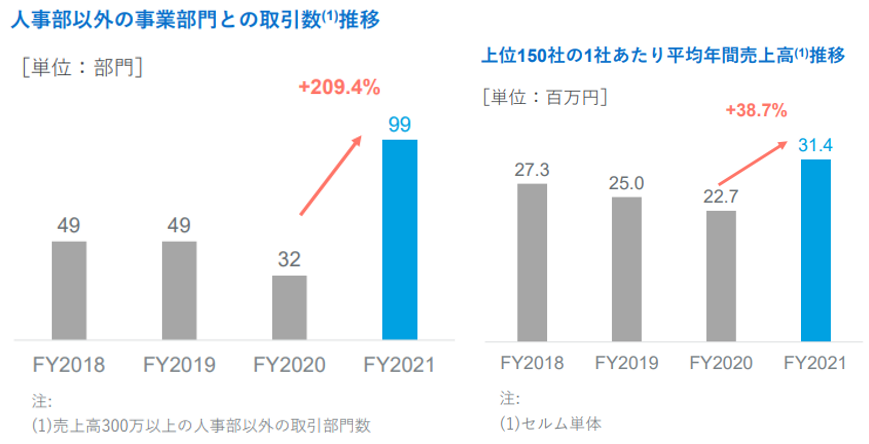

顧客別では大手顧客市場(準大手顧客以上の売り上げ規模と定義)が人事部以外の事業部門へ取引が拡大し、「人事部以外の事業部門との取引数」が前期32部門から3倍以上の99部門に成長した。その結果、上位150社の1社あたり平均売上高は過去最高の3,140万円まで拡大した。

事業部門の取引数が拡大する背景にはHRBPという”事業部門内で戦略と合わせて人事を考える”動きが活発化していることがある。全社横断的な人事政策とは異なり、日々変化する現場の課題に併せて事業責任者や現場社員とともに解決につながる事業戦略を実行につなげる問題意識から大企業と導入されている人事機能である。HRBPは解決すべき事業課題に対して事業部門の中で人と組織の戦略・資源配分を検討する。そういった動きの中で各事業部ごとに散らばるHRBPがテーラーメイドで提供してきた実績のあるセルムをプラットフォームとして使いこなす事例が増えている。

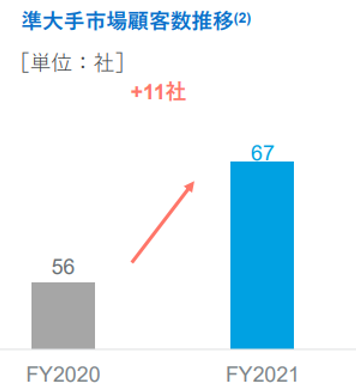

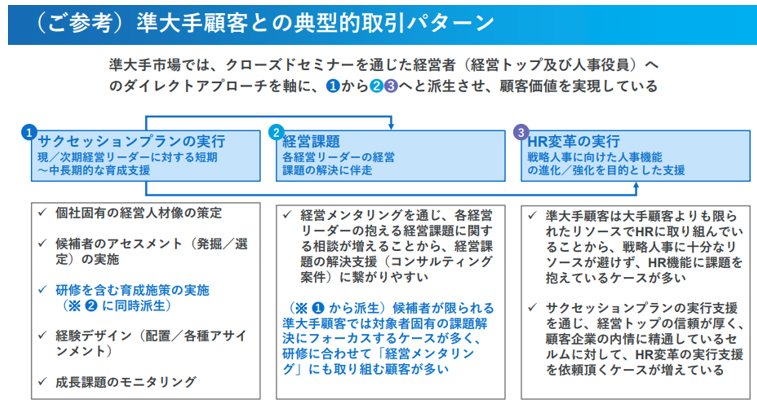

準大手顧客市場(売上規模2,000億円~5,000億円中心と定義)は同社が新規開拓しているマーケット。

売上高は990百万円(前期比+117.1%)と前期比で倍増以上。取引社数は前年の56社から67社に拡大しており、新規開拓が順調に進んでいる。

準大手企業は大手企業より限られた経営人材候補者を対象に、サクセッションプラン、個別の役員毎の経営課題、人事部機能そのものの強化を目的とした支援を、全て包括的にセルムでと依頼されるケースも多く、トータルで顧客を支援する方程式が確立できつつある。

準大手向けは経営層(経営トップや人事役員)との直接商談組まれるケースが多く、引き出しの多いベテランの営業社員によるセールス体制を構築し、クローズドセミナーを通じた経営層を対象にしたリード作りを通じて、商機に結び付けている。新規開拓による取引社数の拡大だけでなく深堀による1社あたりの取引金額増も目指している。

ファーストキャリア事業は売上高948百万円(前期比+25.7%)。コロナ禍で控えられてきた研修投資が回復傾向であり、好調に推移した。今後10億円以上の売上基盤を構築できる規模となった。若手向けは競争が激しく、レッドオーシャンの分野だが、同社は経営人材、ミドル、若手と幅広い層に向けて提供していることから、セルムグループとの高い信頼関係を背景に、経営トップから同じコンセプトで若手向けの人材開発も依頼を受ける流れとなっている。

〇2023年3月期は増収増益の計画

2023年3月期の会社計画は売上高6,993百万円(前期比+8.0%)、営業利益838百万円(同+14.9%)の増収増益の計画。販管費の大半が固定費的性質が強く。営業レバレッジが効きやすいコスト構造であるため、売上の伸び以上に利益進捗する結果、増益率は売上高以上に伸長する。

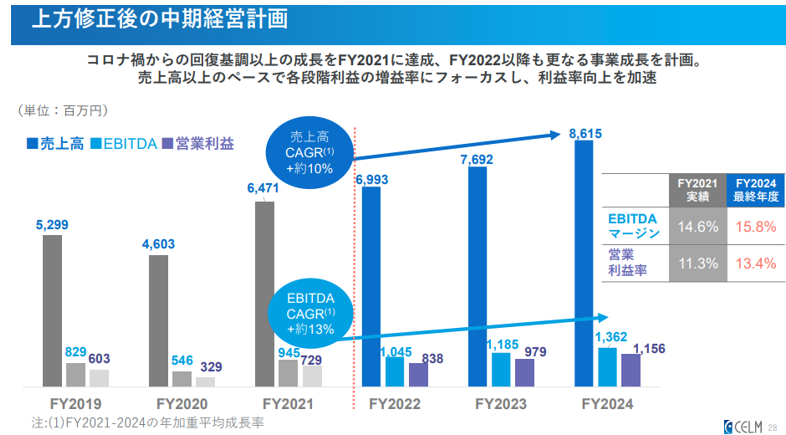

<中計の見直し:新たな成長シナリオでスタート>

FY2024(2025年3月期)を最終年度とする3カ年の中期経営計画を発表した。見直し前中期経営計画

2021年5月14日発表)の最終年度の計画を売上高、利益ともに初年度で超過達成した。見直し前の中期経営計画は、コロナ禍の影響で顧客企業が投資を抑制し、長期的な投資方針が不透明な時期に策定されたもの。

今回発表した中期経営計画は顧客企業がアフターコロナを見据えて投資を活発化させている現状を反映して見直したもの。

2025年3月期に売上高8,615百万円、営業利益1,156百万円を計画する。売上高CAGR(年加重平均成長率)約10%、営業利益率は2022年3月期の11.3%から13.4%に改善する。

〇”人事部以外の事業部門向け” ”準大手顧客向け”がけん引

中期経営計画の業績をけん引するのは”人事部以外の事業部門向け”と、”準大手顧客向け”である。

現在、日本企業に比べて欧米企業では企業内の人材投資が10-20倍以上投資が活発ともいわれる中、現政権が推進する企業により人的資本の積極開示を追い風として捉えている。具体的には日本企業の積極的な人材投資を背景に1社あたり年間売上高が10倍になるポテンシャルがあると考えている(*)。同社がこれまで認知されている人事部を通じたビジネスの開拓のみならず”人事部以外の事業部向け”のビジネスを拡大させる。準大手顧客向けでは新規取引社数を年間10社程度を獲得することを目指す。準大手顧客は大手に比べ予算規模は大きくない傾向も予想されるが投資意識が高い顧客を新規開拓するとともに深堀もすすめることで取引金額を拡大する。

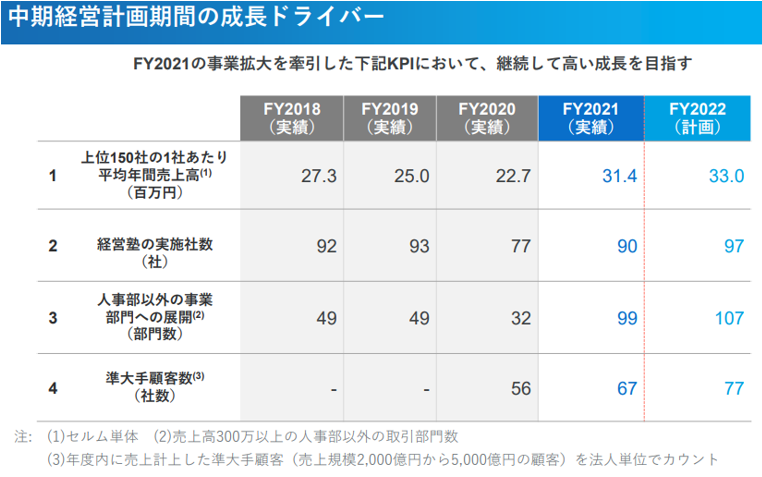

各KPIは次の通り。

既存顧客の深堀により人事部以外の事業部門数を99部門から107部門に増やし、1社あたり平均売上高を3,140万円から3,300万円まで拡大する。準大手顧客への新規開拓を進め顧客数を67社から10社増の77社とする計画。

*年間売上高10倍のポテンシャルについて

同社は1社あたり売上高の拡大余地として、現在のセルム単体の1社あたり平均年間売上高31.4百万円(上位150社の平均、FY2021実績)を10倍した規模を想定している。

現在の日本企業の人材投資(OJTを除く)は欧米先進国と比較して対GDP比10-20倍の差が開いており、昨今のジョブ型雇用の浸透や日本企業に広まる市場価値を前提とした人材育成・組織作りのモメンタムを受け、日本企業における人材投資予算が現状の10倍まで拡大するポテンシャルがあると考えている。また、現時点においても上位150社中、トップ顧客で既に年間2-3億円規模の取引をする顧客もいることから、全体の底上げとトップ顧客との取引をより深耕ことで実現する考えである。

〇質を維持した採用を強化

前期に人材体制の採用強化の投資を実施。質を維持したうえで採用人数の拡大を目指す。

中期経営計画期間の売上高CAGR(年加重平均成長率)10%を達成するために現状100名程度の営業人員を10%程度ずつ増やさなければならない。そこで外部の業務委託を活用した採用の専門チームを立ち上げ、第2新卒や中途、シニアのフロント人員の採用を加速させる。採用エージェントとの関係強化やダイレクトリクルーティング等、獲得チャネルを多様化させて採用を強化する。

〇M&Aは案件を精査しつつ成長にドライブをかける

M&Aは優先度が高い成長戦略として位置づけているが、発表した3カ年計画には織り込んでいない。

予算を決めて高い買い物をすることを目的化せず、買収案件は全て精査する方針。一方で成長を加速するためにはある程度の規模が必要と認識しており、最低でも10億円以上の単位で良い案件があれば進めたいとの考えである。大規模な案件検討実施に当たっては借り入れも組み合わせ、後述のキャピタルアロケーションの方針のもと買収を進める方針。

<キャピタルアロケーション 資金使途の配分方針について>

決算発表、中期経営計画の見直しとともに、新たな株主還元の枠組みとキャピタルアロケーション(資金使途の配分)の基本方針について発表した。同社の既存のビジネスは一時的に多額の投資資金を必要としない。順調に事業活動を続ければ年々キャッシュが積みあがる。投資家にとって気になるのは資金の有効な活用である。

まずM&Aが最優先。M&Aによって新しい事業を創造し、既存事業の成長に上乗せする。

次に配当。配当性向30%程度、ROE(自己資本利益率)10%程度を基準に安定的に実施する。計画的な株主還元を行う位置づけである。M&Aが実施されるまで事業活動によって得られた資金を必要な内部留保を確保したうえで、計画的な配当を実施する。

最後に自己株式取得の取得。優先順位が低いということではなく、市場環境、株価水準を考慮したうえで機動的に活用する位置づけ。取得した自己株式はM&Aの対価、人材獲得、従業員へのインセンティブなど様々な活用を検討する。

短期的な株価を意識しつつも長期的な成長に対する資金活用を考えた方針となっている。

〇自己株式取得を発表:発行済み株式総数に対する割合13.4%

5月27日に自己株式取得を発表した。

取得株式総数:90万株(自己株式を除く発行済み株式総数に対する割合13.4%)

取得価額の総額:7億円

取得期間:2022年5月30日~2022年8月29日

発行済み株式総数に対する割合が二桁を超える割合であり、かつ3か月と比較的短い期間で実施する予定であり、同社の浮動株割合、出来高に対して一定のインパクトがある内容である。

<リスク要因>

短期的では人材採用と育成の遅れ。

成長を加速するために顧客と対峙するフロント人材の採用を積極化する。採用と育成の強化が遅れれば、中計の後半の成長に影響を及ぼす可能性がある。

長期では景気動向による顧客の投資姿勢の変化。

メイン顧客である大企業の経営人材育成については根強い需要はあるものの、景気動向の変化により企業の投資予算に影響を及ぼす場合がある。

<バリュエーション>

時価総額 74億円

株価 1,051円(2022年5月31日終値)

会社予想EPS 73.25円

会社予想PER 14.3倍

一株当たり資産 587.31円

PBR 1.79倍

一株当たり配当金(予想) 23.0円

配当利回り 2.2%

ディスカッション

コメント一覧

まだ、コメントがありません