9644 タナベコンサルティンググループ 株主還元性向100% 潤沢な資金で成長投資を積極化

9644 タナベコンサルティンググループ

3月4日(土) 東京勉強会は若松社長に登壇いただきます。

申し込みはこちらからどうぞ

https://tokyo-study20230304.peatix.com/view

ポイント

株主還元を強化―還元率100%

資本効率を意識した経営で企業価値を高める

日本の経営コンサルティングのパイオニア

第3四半期は過去最高売上高・利益を達成

2度上方修正した通期見通しに対して高い進捗率

コンサルタントの採用が順調に推移

<資本効率性を意識した経営を強化>

第3四半期の業績発表と併せて、

”株主還元の変更および成長投資方針に関するお知らせ”

を発表。(以下、リリースのリンク)

https://pdf.irpocket.com/C9644/NJLt/XFro/F3yh.pdf

〇株主還元方針の変更

①中期経営計画中の連結総還元性向50% → 100%を目安

株主還元(配当支払い額+自社株買い)を当期純利益と同程度(=100%)を目安とする

②自己株式取得を検討 → 機動的な自己株式の取得

これまでの”検討”から実施に向けて一歩踏み込んだ表現に変更。株価水準や資金需要を考慮しながら実施される見通しが高まった。

③(新規設定)DOE(株主資本配当率)6%以上

DOE(株主資本配当率)は配当の金額を決める基準を株主資本とすること。配当性向だけを基準に設定した場合、投資家は利益が変動した場合に減配のリスクを考えるが、DOEを設定することで一時的な要因による利益の変動では配当を変更しないというメッセージとなる。

〇成長投資方針の概要

効率性の向上に加え、成長性および収益性の向上も実現するため、手元現預金10億円以上を活用し、積極的な成長M&A投資を実施する。中期経営計画で目標に掲げる2026年3月期の売上高150億円の内、20億円をM&A投資による成長としている。第3四半期時点で保有現預金が約70億円あり、一部を成長投資にあてる。

<保有資産を有効活用することで企業価値を高める>

〇余剰現金が多すぎることは企業価値を下げる

自己資本比率が高いことは健全性が高いと評価される一方で、多くの機関投資家は事業活動に活用されずに保有する余剰現預金はディスカウントして評価する。

財務省が2018年に発表したレポートに記載のある論文によれば、日本企業が保有する現預金に対する市場の評価は、

・コーポレートガバナンスが平均的な企業は36%

・コーポレートガバナンスが良い企業でも70%

に減額して評価される。

https://www.mof.go.jp/pri/research/discussion_paper/ron305.pdf

同社の場合に当てはめると36%で評価されるということは保有する約70億円は約25億円に評価されているということになる。今回、100%の株主還元、中期経営計画において保有現金によるM&Aを目指す方針を掲げたことが評価の見直しにつながると考える。

〇余剰現預金と判断される基準

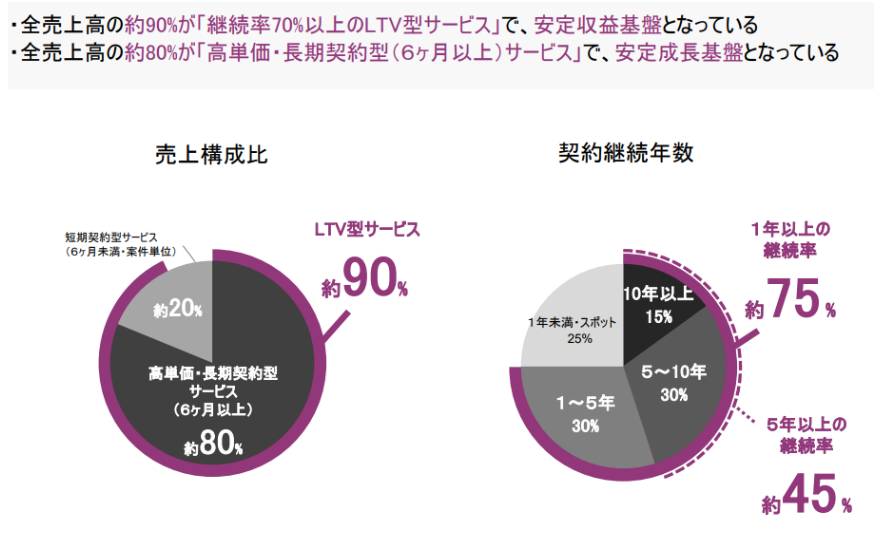

日本の経営コンサルティングのパイオニアとして経営コンサルティング市場で一定のポジションを確立し、安定的な成長を続けてきた。LTV型サービスの売上割合約90%、契約継続年数で見た売上割合は1年以上の割合約75%、5年以上の割合約45%となっている。

過去の業績をみれば、毎期ほぼ期初計画通りに着地していることからも安定性がわかる。市場は現預金を余剰と判断し、成長に投資をしない資産としてディスカウントして評価してきた可能性があるということである。

<日本の経営コンサルティングのパイオニア>

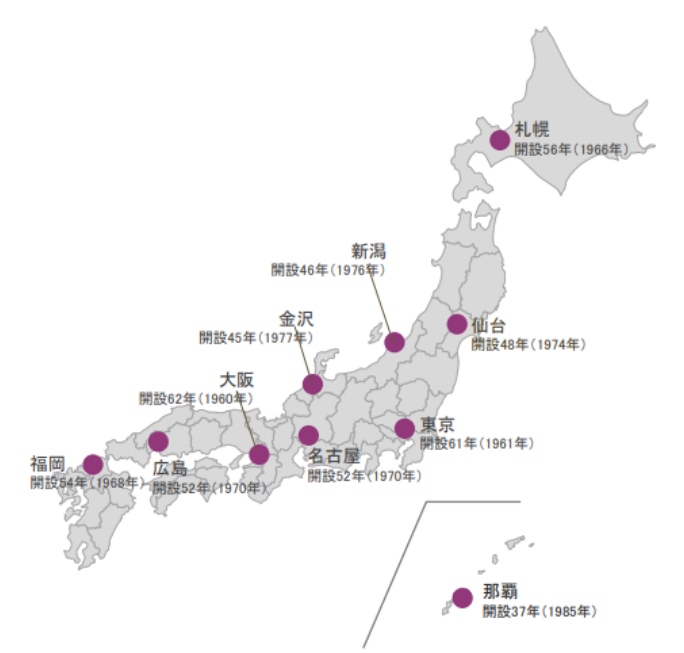

〇全国展開・地域密着

全国10拠点に拠点を開設し、地域密着で寄り添って個別企業の課題解決に取り組む

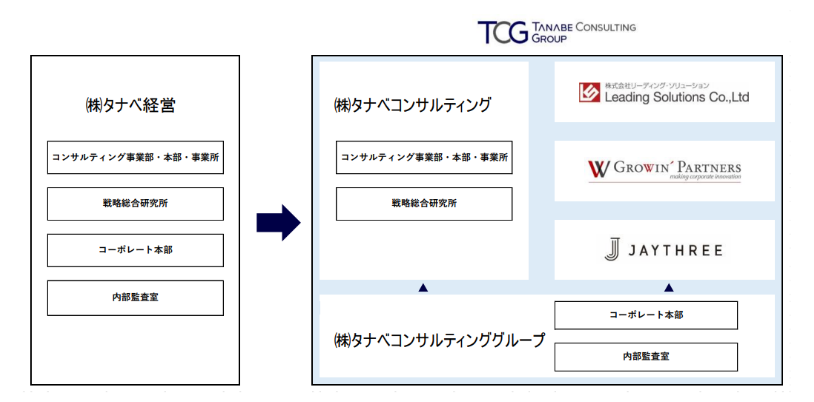

〇グループ拡大

2022年10月1日に純粋持株会社体制へ移行しタナベコンサルティンググループに変更した。

コンサルティング領域の範囲を広げるとともに専門性を高めるために周辺領域を手がける企業への出資、子会社化によりコンサルティングメニューの充実と強みが一層強化されることにより成長を加速する。

以下のように4社をグループ化した(うち1社予定)。

2019年10月 リーディングソリューション 出資比率60.0%

2021年1月 グローウィン・パートナーズ 出資比率50.1%

2021年12月 ジェイスリー 出資比率96.2%

2022年2月(予定)カーツメディアワークス 出資比率55%

<業績 第3四半期>(単位:百万円)

〇第3四半期累計の業績

・2023年3月期第3四半期累計業績

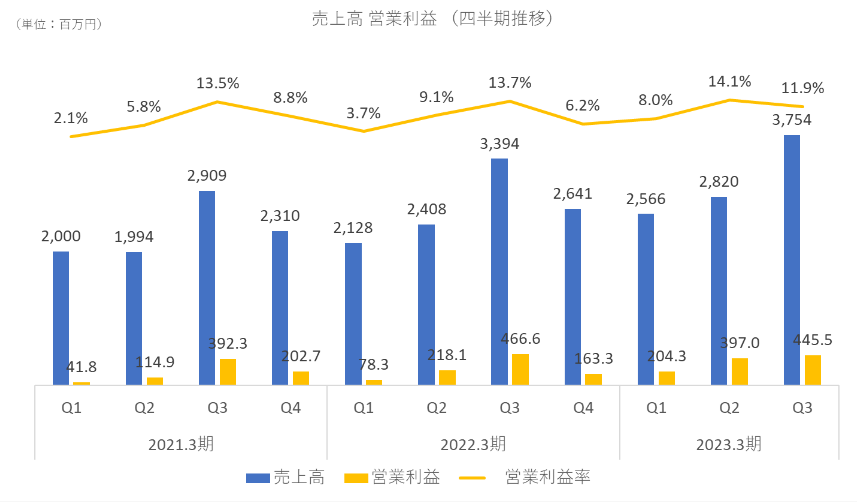

第3四半期は前年増期比で増収増益、過去最高の売上高、営業利益を達成した。

売上高 9,140(前同比+15.2%)

営業利益 1,046(同+37.2%)

営業利益率 11.4%

・第3四半期単独の業績

四半期ベースで過去最高の売上高を達成し、第2四半期に続いて二桁の営業利益を達成した。コンサルティングの需要が堅調なことに加え、M&A後のグループ各社とのシナジーの発現が寄与し、収益性が高まっている。

売上高 3,754

営業利益 446

営業利益率 11.9%

<コンサルティング領域別の第3四半期の状況>(単位:百万円)

〇ストラテジー&ドメイン

売上高2,161(前年同期比+17.5%)

大企業や上場企業向けの専門チームによる経営コンサルティングや地方自治体向けの経営コンサルティング等、大型契約が増加した。

〇デジタル・DX

売上高1,733(同+17.8%)

上場大企業や行政団体向けのBPO(決算業務や開示実務等の財務業務支援)やERPリプレイス、上場大企業・地域上場中堅企業・行政法人向けのブランディング(CI/VI)とそのアウトプットとしてのブランディングサイト制作による売上高が好調に推移した。

株式会社日立物流(2023年4月1日に「ロジスティード株式会社」へ社名変更予定)と共同でERPシステム「物流業DX Cloud」を開発した。

*リリース

https://pdf.irpocket.com/C9644/uFlf/P5iu/DBdS.pdf

〇HR(人的資本)

売上高1,428(同+11.9%)

上場中堅企業向けの戦略人事やサクセッションプラン、タレントマネジメント等、人的資本経営の実装が好調に推移した。また、人材育成セミナーとして「ファーストコールカンパニーフォーラム2022 - 体験価値をデザインする」(メタバース形式でのオンデマンド開催)に約1,800名、「経営戦略セミナー2023 - シン・バリューチェーン戦略」(リアルとオンラインのハイブリッド開催)に約2,800名の経営者・経営幹部が参加した。

〇ファイナンス・M&A

売上高1,493(同+13.7%)

地域上場中堅企業のホールディングス化・グループ経営支援や地域中堅企業の経営再構築、地域大企業の海外事業戦略的再編、大企業や上場企業向けの連結決算体制構築等の大型契約が増加した。

〇ブランディング&マーケティング

売上高1,687(同+24.0%)

大企業(ビューティー・コスメ業界、食品業界、教育機関等)向けのクリエイティブ&デザインや地域上場中堅企業向けのブランディング・マーケティング(商品・サービスのSNSマーケティングから店頭プロモーションまで、オンライン×オフラインのハイブリッド支援)が好調に推移し、上場大企業による子ども向けSDGsイベントのトータルプロモーションも実施した。

〇プロモーションツール

売上高634(同-4.9%)

原材料の高騰に伴う価格改定を実施したものの、各種イベント等の中止に伴うプロモーション商品全般の受注の減少により、減収となった。

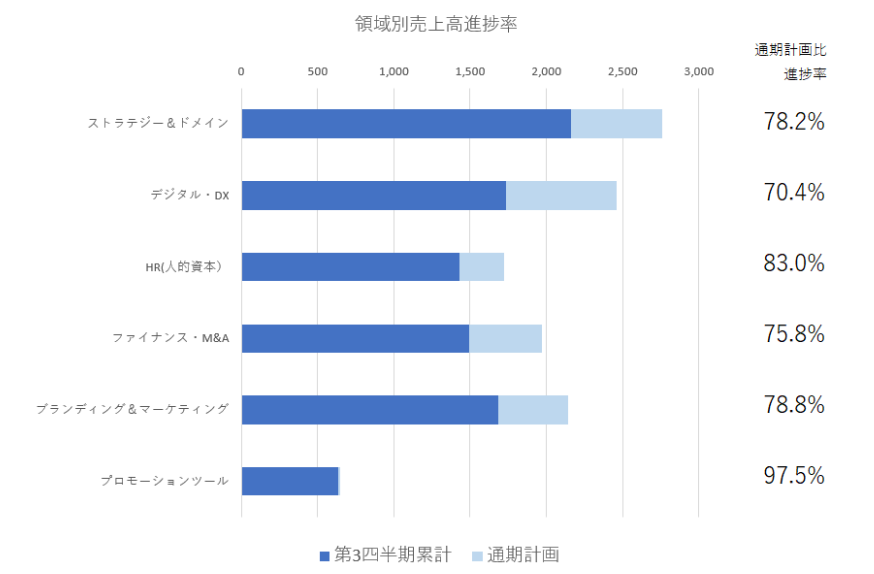

<通期見通し>

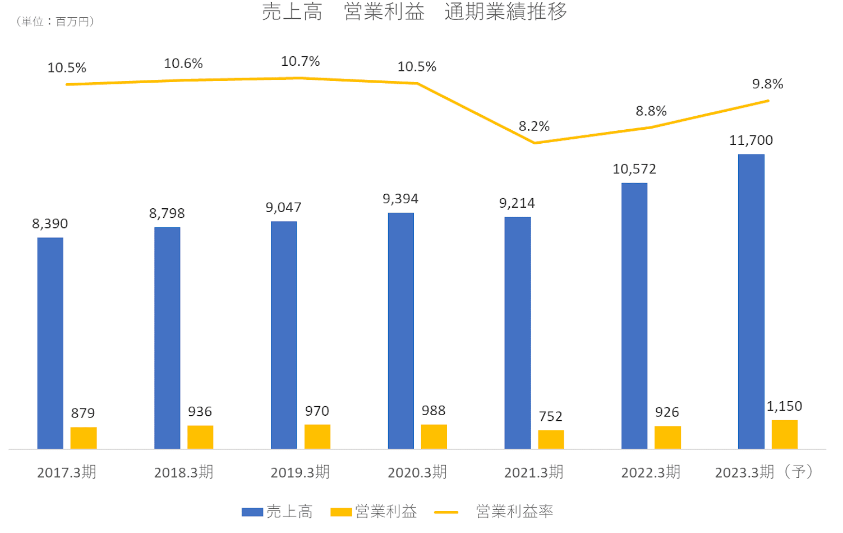

期中に2回の上方修正を行った通期業績見通しに対して第3四半期時点での業績進捗率は高く、コンサルティングニーズの高さ、グループ会社のシナジー効果が期初想定以上になっている。

・通期計画に対する進捗率

2023年3月期通期計画に対する第3四半期累計業績の進捗率は売上高、利益ともに高い水準にある。

上方修正した計画に対しても高い進捗率となっている。

売上高 11,700(進捗率78.1%)

営業利益 1,150(同91.0%)

・上振れれば株主還元の上乗せの可能性も

通期計画の達成確度は高く、上振れて着地した場合、株主還元の方針通り配当の増額や自社株買いの実施も期待される。

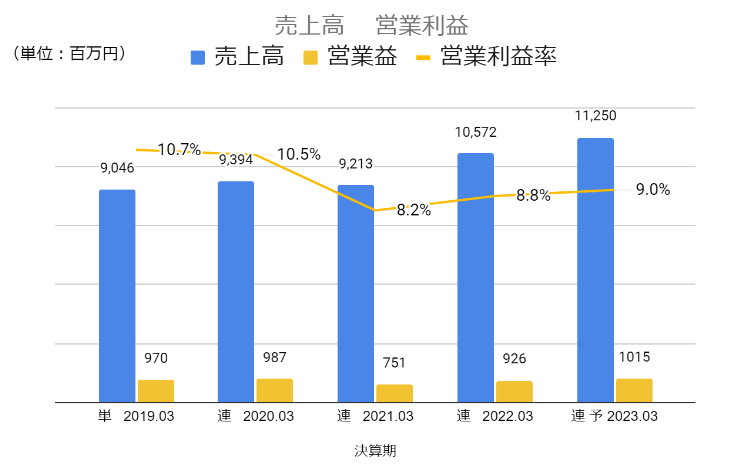

〇2023年3月期は2度上方修正

2018年以降では売上高、利益ともに期中に業績見通しの修正をしたことがない。

期初に発表した業績見通しに対して大きくぶれることなく着地している。

2023年3月期は業績見通しをすでに2度上方修正している。

通期見通しの期初予想に対する上乗せ金額

・期初計画 → 2回の修正後の計画

売上高 11,250 → 11,700(+450)

営業利益 1,015 → 1,150(+135)

1回目:2022年9月14日

・2023年3月期第2四半期(累計)および通期連結業績予想の修正並びに配当予想の修正に関するお知らせ

https://pdf.irpocket.com/C9644/f909/FwLL/zXTW.pdf

主な要因:複数のコンサルティング領域で主に大企業や上場企業からのニーズが高まり、当初計画より契約が伸長したため

2回目:2022年11月9日

・2023年3月期第2四半期(累計)および通期連結業績予想の修正に関するお知らせ

https://pdf.irpocket.com/C9644/aG1f/XqZO/QPsP.pdf

主な要因:複数の大型コンサルティング契約が成約となったため

領域別で見ても、デジタル・DX以外は75%を超える高い進捗率である。

今期計画は2度上方修正しているが、引き続き受注状況は堅調に推移しており、計画の達成確度は高い状況にある。

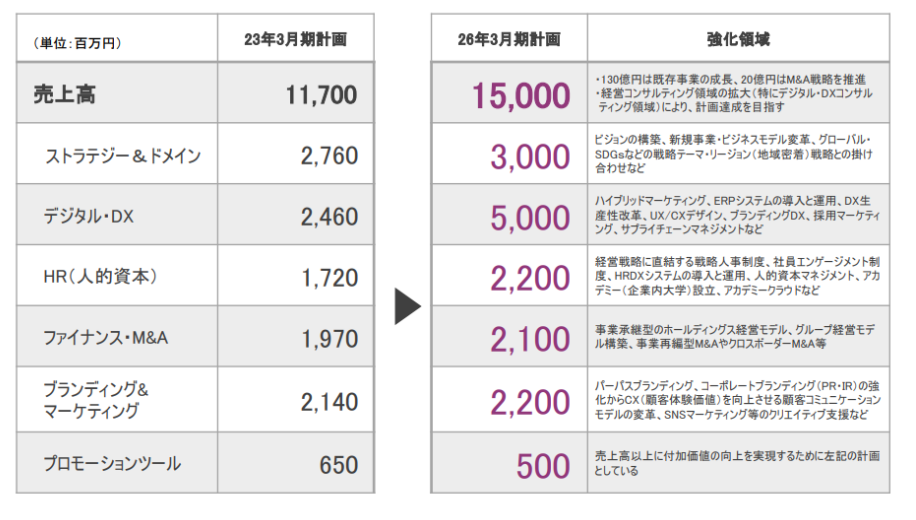

<成長戦略>

〇中期経営計画

2026年3月期を最終年とする中期経営計画(2021~2025)「TCG Future Vision 2030」をスタートさせている。

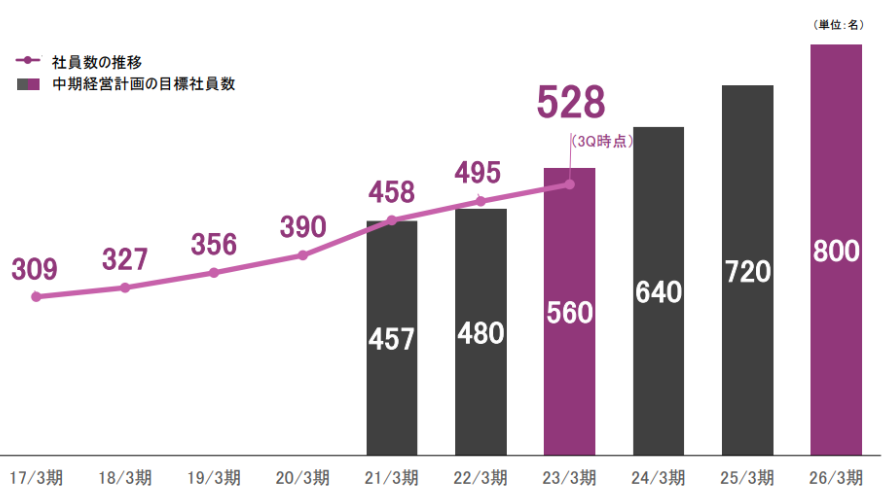

〇人材が成長を作る

中計の達成にはコンサルタントの人員確保が不可欠となる。最終期である2026年3月期において800名の社員数を目指す。

前期2022年3月期に社員数480名の計画に対して495名を実現し、計画を上回った。

現在進行中の2023年3月期の目標560名に対して第3四半期末時点で528名となっており、順調に採用が進んでいる。

<バリュエーション>

時価総額 154億円

株価 880円 (2月17日終値)

会社予想EPS 41.97円

会社予想PER 21.0倍

期末配当 33円

通期総配当性向 100.0%

配当利回り 4.8%

**************** 前回レポート 2023年3月期第1四半期 *******************

20220821 タナベ経営 レポート

ポイント

中期経営計画の2年目を好スタート

ほぼすべての領域で契約数を伸ばした

第2四半期以降の成長に期待

純粋持株会社体制への移行を決議

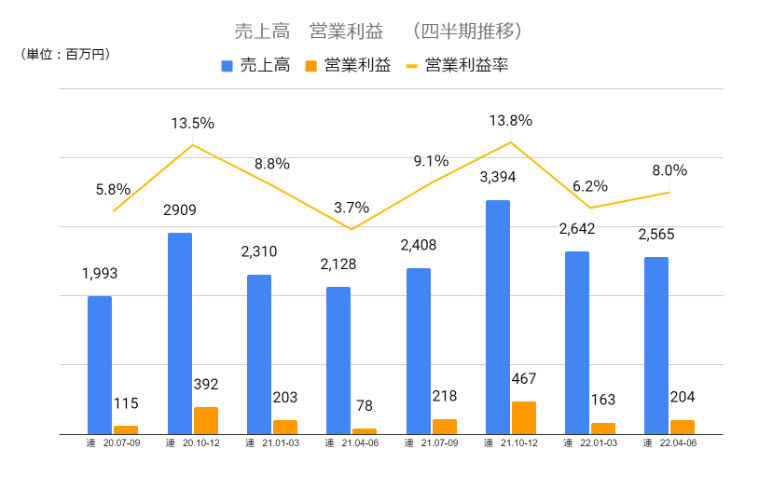

<連結業績について>

第1四半期の業績は売上高2,565百万円(前年同期比+20.6%)、営業利益204百万円(同+160.9%)と大幅増収増益を達成した。

特に、タナベ経営では、上場企業向けの大型案件の受注が増加傾向にある。また、子会社のグローウィン・パートナーズ株式会社との連携で、上場大企業や行政団体向けのBPO(決算業務や開示実務等の財務業務支援)やERPリプレイス等の案件も増加しており、増収に寄与している。増益率が高まった要因はタナベ経営およびリーディング・ソリューションの生産性改善によるもので費用の後ずれや先送りはない。前期からの好調な状況が継続している。

〇第1四半期の経営コンサルティング領域別の状況

[ストラテジー&ドメイン]

売上高は625百万円(前同比+1.4%)。

顧客企業において原料の高騰や半導体不足の影響はあるが、全体契約数が伸長しており、大きな影響はでていない。経営者の将来への投資意識は上がっており、「パーパスの再定義」「中長期ビジョンの策定・推進」のニーズは高まっている。今後もニーズの高まりは継続するとみている。

[デジタル・DX]

売上高は539百万円(前同比+48.1%)。

上場大企業や行政団体向けのBPO(ビジネスプロセスアウトソーシング、決算業務や開示実務等の財務業務支援)やERPリプレイス、上場大企業・地域上場中堅企業・行政法人向けのブランディング(CI/VI)とそのアウトプットとしてのサイトリニューアル等が好調に推移している。グループでの連携が加速しており、下期に向けても案件は多く出てきている。

[HR(Human Resources)]

売上高は428百万円(前同比+8.7%)。

上場企業においては「人的資本」についての情報開示が今後求められるようになるなど、上場中堅企業向けの戦略人事やサクセッションプラン・タレントマネジメント等の人的資本経営が好調に推移しており、全体の契約数が伸長。人材育成セミナーとして「ファーストコールカンパニーフォーラム2022ー体験価値をデザインする」に約1,800名、リニューアルした「次期リーダー候補育成スクール」に約800名の経営者・経営幹部が参加。今後もより一層案件数が増えてくると見込んでいる。

[ファイナンス・M&A]

売上高は480百万円(前同比+22.4%)。

地域上場中堅企業のホールディングス化支援や地域大企業の海外事業戦略的撤退、大企業や上場企業向けの連結決算体制構築等の大型契約が増加しており、全体の契約数が伸長。事業環境として、経営者の高齢化が進む中で中堅・中小企業の事業承継ニーズが増大しているほか、大企業においても事業再編・統合等の動きが活発化しており、今後も需要の高まりが予想される。クロスボーダーM&Aは、案件数も増加傾向であり、それぞれ意思決定に時間がかかるものの動き出している。

[ブランディング&マーケティング]

売上高は470百万円(前同比+54.0%)。

大企業向けのクリエイティブ&デザインや地域上場中堅企業向けのブランディング・マーケティングが好調で全体の契約数が伸長。商品・サービスの取引価格の維持・引き上げにつながるブランド力の向上が、重要な経営戦略の1つとして位置付けられるなかで、今後も同領域におけるコンサルティングニーズは着実に増加していくものと考えている。

〇進捗率について

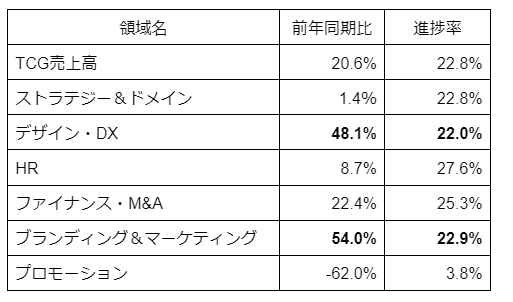

各領域とも好調に推移しているが、通期見通しに対する進捗率には差がある。

以下の通り、”デジタル・DX”、”ブランディング&マーケティング”は前年同期比の伸びが大きく好調だが、

通期計画に対する進捗率でみると4分の1を下回る。現在、人材投資を積極的に実施しており、第2四半期以降業績に寄与すると見込んでいる。

・経営コンサルティング領域別進捗率

<業績見通し>

2023年3月期第2四半期累計の計画は売上高5,015百万円(前同比+10.5%)、営業利益300百万円(同+1.2%)を見込む。

第1四半期における進捗率は売上高51.1%、営業利益68.0%となっており、特に利益の進捗率が高くなっている。計画通り順調に進捗しており、第2四半期以降で純粋持株会社体制への移行および創業65周年にかかる広告宣伝費を計上する計画である。また各領域で顧客のニーズの高まりに対応して、人材投資(採用・育成)を加速させる方針。

通期見通しは売上高11,250百万円(前期比+6.4%)、営業利益1,015百万円(前期比+9.6%)。特に利益は下期偏重の計画となっている。売上においては手帳とM&Aの売上を下期に見込んでいる。利益面では限界利益率が高いことから売上が上がれば増益幅が大きくなる。

<純粋持株会社体制への移行を決議>

同社は、グループ企業価値の最大化、中期経営計画(2021~2025)「TCG Future Vision 2030」の実現を目的として、2022年10月1日を目途に純粋持株会社体制に移行することを決議した。

目的は

・グループ企業価値の最大化

・中期経営計画(2021~2025)「TCG Future Vision 2030」の実現

・各事業会社における次世代経営者・リーダー人材の育成

と掲げている。

https://www.tanabekeiei.co.jp/t/ir/20220518_1.pdf

純粋持株会社とは一般的にはホールディングカンパニーと呼ばれることもあり、グループ内の各会社の株式を保有し、傘下の企業を統治することを目的とする。よく知られている企業ではソニーフィナンシャルホールディングスや野村ホールディングスなどが挙げられる。

持株会社の特徴は、持株会社としての機能のみに特化し、自身では他の事業を行わない。つまり、子会社の管理を本業とし、全体を統合する役割に専念している会社を指す。一般的に「持株会社」と呼ばれるものは純粋持株会社を指す。

同社は、後記のとおり中期経営計画(2021~2025)「TCG Future Vision 2030」において、コンサルティングメニューの拡大のために、積極的にM&Aを実施していくことを掲げており、中期数値計画を実行していくにあたっても、純粋持株会社にすることのメリットは大きい。

<バリュエーション>

時価総額 113.8億円

株価 646円(8月31日終値)

会社予想EPS 37.13円

会社予想PER 17.4倍

期末配当 24円

配当性向 64.6%

配当利回り 3.72%

ディスカッション

コメント一覧

まだ、コメントがありません