7320 日本リビング保証 決算アップデート アフターサービスプラットフォーマーへ by Ono

イニシャルレポートはこちら

同社の事業内容、会計の特殊性、魅力についてはイニシャルレポートに詳しく記載している。

本アップデートレポートとあわせ、ぜひイニシャルレポートもごらんいただきたい。

前回アップデートレポートレポートはこちら

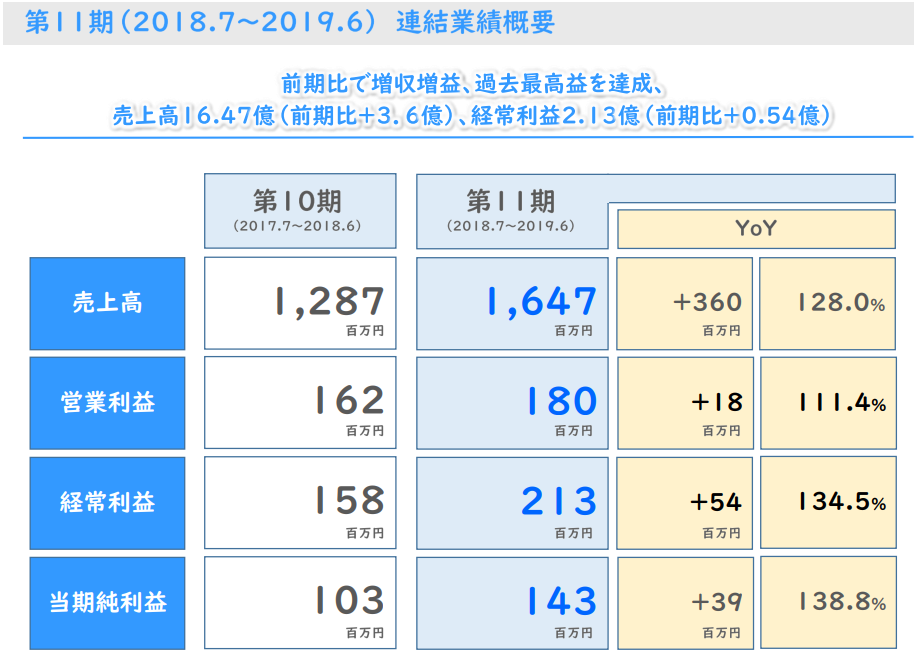

■2019年6月期決算

決算短信

http://v4.eir-parts.net/v4Contents/View.aspx?cat=tdnet&sid=1624238

決算説明会資料

http://v4.eir-parts.net/DocumentTemp/20180829_114623708_aypmshatkbx2wk45jywskn45_0.pdf

2019年8月14日、2019年6月期決算が以下のとおり発表された。

売上高 1,647百万円(前期比+28.0%)

営業利益 180百万円(同 +11.4%)

経常利益 213百万円(同 +34.5%)

当期純利益 143百万円(同+38.8%)

■上方修正した通期業績予想通りの着地

同社は2019年7月26日に通期業績予想の修正を発表。

第4四半期に大型案件を受注したことを要因として通期見通しを売上、利益ともに上方修正した。

下記の通り、会社の期初予想は増収営業減益であったが、増収増益、過去最高益を達成した。

売上の伸びに対して営業増益率が低いのは、業容拡大のための人員増強やシステム投資などによる販管費の増加の影響によるもの。

*期初予想

売上高 1,462百万円(前期比 +13.6%)

営業利益 138百万円(同 -14.6%)

経常利益 176百万円(同 +11.6%)

当期純利益 124百万円(同 +20.3%)

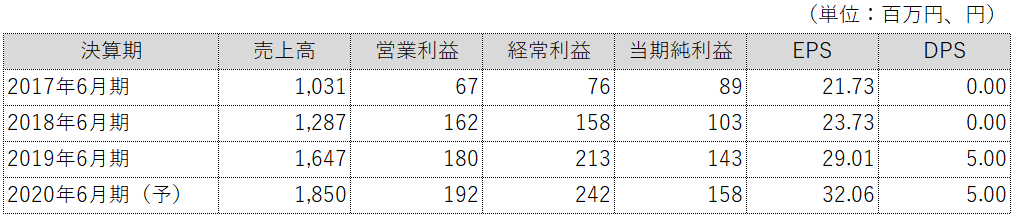

■業績推移

■株価指標

時価総額 47億円

株価 946円 (2019年9月20日 終値)

ROE 35.9%

PER 29.5倍

配当利回り 0.5%

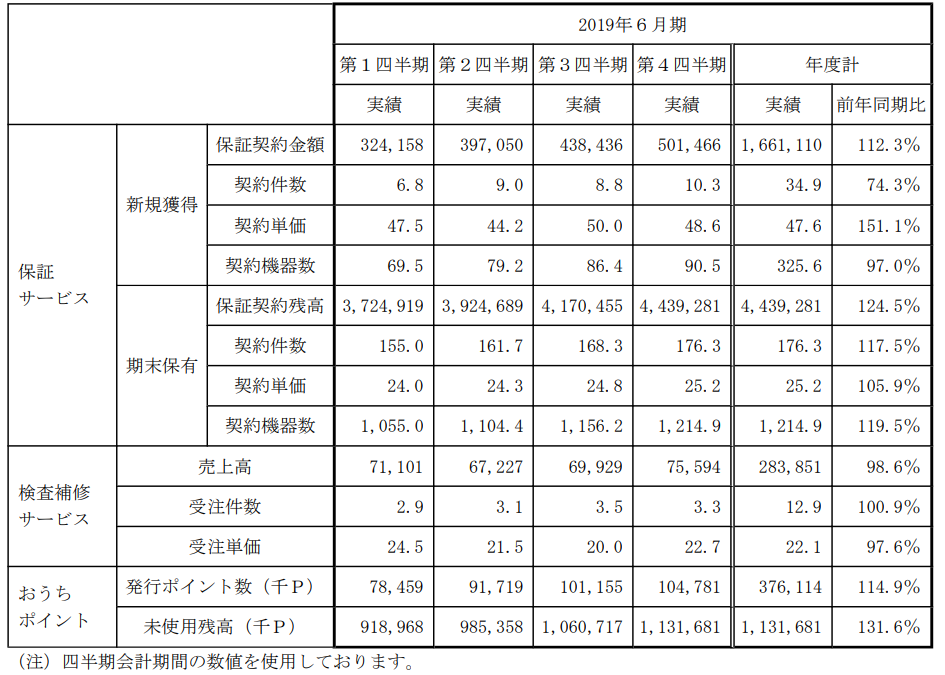

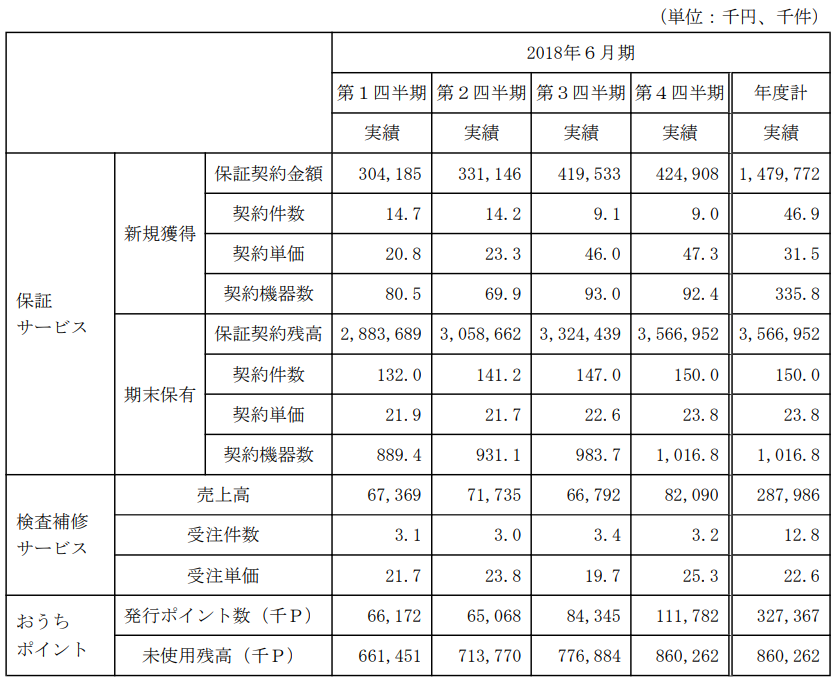

■KPI

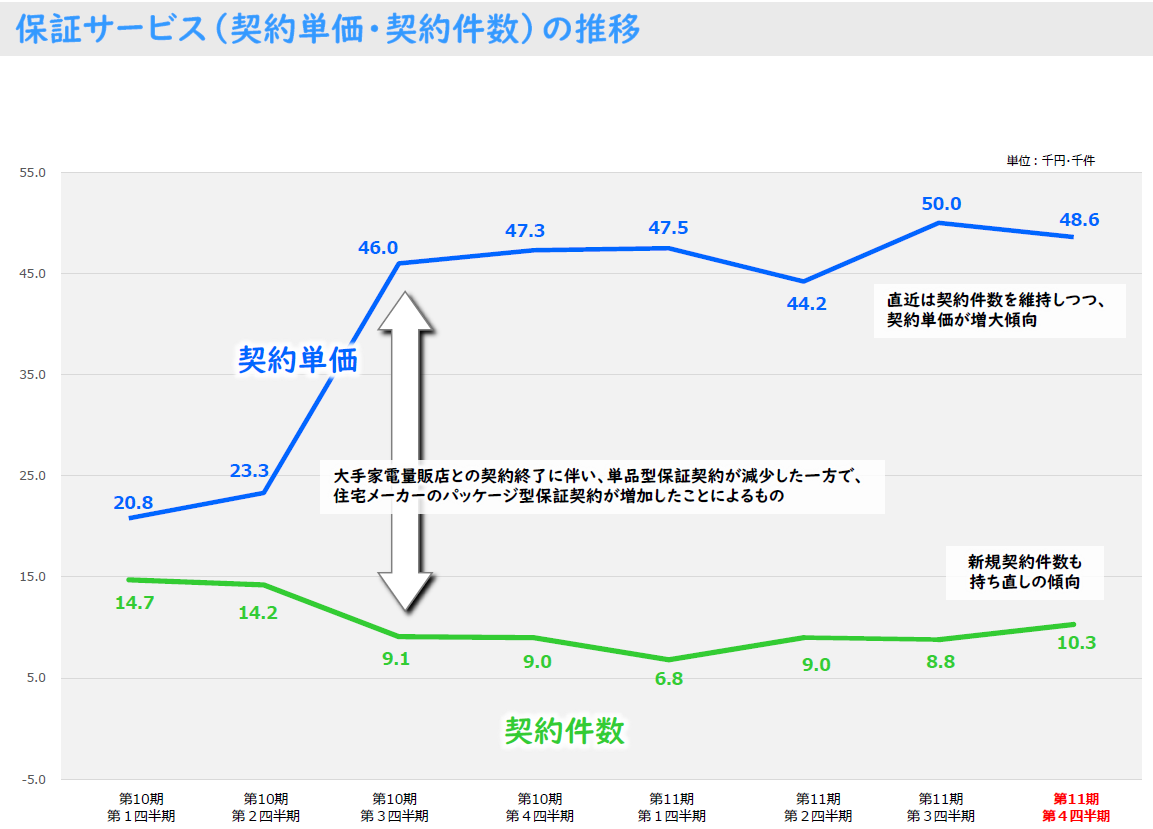

同社では、新規獲得の保証契約件数等のKPIを公表している。

下記、会社資料にもある通り、大手家電量販店との契約が終了したため

2018年6月期の第3四半期から新規の保証契約の獲得件数が10,000件を割り込んだ。

その後、2019年6月期の第1四半期には7,000件を下回ったが、徐々に持ち直し、

2019年6月期の第4四半期には10,000件を回復した。

また、契約単価については住宅メーカーのパッケージ型保証契約が増加したことにより、上昇傾向となっている。

■2020年6月期業績予想

今回の決算発表と同時に、2020年6月期の業績予想が以下のとおり発表された。

売上高 1,850百万円(前期比 +12.3%)

営業利益 192百万円(同 +6.2%)

経常利益 242百万円(同 +13.7%増)

当期純利益 158百万円(同+10.5%)

創業以来11期連続の増収、過去最高益を見込んでいる。

営業利益に比べて経常利益が大きくなっているのは、主に、後述する収益不動産の運用益が計上される予定であることが理由である。

イニシャルレポートで述べたとおり、保証契約については売上が期間按分されて分割計上される一方、販管費は一括計上されることから、会計上の利益が出にくい構造となっている。

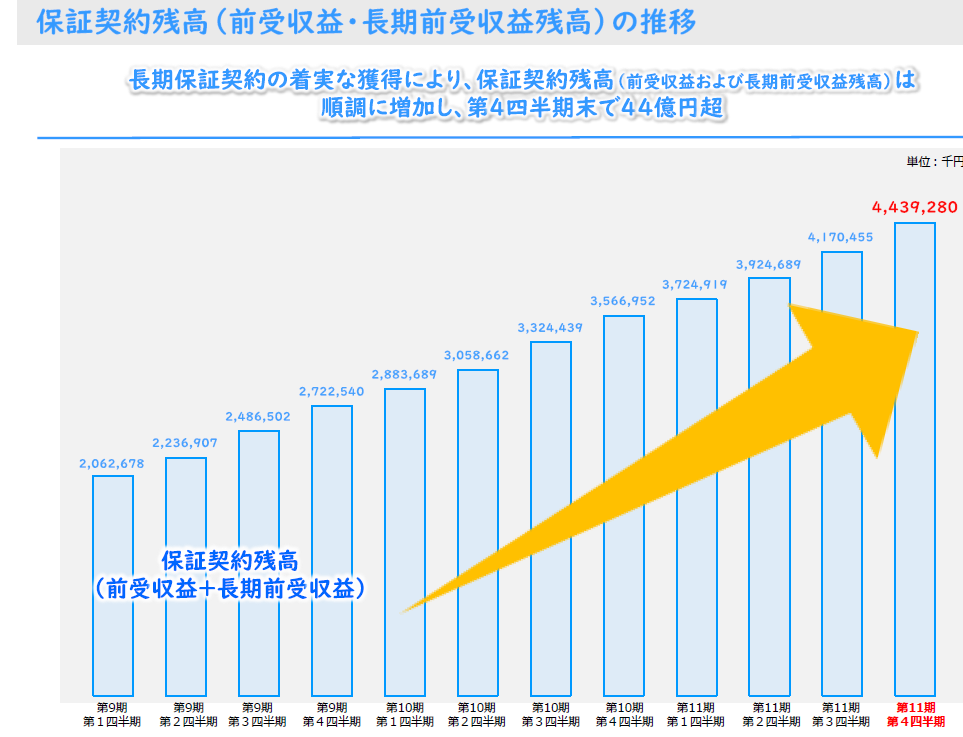

同社の継続的な成長を確認するうえでは下記の通り、保証契約残高(前受収益・長期前受収益残高)の増加を継続してチェックしたい。

■保証契約残高(前受収益+長期前受収益)

同社の特徴、特に会計上の特徴(キャッシュフローと利益の乖離)については、冒頭に記載したイニシャルレポートをご参照ください。

将来の売上を下支えするのはストック売上である保証契約残高(前受収益+長期前受収益残高)。

長期保証契約を着実に獲得し、保証契約残高を積み上げていることが確認できます。

以下残高の推移(単位:百万円)

現預金

2016年6月末 994

2017年6月末 1,534

2018年6月末 2,351

2019年6月末 1,848

前受収益

2016年6月末 326

2017年6月末 464

2018年6月末 600

2019年6月末 776

長期前受収益

2016年6月末 1,614

2017年6月末 2,258

2018年6月末 2,967

2019年6月末 3,664

2019年6月末の現預金の減少は

・投資有価証券の取得 261

・投資不動産の取得 673

・差入保証金の差入 284

によるもの。

その影響を除けば、前受収益、長期前受収益と共に順調に増加している。

投資不動産の取得については

”7320 日本リビング保証 2018年6月期決算を受けてのアップデートレポート”

にも記載しているが、潤沢な現預金とキャッシュフローを活かすための収益不動産の購入である。

*同社は2018年8月17日、固定資産の取得を発表

http://v4.eir-parts.net/v4Contents/View.aspx?cat=tdnet&sid=1624764

〇住宅・不動産領域のアフターサービスプラットフォーマーへ

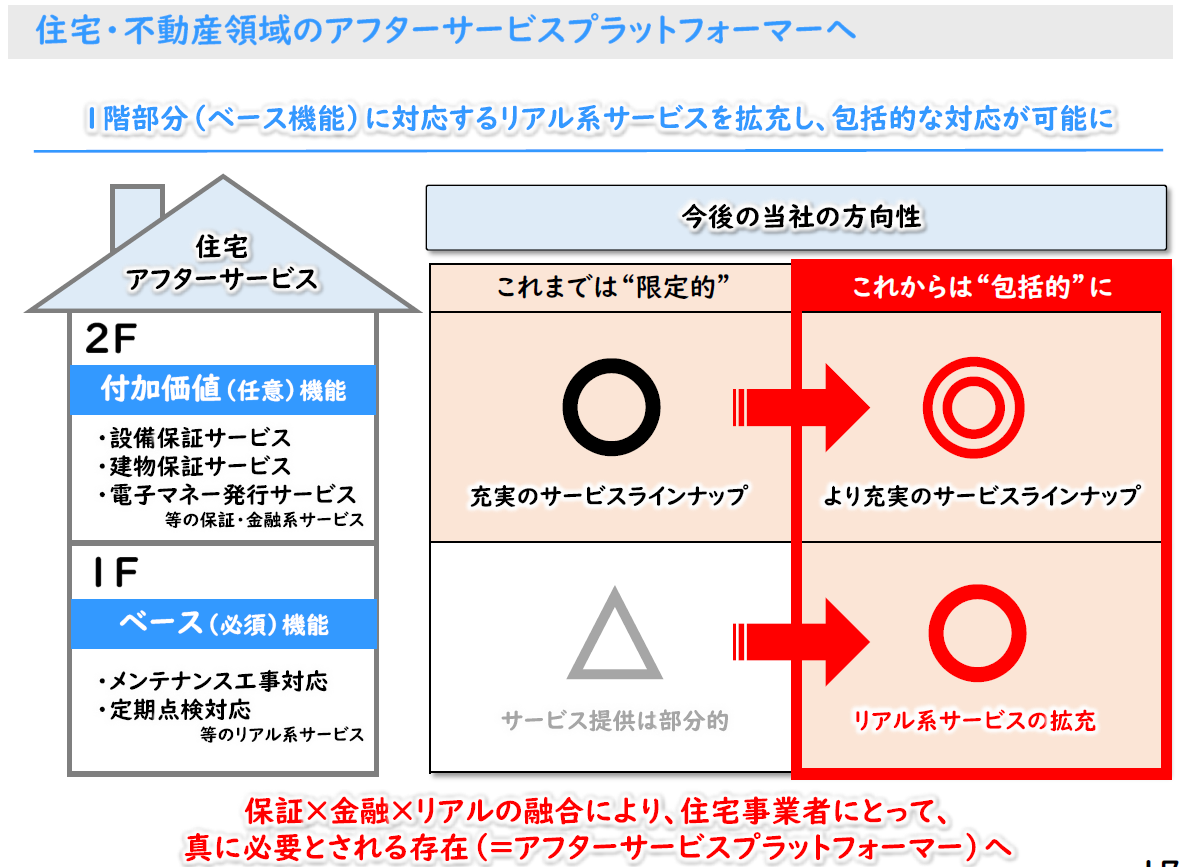

同社は”住宅・不動産のアフターサービスプラットフォーマー”になることを今後の目標に掲げた。

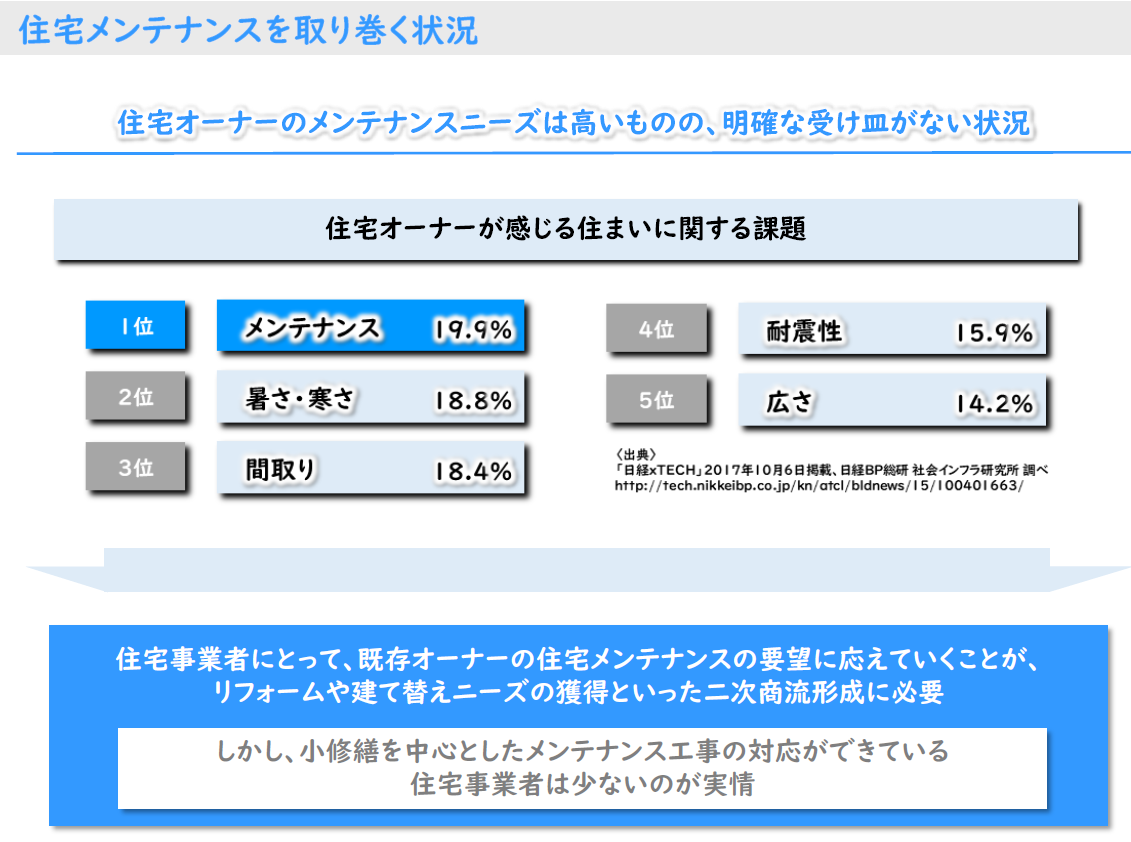

その背景には、住宅オーナーが感じる住まいに関する課題がある。

2017年に日経×TECHが行ったアンケートの結果において、住宅オーナーが抱える一番大きな課題が住宅メンテナンスとなっている。

しかし、単価、利益率が低い小規模を中心としたメンテナンス工事に対して、

単価の大きな家という資産を売っている住宅事業者が対応しきれていない状況にある。

そこで同社は住宅のアフターサービスを次の図のように定義して説明する。

1階部分はベース機能

住宅オーナーにとって最もニーズが高くて住宅事業者にとっても必要不可欠な部分

メンテナンスや定期点検などリアル系サービス

2階部分は付加価値機能

住宅オーナーにとっては必要不可欠ではないけれども、一定のニーズがある

住宅事業者にとっても差別化ツール

これまで部分的なサービス提供にとどまっていた1階部分を拡充し、2階部分と併せて包括的にサービスを提供する。

それによって

保証×金融×リアルの融合により、住宅業者にとって真に必要とされる存在、

アフターサービスプラットフォーマーになることを目指す

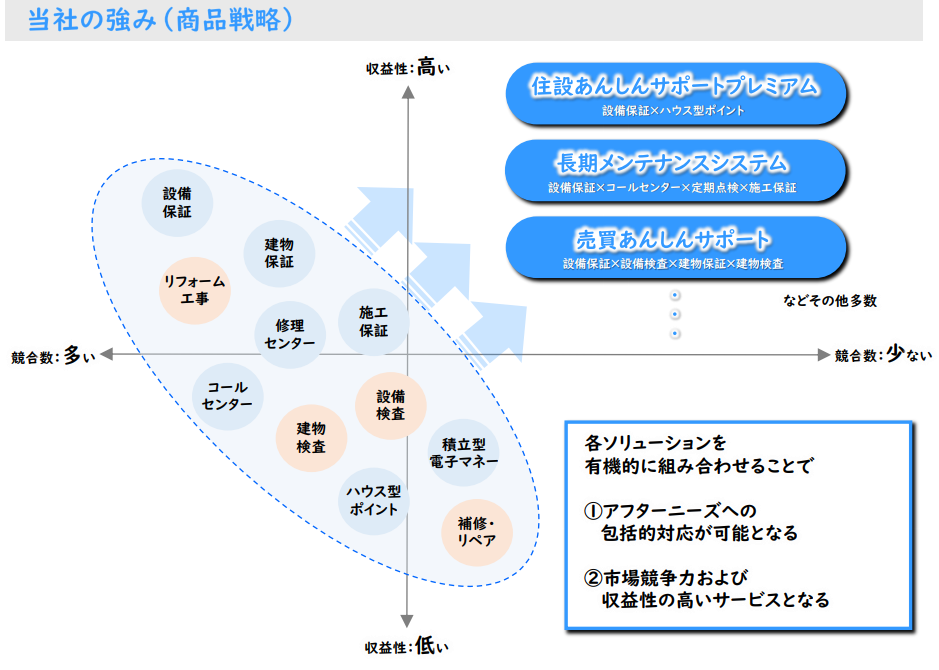

〇同社の強みを生かして実現を目指す

同社は下記の図のような多くのソリューションを提供しており、

これらを事業者のニーズに合わせて、必要なサービスを組み合わせて提供することができる。

住宅事業者のあらゆるアフターニーズにワンストップで対応できる商品を提供することで実現を目指す。

そのうえで同社が今回新たに掲げた成長戦略を取り上げる。

大きく3点

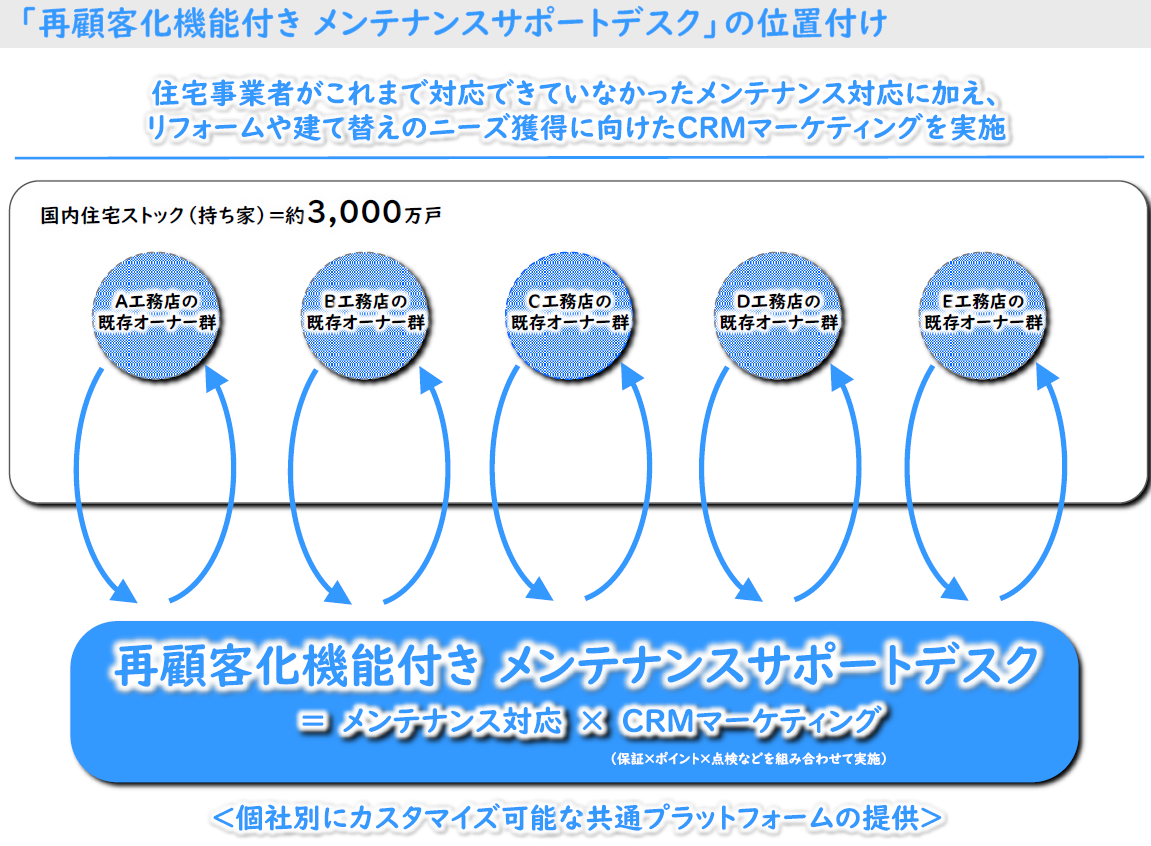

①プラットフォームサービス

”再顧客化機能付きメンテナンスサポートデスク”

・住宅事業者の既存オーナー向けサービス

住宅事業者ごとにメンテナンス専用デスクを設置

点検や保証、ポイントサービスを組み合わせることで住宅オーナーの再顧客化を支援する。

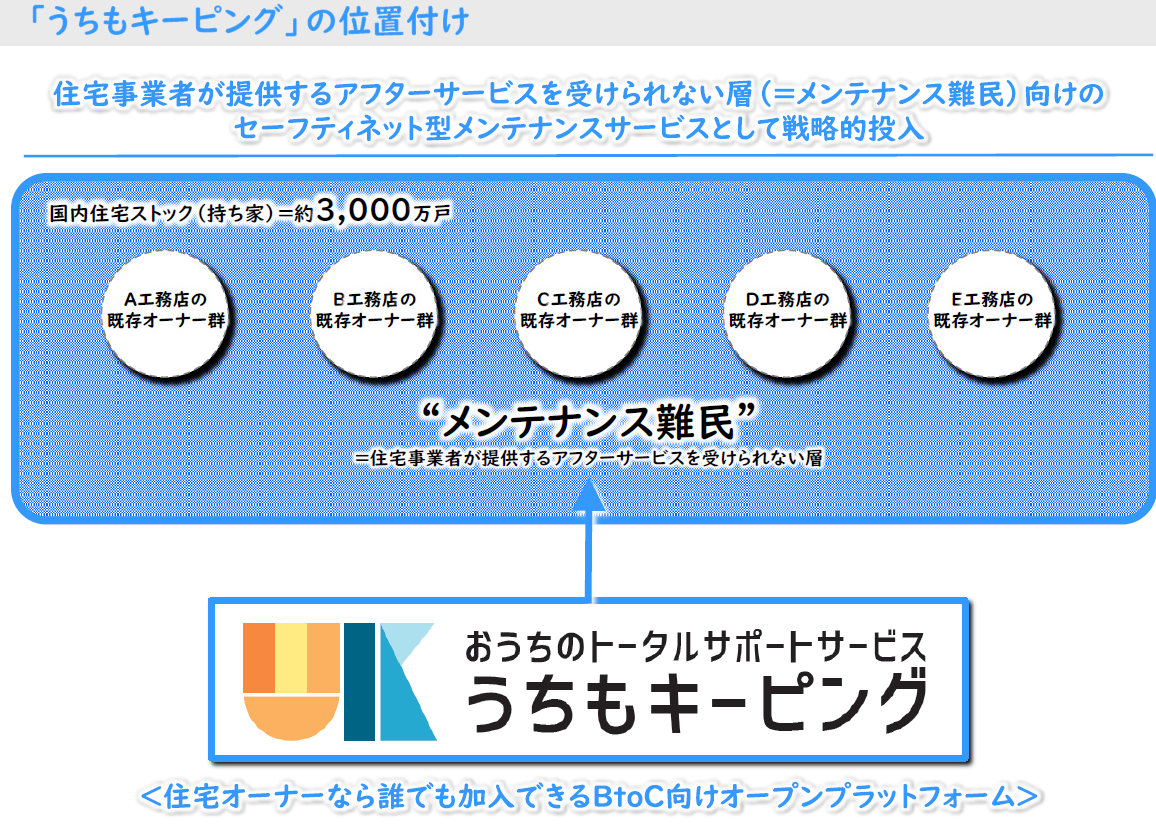

”うちもキーピング”

・住宅オーナー向けサービス

住宅オーナーなら誰でも加入できる、BtoC向けのオープンプラットフォーム

通常は物件購入時が大半だったアフターサービスの契約がいつでも可能になるもの。

住宅事業者が提供するアフターサービスを受けられない”メンテナンス難民”向けのセーフティネット型のメンテナンスサービス。

同社がこれまで提供してきたサービスの大半が物件購入時に提供・加入してきたのに対して、

これらのサービスを提供することで、時期にとらわれることなく、

日本の住宅オーナー3,000万世帯すべてに対してアプローチできることになり、ターゲットとする市場が一気に拡大する

と、同社は考えている。

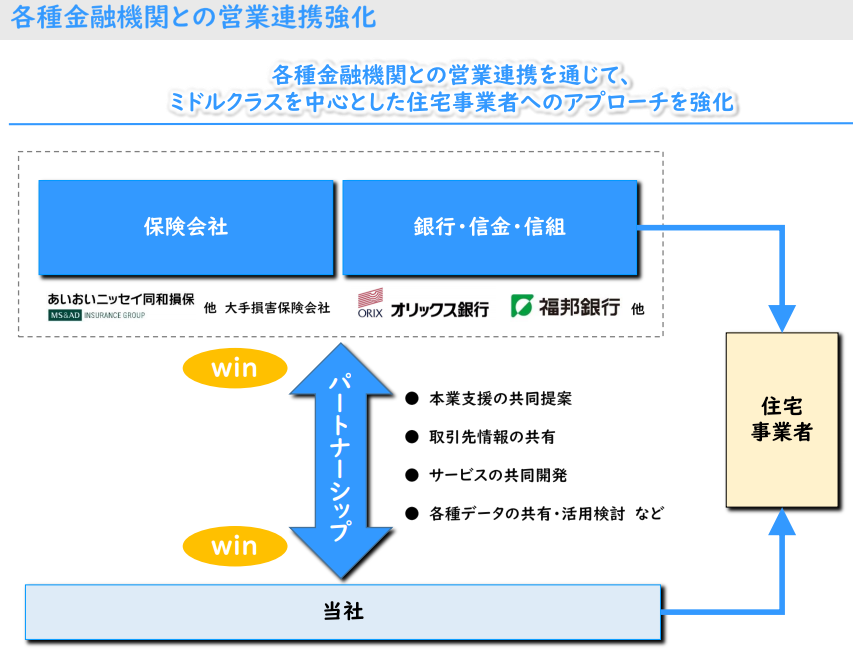

②各種金融機関との営業連携強化

前述の通り、

”再顧客化機能付きメンテナンスサポートデスク”

を中心に拡販するにあたり、保険会社や銀行との連携を強化し、早期にマーケットシェア拡大を狙う。

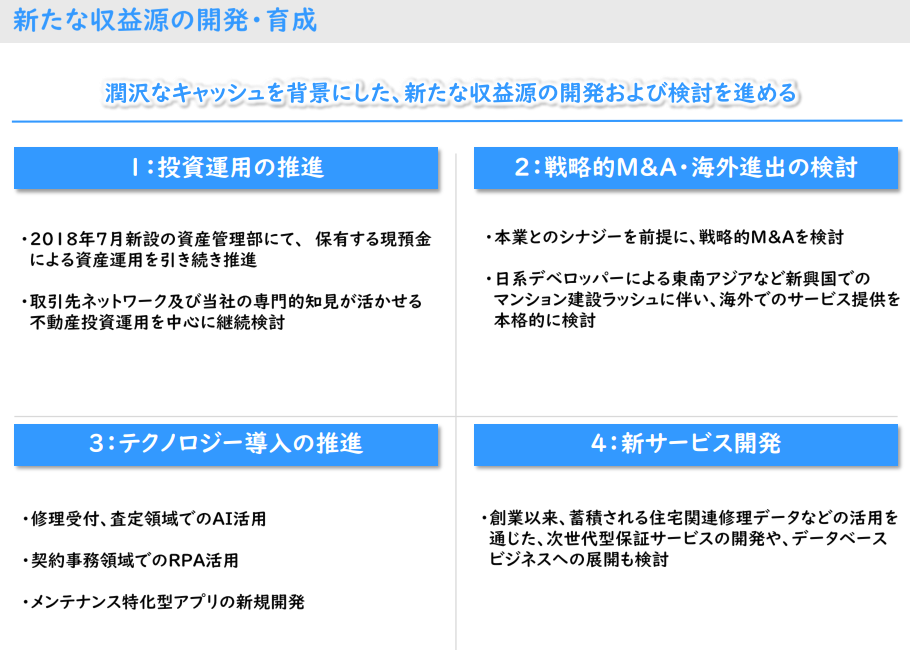

③新たな収益源の開発・育成

③-1 投資運用の推進

③-2 戦略的M&A・海外進出

③-3 テクノロジー導入の推進

③-4 新サービス開発

上記の通り、会計上の利益が出にくい事について、投資家の認識がすすむとともに

新規事業の進捗が確認されれば、同社に対する市場での評価にも変化が期待できる。

引き続き注目していきたい。

ディスカッション

コメント一覧

まだ、コメントがありません