4439 東名 ”オフィスでんき”が第2の柱として成長をけん引

4439 東名 レポート

*勉強会は終了しました。

2023年1月22日(日) 東京勉強会に登壇いただきます。

申し込みはこちらから

ポイント

トウメイ=ガラス張りの経営

小規模事業者の情報システム部の役目

バリュエーションが高まらない要因

オフィスでんきの安定性を高める施策を打つ

オフィスでんきが成長を牽引する中計

<会社概要>

1997年12月12日設立:毎日一歩でも二歩でも成長していこうと設立日を決めた。

社名の由来:

ガラス張りの経営を行う事

三重で創業し名古屋に進出、いずれは東京で事業を拡大したい

という2つの思い。

その名の通り、誠実な経営を継続し、東京を含め全国での事業展開を実現している。

社員数連結で約400名。

主な顧客ターゲットは従業員20名以下の小規模企業(個人事業主含む)305万社。これらの顧客に共通するのは情報システム関連の専任者がいないこと。同社が小規模企業の情報システム部門の役割を果たし、様々な課題解決をすることで顧客企業は本業に注力することが可能となり、企業価値向上を実現する。主に顧客企業の通信インフラ構築、IT化をはじめとした事業の効率化、セキュリティ対策、トラブルの解決につながるサポートを行う。

<経営理念>

すべての人々に感動と満足を提供し続けます。

私たちは、見えない支えとなり、

目に見える成果と価値をご提供いたします。

<事業別>

3つの事業と売上構成は以下の通り

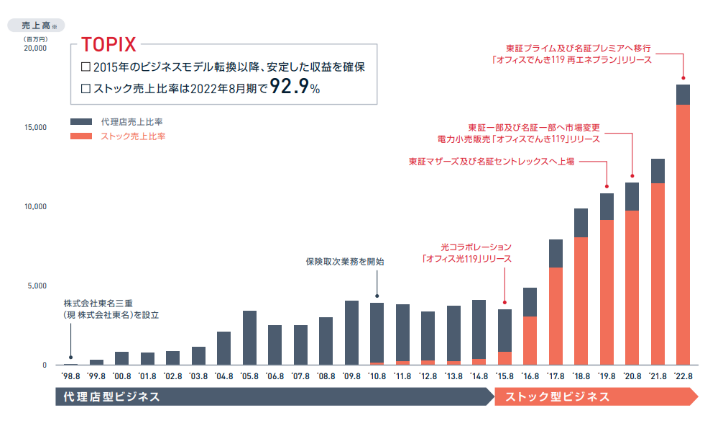

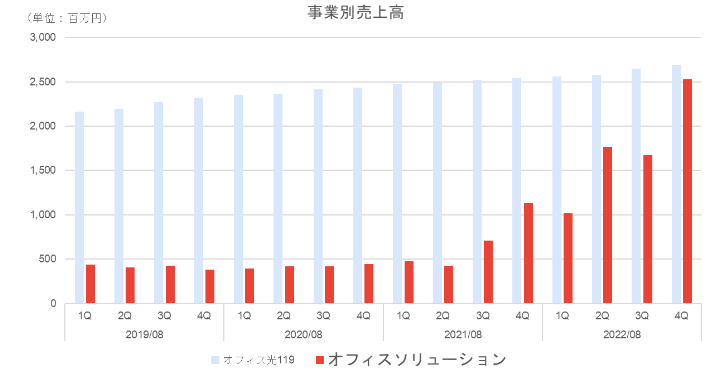

オフィス光119事業 約6割

オフィスソリューション事業 約4割

ファイナンシャルプランニング事業 約1%

以下、主力事業のオフィス光119事業と、今後の成長を牽引するオフィスソリューション事業について解説する。

〇オフィス光119事業

NTT東日本・NTT西日本(NTT東西)から光回線を仕入れて自社ブランドの光回線”オフィス光119”として提供し、付帯サービスとしてインターネット接続プロバイダ、光電話、オフィス・店舗のDX(デジタルトランスフォーメーション)促進の支援サービスなど、複数のサービスを提供する。光回線のインフラを提供し、付帯するオプションサービスのクロスセルをすすめるビジネスモデル。顧客企業にとっては光アクセス回線をNTT東西が提供する”フレッツ光”より安価に、かつ関連するサービスとサポートをワンストップで受けることができることがメリットである。

・WEB集客と代理店の活用で契約回線数を増やす

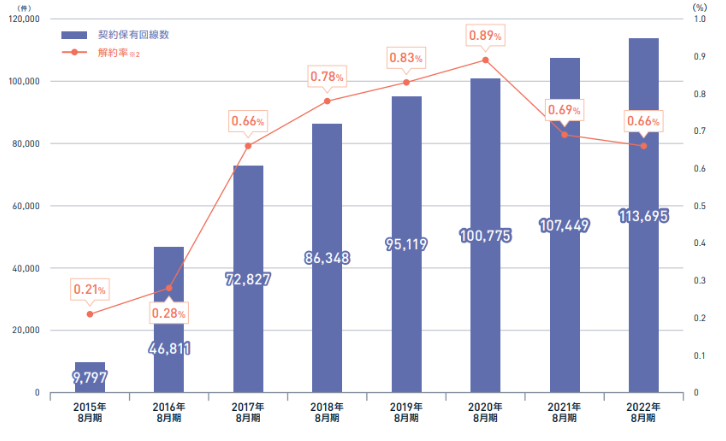

WEB集客と代理店の活用による顧客獲得により、2022年8月期末の契約保有回線数は113,695。契約後の定期的なフォローアップを行うことにより月間解約率は1%に抑制し、契約回線数を増やしている。

・日本全国の中小企業・個人事業主、多様な業種の顧客層

中小企業の数が多いエリアである関東エリア、近畿エリア、中部エリアを中心に全国に顧客を持つ。業種は飲食業、小売業、理美容、医療など様々な業種となっている。中小企業は業種を問わず、共通の課題を抱えており、同社が課題解決に貢献している。

・ストック性を高める3要因

同社のビジネスのストック性を高めている要因は主に3つ

①自社要因:同社が強みとして掲げる”顧客との信頼関係を構築するCRM”

まず、同社が強みとして掲げる”顧客との信頼関係を構築するCRM”が土台となる。

”蓄積されたトラブル解決ノウハウ”、”全国対応のサポート体制”、”定期的な顧客フォロー”

は顧客獲得要因に加えてストック性を高める要因となっている。

②顧客要因:ワンストップでサービスを受ける利便性

①にも関わる部分だが、顧客企業にとっては光回線だけでなく、付帯サービスも併せて提供を受けていることで個別のサービスのみを乗り換えしようとするインセンティブが起きにくい。

③競合要因:1社当たり収益が小さい

対象顧客が小規模企業であるため、1社あたりの単価が低く、競合する企業が積極的にコストをかけて獲得しようと動かない。

これらの事から同社のビジネスのストック性は高く、安定収益ビジネスとなっている。

〇オフィスソリューション事業

電力小売販売、UTM(Unified Threat Management:統合脅威管理 複数のセキュリティ対策を統合して提供)、オフィスの情報通信機器販売、ウエブサイト制作などを行う。特に電力小売販売事業の”オフィスでんき”が契約数を伸ばし、第2の柱として成長が期待される。

・WEB集客と代理店の活用による顧客獲得

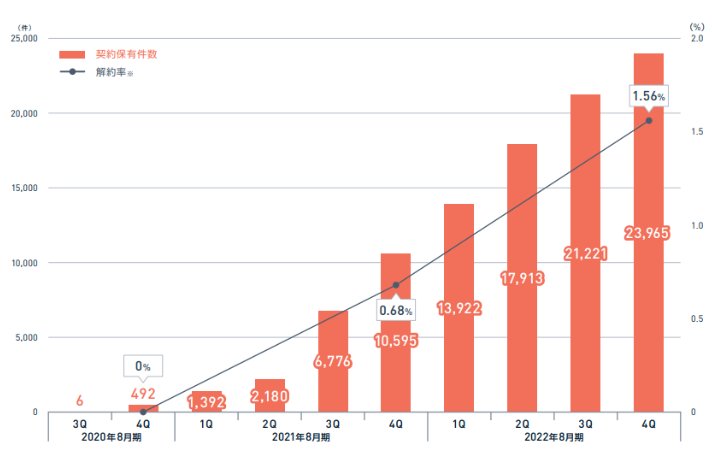

WEB集客と代理店の活用による顧客獲得により、2022年8月期末の契約保有件数は23,965。調達価格の上昇により解約率が1.56%に上昇したが、新規顧客獲得が進み、契約保有数は堅調に増加した。

・売上高は順調に伸びるも利益の変動が大きい

電力事業を代理店ビジネスから販売小売りにシフトしたことで増収率が高まった。

一方、利益ベースでは電力調達価格の変動の影響を利益の変動が大きくなっている。

2022年8月期の第4四半期から黒字化の計画だったが、需要が強く第3四半期から黒字化を達成した。

<2022年8月期実績:期中に下方修正した見通しを上回って着地>

2022年8月期は売上高17,701百万円(前期比+35.9%)、営業利益334百万円(同‐14.7%)と増収減益となった。2022年2月21日に電力小売販売に係る電力調達価格が想定以上の水準で推移している事を要因として下方修正した会社計画の売上高16,208、営業利益88百万円を上回って着地した。

特別損益として電力高圧契約終了に伴う中途解約による契約解除損失47百万円を計上したが、その他事業の不動産賃貸業で保有していた不動産を売却し固定資産売却益50百万円を計上により相殺。

<2023年8月期会社計画:”オフィスでんき”が牽引>

2023年8月期は売上高22,145百万円(前期比+25.1%)、営業利益1,360百万円(同+306.4%)と増収増益の計画である。事業別の見通しは”オフィス119事業”が売上高11,241百万円(前期比+7.3%)、オフィスソリューション事業が10,644百万円(同+52.5%)、ファイナンシャル・プランニング事業が258百万円(同+8.4%)。オフィスソリューション事業のオフィスでんき119が成長を牽引する計画となっている。

<バリュエーションが低い要因は何か>

高い増収率の計画となっているが、会社計画に対する予想PERは14倍以下と市場平均と変わらない水準にある。

バリュエーションが高まらない要因の一つは過去2期連続で期中に下方修正した事だと考える。

過去に下方修正をしたことで会社計画に対して懐疑的な見方が残っている。

過去の下方修正とその後の対応を振り返り、今期以降の会社計画について考える。

〇過去2期連続で期中に下方修正する要因となった”オフィスでんき”への対応

・2021年8月期

2021年4月13日に第2四半期累計業績と併せて修正を発表。

https://ssl4.eir-parts.net/doc/4439/tdnet/1953451/00.pdf

売上は増額、利益は減額の修正である。主な要因は電力小売販売においてJEPX(日本卸電力取引所)の電力取引価格が高騰したことにより売上原価が増加したこと。通期では売上高、利益ともに修正した計画を上回って着地した。

電力取次販売(代理店型ビジネス)と電力小売販売(ストック型ビジネス)を行っていたが、

電力サービスにかかるノウハウの蓄積、社内リソースの再分配、複数の電源調達先の確保等により

電力小売販売における自社顧客急増にも耐えうる体制の整備ができたため、

下半期より電力取次販売から電力小売販売へ転換した。

・2022年8月期

2022年2月21日に第2四半期累計業績見通しと通期業績見通しの修正を発表。

https://ssl4.eir-parts.net/doc/4439/tdnet/2088640/00.pdf

電力小売販売では、供給電力の一定程度をJEPXから調達しているため、売上原価が大きく増加することが見込まれたため。

”調達調整プラン”の導入と電力高圧契約の終了

電力調達価格のリスクを低減するため、電力低圧契約には、電力の調達価格に応じて売価を調整する「調達調整プラン」を順次導入し、第3四半期会計期間において切り替えが完了。また、契約内容の変更ができない電力高圧契約については、契約先と協議を重ね途中解約で合意を得たため、当第3四半期会計期間中での解約、それ以降では電力調達価格にともなうリスクは解消。

〇3つの施策でオフィスでんきの業績の安定性を高める

上記の通り電力取次販売から電力小売販売に事業を転換したことで、売上成長を実現できたもののJEPXの電力取引価格の変動の影響を受けた。電力調達価格の変動の影響を最小限にとどめ、業績を安定させるために次の施策を実施した。

①電力調達価格に応じて売価を調整できる調達調整プランの導入と高圧・特別高圧の契約を停止

②再エネプランの導入

③太陽光発電事業の一部譲受

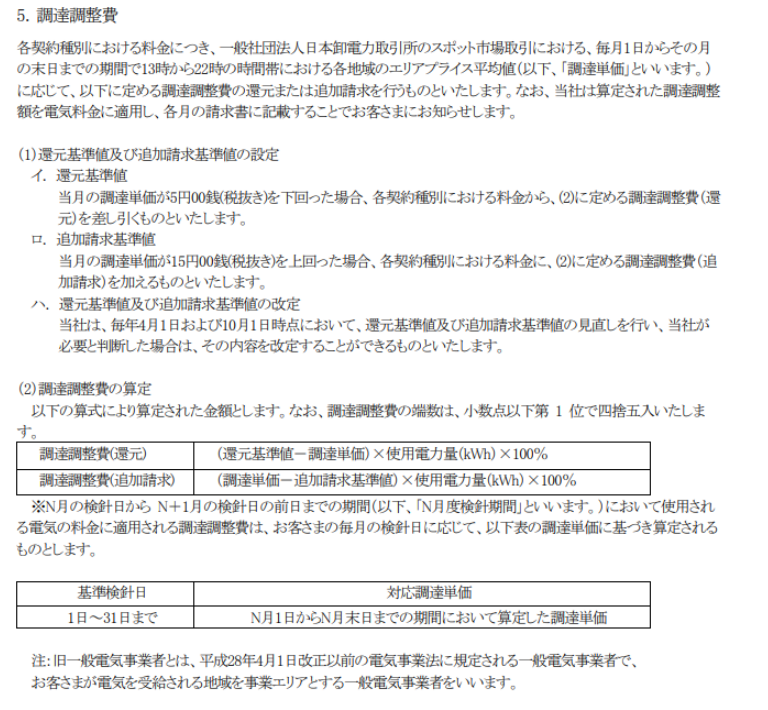

①電力調達価格に応じて売価を調整できる「調達調整プラン」の導入と高圧・特別高圧の契約を停止

電力調達価格リスク低減策として、「調達調整プラン」(低圧契約の調達調整価格プラン)の導入と調整できない電力高圧契約(高圧(6,000V)・特別高圧(20,000V))の合意解約を行った。高圧電力契約は2022年5月末で終了。電力調達価格が大きく変動した場合には売価を調整することで調達価格変動リスクを低減できる契約となった。

*”調達調整プラン”:調達価格の変動に寄り、還元または追加請求を行う

内容は以下、”オフィスでんき119 バリュープラン 別表”より抜粋

https://officedenki119.com/wp-content/themes/toumei-denki/pdf/appendix_officedenki119_va.pdf

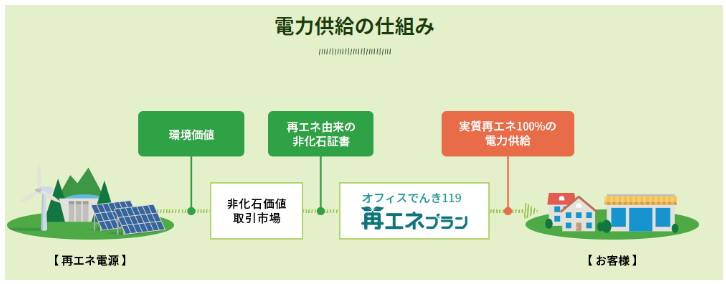

②再エネプラン

調達価格の価格転嫁ができたとしても販売価格の上昇が続けば解約につながる可能性がある。

再エネプランを導入し、価格だけではない電力サービスの価値を訴求するとともに、複数の電力調達先を確保し電力調達価格高騰のリスクを低減し安定した電力供給を実現する。

*リリース:2022年8月1日よりオフィスでんき119再エネプランを提供開始

https://ssl4.eir-parts.net/doc/4439/tdnet/2163329/00.pdf

再エネプランのWEBサイト

https://officedenki119.com/charge/renewable/

③太陽光発電事業の一部譲受

2022年12月27日 太陽光発電の事業の一部譲受を発表

(事業譲受日は2023年3月10日の予定)

https://ssl4.eir-parts.net/doc/4439/tdnet/2218881/00.pdf

”再生可能エネルギー固定価格買取制度(以下、FIT)における買取期間(10 年間)の満了を迎えた住宅用太陽光発電設備の所有者からの余剰電力買取サービス事業を譲り受けた。

譲り受ける電力買取サービスは、自然エネルギーである太陽光から発電された余剰電力を買い取り、同社グループの顧客に供給する。これにより電力卸売市場からの仕入への依存度を下げ、仕入コストの固定化(削減策)実施による適正利益の安定化を目指し、卒FIT(固定買取制度終了後の電力購入の仕組み)を活用した新しい電力調達スキームの取組みを強化する。”

事業規模、譲受金額等が非開示となっているため、貢献度は不透明ながら、電力事業の安定化につながることが期待される。

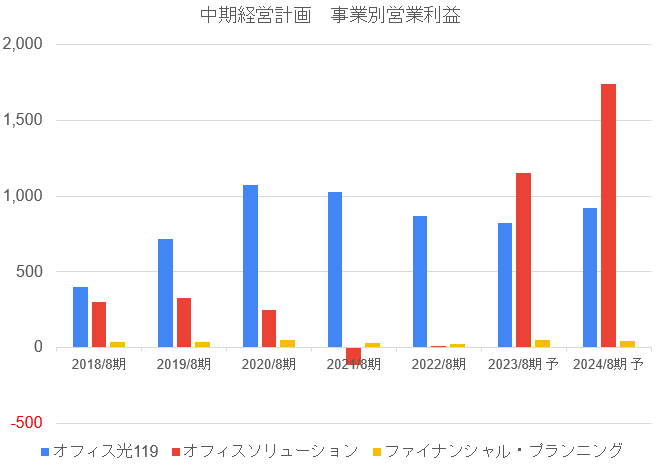

<中期経営計画:”オフィスでんき”が成長を牽引>

2024年8月期を最終年とする中期経営計画を発表している。

2022年8月期通期決算発表と併せて、電力サービスの新プラン導入による収益モデル変更により計画を上方修正。

従前の中計と比べてオフィスソリューション事業の売り上げ及び営業利益を増額し、

オフィス光119事業は中計後の再成長のための人的資本投資により費用が増加し、利益を減額した。

修正後の計画は2022年8月期実績の売上高17,701百万円、営業利益334百万円に対して、

最終年の2024年8月期の売上高27,427百万円、営業利益1,976百万円の計画。

電力小売販売の”オフィスでんき119”のオフィスソリューション事業が成長を牽引する計画で、

売上高はオフィス光119事業を上回り、営業利益ベースでは倍に近い水準になる。

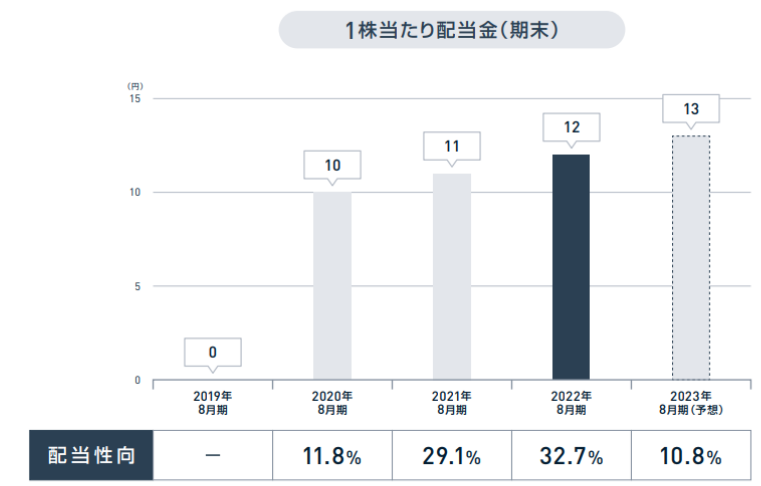

<株主還元>

適正な内部留保を検討しながら増配を続ける方針。

配当性向は低水準にとどまるため、配当増額余地は大きい。

<バリュエーション>

時価総額 11,845百万円

株価 1,612円

会社予想EPS 120.49円

会社予想PER 13.4倍

PBR 2.3倍

配当利回り 0.8%

2023年1月22日(日) 東京勉強会に登壇いただきます。

申し込みはこちらから

https://ws.formzu.net/fgen/S66157195/

ディスカッション

コメント一覧

まだ、コメントがありません