4348 インフォコム BtoB と BtoC の両面で成長

4348 インフォコム

・BtoB と BtoC で 高収益 & 高成長

・ヘルスケアはニッチ市場から横展開で成長目指す

・電子コミックの成長市場で存在感

<何をやっている会社か>

大きく2つのセグメント

BtoBの ”ITサービス” とBtoCの ”ネットビジネス”

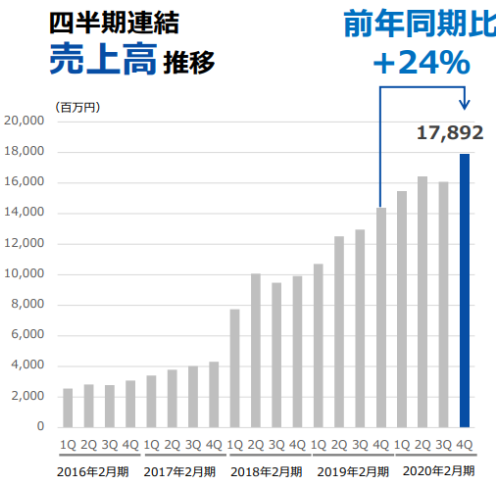

業績の構成比

ITサービスセグメント 売上高44% 営業利益40%

ネットビジネスセグメント 売上高56% 営業利益60%

〇BtoB ITサービスセグメント

ERP 中堅企業向け「GRANDIT」の提供

自社開発ERP。複数のユーザー内IT企業がコンソーシアムで開発したことから広い業種にあったERPとなっている。中堅企業向けERPではシェアは第4位 7%(2016年 ミック経済研究所調査)上位はオービック、富士通、日本電気など大手に次いでの4位と健闘

ヘルスケア 放射線情報システムではトップシェア

放射線技師の日常業務をサポートする「iRadシリーズ」、製薬会社のMR活動を支援する「DigiPro」。放射線向けシステムでは20年以上の実績があり、「iRadシリーズ」は販売実績全国1,000以上の施設に導入されている。放射線機器とのセット販売の仕組みが構築されており、導入が進んだ。

〇BtoC ネットビジネスセグメント

電子コミック”めちゃコミック”(連結子会社アムタスが運営)

<業界動向>

〇ITサービス

ERP:最近の話題”2025年の壁”を背景に活発化するシステム提案

”2025年の壁”とは:経産省が2018年9月に発表したレポートで示されたもの。レポートでは2025年にSAP ERPの保守サポートが終了する問題と、IT人材が不足するなかで古く複雑化した既存のレガシーシステムからの移行が問題なく行われるか懸念されること。

ヘルスケア: 医療、介護等のIT事業

ヘルスケア分野のうち特に介護向けのIT化は遅れている。大手介護事業者からIT化がすすめられているが中小事業者が多く、一律でIT化を進められないことに起因する。

介護人材不足解消のために、紹介ビジネス(人材紹介、マッチングサイト)は成長している。課題は介護従事者が定着しないこと。紹介ビジネスの成長の背景には短期で移動してしまう点にあると認識している。

〇ネットビジネス

電子コミック

巣ごもり消費の拡大の恩恵を受けて市場の成長スピードが高まっている。

電子コミックはコロナ禍以前は移動時間の隙間時間に読まれていたものが、巣ごもり時間の増加により通常時も読まれるようになっている。

成長スピードの高まりは取次最大手のメディアドゥの売上成長からも読み取ることができる。

*メディアドゥ説明会資料より

<強み・特徴>

・ITサービスで安定高収益ビジネスを手掛けながらネットビジネスで成長市場を開拓する。

・ITサービス:ERPの安定収益源+ヘルスケアの拡大

・ネットビジネス:自社出版+自社電子書店で高収益&成長

〇ITサービス

高収益の要因

①ERPが安定収益

②長期蓄積のノウハウ

ERP(独自開発ERP「GRANDIT」)

導入実績1,150社、5,200モジュール(2020年1月現在)

乗り換えリスクが低いのは”コスト面”と”顧客属性”

・コスト面:ERPの乗り換えはワークフロー、オペレーションが変わることによるコストが大きい

・顧客属性:親会社からの売上が安定収益として寄与

帝人、双日(元日商岩井)のIT企業から始まっていることから安定的な受注につながっている。

親会社からの受注金額

2020.3期 帝人37.1億円 帝人ファーマ28.0億円 計65.1億円

*独自開発ERP「GRANDIT」

バブル崩壊後の1990年代にBPR(ビジネスプロセスリエンジニアリング)を目指し、海外製ERP導入がブームとなった。

海外製ERP(ERPのパイオニアであるSAPに加え、オラクルや複数の大手が参入)は主に大企業向けが中心。

海外製ERPは大企業向けであることから高額であること(数億円単位)、商習慣の違いもあり日本の中堅企業にとって使い物にならず、

一方で当時の日本製は小規模向けが大半という状況で中堅規模向けがない状況。

その状況下で自社に合うERPを作るべく複数のユーザー系SI企業(ユーザーのシステム子会社)が

コンソーシアムを立ち上げて作られたのが現在のERPパッケージ「GRANDIT」。

コンソーシアムであったことから、複数の業界にとって必要なERPを作ることができた。現在は完全WEBベースに移行。

ヘルスケア

同社の前身の1社である”帝人システムテクノロジー”が医療機関向けのパッケージ開発を手掛けたことから始まる。

放射線科向けでは20年以上の実績があり、業務サポートというニッチな分野でトップシェア。

長期にわたるノウハウの蓄積という強みがある

〇ネットビジネス

”めちゃコミック” 高収益の要因

①自社出版+自社電子書店

②資金力

①自社出版(+大手出版社)+自社電子書店

取次を介さないため利益率が高い

コンテンツが豊富で交渉力が高い。

*電子書籍市場における取引形態別の主な割合

・出版から取次経由:4割

作家 → 出版社 → 取次 → 電子書店

・出版から電子書店へ直接: 5割

作家 → 出版社 → 電子書店

・出版社直営電子書籍:1割

作家 → 出版社 → 出版社直営電子書店

紙ベースの出版物の場合、出版社と書店がN対Nでつながる為、取次が一旦まとめて、各書店へ配送する機能を果たしていた。

電子出版でも直営電子書店を経由すれば、取次が不要になる。

自社出版でコンテンツが豊富にあり、直営電子書店の一定規模あることでスケールメリットを発揮する。

海外市場開拓においても自社出版で豊富なコンテンツが強みとなる可能性は高い。

②資金力

コンテンツ市場は群雄割拠。資金力が勝負の要。

投資継続による市場での競争力維持が可能。

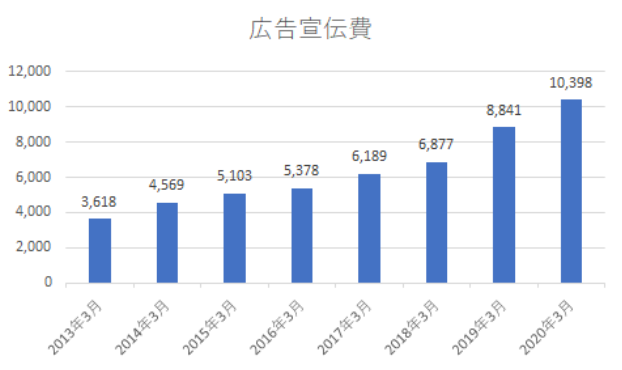

広告宣伝費の投入

ネットビジネス売上高330億、営業利益率50億円に広告費100億円(その多くはネットビジネス向けと思われる)を投入しているとすれば、

極めて収益性の高いビジネスであることがわかる。成長している現状で広告宣伝費を投入し、シェア獲得を狙う。

*関連企業業績(単位:百万円)

3641 パピレス(2020年3月期)電子書店

売上高 23,347

営業利益 1,532

*広告宣伝費 6,827

3658 イーブック(2020年3月期)取次及び電子書店

売上高 21,281

営業利益 793

*広告宣伝費 1,429

うち電子書籍のみ

売上高 16,236

<業績>

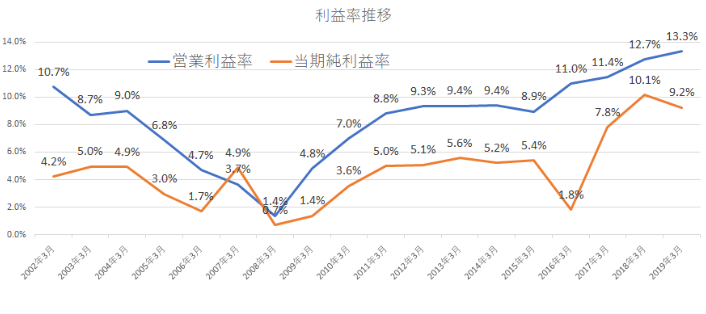

長期利益率推移

リーマンショック後は順調に業績回復

2016年は事業構造改革の一環として自社保有のデータセンターによるサービス終了による特別損失(事業再編損)を計上

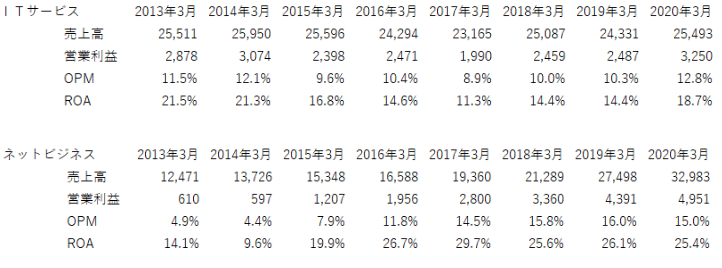

〇セグメント別

<直近の動き>

2件の買収

・ピーナトゥーンの子会社化

企業概要:韓国市場で自社タイトル配信する企業

目的:電子書籍事業の海外展開

取得した議決権比率:56.7%

現金818百万円

のれん559 (5年償却)

・スタッフプラスの完全子会社化

企業概要:介護業界に特化した人材紹介

目的:ヘルスケア事業の拡大 自社運営の介護業界特化型転職サイト「ケアスタイル」の拡大

取得した議決権:100%

現金900

のれん813 (8年償却)

<バリュエーション>

時価総額 1,777億円

会社予想PER 27.7倍

PBR 4.7倍

配当利回り 1.00%

ディスカッション

コメント一覧

まだ、コメントがありません