3359 タイセイ 2018年9月期決算 アップデートレポート

2018年9月期の振り返り

2018年9月期は2017年9月期と比べて売上高約62億円(前期比+4%)、営業利益約3.4億円(前期比+17%)であった。同期の会社発表の業績予想は売上高約61億円、営業利益30億円であった。予想を上回る好調な業績を上げたといえる。

しかし2018年9月期の短信を読んでもらえればわかるとおり、この業績の達成は楽ではなかった。運送会社から多額の配送費の値上げを伝えられ、この配送費と終始戦い続けた1 年であったという。

猛暑や配送費の値上がりなどに苦しめられる中、同社は様々な打ち手を繰り出している。そのいくつかを見ていこう。

販売戦略

cottaを法人向けにもオープン

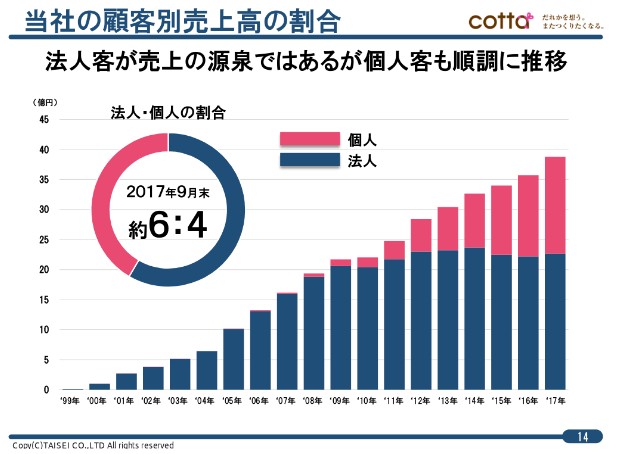

同社が注力しているECサイト「cotta」は主に個人向けである。法人顧客はカタログから注文を行う。同社の開示資料を見ると、個人顧客は大きく伸びているのに対して、法人顧客はこの数年横ばいである。

同社はここ数年は個人顧客の拡大のみに注力してきたが、これからは法人顧客の拡大にも注力していく。実際cottaでは下のように法人向けのアカウントも作ることができる(2018年春から開始している)。法人としてログインすると、法人向けの価格が表示され、その価格で商品が購入できる。

いままで法人顧客にはカタログを送って、FAXや電話で注文をしてもらっていたが、これをネットに切り替えていく。

製菓業界の逆境はチャンス

前回のレポートでも書いたとおり製菓業界を取り巻く状況は決して良くない。近年ますます状況が悪くなっているという。これは業界の有力なサバイバーである同社にとっては追い風だ。問屋なども売上の確保に必死で、ますます同社と協力したいという気持ちになっているのだという。

同社に協力する問屋や製造業者が増えれば、商品の品揃えが増える。そして商品は個人顧客、法人顧客にどちらにも売れる。受注するのはcotta、発送するのは倉庫から、届く場所が違うだけだ。

競合

そもそも、同社のような「お菓子作りに必要なもの」を顧客の必要なときに必要なだけ売ることができる会社は決して多くない。

製菓材料の小分け作業、発送する商品のピッキング作業、発送作業。こうした作業の大半は人海戦術だ。粉を大きな袋から小さな袋に小分けするのも手作業。注文のあった品物をピッキングするのも、システムを導入したとはいえ手作業である。例えば「スプーン80個」という注文があったら、スプーンの箱を開けて1つずつ数えてから荷造りする必要がある。

業界には同社の競合が1社ある(非上場)。彼らも同じように人海戦術を使って小分け、ピッキング、発送を行っている。状況は同じだ。この手間を考えるとこの業界への新規参入は考えにくい。

今同社が恐れているのはAmazonなどの大手通販サイトだという。実際ケーキの箱に限らず、製菓材料なども彼らを通して買うことができる。

競争力の源泉である品揃えと商品開発力

彼らにどう差をつけていくのか?

その鍵が商品開発力である。Amazonなどの大手通販サイトは基本的に商品開発はしない。

例えば包装材だけ見ても、顧客の様々なニーズを求めるような品揃えをするというより、基本的なデザインのそれを取り揃える傾向にある。 しかし、同社は問屋や製造業者と協力して、ベーシックなものだけでなく、様々なデザインの包装材を取り揃えることができる。

包装材以外でも品揃えを充実してゆき、顧客からは「結局Cottaでまとめて買ったほうが楽だ」と思ってもらうことが狙いだ。

プライベートブランドの拡充

もし、良い商品がなければ作ればよい。Cottaブランドの商品は包装材に限らず、フライパンなどの調理器具もある。 (画像はCottaブランドのマフィンカップと、Cottaブランドのスキレット)

Cottaブランドの商品は、流行をおさえつつ、SNSで映えるような見た目の良いものを中心に開発しているという。

値段も手頃だ。例えば上述のスキレットはあまりに安いので筆者もつい買ってしまった。フタを一緒に買って送料を入れても2000円台で買えた(執筆当時の値段)。 Amazonにある競合品は送料は無料だが、フタも同時に買うと6000円近くした。

商品開発力が粗利の差

こうしたプライベートブランドの雑貨は粗利が非常に高い。製菓材料よりはるかに高い粗利を稼ぐことができるという。粗利が高ければ、積極的な値引きをすることもできる。プライベートブランド品を充実することが同社の利益率アップに貢献する。

反対に競合のラインナップは製菓材料が中心だ。プライベートブランドの雑貨などは見当たらない。商品開発力を上げることで、競合に差もつけることができる。

動画配信

ネット通販の拡充以外にも新たな事業を開始する。その一つが動画の課金サービスである。自社制作のウェブサイトにて動画コンテンツを有料で販売する。対象にするのは国内だけではない。中国なども売り先として見ているという(*1)。

まずはこうした品物の移動が伴わないネットコンテンツを海外向けに販売していく。これがうまく行けば、第2段階として越境ECなども考えているという。

*1) 同社は2018年の夏に中国人を対象にしたお菓子作り教室を開催している。中国現地のインフルエンサーに依頼して、参加者を募ったという。料理教室の先生や、カフェの経営者など、上級者が集まり、反応も上々であったという。

投資計画、販売戦略

物流

キャパシティの拡大のため、物流センターを新潟県に新たに設ける。倉庫の運営、人材募集、などは外部の物流会社に依頼する。ランニングコストが発生するものの、同社は設備投資の必要がない。

この倉庫からは主に関東地方むけの荷物が出荷される。

人材投資

採用も増やした。動画制作技術者、外部との交渉役、エンジニア、様々な人材を増やしたという。バックオフィス以外の会社機能も大分から東京に移しているという。

利益の取れる商材で増益を狙う

同社は2019年9月期の業績を売上高5.8%増、営業利益17.2%増と予想している。増収率より増益率のほうが大きい。製品の原価を下げるのではなく、動画コンテンツの販売や、同社の独自資格のラインナップ拡充など、利益の取れる商材を売っていくことで達成する。

例えば同社は「おうちパンマスター」というパン作りの初心者でも挑戦できる資格の認定を行っている。最近これに加えて「米粉パンマスター」という米粉を使ったパン作りの資格認定を始めた。さらに近々「ナチュラルスイーツマスター」という安全な自然の素材を使ったお菓子作りの資格も始めた。

ディスカッション

コメント一覧

まだ、コメントがありません