Mukadeレポート 東証大安売り情報(2020/2/16 時点)

下落率が高い銘柄の中から面白そうな会社を書いていきます。

ストップ安、っていうと胃が痛くなるけど「大安売り」っていうとときめきを感じません?

上がったら下がるけど下がったら上がりそうな気がしません?

そんな安物買いが大好きな人向けのレポートです。

データの出典

財務データはすべて mukade-app.com からの転載です。

このレポートで使ったようなグラフが、誰でも無料で閲覧できます。

ぜひお試しください。

ファインデックス[3649]

医療システムの会社です。ビジネス向けのツールもいろいろ出してるみたい。ここの医療システムは東大病院なんかにも入ってます。電子カルテではなく、インナに散らばったシステム同士のデータをまとめる文書管理システムです。コレ自体は結構面白いですが会社自体は、今期大幅下方修正。

2020年通期の業績予想は、第3四半期以降において、医療機関がシステム導入を希望する大型連休と東京2020オリ ンピックの開催時期が重なるため、システム導入の延期が予想されることと、本社の移転に伴う経費の増加によ り、売上高、各利益ともに前年を下回る想定であります。

システム導入は休日にやるんですが、オリンピックやるなら病人も来るかもしれず。普段どおりお休みにできない感じ。この特殊要因で減益なのですが、水準としては前々期に戻る感じ。二割下げるほどでもないかも。

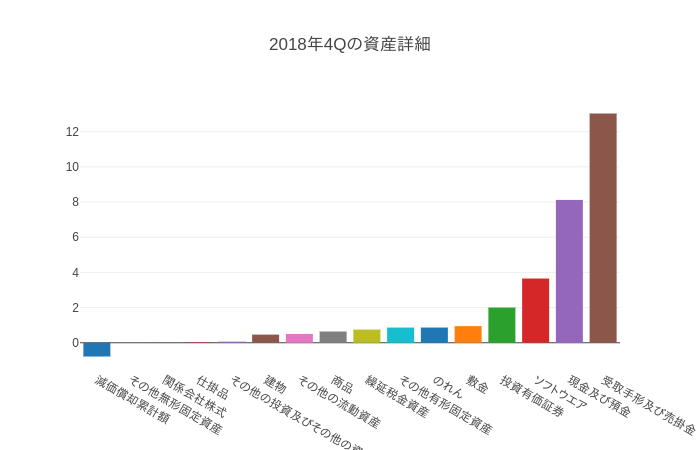

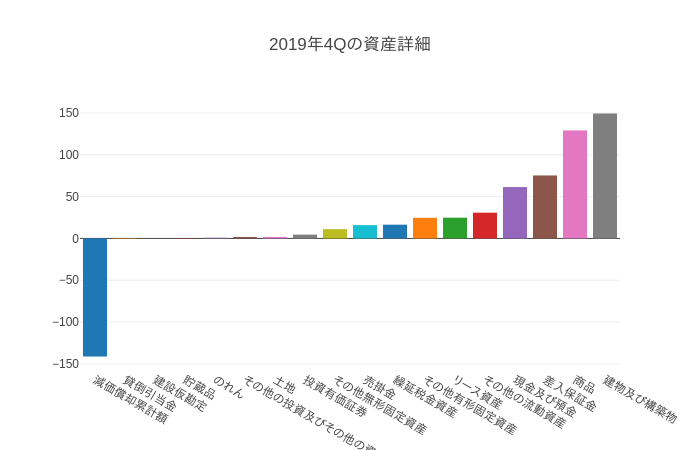

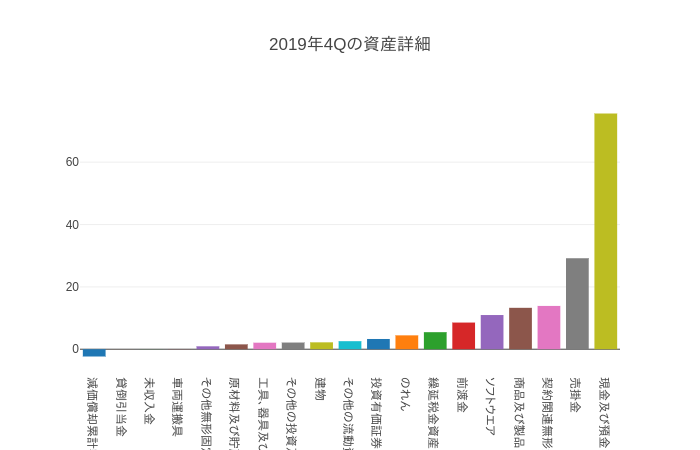

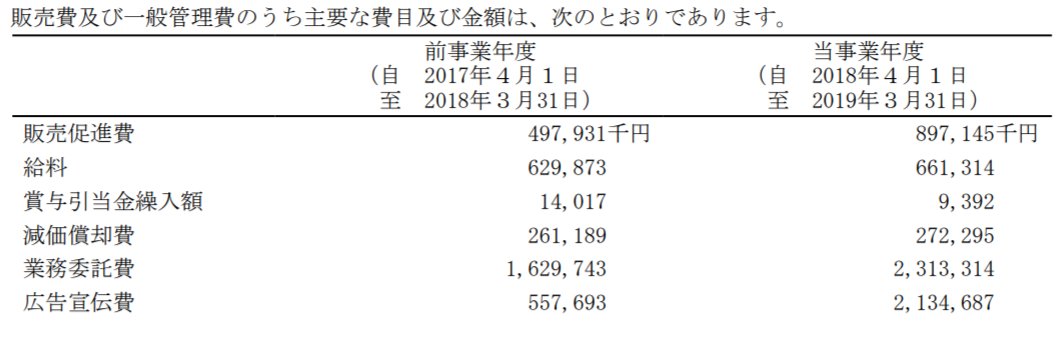

mukade-app.com で資産を見てみましょう。有報がまだ出てないので前期データはありません。前々期のデータ。

ソフト屋さんらしいBSです。資産は対してなくて現金とソフトウェア、売掛金ぐらい。

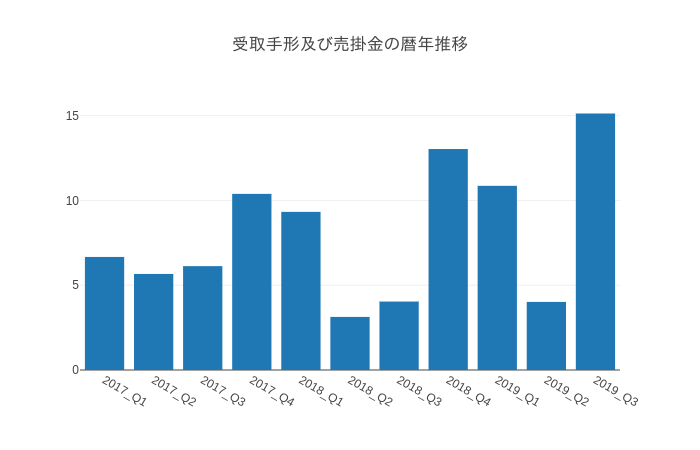

売掛金がスゴイ高くなってますがご安心。2019のQ4ではこれがごそっと減って現金が増えました。

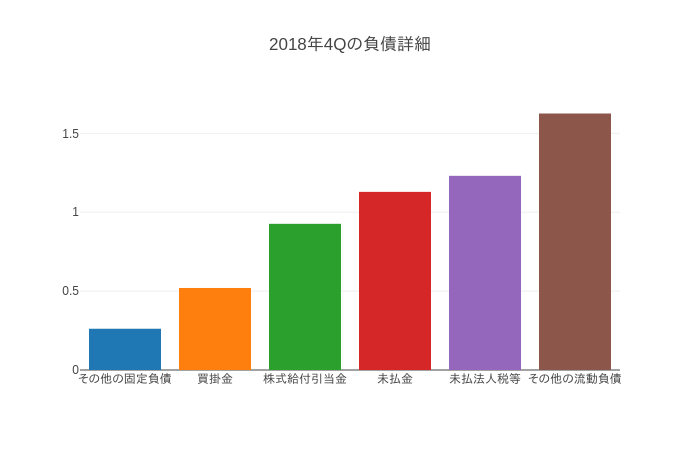

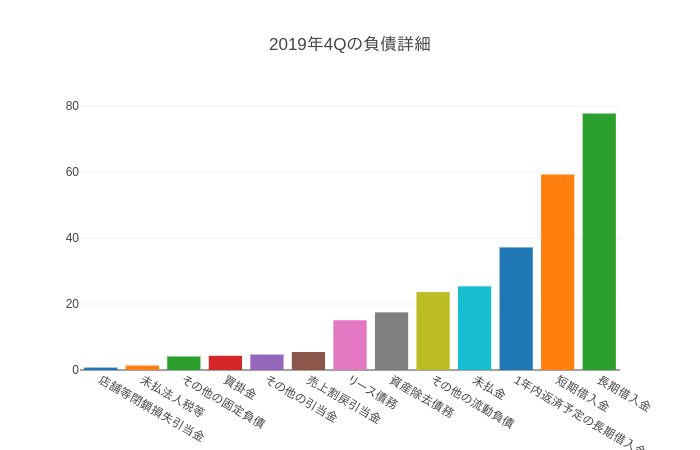

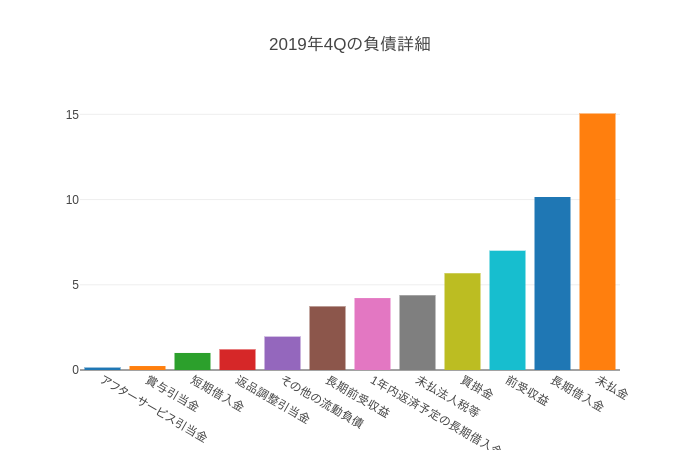

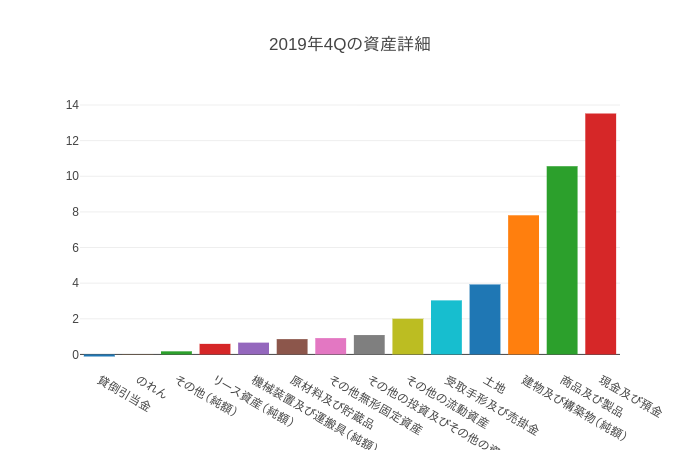

負債もないです。よいです。

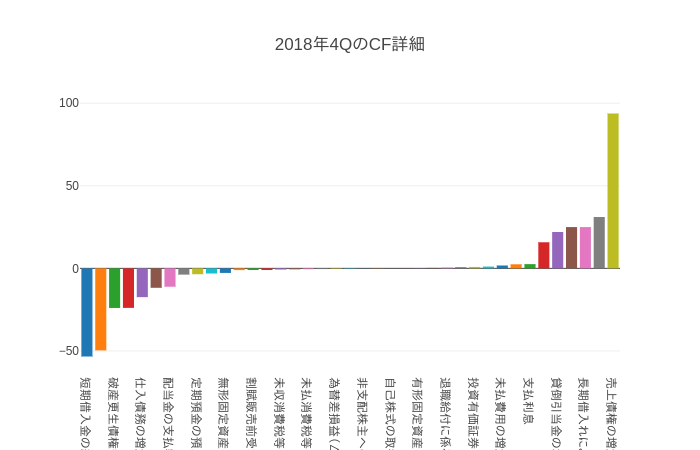

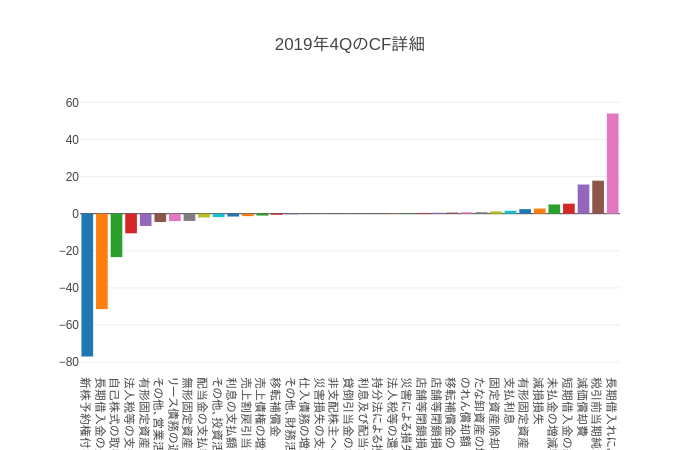

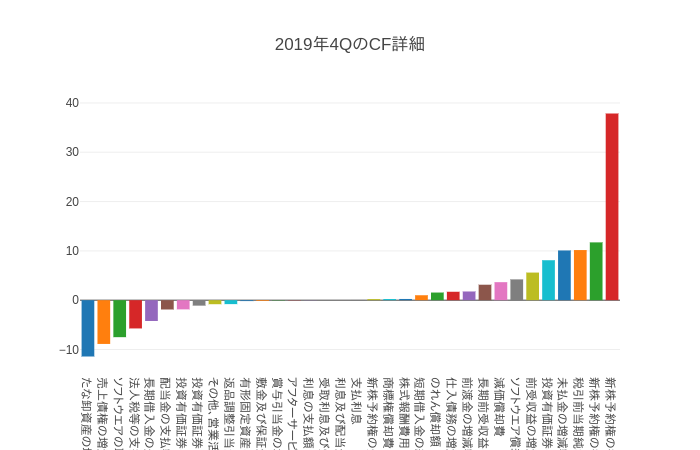

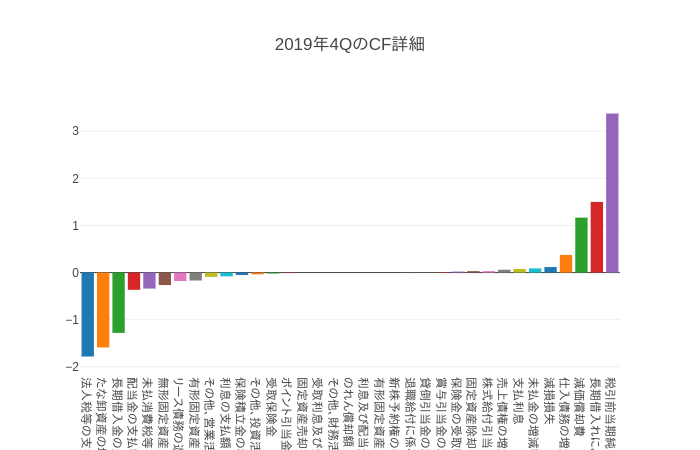

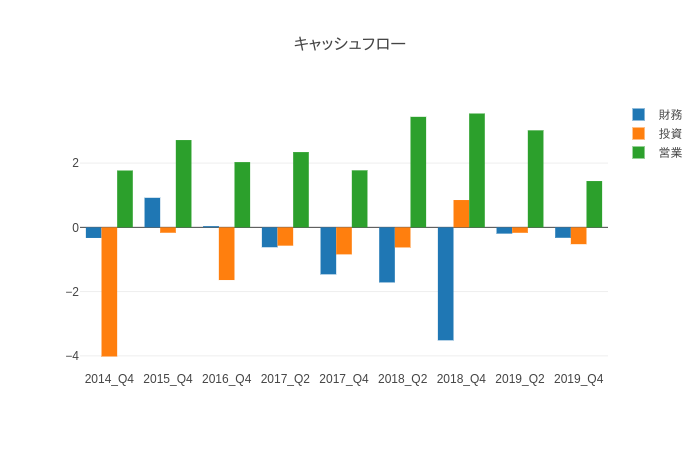

CFもいい感じ。

今期の特殊要因どう見るかです。

「期ズレ」は需要がないのが大半の原因、という考えもできますが今回ばっかりは・・・

ブックオフ[9278]

中古本で有名ですが最近は服なども手を出してきています。中古何でも。ただ競合が多いですね。メルカリとかメルカリとかメルカリとか・・・・

ここは下方修正を出してきました。

BOOKOFF 国内直営店において CD・DVD・ゲームやブランドバッグ・時計・貴金属を中心に売上 高が想定を上回って推移したことなどにより、連結売上高は前回予想を上回る見通しとなりました。

利益面については、当期第 3 四半期に BOOKOFF 国内直営店において、消費税増税や暖冬の 影響により、粗利率の高い書籍、アパレルがそれぞれ低調に推移したことや、2019 年 10 月の台風の 影響で半数以上の店舗が臨時休業となったことなどにより、営業利益、経常利益及び親会社株主に 帰属する当期純利益は前回予想を下回る見通しとなりました。

あまりいい印象のない修正ですね。これで下落8%です。

BSみると商品と建物が多いです。まぁ全部店舗と店舗の商品でしょうね。

わりかし借金もあります。

CFみるとファイナンスで回してる感じです。

なんかこう・・・純利益は一番右にあってほしくないですか? 借り入れの収入が一番多いのは・・・うーん・・・

ソースネクスト[4344]

ポケトークとか出してますがソフト屋さんですよね。パソコン初心者が頼るブランド、という感じ。

ステッカーベタベタ張ったMacBookにはインストールされてなさそうな感じです。

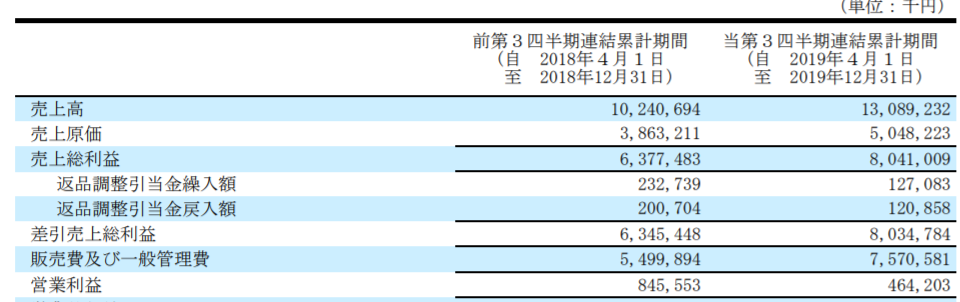

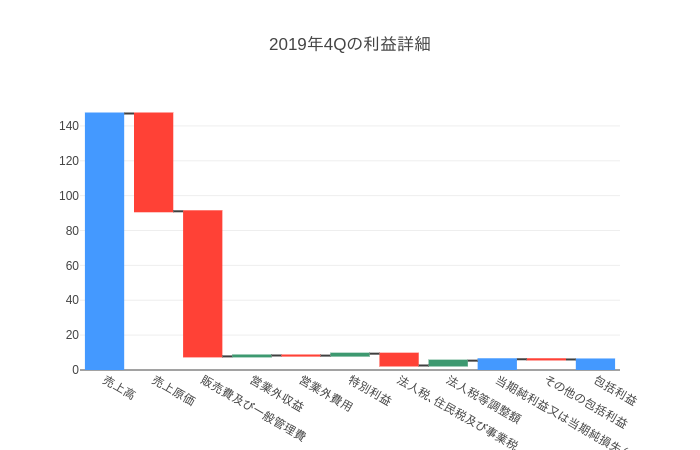

この結果、当第3四半期連結累計期間の売上高は、130億89百万円(前期比27.8%増)、売上総利益は80億34 百万円(前期比26.6%増)となり、創業以来、過去最高となる第3四半期累計期間売上高及び売上総利益を記録 しました。

おお、すげえ!

ってよくよく見ると・・・

営業利益が半分に・・・・

書き方って大事ですね。BSみるとキャッシュリッチなのはいいですが・・・

新株予約権を行使してます。株券発行してるんじゃねぇ・・・・

負債もやたら多いです。ソフト関係はだいたい

・資産が少ない

・借金がない

・現金が多い

という感じかなーと思ってたのですが意外です。

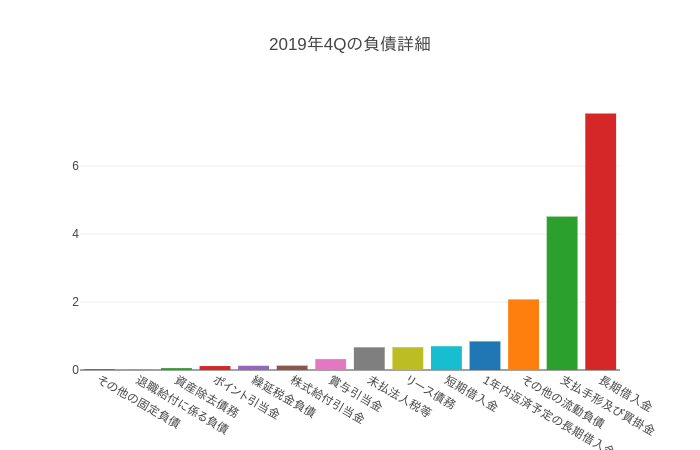

販管費多いですね。

宣伝に20億。委託に20億。委託ってそんなにかかるもんなのかな・・・?

うーん。ですね。

おまけ: タイセイ[3359]

Cottaという製菓材料の販売サイトをやっています。アマチュアのお菓子づくりが好きな人向けに売っていたのですが、街のお菓子屋さん向けにも大体的にCottaをアピールする戦略に切り替えています。同様の品揃えを誇るサイトは富沢商店ぐらいでしょうか。ほぼ競合が居ません。

2/14にQ1の決算発表。Q1で大幅減益です。これを受けてPTSで9%近く下げてます。2/17にも結構下げることが予想されるのでここで取り上げても良いでしょう。

次に、利益面につきましては大幅な減益となりましたが、これは主に販売費及び一般管理費が前年同四半期と比 較して45,085千円増加したことによるものです。その主な要因は以下のとおりであります。

(ⅰ)テレビCM制作費用の計上

(ⅱ)コッタを運営する株式会社TUKURU(連結子会社)での人材獲得のための人件費増

(ⅲ)中国最大級の料理プラットフォーム「下厨房」でのテストマーケティングの投資費用の計上

(ⅳ)当社の送料キャンペーン施策による客単価の低下およびクール便の出荷増に伴う運送費増

会社の成長に使うので悪い減益じゃないのですよね。

新社長が就任したので期待したいとこなのですが・・・

現金が多くて、資産がややあるので借金もそこそこあります。たぶん資産の調達に使ったんでしょう。

CFは潤沢です。きちんと純利益が右側にあります。

ただ営業キャッシュは減少傾向。これをどう見るかですね・・・

中期計画を3月にリリースする予定なので楽しみなところです。

ディスカッション

コメント一覧

まだ、コメントがありません