5202 日本板硝子 高付加価値戦略を評価 by やまもと

転換点 –

世界の需要を大きく上回る供給能力を持つ中国の鉄鋼会社群。

鉄だけではない。紙パもガラスも輸入品に悩まされている。 ところが、そんな制御不能の中国も、もはや、人が住めない公害大国になってしまった。

星というものを生まれてから死ぬまで一度もみないで死んでいく中国の人々。 毒の混じった空気。水は汚染され、野菜は劣悪環境の農薬漬け。養殖ものは油と泥の中で薬漬けで育つ。 だから、いま、世界中の人々から、メイド イン チャイナの食料は買わないぞということになってしまった。

もはや、一刻の猶予はない。

公害を垂れ流し続けるセメントやガラスや製鉄の工場を閉鎖を始めた。 大公害国家の汚名を返上するために、中国は、半導体やら有機ELやらと公害の出ない産業を奨励している。 電気自動車EVなども導入しなければ、これ以上の排ガス汚染では人そのものが生息できなくなるからだ。

注目しているのは、以下の動き。 アルミが5年ぶりの高値。銅も随分と上がった。 このことは、中国の供給がしぼられたからだという説もある。

もし、そうであれば、ようやく、コモディティ企業も一息つけるのかもしれない。

これは、状況証拠でしかない。だが、株は格言にあるとおり、噂で買って事実で売れ、ともいう。コモディティ価格の落ち着きは、供給過剰のリスクが和らいでいることを知らせるコールかもしれないからだ。

限界利益率が低いのがコモディティの常だ。

誰でもどこでもできる商品がコモディティであり、ガラスもコモディティである。

珪砂、炭酸ナトリウム、ソーダなどを原料にして、窯業として、高温釜が必要なので、大量の天然ガスなどの熱源を必要とする。 そのため、限界利益率は40%程度だ。

-燃料費20%/売上

-原材料20%

-運送費12%

-その他変動費5%

変動費率は57%程度と推定する。

限界利益率43%。

鉄と違って救われているのは、悪路ではガラスは割れてしまう。 だから、地産地消が好ましい。

また、コモディティは、価格が上昇するとき、供給がしぼられるときぐらいしか買うチャンスがない。 いまが、そのチャンスかもしれない。

その流れは数年間のタームでフォローの風が吹くかもしれない。

ちょっとはチャンスの出てきたガラス業界の中で、面白い銘柄を発見した。 日本板硝子(5202)である。

コモディティだから仕方ないが、 資産効率の絶低水準が低い。 そして、当然、売上高営業利益率の絶対水準が低い。一番よいときで8%。通常は5%程度だ。

しかし、ここに来て、いや、もしかしたら、転換点じゃないかなと感じるポイントが二三ある。

いまも、リスクは相応に高いが、株価は数年から10年で10倍になる可能性があると思っている。

– 株価が10倍になる理由 -

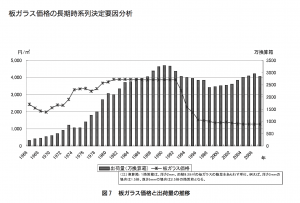

理由はというと、株価がべらぼうに安くなったからである。2000年のピークから20分の1になっているからである。収益も戻り歩調。商品単価が上がっている。これまでの低い利益率が中期で二桁に乗る可能性を指摘したい。

リスクは以下の通り。

1)輸入ガラスの価格攻勢に押されたり、

2)IT向けガラス戦略で失敗を繰り返したり、

3)ピルキントン大型買収後のマネジメントの迷走などもあって、 この10年で株価は暴落していた。

ところが、ラッキーなことに、 アベノミクスや円安や中国の公害による自滅によって、輸入品の脅威はひとまず和らいでいる。欧州、北米、新興国については域内貿易であり、中国製品の安値の影響はない。海外売上比率が4分の3と高位である同社の中国市況の影響は受けにくい立場にある。にも関わらず、コモディティ関連株のこの数年間のパフォーマンスは非常に悪かった。同社も安値に放置されていた。

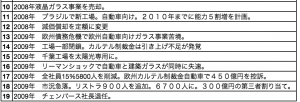

液晶やレンズのIT戦略はすべて失敗したが、すべて撤退。後始末はついている。

かねて高機能ガラスの拠点として唯一、舞鶴工場が高い稼働率を誇っていた。ディスプレイ向けでは、ベトナムに新工場を設立して二つ目の拠点をアジアに設けたのはよかったが、誤算続きで、大きな赤字を垂れ流した。これが二年前の同社の収益を直撃。いま、稼働を止め、赤字は解消に向かいつつある。

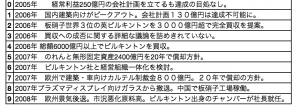

経営力不足と評価されるのは、日本型M&Aの典型的な失敗例といわれる2006年のピルキントン買収の大失敗から。己の数倍の規模の相手を丸呑みするかに見えた買収は、板硝子側に統治能力がないことが判明していく。実際、買収後に、欧州でカルテル制裁金を課せられる。欧州危機が勃発する。

不運ではあったが、過去10年間、大規模な投資をしなかった。

財務リスクは低下傾向

実際、コモディティ事業の戦略は、M&Aを軸にするしかない。大筋では板硝子の戦略は正しいと思う。その規模とタイミングが悪かっただけだ。買収後の10年間で会社はかなり筋肉質になっている。特に、資産効率は改善。無形固定資産も大幅に減少。潜在的なリスクは低下している。財務リスク低下によるリスクプレミアムの低下が期待できる状況になった。

| 2007年3月 | 2017年3月 | |

| 無形固定資産合計 | 約4000億円 | 1760億円 |

| 有形固定資産 | 約4000億円 | 2600億円 |

| 有利子負債 | 約5000億円 | 3800億円 |

| 営業利益 | 464億円 | 320億円 |

| 総資産 | 1.4兆円 | 8100億円 |

今回、ゼロ金利時代に、極めて高い金利を払っていることを反省?して公募で借金を返した。 利払いが理由で、営業利益と経常利益の差が200億円もある会社をわたしは一社も知らない。

この会社は 営業利益を300億円稼いでも、ゼロ金利時代に利子等の営業外費用を200億円近く負担している。 普通は、エクイティファイナンスをして借金を返せば非難される。 ところが、悲しいことに、この人たちのROEが金利より低い。エクイティコストより高い借金をしていたからだ。

前回2009年発行の優先株2011年にすべて償却したが、今回もそうなると考える。否定的に見る必要はないと思う。

–時代の風が吹く–建築用ガラス

欧州も日本も建築ラッシュである。

それはなぜだろうか??? 簡単なロジックがある。

長期のフォローの風が板硝子に吹いている!!

-答えはこれである。

丸ビル1923-1997と 丸ビル2002- である。

丸ビル1923-1997 地上8階建(のちに9階へ造築) 2002年に建て替える。39階建てとなる。

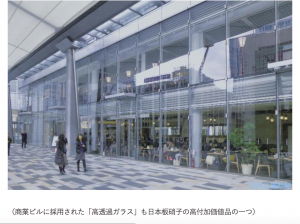

高さ4倍。各階の窓ガラスの面積は4倍として16倍以上に「ガラス面積」が増えた。

70年での建て替えでガラス使用量はわたしのラフな計算で16倍になっている。

これは70年の連続複利で年率4%数量成長であり、日本のGDP成長より随分と高いのだ。

背景は、都市化である。

コンパクトな都市に機能を集め、その近隣に住居を置く。

それにより、土地の使用効率が上がる。

建物の経済価値は、延床面積とランニングコストにより定まる。

床面積は高層化することと馬鹿デカイ柱を使わないこと、窓枠を大きくとることで達成する。

ランニングコストは、その土地の日射時間や温度等から省エネガラスを使うことで達成できる。

ビルは一度建て替えると20倍の量が出て、省エネ機能付きであれば価格は1.5倍に上昇する。 そうなれば、30倍の量がじわじわと世界中で「丸ビルの建て替え」事例がぽこぽこでているのだ。 そう、いま、この瞬間も。

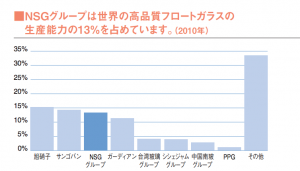

フロートガラスは、世界で寡占化は進んでいるようで上位4社で6割の市場シェア。(板硝子IR)

iphone8の筐体がガラスになったり、地下鉄のドアがガラスになったりとガラスの活躍はちらほら目立つ。iphoneがガラスになるのは、アルミ筐体より電波が通りやすいからで、電波が通るということがワイヤレス給電にも有利になる。

– 業績予想は単純モデルを使う –

好況時のモデルは以下の通り。

コモディティ企業は市況状況や変動費の動向に合わせて収益を適時見直さなければならない。

— 線形モデル —

限界利益率40%

固定費34% (人件費従業員数26000人規模が大半)

10年後売上1.4倍 (年利4%増収、数量増のみ)

0.06の営業利益は0.20に (計算上はOPM6%から14%に)

0.028の経常利益は0.19へ (金融収支が改善するからそうなるのです)

つまり純利益は10年後に600億円。

一方で、リスクは高い。ガラスには市況があるので。

配当の将来予想。

一応、配当性向の期待値を25%としておくと150億円の配当総額。

配当総額150億円をいまのTOPIX並みに利回り2%で評価すれば時価総額7500億円。

現状の時価総額のおよそ10倍だ。

リスクの計算

リスクプレミアムはどの程度であろうか。

何%程度で割り引くことが適切なのだろうか。

そこで、市況のブレをFRED(米国の連銀のひとつ)から計算。

1980年からボラティリティは6%(これは10年単位でみてもブレがあまりなかった)。

(ちなみに、価格の上昇率の平均は年率0.4%。)

数量のブレはあまりなさそうだ。

一番大きなリスクは為替の変動だが、4分の3という海外生産比率であるが、為替のボラティティが10%程度である。その4分の3だから7%程度としてよい。

地産地消というビジネスモデルがリスク計量の点では効いている。つまり、域外輸出や域外輸入といったものが大半を占める自動車などとは違うリスク構造になっているのだ。

いま、配当を割り引くべきリスク・プレミアム(=RP)の話をしています。

1)増収率の変動リスク

計算では、

増収率のボラティリティ

=(為替リスク^2 + 市況(価格)リスク^2 + 数量リスク^2)^0.5

となりそう。なぜならば、これらの間の共分散が低いことが推定されるからです。(円高になると輸入が増え価格下落というのは両者の共分散がマイナスだから。共分散はゼロ0とおいた)

すなわち、増収率のボラティリティ = (0.07^2+0.06^2+0.03^2)^0.5=0.1となり、10%となります。

2)利益面のボラティリティ

為替の変動は円換算利益を変動させるのみ。そうすると、10%のリスクのうち、半分にあたる5%部分が大きな業績変動を生む構造になっている。これに加えて、原料の変動率が大きい。スプレッドは時間差でパラレルに動くとはいえ、短期の変動はインパクトを与える。ほとんどが安定材料だが、熱源である天然ガス等の動きは費用分の15%程度でボラティリティ30%として、4%程度の利ざやのブレになる。共分散がマイナスだから、2%と見る。

5%の売り上げのブレはおおまかにいって、現状の利益率6%が2%上下する計算になるから、利益の変動率は35%程度とみてよい。原燃料リスクも加えると、リスク・プレミアムは年率で35%と相当な高い数字になる。(原燃料の中で、もっとも大きなリスクは重油である。重油自体のボラティリティが3−4割程度とかなり高い。同社は半分以上をヘッジしている。最長5年のヘッジをかけているので、ノーヘッジではないから、重油リスクは2割で燃料費率2割としても、その積は数%にすぎない。材料や燃料を長期契約や長期の調達で安いところで決めることができれば、リスクプレミアムも相応に低くなる。

さらに、10年で考えれば、標準偏差は時間の平方根でしか増えないから10^0.5=3.2倍。

35%の3.2倍は110%だから、10年後の配当の現在価値はは将来価値の半分と思えばいい。

150億円の10年後配当総額の現在価値は、75億円しかないってこと。

75億円円を現在のTOPIXなみに評価すれば、3750億円(配当利回り2%)である。これが理論時価総額である。

日本板硝子の理論株価は3700円程度だ。

TOPIXの利回りで評価するのは、β(ベータ)リスクと呼ばれる株式投資自体に関わるリスクを丸呑みするからです。相場が悪い時は2.5%程度で評価しなければならないということ。

いまの思考プロセスは、機関投資家ではほとんどやらない考え方です。わたしの個人的なモデルです。

(それでも、収益の変化と配当の変化とは違うので、純利益の減益リスクと減配リスクとは同じではないので、わたしの計算はリスクを実際より大きく見ているといえます。)

後ほど、この会社の高付加価値戦略というものを簡単に紹介。収益予想の段階では、まったく価格の上昇は織り込んでいないことに注意してくださいね。過去の平均的な値上がり率0.4%を適用できれば、限界利益率は40%となり、同社の株価はもっと高い評価になる。

また、リスク評価を10年でしたこと、収益への期待値がプラスであることから、買い候補になるのです。つまり、収益への高い期待がなければ、リスクはそもそも計算する必要はありません。まず、強い収益への確信があって、それをリスクとして計量してみるという姿勢がバリエーションを計算するということです。リスクを10年ではなくて5年分でみて収益を5年後におけば、尚、買いということになります。リターンとリスクとの関係が長期になれば好転する場合だから、今回の議論はうまくいくのです。

理論株価が10倍ということと、将来株価が10倍になるということは違う

これが不況になれば、不況モデルは、限界利益率を5%程度下で計算すると十分かと思います。一応やると、収益は10年後に期待値はいまの2倍程度。EPSで120円。それを割り引くと10年後のEPSの現在価値は60円。配当性向30%ならば10年後の配当18円程度となる。現在価値に引き戻すと9円。つまり、株価450円と半値の評価になります。

一方、VA商品の構成比の高まりにより変動費率が10年で4%改善すると過程すれば、理論株価は5000円。10年後の株価は10000円となり、これがベストケースの想定です。

投資は自己責任でお願いします。10倍になるかもしれないってことと、そのリスクをとるかどうかってことは別問題なのです。限界利益率が思ったよりも低くないことは後日確認したいです。

参考:NSGの戦略

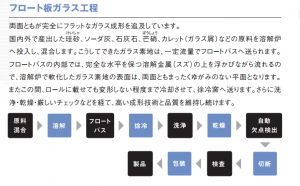

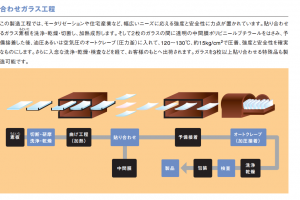

戦略は高付加価値製品の比重をあげること。同社ではVA製品群を呼ばれているものであり、ガラス表面に機能性材料を塗布することで熱吸収率や反射率あるいは透過率を用途に応じて高めることで省エネガラスとして高単価へとシフトすること。実際、フロート法の一貫生産により高機能材料のスパッタリングをインラインで行うことは同社の得意とするところだ。オンラインスパッタ工法を確立。競争力は高いという。

NSGのHPにはガラス業界の需要について、あるいは、同社の得意なフロート工法についての説明があるので参考にしていただきたい。一貫生産でVA(value-added)製品の変動費はそれほど上がらないが、単価は強気でいきたいというところが同社の中期的な経営戦略となっている。ミックスの良化により変動費率の改善にフォーカスを当てている。

VA商品、SPECIAは真空層0.2mmであり、単なる合わせガラスではない。基本的に、 NSGは元板を供給して、欧州に数多くある合わせ業者が合わせ工程を担う。製造構造も、流通構造も日本よりも複雑である。ドイツで開発したOPI WTHIEは透明度が非常に高いため、太陽光向けガラスとすると発光効率の向上に寄与する。

価格が上がる、数量が上がる、変動費率が下がる

同社の自動車向けの戦略は、利益率の高い補修用向け比率を引き上げることである。

現在6割程度の補修用ガラスの比率を7割程度に引き上げる。ここに経営資源を投じる。

日本に比べて欧州や南米の補修用比率が高いのは、悪路であることや欧州では買い替えサイクルが長いため。(欧州補修用比率45% 新車比率55%)(米国補修用40% 新車60%)

建設向け戦略は、スペーシア(極薄真空層を持つエコガラス)、オプトホワイト(透明度の高い鉄分を除いたガラス)等の付加価値の高いVA比率を高めること。これは、世の中の環境意識が高まってきたため、採用実績は増えている。

| 2014/3 | 2017/3 | 2020/3 | |

| VA比率 | 30% | 40% | 50%目標 |

高付加価値製品VA製品の比率は着実に上がっている。年3%程度の割合で上がっている。

年間30−40億円の増益効果が期待できる。

VA製品は汎用と比べて価格は平均して1割程度高いと推定している。

数量増加4%、価格上昇1%程度、限界利益率0.5%程度の上昇が今後数年間で期待はできそうだ。

足元はユーロ円が円安方向にある。円換算での利益増加が期待できる。

中期的には金融費用が改善することで、いま、極端に低い経常利益率は営業利益率に近づくだろう。

日本のガラス産業は生き残れるかについての興味深い以下の記事は、ニュースイッチより。

政治のこと

コモディティ株については、競争力という概念が希薄なため、どうしても、マクロ要因や政治要因が重要になる。(競争力は釜ごとの勝負になる。釜ごとに分析する)

トランプ政権下では米国の素材メーカは米国への輸入品のシャットアウトを政権に求めるだろう。実際、日本でも寡占3社は板ガラスの高単価4000円(m^2)を謳歌していた。ところが1990年に外圧により日本政府が輸入品を解禁したため、板ガラスの単価は三分の1に暴落した。2000年代に入って、若干、値段を戻したが、現状も、1000円台前半で価格は推移している。

政治にも流れがある。昔は、価格破壊で消費者が喜ぶ政策が受けたが、それが、日本人の給料を激減させて、購買力そのものを失わせてしまった。一方的に外国産を輸入すれば国内の生産者は立ち行かなくなり、それが結局、消費者自身のリストラや減給となったのだ。年収が3分の2になるという経験を日本はした。世の中の大多数はコモディティを扱うことで成り立っている。それゆえに、政治の責任は重い。だからみなさんも投票にはいきましょう。ただ、政治がこれまでの規制緩和一辺倒ではなくなったことは、グローバル企業の勝ち組と一般市民との対立の構図が明らかになったためで、コモディティも地産地消で少しぐらい割高でも地元のものを使うという方向性にあるのは間違いない。政治トレンドは同社に有利です。

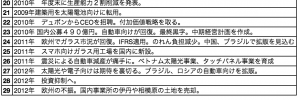

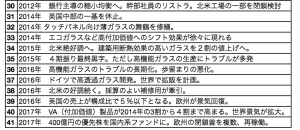

上の図。財建設物価調査会の島田理久氏による分析をご参照ください。

経営の評価

ピルキントン買収前は板硝子は経常利益計画を経営の軸においていたが、日本では1990年以後の自由化の波で、安価な輸入品の影響から、市況は低迷。デフレの日本に対する諦めもあった。

そこで、利益率やROEなどの指標で同社よりも高いピルキントン買収を計画。当初は3000億円で買収できると思っていた節がある。ところが、実際、交渉を始めると、欧州の景気拡大などもあり、価格は吊りあがり、妥結した買収金額は当初の倍以上の6000億円強であった。

買収とは難しいものだ。倍以上になっても買収を決断したのは高すぎる買い物であった。

ギリシャショックなど欧州を発端とする債務危機では、建築業界が影響を受ける。市況が悪化し、のれんの負担が大きくのしかかった。

ピルキントンはフロートガラスに強く、当然、欧州に強い。ところが、経営陣は、無い物ねだりをする。それは、スマホであったり、太陽光であったり、液晶テレビであった。あるいは、新興国への強い期待からロシア、ブラジル、ベトナム、中国等への坂路の拡大を急いだ。フロート工法の強みを認識していれば、建築ガラスや自動車ガラスに研究開発を集中すべきであった。ひどかったのは、社長の交代だ。調子が悪くなると、経営をピルキントンに頼る。チェンバースが社長に昇格したが、船頭多くしての諺通り、組織がまとまることはなかった。

デュポンからCEOを招聘。ところが、もう、銀行団が黙っていなかった。優先株や公募を引き受けるうちに、銀行管理下で縮小均衡だけの路線をとることになる。

このことから、会社は何を学んだのだろうか。

高すぎる買収価格、過大な規模の無理な買収はいけない、ということだろうか。

あるいは、建築などの強みに特化すべきだった、ということだろうか。

つまり、他社の後追い、無い物ねだりはすべきではないということだろうか。

フロート工法は厚みがある。極薄の液晶ガラス製造には向いていないのではなかったか。

あるいは、経営への自信のなさか。どうして、買収した側が仕切らないのか。

あるいは、新興国への過度の期待か。ブラジルやロシアやベトナムへの過度の期待だろうか。

経営とは何か??? わたしはこう思う、変動費だと。

偉そうなことを言う。コモディティ会社であれ、会社の経営者は、すべからず、変動費率を改善すべきだとわたしは思う。変動費とは、自分自身では決められないから、コモディティの変動費は絶対水準が高くなる。だから、薄くすること、軽くすることで、それを認めてもらえる業界、電子や自動車向けに製品を開発するのは間違ってはいない。差別化ができるのではあれば。

フロート工法は自然な張力を使うので、均衡する厚みが6−7mmになる。

ならば、その厚みを活かせる用途を開発する、というのが出発点になり得る。

自然な6-7mmを二重にして、機能を大幅に高めるという戦略はいまのエコガラスの戦略と重なる。

あるいは、主力の厚みを決め打ちしてもよい。あるいは、すでに、そうしているのかもしれないが、多品種少量ではなくて、建築のビル向けならば、スタンダートをとる、ぐらいのフォーカスも必要かもしれない。標準化はすでにされているだろうが、もっと推し進めることでラインあたりの稼働率は上がるかもしれない。当たり前のことすぎると笑われるかもしれないが。

だから、建築向けへの研究費の投入はこの会社の強みを活かすことになる。都市化という大きな社会の波があるのだから、そこは自信をもってほしい。

プラズマや液晶にいくら入れ込んでも、それらは淘汰されて、もうこの世にはない。CRTもそうだった。そうではなくて、100年先もある建築向けを本気で強化するのは間違った選択になりようがない。

僕らは所詮、素人。ガラス屋じゃない。だから、ガラス屋は自信をもって、ガラスの将来を語ってほしいと思う。この美しい商品は、中世ではステントガラスの職人が作っていた。いまは、職人は少なくなったが、職人の魂をもつ人々と何かを提案してもらいたいな、と強く願っている。頑張ってください。上から目線の箇所も多かったと思います。また、余計な素人提案も多かったし、勘違いの部分もあると思います。気を悪くしたらすみません。応援しています。

ディスカッション

コメント一覧

まだ、コメントがありません