5019出光興産-PER/PBRからはみえない実態-by yamamoto/usa

この記事は山本 潤が主催する定額運用サービス、[10年で10倍を目指す超成長株投資の真髄]のサロンサービスのうち、過去のライブラリーから、投資判断やバリューエションの部分を全面的に削除した上で、企業研究のレポートとして再編集したものです。メルマガをご覧になりたい方は、以下のURLから無料で会員登録ができます。ぜひ、ご登録をお願いします。

当記事は2019年7月24日に執筆したものを再編集したものです。(yamamotoが前半の部分、usaが後半部分の分析&表を担当しています)

創業家の同意を得られなかった出光と昭和シェルの統合。色々ありました。今回は、ようやく走り出した出光昭和シェルこと出光興産株式会社を取り上げます。

出光昭和シェル(5019)の普通株式は、

なんと配当利回り予想5%を超えているのです!

PERは非常に低い6倍!

PBRは0.7倍!で評価されています。

これってどう考えても割安ですね…

そう判断する方々が多数いらっしゃると思われます…

意外ですが、理論株価を計算すると特に割安ではありません。

適正株価なのです。

過去の益利回りの平均は3%です。赤字の純損失と黒字の純利益とを通算して考えた時の過去平均PERはつまり33倍。

過去の赤字を考慮すれば現在の予想PER6倍は額面通り受け取れません。同社の場合、期間利益のコアである仕入れとガソリンスタンドへの売価との差額、いわゆる粗利が薄いものですから、備蓄在庫の評価益や評価損の方が大きいのです。大きな在庫評価損益が出る理由は、市場の原油価格や為替の変動があるからです。

利益が出ても評価できない、損が出てもキャッシュアウトとは無関係ということで、その変動を除外して評価すべきという意見があるぐらいです。

PBRはなぜ低い?

PBRについて。PBR1倍未満はいわゆる解散価値を下回るので割安とされます。しかし、出光昭和シェルの場合、財務内容が脆弱であるため、PBR指標にそもそも大きな意義が見出せません。

財務が脆弱であれば、資産の処理コストや人員の整理コストに膨大な追加費用がかかります。

とても事業清算して解散価値が残る財務内容ではないのです。

というのも、固定資産が大きく現預金が非常に少ないので、資産処分のコストを考えるとPBRは単なる「絵に描いた餅」の解散価値となってしまうのです。

もちろん、仮に同社の資産が100%現預金であれば割安となります。ところが同社の現預金は総資産のわずか3-4%を占めるに過ぎません。

個人投資家の皆様は、 闇雲にPBRを見て投資判断をしてしまう悪癖があるようですが、出光のような脆弱な財務内容にPBRを参考にしないようにしてもらいたいのです。

PERはなぜ低いのか

PERという指標に戻ります。

これは収益のブレる企業にとっては悪質な指標です。

何故ならば、黒字と思ったら赤字になるからです。

そんな企業でPERを使うことに意味があるわけがありません。

特に6倍とか5倍の低いPERは「クロクロ詐欺」を誘発します。「クロクロ詐欺」というのは、黒字と思ったら赤字だった。

後の祭り。

低PER投資は赤字企業と知らずに多くが騙される投資の手法です。当然、投資の素人がよくひっかります。

確かに見通しは黒字でPERは一見低いのですが、多くの場合に翌年に赤字に転落します。

その時、PERは跡形もなく消滅してしまうのです。

クロと思っていたのがアカ。

株価は見事に下がります。

出光興産は過去5年のうち、2年が営業赤字です。

赤字になる可能性が相応に高い企業にそもそもPERを使ってはいけません。

投資指標PERとPBRを使う場合の鉄則

指標は適正に使ってこそ、有用です。

指標に騙されない鉄則は以下の二つです。

1) 赤字になる企業はPERを使うな。

2) キャッシュがない企業はPBRを使うな。

この投資の常識を知らない人が多いのです。

私は嘆いております。PERとかPBRとかで株価を判断してはいけないと私はこの20年間で百万回は言いました。しかし、口を酸っぱくして丁寧に説明しても理解してくれない人が多いのです。PERやPBRはブレーキのない車のような指標です。

PERやPBRはリスクを全く織り込むことができない単なる比率なのです。ブレーキとして資本コストという立派なものがあるのです。資本コストを使えば安全運転ができます。

配当利回りはブレが少ない

出光の唯一の救いは配当の安定度です。

損失が出るとしても在庫評価損ですのでキャッシュフローは痛みません。また、出光興産の経営者が配当に対する思いがしっかりしているので、配当は利益ほどブレていません。

これは一般論としても正しく、ブレが最も大きいのは利益。次に、ブレが小さいのは配当と株価です。利益が最も不安定で、株価や配当の方が利益より安定する現象は、普遍的に正しいのです。

ですから、普遍論、一般論として、配当利回りはPERやPBRよりも信頼ができる指標となっています。

次回の赤字の時に減配とならずに、配当維持で踏みとどまれるか。それが投資においては勝負の分かれ目となります。

さて、出光の資本コストはおよそ11%程度ではないかと想定しております。株価や配当のブレを見てそれなりに判断するとそうなります。DDMで評価するとほぼフェアバリューですので、売り判断にはなりませんが、買いとは言えません。資本コストとは、配当のブレの大きさを表す指標です。ビジネスの特徴から産出することもできますし、配当の時系列データから推定することもできます。

同社の場合、配当の永久成長率を6%として、ようやくフェアバリューです。

それでは全国民に問います。

出光興産の永久成長率が6%であると信じることができるでしょうか??

収益率の低さを回転率の高さで補うビジネスモデル

出光興産などの石油元売のよいところを紹介します。

どんな企業にも悪いところとよいところがあります。

同社の素晴らしいところは資産回転率が高いところです。

悪い財務内容の元凶は低い利益率なのですが、

それを素晴らしく高い回転率が補っているのです。

利益率が異常に低いことのトレードオフとして資産効率はよいのです。例えば、デイトレーダーが薄利多売で毎日トレードするようなビジネスを出光も行なっています。デイトレーダーは儲かるとは限りませんが、出光はビジネスサイクルを儲かる設定にしています。それは仕入れ値にコストを上乗せして売るということができるからです。デイトレにはできませんね。

同社の在庫回転率は高いのですが、一回転しても利益率が低いので薄利を積み上げているのです。

これがもっと回転率が上げられるような余力があればPER/PBRなどのバリュエーションはもう少し高く設定できます。

すでにギリギリの高い設備稼働率と人員の稼働率です。

目一杯全力のアクセルでこの利益なのです。

余力の小ささがバリュー向上のボトルネックなのです。

皮肉なものです。

マクロ要因以外の業績のアップサイドがない銘柄のバリュエーションはどうしても低くなります。業績は残念ながら企業努力よりも環境に左右されてしまうのです。台風の中でバトミントンのラリーを続けようとしても、悲しい哉、続かないのです。投資家は、まずは、台風がこないビジネス環境を選びますので、どうしても評価は低くなってしまいます。

ガソリンスタンドの経営は厳しく、プラグインハイブリッドから EVとなればスタンドを訪れる回数は減るため、系列のスタンドの淘汰は進むでしょう。

統合に統合を繰り返したので、残存者利益のステージに入りますので、生き延びることは十分に可能です。ただし極度に効率化を成し遂げた経営であることが逆にアップサイドを限定し、将来展望を閉じさせているのです。

自力で苦境を打開できるか? プライドある社員はいるか?

先週厳しいことを言いましたが、パナソニックはそれでも27万人の社員がいます。開発したものを直販でグローバルで勝負できます。プライドある社員が一定数いれば企業というものは突破口が見出せるのです。しかし、出光は、設備はあり、傘下のスタンド事業者はありますが、本体社員が9500人規模です。出光は6-7兆円の売上がありますが、売上に比して少ない人員です。

ガソリンスタンドを有効活用するFC事業者たちを頼りにしなければなりません。自らが先頭に立って新規を直販する新分野の開拓のマンパワーが足りてはいないのです。

現状、ガソリン需給を改善するための提携や合併といった競争緩和政策が取られ、実際に競争緩和の状態が生まれつつあることは好ましい変化ですが、それ以外にとるべき道があまりないのです。安売りをやめて、利益率を向上する期待を数年前から市場参加者は持っていたのですが、やや期待先行の感がありました。今後、実際に利益率の改善で示すことができれば株価はとても割安になります。利益率が改善すればそれはすなわち配当成長率が高まることを意味するからです。同時に利益率が高めれば資本コストまで下がるからです。

楽しみな全固体電池向け電解質材料

楽しみなのはトヨタとの全固体電池の硫化水素系の個体電解質の開発です。ここに活路を見出すことはできるでしょう。実際、有機EL材料では高いシェアを誇ります。規模は小さいですがかなりの高収益を実現しています。エアコン向け冷媒の潤滑油事業もユニークな存在です。

■■■ここからはusaが担当します■■■

世界的な脱炭素への流れやいよいよ近づく電気自動車の実現性を目前に、先細りの影にさいなまれ翻弄される石油元売り各社。

一方、FIT(固定価格買取制度)の度重なる価格改訂や資源問題等から不安感を伴いながらも、切り開かれる未来への入口に立っているとも言える再生可能エネルギー関連業界。

上場企業では唯一、再生可能エネルギーのみで事業を展開しているレノバ(9519)と、出光興産とをその対極性の観点から比較してみたい。

回転率と利益率からみた収益構造の比較

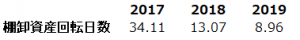

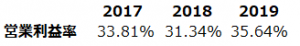

■レノバの棚卸資産回転日数と営業利益率

「収益率の低さを回転率の高さで補う」スタイルの出光興産、対して、高い営業利益率と年々改善されていく資産効率性を持つレノバ。

固定資産への投資傾向からみるアップサイドの比較

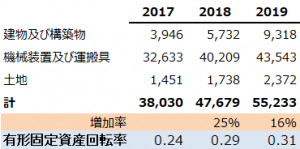

■レノバの有形固定資産とその増加率及び回転率

「ガソリン需給を改善するため提携や合併」に奔走する出光興産。それに対し、固定資産の大型投下を続けるレノバは、太陽光・風力・地熱・バイオと全方面的かつ規模を伴う成長によって、国内の再生可能エネルギー分野において圧倒的な立ち位置を目指す。

従業員育成やMAに対する姿勢からみる競争力の比較

FC事業者を多く抱え開拓のマンパワーが不足する出光興産に対し、強靱なエンジニア部隊の育成に全力を注ぐと同時に設備の設計から建築までを一括自社で行っているレノバ。

数年後、両社はどのような展開を見せているだろうか。

筆者について

山本 潤 (やまもと じゅん)

DFR投資助言者 投資判断者。

自己紹介等ははるラジにて。

Podcast「中野晴啓のはるラジ」|積立投資・つみたてNISA(積立NISA)ならセゾン投信

積立投資・つみたてNISA(積立NISA)ならセゾン投信。月々5,000円からの積立投資やお子さま向け口座、 …

![]() https://www.saison-am.co.jp/guide/podcast/

https://www.saison-am.co.jp/guide/podcast/

Vol 94 Vol 95をご参照ください。

セゾン投信HPより

財務分析者について

客員アナリスト 宇佐 聖(うさ ひじり)

興味の幅が広くて影響を受けやすい性格から、複数の世界に首を突っ込んでいたが、子供が生まれてからようやくスイッチが入る。

「我が子に対して堂々と背中を見せられる仕事をしなければ」という意識の芽生えのもと、働き方や生き方の道筋作りを模索。

そのような中、常々から興味を抱いていた企業研究や株式投資の世界にのめり込むようになっていく。

拘束されるのが大の苦手のため働き方はフリー志向。

客員アナリストという肩書きでつたない執筆をさせていただく傍らで秘密の調査業も行っているが、片方にのみ歪なメリットが生じる調査業界には常々疑問を感じるところもあり、業界の変革を起こすチャンスの到来に目を光らせている。

描く夢は、好きな企業研究と、子供達との独自ライフを満喫すること。

ディスカッション

コメント一覧

まだ、コメントがありません