◆かぶざんまい!! 11皿目『企業分析のやり方その0 投機と投資の違い』 by相川伸夫

◆執筆理念

・極力難しい言葉を使わない(使う時は注釈する)ように意識し、伝える、伝わることを重視!

・堅苦しい感じとかを全く抜きにして、ぶっちゃけトークで書く!

・資産が増える、心が豊かになる等の読み手に価値がある文章を書く!

このような理念のもとにアツい想いを書かせて頂きたく思います(^^)/

11皿目『企業分析のやり方その0 投機と投資の違い』

投機においては企業分析なんて要りません。決算書の中身を見る努力も正直そんなに重要ではないでしょう(投機手法にもよりますが…)

しかし、こと投資において、企業分析をしていないのは普段着のまま準備無く山登りに行くような愚かな行為です!

【投機と投資】についての定義が曖昧だと、この後の企業分析の主旨が正しく伝わらないかもしれません。

そういうことで今日の議題はこちら!

Q、あなたがしているのはこの【投機】ですか?それともこちらの【投資】ですか?

この先を読み進める前に、あなたが日頃している株式投資は投機になるのか?はたまた投資であるのか?

『私がしているのは投機or投資である!または投機&投資だ!』と自身を行動を振り返った後、続きに進んでほしいです<m(__)m>

投機=短期的なキャピタルゲインを求めること

繰り返しになりますが私は投機出身の個人投資家です。

更なるレベルアップを求めるにあたり、リンクスリサーチ以上に素晴らしい環境は無いと感じたのと、『個人投資家の力になりたい』という理念に共感して入社しました。

今は企業訪問、記事の執筆、株の学校でのサブ講師等をさせて頂きながらレベル99を目指して活動しています。

投機の手法にも種類は色々ありますが、つまるところ『株価が上がるネタとタイミングを見極めるのが投機』になります

- 上方修正狙い

- 株主優待IR狙い

- 材料IR(特許、新薬、新開発、新発売等)

- 資金の流れ(テーマの移り変わりや権利日、SQ、セクター動向等)

- テレビの報道や連想買い

-

テクニカル的に短期リバや上抜け狙い(悪材料でのS安からのリバや上値ブレイク狙い)

↑投機で一番重要なことは株価が上がるタイミング(機会)にいかにピンポイントで資金を投下できるか?

どんな会社なのか?何をしているか?なんてのは投機においては1mmも重要ではありません。

上がるかどうか?それはいつなのか??これをいろんな視点で思考し、試すのが投機での成功の近道でしょう。

また非常に残念ながら、個人投資家のほとんどが実は投機家なのです。

個人投資家の大多数の方は、『これこそが投資だ』と勘違いをしているのは非常に残念なことです。

『個人のほとんどが投機家だ!』言う根拠はマネー雑誌やTwitter、掲示板の投稿を見ていれば説明する必要もないかと思います。

投資=時間を掛けて業績成長の分け前を企業から頂くこと

投機においての儲けポイントは全てキャピタルゲインになります。

そうでなければおかしいです。

また、投機は上方修正が出たらその株価上昇(発表当日~チャートで適宜判断)で売り抜けるのが正解です。

一方投資というのは企業の本質的な価値を分析して業績成長の期待度を見積もり、その成長を時間を掛けて享受するものです。

投機においては損切り戦略が必須になりますが、投資では損切りは不要であり、むしろ下がったところでのナンピンこそが重要になるのです。

例えば今の地合いだと配当利回り4.5%以上でリーマンショックまであと少しのPBRまで売られる企業が多数存在します。

これらの企業は短期的にはまだ下がるのを織り込んでいたり、現在の全体市況の不安定さから買い手不在の状況の物がほとんどでしょう。

これらの企業は投機家には買えません。投機家は上がり始めるのが明確にならないと手が出せません。

機関投資家は顧客から預かった運用資産で運用結果を出さないといけないから、株価が長期的には明らかに割安でも短期的に株価が上がる根拠が無いと買えないでしょう。

実は機関投資家って短期目線のプレイヤーが多いです。四半期決算の数字を追いかけて、細かくリバランスし続けて少しでも利ザヤを抜くために必死なのです!

こういった目先の環境が悪いタイミングであえて買う。投資での運用成績を上げるのに大事なことです。

企業のポテンシャルで見た時には足元の業績が悪くても、中期~長期(2年~7年)では問題なく成長することが出来る企業はたくさんあります。

そもそも企業の8割以上(体感)はマクロの影響を受けて決算が増益や減益になるものです(消費行動=商売なのだから当然の原理)

株価は企業の本質的な価値を必ずしも表してはいません。

ここでの『本質的な価値』についての議論の重要なポイントは時間軸(何年後か?)の設定にあるのです。

『数年後の業績で考えたら今の株価はとびきり安い!!』

企業分析をして描いた『絵』が数年後に実現できるかを楽しみに待つのが【投資】です

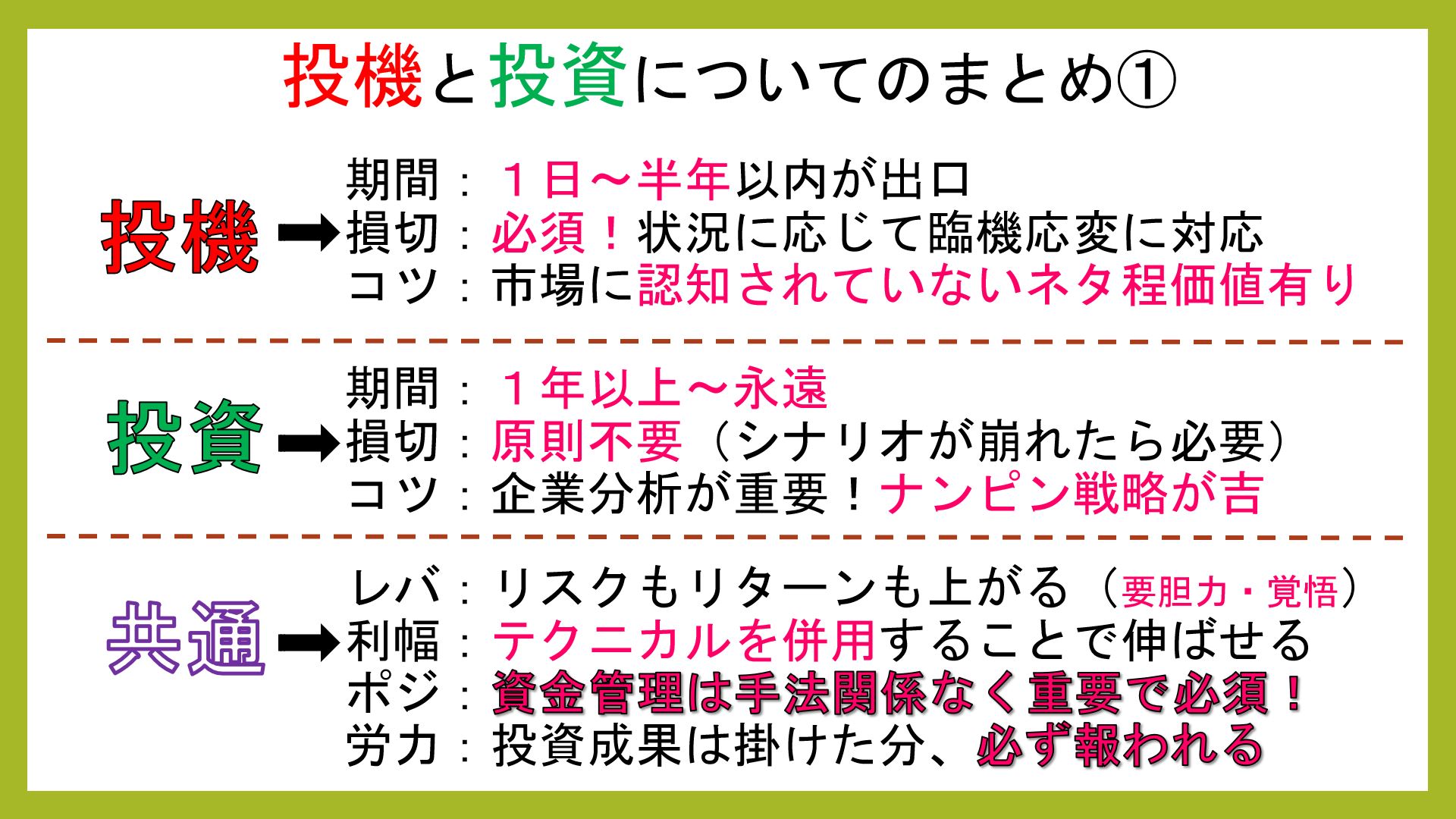

投機と投資についてのまとめ①

半年~1年の間が空白なのはワザとです。

理想の投機は明日S高付ける銘柄を前日に買って翌日売り抜ける事です。

時間軸が長くなるとその分下落リスクが高まります(投機でinする時は長期保有できる株かなんて関係無いから危険)

よって、投機は株価が大きく上昇する半年以内のINであること。それ以上掛かったら狙いが甘かったのでしょう。

投資は業績成長の見返り(配当であるインカム&株価上昇のキャピタル)を狙うのだから、原則的には1年以上の時間軸が通常であり、株価が下がったら保有枚数を増やす大チャンス!

本質的な価値が変わっていないのに株価が下がったのであれば喜んで買わなければ!!

投資ではあらかじめ下値を想定して、ナンピン前提で戦略を組むのが上策!最初のINで買い過ぎない事!

また、テクニカルやレバレッジ、資金管理などは共通要素です。

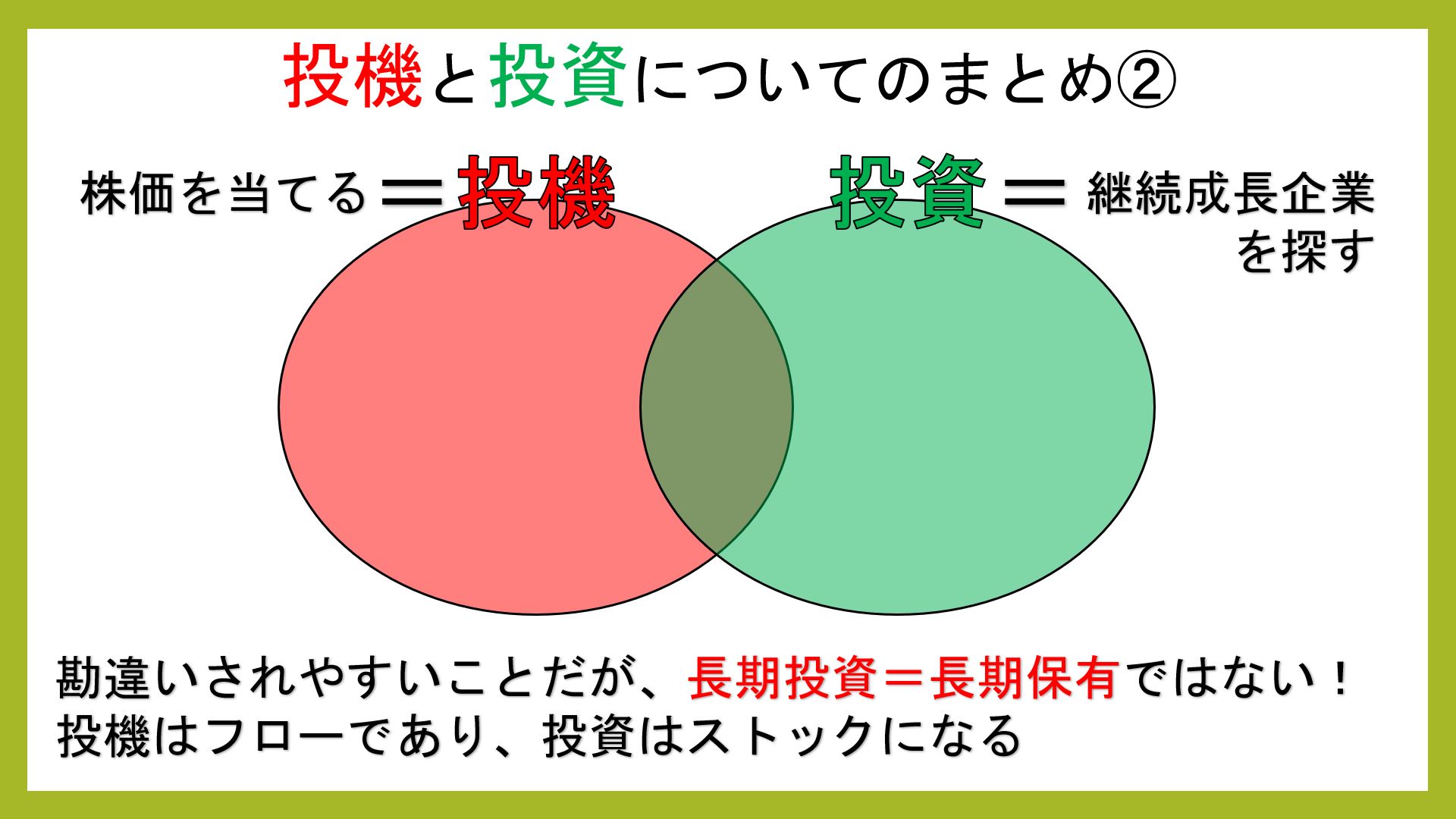

投機と投資についてのまとめ②

どんな優良企業でも、どんなボロ株でもです。

しかし、投資に値する企業は全体の半分以下、もしかすると3分の1以下になるかもしれませんね。

シクリカル(景気敏感株=輸出や半導体などの業績が景気によって大きく変動する株)な銘柄でも問題なく投資対象になる銘柄も多く存在します。

にもかかわらず、投資対象から弾かれてしまう銘柄は、以下のような企業です。

- 企業の成長以上に原材料や為替の業績影響が大きく上回る企業(原油が上がったから、下がったからで振り回されたりとか)

- 利益率が1%とかの低水準で、ちょっとした人件費上昇や原材料上昇で利益が消える企業(商社などの業態的に利益率が低い場合は例外)

- 数年の業績が赤字、黒字を行き来していて、BPSが増加しないような企業(業績成長の見返りが期待できない)

このように投資では企業分析が必須になります。

投資銘柄にも投機タイミングが存在するので、この両方が交わる部分が個人的には大好きです(笑)

また、投機というのはネタを一回一回消費します。

◆上方修正、株主優待、市場昇格、特許IRなどなど…

一つのS高する銘柄のネタを探すのに100H掛けて当てたとしたら、また100H掛けて次のネタを探す作業が投機です。

投機では、資金が少ない時ほど資金効率が高くなりやすい特性(資金が多くなると抜けられない&減らすダメージが高くなる)があります。

一方、投資では『お前がNO.1だ!!』と、

カカロット(ドラゴンボールの孫悟空)のような、強くなり続ける優れた企業を200H掛けてでも見つけれたらめっけもんですw

カカロットは戦いに負けたり死んだりしますが、ドラゴンボールで復活してずっと強くなり続けます。

悟飯のが悟空より強いみたいな設定も出たんだけど、それでもやっぱり結局悟空のが強くなりました(笑)

そういう強く成れる銘柄を一生懸命企業分析して探すのです。

投資では買ったら気絶してればいいのです。株価に一喜一憂なんかしなくていいのです。

株価が下がったら買い増せばいいだけです。

◆気を付けないといけないのは↓

『カカロットだと思ったら実はヤムチャ程度の成長しかしてなかった』

このように企業の本質的な成長に変化(鈍化)が起きた時は売りです。

中身をよく見て、一時的にヤムチャになっただけならホールド、マジでヤムチャになってたら全売りでいいでしょう。

ヤムチャにセルは倒せませんw

企業の本質的な強さってのはそんなに変わらないので、チェックはたまにするだけでもいいでしょう(^^)/

他にもやりがちなミスは、ヤムチャやクリリン程度の成長ポテンシャルの企業を、主役のカカロットやベジータ級だと勘違いしてしまう事です

勘違いしない為に大事なのが企業分析力です!!

企業分析力を高める事が投資において重要なのです!!!

投資で利益を高めたい人は、株価が企業の価値(総合判断する。計算式だけで判断するのは弱い)に対して下がってきたら買い、上がり過ぎたら手放せばいいのです。

◆長期投資=長期保有ではありません。

⇒長期投資とは企業を応援することであり、企業の成長を時間を掛けて見守ることなのです!

投資においての損切りは、『シナリオが崩れた時』と『今、投資しているよりも良い企業が見つかった』時だけです。

ーあなたがしていた株式投資はあなたの思っていた通りでしたか?-

成すべきことをきちんと積み重ねていきさえすれば、運用能力は必ず上達します!!

【かぶざんまい!!】では自信と勇気と気付きと学びと安心とリテラシーとその他色々お届けしていきますのでよろしくお願いします♪

ディスカッション

コメント一覧

過去最高作品です。素晴らしいなあ!

その前のに書いてたとおり聞く耳持つ人少なくてもです。^_^

メロン大王さん

お褒め頂きありがとうございます!

アドバイスの章もご覧になられているようで嬉しいです。今後ともよろしくです!