5344 MARUWA -技術力で挑む- by yamamoto/usa

この記事は山本 潤が主催する定額運用サービス、[10年で10倍を目指す超成長株投資の真髄]のサロンサービスのうち、過去のライブラリーから、投資判断やバリューエションの部分を全面的に削除した上で、企業研究のレポートとして再編集したものです。メルマガをご覧になりたい方は、以下のURLから無料で会員登録ができます。ぜひ、ご登録をお願いします。

※当記事は2018年12月29日に執筆したものを再編集したものです。(yamamotoが前半の部分、usaが後半部分の分析&グラフを担当しています)

企業概要

パワー半導体や高輝度LED向けに高付加価値の窒化アルミベースのセラミック基板を製造販売しています。

世界シェアは7割を誇ります。(MARUWA HPより)

業績展望

近年、車載向け(ヘッドライト)のLED化が進んでおり、付加価値の高い窒化アルミ基板の搭載数量が着実に増えています。

酸化アルミ基板の10倍の価格であるため、商品ミックスが年を追うごとに良化しています。

グローバル市場で2018年においてヘッドライトのLED化は依然として24%と低く、ハロゲン電球が残りを占めています。

(スタンレー電気IR取材 2018年当時)

今後、電気自動車(=EV)の普及が予測されますが、走行距離を伸ばすために、バッテリーを長持ちさせる必要があります。

そのため、消費電力がハロゲン電球の半分以下であるLEDが採用されると見ています。

現状24%普及率は今後10年で過半を越えると推定しています。(現状、普及率は年率4%のペースで上昇している)

LEDで問題となるのは、熱です。

LED素子自体が発熱するからです。

発熱はLEDの輝度を下げるので熱対策が非常に重要になります。

酸化アルミよりも放熱性が7倍も高い窒化アルミ基板にLEDを実装する必要があります。

窒化アルミの価格が高い理由は製造が大気雰囲気では作れないことにあります。

セラミック製造はバインダーが製造過程で飛んでしまうため、製品を分析しても作り方はわかりません。

繊細な温度管理も求められます。完全なブラックボックスなのです。

参入障壁は高いのです。

同社の世界シェアが圧倒的に高いため、LEDヘッドライトの普及とともに、同社の利益の拡大が見込まれます。

また、電気自動車となれば、これまで以上に強力なパワー半導体が要求されるため、同社のセラミック基板の需要は大きく拡大するでしょう。LEDだけではなく、SiCパワー半導体などの普及も同社の飛躍を後押しするはずです。

将来は、窒化アルミよりもさらに強度が高い窒化硅素基板の開発にも余念がありません。

LEDヘッドライトについて

LEDは、発光によりLED自身から熱が発生し、この熱によってLEDの温度が上昇して光出力が低下します。

また、LEDは、150℃~175℃という比較的低温で破壊してしまうのです。

加えて、車両用前照灯は、自動車用途ゆえに使用周囲温度が125℃と高温となり、

また、許容温度上昇は25℃~50℃と僅かです。

このため、車両用前照灯の光源としてLEDを用いる場合、LEDで発生する熱を効果的に放熱させる必要があります。(パナソニック特許広報より)

そのために放熱性の高い窒化アルミ基板をLED実装のための基板として使用します。

基板は、微粒子にするスラリー化のプロセス、成型プロセス、幾度かの焼成プロセス、電極作成などの付加価値の高いプロセスをMARUWA内部で行っているのです。

より付加価値の高い窒化硅素が強度の面から注目されており、次世代の基板として普及が期待されています。

基本的にヘッドライトのLED比率が年率で4%上がると、年間6-8億円の同社の営業利益の増加となると筆者の判断で推定しています。40%普及率が上がる(普及率64%)と70億円程度の利益増加が期待できます。

さらに、パワー半導体パッケージが窒化硅素で提案するなど、付加価値の高いセラミック部品の拡販が期待できます。ハイエンドの電気自動車や電車の車両やエレベーターなどから徐々に普及すると見ています。

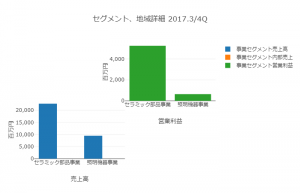

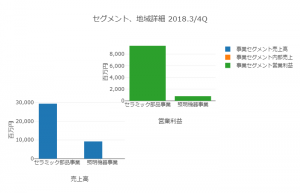

前々期(2018年3月期)では、主力のセラミック部品セグメントの売上が293億円で営業益94億円でした。

(内訳は収益率の高いLEDヘッドライト向け40億円(限界利益は7割と筆者が推定)の売上で利益の稼ぎ頭と見られています。

これが2割成長していくので、利益は底堅く推移するはずです。

・・・・・・・・・以下はusaが担当しています・・・・・・・・・・

高い参入障壁の確保につながる、技術のブラックボックス化。

グラフ指標からその裏側をどこまで読みとれるか、同社でみてみる。

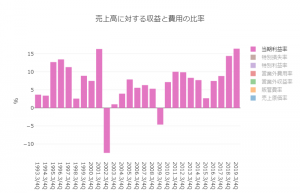

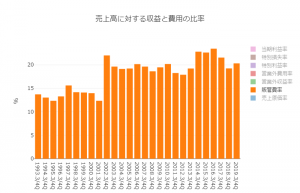

下は売上高に対する当期利益率。

高単価かつ付加価値を備える窒化アルミ基板の供給量が着実に増えてきている同社であるが、利益率が格段に伸長している。

特に2018年3月期の伸びはすごい、転機の年だったと言っていいだろうか。

2017年3月から2018年3月期の伸びをセグメントに分けてみてみると、

下はセグメント別売上高(青)と利益高(緑)をそれぞれ出したものだが

「セラミック部品事業」の利益率が躍進しているのが一見して明らか。

(2017年3月期は22%前後、2018年3月期は30%前後の水準にある。)

そこで費用を販管費率と原価率に分解してみると、どちらも2018年3月から段を下げている。

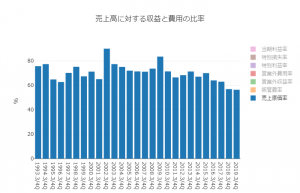

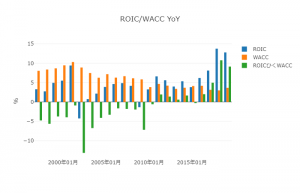

下はROIC。

ROICが売上高営業利益率と投下資本回転率に分解されるうち売上高営業利益率の改善は上にみたとおり。

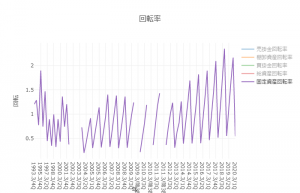

下のグラフから、ROIC投下資本回転率のうち固定資産回転率も上昇しているのが分かる。

原価率、販管費率、固定資産回転率、この3指標がいずれも2018年3月期を境に飛躍していることがわかった。

独自技術製品製造の秘密がここに隠れているのだろう。

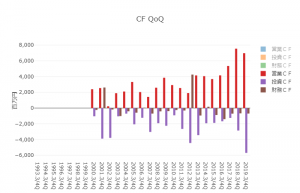

下はキャッシュフロー。

2018年度の飛躍を踏み台に、2019年3月期からは投資に一段と力を入れているようだ。

2018年度の飛躍を踏み台に、2019年3月期からは投資に一段と力を入れているようだ。

筆者について

山本 潤 (やまもと じゅん)

ダイヤモンドフィナンシャルリサーチ投資助言部にて投資判断者を務める。株の学校長期投資ゼミの講師。コロンビア大学大学院修了。哲学・工学・理学の3つの修士号取得。外資系投資顧問のファンドマネジャー歴20年。

日本株の成長株投資を得意としている。外資系投資顧問会社クレイ フィンレイ日本法人共同パートナーで日本株及びアジア株の運用などを経て投資教育の会社を設立。現在も年間200社前後の会社訪問と投資判断を行っている。

1997-2003年年金運用の時代は1,000億円を運用。

その後、2004年から2017年5月までの14年間、日本株ロング・ショート戦略ファンドマネジャー。月刊マネー誌『ダイヤモンドZAi』誌上の銘柄分析を10年以上続けている。

過去20年超の機関投資家としての運用戦績は年ベースで17勝4敗の勝率8割超(同期間の日経平均は、12勝9敗)。

現在は、DFR(ダイヤモンド フィナンシャル リサーチ)投資助言部において日本株ポートフォリオ22銘柄で投資判断の助言サービスを行っている。2019年8月30日まで年初来ヶ月間でTOPIXを8%上回る成績を提供している。

財務分析者について

客員アナリスト 宇佐 聖(うさ ひじり)

大学卒業後、金融機関や会計事務所へ勤務の変遷をたどる。

途中、税理士資格勉強に手をつけるもどうしても税務に興味を持てないことに気付いて会計科目だけ取得して断念。その後、経営や会計を自由に研究できる株式投資の道へ。現在フリーで働きながら日々研究に勤しむ。

ディスカッション

コメント一覧

まだ、コメントがありません