6592 マブチモーター -経営の神髄- by yamamoto/usa

この記事は山本 潤が主催する定額運用サービス、[10年で10倍を目指す超成長株投資の真髄]のサロンサービスのうち、過去のライブラリーから、投資判断やバリューエションの部分を全面的に削除した上で、企業研究のレポートとして再編集したものです。メルマガをご覧になりたい方は、以下のURLから無料で会員登録ができます。ぜひ、ご登録をお願いします。

※当記事は2018年12月に執筆したものを再編集したものです。(yamamotoが前半の部分、usaが後半部分の分析&グラフを担当しています)

転落

マブチモーターですが、かつてウォークマンやCDプレイヤー向けのモーターで圧倒的なシェアを誇りました。

NOPAT(税引後営業利益)は2000年に185億円と最高益を記録します。ITバブル時のことです。

当時の時価総額は8000億円まで拡大しました。

そのときが業績のピークでした。

その後、同社の業績は暗転します。

高い利益率を誇ったオーディオビジュアル向けモーターが、

半導体メモリーの普及iPodなどの登場によって壊滅してしまったからです。

収益源を一気に失ったマブチモーターを投資家は見放しました。

リーマンショック、そして、東日本大震災等に伴う超円高を経験。

2011年には時価総額はピークの6分の1の1300億円まで沈みます。

同年のNOPATは22億円とピークの8分の1の利益水準となってしまいます。

主力事業の壊滅を受けて、マブチモーターは手を拱いていたわけではありません。

開発の主力を車載用途に振り向けます。

パワーウインドウ向け等の車載は長期的に電動化が進み、モーターの搭載個数は右肩上がりになると考えたからです。

しかしながら、車載向けは提案しても、すぐに採用とはなりません。

次期モデルはすでにデザインが決まっています。

次期の次期のモデルの採用は5年先となるからです。

マブチモーターが車載向けにフォーカスをしてから、その成果が現れるまでに実に10年以上を要したのです。

復活

現在のマブチモーターは車載モータの会社といってよく、利益の大半を車載モーターが占めています。

モーターの搭載個数は小型車で40個、高級大型車では100個以上にのぼります。

マブチモーターが高いグローバルシェアを握るのは、たとえば、以下の分野です。

パワーウインドウ(4個/台)

ドアロック(4個/台)

ミラー(6個/台)

ドアクローザー(高級車中心 4個/台)

シート:高級車運転席6-7個/台とハンドル2個/台

後部座席や補助席向け含む。

シートベルト プリテンショナー含む

エアコンダンバー(高級車20個/台)

ヘッドランプ(2個/台)

パーキングブレーキ(2個/台)

企業努力により、マブチモーターは今期も過去最高の売上を記録する計画です。

見事な復活をとげたのです。

NOPATは2011年をボトムに右肩上がりで回復し、2017年には170億円となりました。

時価総額は2015年に4700億円台を回復します。

ただ、現在は時価総額は2500億円弱で低迷しています。

理由は、前期からパワーウインドウ向けが一服しているためです。

来期以降、新規採用の拡大もあり、業績は再び、右肩上がりになるとわたしは期待しています。

自動車の電動化は長期的なトレンドであり、今後も同社の活躍が期待できるからです。

優れた経営とは?

わたしはマブチモーターの経営に対しては、ピカイチであると最高級の評価をしています。

たとえば、過去の業績です。

前述の通り、マブチモーターは圧倒的に競争力の高かったかつてのオーディオ向け主力製品が壊滅するという凄まじい経験をしました。

それだけではありません。

ITバブルの崩壊も、リーマンショックも、大震災も、超円高も経験しました。

にも関わらず、同社は過去、無配に転落したことがないのです。

どんなに厳しい環境であっても配当を守り続けてきたのです。

それを可能にしたのが財務内容の良さです。

自己資本比率90%以上、保有現金1100億円以上という数字が示す通りです。

通常、このように高い自己資本比率は、 ROEの劇的な低下を導きます。

ですが、マブチモーターは高い配当性向で資本の増加率を抑えています。

予想ROEは10%程度です。

優れた経営と評価できるポイントはまだあります。

それは製品の標準化への努力です。

もともと、顧客というものは、カスタムメイド志向が強いのです。

顧客に標準品で満足するように説得する経営の努力をマブチモーターはしてきました。

同社は戦後まもないころ世界で流行ったブリキ製のおもちゃむけのモーターの製造販売から社業が始まりました。

世界中からくる大量の要求に対して、顧客がカスタムを諦め、標準品で我慢すれば、量産効果から原価が低減できますね。

例えば、ケーブルのながさ、配線のながさ、このぐらいで、大きさはこう、形はこう、出力はこう、とのきめ細かい顧客の要望に対して、それじゃ、配線やケーブルのながさは長いままにして、必要であれば顧客の方で切断してね、とすることで、「大は小を兼ねる」方式でみんなが納得するものができる。それが標準化の思想です。

標準品の確立。

それが、顧客とのwin-winの関係を築く重要な経営戦略なのだと創業者が考えたのです。

創業者が顧客をひとりひとり説得したことから同社の世界企業への飛躍が始まったのです。

標準化志向の考えは、その後のカセットテープレコーダーやCDプレイヤー向けの高シェアの確立を導きました。

いま、車載用モーターの分野にも標準品の考えを持ち込もうと悪戦苦闘しているのがマブチモーターという会社です。

これが同社のDNAなのです。

優れた経営と評価できるポイントはまだ、まだ、あります。

自動化や内作化への飽くなき挑戦です。

同社にはピークで6万人近い連結従業員(多くは中国の工場労働者)がいました。

いま、その3分の1の人員です。

それを可能にしたのがラインの省人化投資です。

結果として、同社の社員一人当たりの売上はITバブルのピークを3割も上回っているのです。

また、内作化は、同社の特徴のひとつです。モーターの部材はほとんど内作です。

たとえば、磁石も自社で作っています。

ギヤやシャフトという部材は世界一の生産量です。

圧倒的な生産量を背景に競争優位を確立しているのです。

梱包する箱や包み等も自社製です。

このような徹底的な内作化が材料の塊でありモーター事業で限界利益を比較的高く維持できている背景なのです。

同社がモメンタムを取り戻すためには、車載向けモーターのさらなる拡大が不可欠です。

車載の電動化と同時に、モーターの効率化、低消費電力化、軽量化のトレンドが長期にわたり続く見通しです。

長期的な業績には死角はありません。

車載向けのモータは単価が高いため、同社の製品の平均価格は年を追うごとに高まる展開が予想されます。

|リスク

*グローバルな自動車販売の低迷

*ポーランド新工場やメキシコ工場の生産キャパシティの増加に伴う償却費の増加

*省人化投資の増加による償却費の増加

*鉄や磁性材料などの部材の値上がり

などがリスクです。

| 参考

PSRのピーク 6x (1999年 ITバブル) vs. 現状1.8倍

配当利回りのピーク3.6% (2009年 リーマンショック時) vs. 現状3.7%(過去最高の利回り)

PBRのピーク 4倍(1999年 IT バブル) vs. 現状1x

|車載モーターのライバル

Boche (アメ車 ヨーロッパ全部)

Denso (日本車)

Mitsuba (日本車)

などに割って入っていった

パワーウインドウ向け参入当時モーター重量が500g

いま300gを切る水準

軽量化: 最後発でもシェアを伸ばせているとのこと

・・・・・・・・・・・・・・・・・・・以下はusaが担当しています・・・・・・・・・・・・・・・・・・

モーター企業から次の3社を選び、グラフを用いて比較してみる。

1社目は、モーターを中心とした自動車電装を手がけるミツバ。ワイパーモーターなど販売内容がマブチと多く重なり、両社は最大の競合関係といえるかもしれない。

2社目はデンソー。空調から制御、燃料、アクセサリーまで携わる自動車部品総合メーカーで、モーターは多数製品の一部として取り扱うにとどまるが、自動車部品業界では国内首位、世界2位を誇る企業であるため競合対象となりうる。

3社目は日本電産。手がけるのは自動車関連モーターの中でも駆動モーターをメインとするためマブチの直接的な競合先ではないものの、創業後からダイナミックな歴史を持ち、現在時価総額でモーター界最大手の同社を入れた。

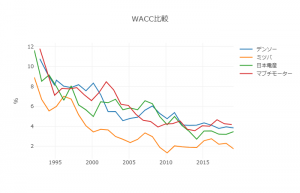

まずはWACCをみてみたい。

ミツバが他から外れて下の方にいるのは、ミツバのBSに占める有利子負債比率が他3社と比べて並外れて高いためとみられる。ミツバの有利子負債は少なくとも直近5年間において連続上昇し、現時点で自己資本のおよそ2.6倍。

一方、マブチはBS貸方の9割を自己資本が占めており、両社はライバル関係でありながら資産負債構造が真逆、性格が全く異なっているといえる。

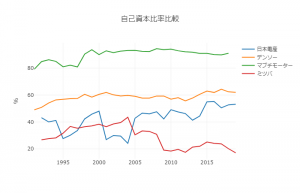

自己資本比率。

マブチが非常に安定した高水準を保っている。一方ミツバは20%を切る水準へと落下の傾向を示す。

これは両社の投資戦略の違いが反映されたものであると見られるが、そのひとつとして両社は海外投資戦略のあり方において初期の頃から大きく異なっていた。

中期経営計画で「グローバルネットワークの強化」をまずの目標として掲げているミツバであるが、同社が初めて海外に子会社を持ったのは1946年の設立から40年後の1986年、急速に成長する日本が世界最大の貿易黒字国になった頃だった。

一方のマブチは、1958年の設立時点で「国際分業化体制」を見据え、それから6年後の1964年には初の海外子会社を設立している。

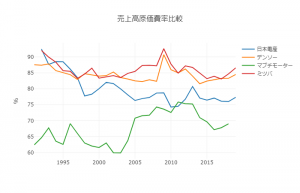

次は、売上高原価費率。

かつて業界を驚かせた「標準化」を成功させたマブチが他社の追随を許していない。

しかし2005年前後、当時iPodの爆発的普及を受けて、同社は音響・映像向けモーターの単価切り下げを余儀なくされる。そして同社はこの頃から民生品市場に見切りをつけ、自動車セグメントへ集中させる戦略へと方針を転換していく。

自動車モーター業界の今後は、ガソリン車よりも多数のモーターが必要とされるEV車の伸びに連動して伸びていくものと考えられる。

今でこそ、将来の自動車EV化はほぼ確実といわれるが、日本初のEV自動車アイミーブがお披露目されたのが2006年。同社が自動車市場直進へと大きく舵を切った当時はまだ「EV化」という言葉もあまり聞かれなかった頃であっただろう。

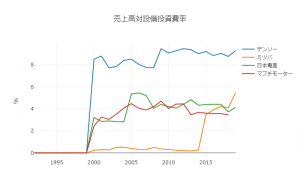

売上高研究開発比率をみてみる。

マブチモーターが上げてきている。

最後に、設備投資費率。

自動車関連であればほぼあらゆる部品を担うデンソーが設備投資に最も費用をかけていることが分かる。

筆者について

山本 潤 (やまもと じゅん)

ダイヤモンドフィナンシャルリサーチ投資助言部にて投資判断者を務める。株の学校長期投資ゼミの講師。コロンビア大学大学院修了。哲学・工学・理学の3つの修士号取得。外資系投資顧問のファンドマネジャー歴20年。

日本株の成長株投資を得意としている。外資系投資顧問会社クレイ フィンレイ日本法人共同パートナーで日本株及びアジア株の運用などを経て投資教育の会社を設立。現在も年間200社前後の会社訪問と投資判断を行っている。

1997-2003年年金運用の時代は1,000億円を運用。

その後、2004年から2017年5月までの14年間、日本株ロング・ショート戦略ファンドマネジャー。月刊マネー誌『ダイヤモンドZAi』誌上の銘柄分析を10年以上続けている。

過去20年超の機関投資家としての運用戦績は年ベースで17勝4敗の勝率8割超(同期間の日経平均は、12勝9敗)。

現在は、DFR(ダイヤモンド フィナンシャル リサーチ)投資助言部において日本株ポートフォリオ22銘柄で投資判断の助言サービスを行っている。2019年8月2日まで年初来7ヶ月間でTOPIXを8%上回る成績を提供している。

財務分析者について

客員アナリスト 宇佐 聖(うさ ひじり)

大学卒業後、金融機関や会計事務所へ勤務の変遷をたどる。

途中、税理士資格勉強に手をつけるもどうしても税務に興味を持てないことに気付いて会計科目だけ取得して断念。その後、経営や会計を自由に研究できる株式投資の道へ。現在フリーで働きながら日々研究に勤しむ。

ディスカッション

コメント一覧

まだ、コメントがありません