財務分析と株式投資 by yamamoto

投資家にとって財務分析は日頃の「業務」ともいえるもので、企業が発表する決算数字は企業価値の算出の一助になる。

投資家として、財務を分析する対象は貸借対照表や損益計算書等である。

株式投資は企業の時価評価を問題にする。ところが時価評価は企業の将来のキャッシュフローをベースに定まる。

一方、決算は企業の過去の実績に過ぎない。

企業の時価評価は、金利や為替等の前提や事業環境に左右される。

一方、決算は簿価による記録であり企業が支払ったり受け取ったりする債権や債務を集積したもの。

決算によって、過去の実績、企業が何をいくらで買って、誰をいくらで雇ったのかという過去の企業活動が垣間見える。(現状の事業環境の認識)

そこから、企業が今後、何をどう生み出すのかという将来の業績が予想され、その予想業績には「幅」(リスク)がある。企業価値とは、レンジで考えるものであり、だいたいこのぐらいからこのぐらいの間かな、という計算になる。

ファンダメンタルズ分析とは、バリューを計算することであり、具体的には、過去のものである簿価を時価評価に直す作業である。

バランスシートをできる限り時価へと再評価し、株主の持分についての推定を行う。

ブレる時価

ある企業が人を雇い、資産を購入して事業を始めるとする。

決算でわかるのは、どの程度人を雇いどの程度の資産を購入したのかという情報、

そして、それによってどの程度の収益や利益が残ったのかという情報である。

同じ人、同じ資産を用いても、経営の優劣や事業環境のよい悪いによって得られる収益は大きく変化する。

人や資産を使いこなせないならば人や資産が遊んでしまう。

潜在需要がないところで商売をしようとしても無駄である。

競合が厳しいところで商売をしようとしても価格設定が低くなる。それでは結果は残せない。

競争がなく十分な収益を上げることができる市場を見出したとしても、時価評価のためには、それが何年程度継続するのかを考えなければならない。

事業の継続性や成長性、その間に生じるかもしれない競争激化の懸念についても考慮しなければならない。

となると、アナリストによって、その前提や事業に対する評価が違うので、企業価値も違ってくるはずだ。

各々が違う時価評価を持つことはむしろ健全であり、だから株式市場で株価が成立し、事業環境の変化によって株価も変化していく、とファンダメンタルズ分析の立場ではそう考える。

財務分析とは現実を知るための道具

財務分析は簿価を知り、経営成績を知るものであるが、同時に、世の中はこんな具合にできているのか、という現実を知るための道具でもある。

投資には想像力が必要であり、すべてにおいて、「なぜそうなっているのか」という理由探しのゲームでもある。なぜこの企業の売上はこんなに伸びているのだろうか。その背景にはなにがあるのか。

あるいは、なぜこの企業の利益率はこんなに高いのか。その理由はなにか。

こういうひとつひとつの問いを考えることがファンダメンタルズ分析である。

つまり、財務分析とは、財務数値を計算するだけではなく、それらを所与のものとして受け入れ、その数値の意味を、社会的な背景から推定するということである。

なぜ回転寿しの在庫回転月数は0.1以下なのか。

なぜメガネや自転車屋さんの在庫回転月数は5ヶ月以上なのか。

大手家電量販店の在庫はなぜ4ヶ月以上なのか。

事業、つまり、生業、あるいは商品を見れば数値の持つ意味もわかるというものだ。

財務分析で社会の仕組みを知る

都内でマンションを購入するとなると6000万円程度がザラであろう。

それでは、サラリーマンが高額商品であるマンションをなぜ購入できるのだろうか。

不動産屋の売掛金回転月数を見てみると一ヶ月ほどである。

ほぼキャッシュ払いだ。

実態はどうだろうか。ほとんどがローンを組むのではないか。

そうであれば、不動産屋の売掛金は10年を超えてしまうのではないか。

売掛金回収に10年以上かかるとしたら不動産業は成り立つのか。

不動産屋に限らず、比較的高額の耐久消費財を売る場合も、売掛金は数ヶ月未満である。

つまり、高額商品については、銀行やリース会社が消費者に信用を供与していることで世の中は成り立っている。

銀行やリース会社が多額のローンを消費者に貸すことができるのは、お金持ちが預金をしているからであり、その預金が銀行貸し出しとなって、世の中が回っている。(金持ちを批判するのは害であり、金持ちを優遇しなければ世の中は回らない。厳しい現実である。貧乏人が金持を批判すると巡り巡って自分の首を締めることになるのだ。社会における富裕層バッシングは株式市場には危険な兆候でもある)

銀行やリース会社が経営危機に陥れば、不動産業界はどうなるかがわかるだろう。

対岸の火事ではすまないはずだ。

銀行が30年も個人にローンを供与するのは、銀行が世の中の平和がずっと継続すると考えているからだろう。人類や地球がそう簡単には滅亡しないと思っているからでもある。平和とは低コストなだけではなく経済成長も支える前提でもある。

ローンを組まないと商品が売れない。だがローンは平和な世の中で金融機関の経営が成り立つことが前提である。戦争状態であっても売れる食品や医薬品ではないのだ。ローンでしか売れないものに携わっている自動車会社や不動産のバリエーションが一方的に低くなるのは仕方のないことでもあるのだ。

自助努力ではどうしようもないバランスシートのリスク

同様なことが大きな資産を保有しないとできないビジネス全般に言える。バランスシートを膨らますことでしか業況が拡大できない企業は、自助努力ではどうしようもないリスクを抱えることになる。

卸売り商社や石油元売りは大量に物を仕入れるが、売掛金回収リスクだけではなく在庫評価の毀損リスクを負う。

金融不動産セクターはすべてバランスシートリスクが大きい。

加工度の低いメーカもそうだ。つまり原料価格と売価との差があまりない企業はバランスシートをつかってビジネスをしているといえるからだ。

大規模な施設や装置を必要とする産業もそうだ。電力や鉄鋼や紙パルプのバリエーションは低いだろう。

大きな固定資産に比べて収益がショボい。収益がゼロになれば、資産は減損となる。配当は不安定になる。成長も見込めない。

収益力が低いほど、バランスシートの資産価値はかぎりなくゼロとなる。

PBRで物事を判断するのは簿価で判断することになるので、バリエーションという時価評価には全く馴染まないことがわかるだろうか。いくら1000億円規模の資産があっても、それによって生み出される収益がゼロでは、その1000億円はゼロ評価になる。PBRが低いのではなく、実質的な債務超過状態になってしまうのだ。低収益企業をPBRで買うというのは愚かなことである。

(ただしネットキャッシュは評価されるべきである。簿価と時価との評価が一致するのはキャッシュ科目のみであるから)

売る商品によってバランスシートは決定される

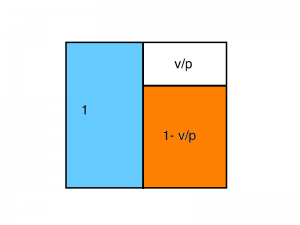

上の図は、PLでありBSでもある。vは変動費、pは商品価格である。

つまり変動費率はv/pである。

変動費率が低い商品をうれば、儲けは大きい。

変動費率v/pの商品を売れば、その企業の自己資本比率は1-v/pに近づく。

変動費率が低いならば、儲けは大きい。

売上高利益率(限界利益率)は1-v/pに近づく。

儲けが大きいというのは利益率が高いということである。

そして、利益率が高いということは、赤字に転落する可能性が低いということでもある。

逆に変動費率が高い企業は価格が下がり変動費が上がると赤字になってしまう。

赤字になると株主持分は減る。

度々赤字になる企業は株主持分が増えない。

赤字にならない企業は株主持分が毎年増える。

利益率は複利で効く。だから、成長株とそうではない株とのバリエーションで大きな差になるはずだ。

だが、マーケットは近い将来までしか織り込まない。

それが昨今、成長株のパフォーマンスがよい背景になっているのではないか。

赤字に絶対ならない事業と度々赤字になる事業とはリスクの性質が違う。

前者は減益リスクを負う。後者は倒産リスクを負うのである。

いかに投資家といえども、倒産リスクまでは負う必要はないとわたしは考えている。

ディスカッション

コメント一覧

まだ、コメントがありません