6144 西部電機 -自然随順- 受け継がれたバトン by yamamoto

フォローアップ 2018/6

イニシャルレポートから2ヶ月。

その後、大幅な増配(14円から30円)を決定。

先行きへの自信を示した。

2019/3は減益予想だが、景気動向がよくわからないという理由からの減益予想で、足元の放電加工機の販売(1Q)は好調そのものだ。

そのため、保守的な予算と判断されるだろう。

社長からは、中国は販売拠点がまだ限定的であり、華北地域へ営業すればそれだけ売上が増やせること、スマホの最先端の生産現場(おもにホンハイと筆者推定)からは加工精度をさらに一桁上のものを求められているという。ハイエンドモデルで先頭を走る同社の放電加工機の精度がさらに一段上のものになっていくだろう。市場での評価は過少であると思う。

イニシャルレポート 2018/4

要約

バリュー株である。あわよくば、グロース株になってくれ、という感じの。

保有現預金と有価証券から有利子負債を引いた1株あたりネットキャッシュ900円。

株価1180円から900円を引けば、正味の価値は300円ほどであり、低い評価を受けている。

ところが、ワイヤカット放電加工機や自動倉庫で大口受注を足元で獲得している。3月12日に業績を大幅に上方修正した。

2018年3月期第三四半期実績(9ヶ月)で、受注高が22599百万円であり昨年の年間実績(17/3 18594百万円)を大きく上回る。受注残高は12572百万円で昨年実績(5411百万)を同じく大きく上回っている。これは、精密機械事業でホンハイからの大量受注、自動倉庫ではJTのプルーム・テックの新工場向けの大型受注を獲得したからである。2019年3月期は増益基調となろう。

理論株価は、ネットキャッシュ(900円)と配当14円を市場平均並み(2%)で評価した700円(=14/0.02)を合わせた1600円程度(従ってアップサイドは30%程度)であろう。

上記のモメンタムの強さなどを本物であるとし、ROEの向上が見込めるならば、さらに、高い評価が与えられるのだが。それは、各自、掘り下げることで判断してほしい。

内容について

投資レポートではない。様々な視点から思いつくままに書くスタイルである。商売ならば、定型を決め、業績をちゃんと書き、財務内容についても分析するということになるが、わたしには理想の定型はなく、すべてはケースバイケースであり、これは人生と同じだと考えている。

ただし、今回は、ワイヤカット放電加工機にフォーカスを当てている。自動倉庫については書いていない。

また、長期投資を支えている目に見えない、絶え間ぬ技術革新など、なぜ長期的に見て、じわりじわりと、物事が進展し、それが投資家のフォローの風になりうるのか、解説もどきを載せている。

あとは、歴史から、何を学ぶか。長期政権となった森社長は、彼の安川からの赴任1981年から社長退任の2005年まで20年以上に及んだ。随分と同社の社風に影響を与えてきたのだ。会社のDNAについても思うところを書いてみた。

6144 西部電機 -ワイヤカット放電加工機の需要 強く-

西部電機(6144) 取材のきっかけ

福岡県古賀市の西部電機への取材は以下の理由により、実現した。

- 福岡県に本社(地方企業)。十分に認知度がないので割安な可能性があるため

- 東証2部。一部ではないので認知度が低いため

- 2018年2月に急に株主優待でクオカードを配ると発表。一部への昇格への強い意識があるのではないかと睨んだため

- 同時に今年になって、上方修正を発表。過去最高の利益を達成する見通しとなったため

- 同時に過去最高の受注であり、特に2019年3月に回る受注が大半であるため、2019年3月期も増益が続く見通しのため

- 株価指標についてはそれほど高位というわけでないため

- プルーム・テック増産のための自動倉庫。JT向けであり大型の受注を獲得している。FANUCの無人工場システムを受注もしている。また、このセグメントでは、豊田自動織機からのOEMが初めて10億円に乗るなど、同社の自動倉庫ビジネスにおいて、顧客基盤が確実に広がっているため

- 前述のようにワイヤカット放電加工機でホンハイからの直近の大量受注が確認できたため。特に最先端の分野ではシェアが高いことが確認できたため。また、EV部材の急拡大には、放電加工が必須となるため

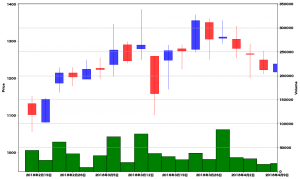

株価推移

Price 1183 (2018/4/20)

EPS 87 (2018/3 e)

BPS 1397

PER 13.5x

PBR 0.94x

Dividend 14 優待 QUO Card 1000円 for 100shs

100株保有時の利回り 2% (クオカードと配当合わせて)

Dividend Growth 6% (過去8年)

ROE 6%

自然随順 受け継がれたバトン - 同社のDNAについて-

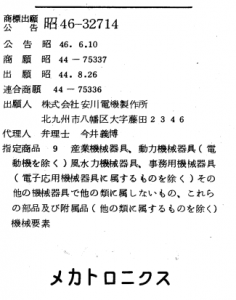

メカトロニクスは安川電機の商標であるが、今では一般的な語彙となっている。

その商標を考えた人が、西部電機で20年間に渡る長期に渡り社長であり続けた、大変な実力者、森徹郎氏であった。彼は1991年、以下の原稿を精密工学会誌に寄稿している。

「メカトロニクス」という造語は森さんが考案した。

西部電機で工場長となった森さんは、1981年当時をこう振り返っている。

「小型NC旋盤、放電加工機械,マテハンシステム,バルブアク チュエータと多岐にわたっているが,幸いにも, メカトロニクスの範ちゅうに属する製品が多い. ここで, 4部門の総合力による強化と工場のロ ボ ット化指向で合理化に着手した. 工場の平面,空間の利用率,機械実働率,時間稼働率を調査し,いずれも平均30%であった ことに仰天した.

0.3×0.3×0.3×0.3=0.0081

と3回の掛算だけでこめ数字である.これに年間の出勤率を掛けると身が細る思いで,FMSなどを論ずる以前に問題があるとの結論であった.

S57年 には,素材,部品,ジグ,仕掛品等ストック用のラックの両側に加工機械や組立ラインを配置し,天井クレーンや運搬車両を廃し,モノレール ・スタ ッカクレー ンでワークを機械やコンベアに直接授受する独自「DIOシ ステ ム」)(DIRECT INPUT OUTPUT)を各部門の混成PTにて開発,分 権的にパソコンで管理した.製造業の原点である鍛冶屋と現代のリード役である LSIに範を取り,工場のまん中に自動倉庫を設置することで,従来の生産管理システムの範ちゅうからの逸脱を図った.これで夜間,休日の無人運 転の可能性も生じ,人件費高騰にも対応し得る.

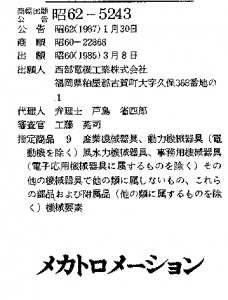

メカトロニクスと人間の知恵でオートメーションを実現しようとの思いで「メカトロメーション」の概念を打ち出し,昭和60年商標登録した.こ れに加えて,軽薄短小化,省エネに必須の超精密加工で社会に貢献しようとの心意 気で「超精密とメカ トロメーション」を技術ターゲットとして業務を進め,現 在に至っている」

(森徹郎)

「メカトロメーション」という造語も森さんの考案である。これが西部電機の事業領域となっていく。

(S60出願のメカトロメーションの商標)

この森さんの経営への考え方、アプローチ手法が西部電機のDNAであるとわたしは感じた。

今でも、たとえば、西部電機の2018年のIR資料には、主要事業3部門に共通のスローガンとして、

「超精密とメカトロメーションの追求」とある。

そして、西部が多目的工場といった、3部門が集結した新工場、さらに、共通部品を製作する部門、同社が自動効率化を目指す過程で搬送機械のピックアップ機能が強化された背景を森さんの言葉から推し量ることができる。

西部電機の今の経営陣には安川出身はいない。だが、人材交流は戦中から続いている。

森さんの後を受けて、自らの命を削って西部に新しい命を吹き込んだ男がいる。先代社長、木村馣(きむらかおる)さんだ。木村さんが社長であったのは、2010年から2013年までのわずか3年ほどの間である。

安川電機でエンジニアでもあった木村さんは、多くの特許を安川時代に残している。日本のロボティクス産業を支えた有力な発明家・技術者・研究者でもあった。だが、研究者に止まらず、経営者としての力量もあった、とするしかない実績を残した。

実際、彼の功績は大きい。まず、豊田自動織機との提携をまとめた。

自動倉庫部門では、クレーン市場で20%のシェア、 無人加工システム市場で50%のシェアを西部は誇る。DIO Robotをつかって自動で加工のところにセッティングする「ピッキングシステム」では35%のシェアである。 一方で、倉庫は年々大型化し、大量の受注額となるのはいいが、受注がない年には大きく業績が落ち込んでいた。これが豊田へのOEMによって、業績を安定させる狙いであった。豊田は倉庫クレーン技術が高く、クレーンを豊田で標準化。仕入も豊田と共同ならば、スケールメリットも受けられる。彼らの購買力を利用させてもらえるからだ。 2017年あたりから、豊田とのビジネスが立ち上がってきた。

木村社長のもうひとつの功績は、環境意識を会社に根付かせたことであろう。

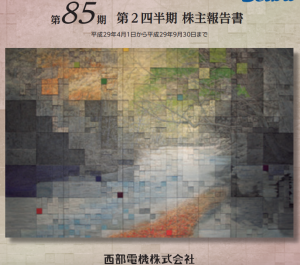

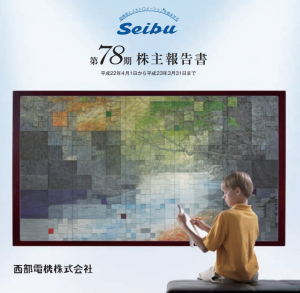

株主への報告書の表紙にある版画は西部電機本社の表玄関に飾ってあるものである。

同社の株主への報告書には必ず、以下の説明が載せてある。

「表紙の絵は、本社玄関フロアに展示されている陶版画で、奥入瀬渓流の四季をモチーフに『自然随順』を表現しております。 当社が「我々のロマン」として掲げるスローガン「我々は技術の本質を謙虚に探索し自然随順に即した応用で広く世界に貢献しよう」は、好不況にかかわらず、ロマンを胸に、機械文明と自然が共存し得るとの信念で謙虚さと誇りをもって商品をつくり、広く世界に貢献することを宣誓しています。」

大株主の安川の出身である木村さんは、社長就任前は、品質管理を担当していた。だが、「自然随順」という謙虚さと誇り、機械文明と自然との共存が企業の存在価値であるという思想家でもあったのだ。

(一見、対立し、矛盾する二つ事象を、どちらも否定せず、より高く輝くようにと融合し、昇華できるとする思想を弁証法というが、弁証法は、人類が獲得したもっとも重要な思想のひとつである。これは妥協といわれるものとは全く違うものであり、妥協は1+1が2より小さくなってしまうが、昇華は1+1を2より大きくする。)

彼の功績の3つ目は、精密機械業で放電加工機の「コア・ステッチ」を特許出願するなど、技術志向を明確にし、事業強化のための知財権利化に取り込んだことである。

さらに、4つ目は海外販売の強化である。中国への拡販に先鞭をつけたことなど、実に、大きな変化を会社にもたらした。

| 木村前社長の功績 | 豊田との提携 | 社業の再定義(自然随順) | 知財で事業を強化(コア・ステッチ出願等) | 中国市場の開拓 |

だが、激務がたたったのだろうか、新社長木村社長は肺がんのため、わずか3年で辞任。2014年、永眠する。

わたしが同社のことを書きたいと思った一番の動機は、次の一点に集約される。

木村さん死去の後を受け、急遽、社長に就任した宮地現社長を評価したからである。

実際に、お会いする、というよりも、宮地さんの行動を見て、評価を高めた。

株主報告書にある自然随順の版画をそのまま継承したこと。

そして、玄関の版画はそのままにしてある。

まるで、木村さんの意思、キムライズム(自然随順)、あるいは、モリイズム(メカトロメーション)を宮地さんは継いだように見える。

2010年、宮地さんは、精密加工事業のトップであり、常務であった。宮地さんは、西部電機の生え抜きであり、2002年には精密加工事業の営業のトップであった。2008年木村さんより一年早く宮地さんは常務に昇格する。

だが、生え抜き社長の吉住社長(当時)は、後任社長に木村さんを指名。安川出身の木村さんが生え抜きの宮地さんを飛び越える形で2010年に社長に就任したのだ。

先に常務になっていた宮地さんにとって、この人事は面白かったはずはない。

上場企業においても、前の社長のことを言外に皮肉ったり、自分の取り巻きを出世させ、前社長の派閥を冷遇するような企業がある。残念なことであるが。他者を否定することで自己を高めることはできない。他者を応援することで自己は高まる。経営陣のベクトルが合わない企業へ、投資家は投資できない。

「前社長の意思を実力者が継ぐ」という盤石の経営継承の構図が見えるだけで、投資家の企業への信頼の度合いは増すというものだ。その意味で、木村さんから宮地さんへの経営継承は、まさにそうであった。経営のバトンは完璧に渡ったと「感じる」ことができた。

それにしても、社長業とは、命を削るほど大変なもの、であるに違いない。

木村さんの「治世」はわずかだったが、その志は、永遠に続く言葉となって残った。

自然随順である。

人と人とのつながりがふと、見えるときがある。共に昭和22年生まれ。二人とも仲良く、2005年に同時に取締役に昇格している。常務は一年違いであったが、共に常務となり、そして、結果として二人とも社長を務めることになった。木村さんが種を巻き、宮地さんが刈り取って、今年、西部電機は過去最高の利益を更新した。2016年、宮地さんは、木村さんが商標登録した「コア・ステッチ」をさらに進化させた「コア・キャッチ」を商標登録する。わたしには、宮地さんが木村さんに捧げた商標のように思えてならない。(今年の同社のカタログには、「コア・ステッチ」と「コア・キャッチ」が最新鋭WC放電加工機に採用されている。コア・キャッチの商標を木村さんは喜んでいるに違いない。製品についての説明は後述する。)

上:2009年度の吉住社長時代の株主報告書の表紙

上:木村さんが社長になると株主報告書の表紙を刷新した

(社長交代などがあると、新社長の色が出てくるときがある。西部でも吉住さんから木村さんへの交代時に、「木村カラー」が示されたのであった。「自然随順」は木村さんの考える理念であったのだろう。そして、宮地さんが社長になっても、この自然随順を表す表紙を継承している。)

近年のワイヤカット放電加工の進展について

- EV向けのモータコアの電磁鋼板の薄化(200 micron meter)で金型のマージンが厳しくなっている。きわどいところは、特に鋼板をプレスするときに鋼板側に在留応力が残るので、金型材料は超硬合金となる。そうなるとワイヤカット放電加工でしか切れない。(硬い材料は切削工具が磨耗して経済性がなくなるので放電加工が有利となる。)

- コネクタの狭ピッチ化。

- 焼結ダイヤモンドや炭素繊維強化プラスチックも同様に切削より放電加工が向くが、こうした絶縁体も補助剤を用いることで加工が可能になってきた。皮膜形成手段として放電加工による表面処理という新しい分野が生まれつつある。また、鏡面加工はすでに普及が始まった。粉末混入放電で大面積の加工面を鏡面加工できるという。(放電加工機を用いた絶縁性材料の加工、電気加工学会誌 1994 Vol. 29, No.60 pp11-20)

- 自動車のヘッドライトのLED 向けヒートシンク部品。アルミダイカストの薄肉化で切削では削れないほどリブ幅が狭くリブ自体が深くなった。

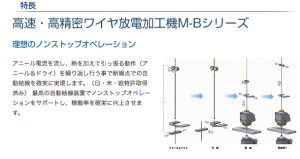

- 自動結線技術や中子の自動回収による24時間の自動運転が実用化された。これにより、生産性が大幅に向上した。特に西部電機のコア・ステッチをさらに進化させたコア・キャッチ機能が彼の新製品MEC15に搭載された。この技術は中子の除去、回収までをすべて自動でおこなう。プレート加工の完全自動運転が可能になった。

(コア・キャッチは西部電機の商標登録で2016年4月に出願している)

ここから 回り道 ー長期の技術のトレンドとは??ー

長期のトレンドは存在する。そのトレンドを利用するのが長期投資である

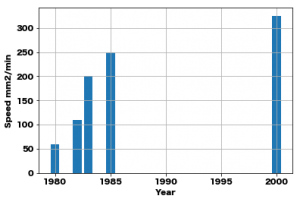

上の表は、三菱電機(6503)のHPからの情報を元に作成した同社のワイヤカット放電加工機の処理スピードの推移である。ワイヤカット放電加工機の加工スピードは、1980年には毎分50mm2強であったが、1985年には毎分200mm2を超える。2000年には毎分300mm2を超えるスピードを達成する。

これはどの工作機械においても、ブレイクスルーの時期や性能の改善率は固有なものであっても、概ね、製品の性能というものは、長期に渡って改善していくものである。

長期のトレンドのドライバーは処理能力の向上。それを経営はどう利用し、どう利用しないか

毎分300mm2の仕事を放電加工機で行う需要があるとき、1980年であれば6台の機械が必要であった。

2000年にはこれが1台で処理できる。生産効率は6倍になったわけだ。

機械の評価は、ひとつのパラメタのみではもちろんできない。だが、長期では、こうした技術革新や技術改善が生じる。

この放電加工機のケースでは、加工スピードを例にとったが、(他の条件が同じならば)スピードは速いほどよい。

たとえば、時速50kmの電車と時速300kmの電車では、鉄道会社の投入すべき車両数は、圧倒的に速い電車で揃える方が少なくなる。客を一定量輸送するとき、50kmの遅さなら6車両必要となるが、300kmの速さであれば往復スピードが6倍になるため、1車両でよい。全く同じ議論である。

半導体のスイッチングスピード(クロック周波数)も同様だ。MPUが速い方がたくさん演算できる。

なぜ、速さや生産性に企業はこだわるのか。

1)性能をあげることで値付けを有利にしたい、つまり、価格をあげたい。

2)性能をあげることで、他社との競争を有利にしたい。

つまり、収益率の向上とそれを可能にする差別化への意思が長期のトレンドを発生させる原動力なのだ。

そして、それは、決まった勝ちパターンがある。小型化である。

- 機器の小型化で、ユーザーの平米あたりが生産性をあげる。

- 小型化で、変動費が下がり、多くの場合、性能があがる。

小型化で、部材、部品、材料の量が減る。量に比例する材料費が安くなる。

小型化で軽くなる。軽くなると素早く、速く動くことが可能になる。

これは、電車でも工作機械でも半導体でも同じである。半導体ならば、トランジスタが小さくなればなるほど、隣のトランジスタからの距離が短くなり、電子がトランジスタに速く届くのだし、電車であっても、軽い方が速い。(物理の法則のよる)

軽いものが速いというのは、光はとても速い。光子は質量がほとんどない。電子も速い。質量は少しあるが。

分子は電子よりずいぶんと重いので遅くなる。軽いフレームでつくるロードタイプの自転車はとても高級だが、ママチャリよりもずいぶんと軽いため速く移動できる。

軽くする、小型化する、薄くする、というトレンドが、差別化につながり、同時に生産性や性能に直結するのであるから、工学者たちは、より軽いもの、より薄いもの、より細いもの、より小さいものを世に出そうと研究をしている、というわけだ。企業のR&Dも、そのことを中心に行われている、というわけだ。

長期トレンドを決める要素の数々について

それではなぜ、企業は最初から時速300kmの電車を投入しないのか。なぜ徐々にしか、言い換えるなら、なぜスローな改善の積み重ねをちまちまやっているのか。

もっと大胆に性能を飛躍させればよいのではないかと思うかもしれない。

それはもっともな疑問であろう。

だが、企業は純粋な研究所とは違う。売れないものは作れないのだ。

売れないものとは、高すぎるものである。

たとえば、電気の通る道として、電線がある。電線は銅線である。

確かに銅の電導率は高い。しかし、もっと高いものがある。たとえば銀である。

銀を使えば性能は上がるのに、なぜ銀を使わないのか。

銀は銅より値が張るからである。高いものは売れない。

あるいは、電気抵抗がゼロになる超電導を使えばよい。

ところが、超電導はマイナス200度以下の温度環境が必要であり、それを実現するためには膨大なコストがかかる。電車は、切符100円だから乗る人がいるのであって、他社が100円で運転している区間で1000円の電車を走らせても誰も乗らないだろう。

このように、経済性と性能を兼ね備えたもので、一番よさそうなものは、大概決まっている。

半導体ならシリコンよりも化合物半導体の方がバンドギャップは広いが、割高なのでシリコンが採用されているのであるし、鉄よりもアルミは軽いけど、鉄の方が安いから、鉄が使われるのである。鉄は錆びてしまうので、錆びてはならないところには、ステンレスを使うが、鉄にメッキをするだけで安く済ませる方がよい場合もあり、販売価格を安く抑えるということも同時に考えなければならないので、企業の開発は大学とは違う、というわけだ。大学でも最近は工学部が役に立つ研究をし始めているが、理学部などは、コストなど無関係に、実験物理で法則の正しさを確かめたりしている。人類の進歩や真理への探求は、理学の世界のものであり、企業の開発とは、売れるものをつくる努力である。コスト考慮の上で、性能を上げていく。だから、どうしても、ステップバイステップの長期のじわじわトレンドになる。

逆に、投資家は、その長期のトレンドを見出したら、時間を味方にして、性能が上がり、コストが下がる製品やサービスを見つけるのがよいだろう。

つまり、加工スピードが毎分50mm2のときに、20年後には500mm2になるはずだ、と信じることができる製品を探す、のである。

長期のじわじわトレンド、長期に吹く風の強さを測ってみよう

個人投資家はファンドのような解約売りは不要だ。投資が自己資本範囲内ならば。

また、成長株への投資では、BUY & HOLDで長期の継続保有が好ましい。時間を味方につける、つまり、プラスの利回りよる複数年の複利効果が放っておけば得られる、という意味において、売ったり買ったりはする必要は基本的にはない。

製品の性能の上昇スピード、性能向上による需要の増加、小型化による価格の低下など、様々な切り口、捉え方ができるが、まずは、過去を整理すること。

ワイヤカット加工機の処理速度は「20年で6倍になった」という実績であった。まずはそれを知ること。ちなみに、20年6倍は、年率に直せば、およそ10%である。(1.1^20=6.7)

毎年10%の性能の向上がどんなインパクトを業績に与えるかは、ケースバイケースではあるが、企業のとる戦略がわかれば、投資家は対応ができ、計量化は可能なのだ。価格を上げる戦略であれば、価格が上がった分が利益成長の原資になる。価格を下げる戦略であれば、需要喚起の部分が限界利益の増加となってくる。

企業には人件費等の固定費があるため、売上が2倍になれば、利益はそれ以上伸びる。成長期間が終われば、配当性向は高まる。売上が6倍になり、利益が20倍になり、配当性向が3倍になれば、株価は数十倍になると考える。

日々、株価を見ると、2%の上昇は大きく見えるかもしれないが、実際は、無視すべき微小な変化に過ぎない。日々、株価を見ないことも成長株の投資には大事なことで、一番効果がある手法は、買ったことを忘れてしまう、忘却投資術である。

一例として、昔、アマゾン株が100倍以上になったが、ほとんどの人々は途中で売ってしまった。特に、毎日株価をチェックする人々の多くは2-3倍になる前に売ってしまった。それでは、せっかく長期的に物事を考えたのに、もったいない。じわりじわりと長期で追い風が吹いているのに、複利効果を信じて、時間を味方にすれば、大きく資産は増える、というのに!

(思い出して欲しい。企業は、人を育て、製品を差別化をしていく。差別化は会社の社員さんたちが意思を持って毎日取り組んでくれている。わたしたちが株価を見ている間も、社員さんが新しい製品のアイデアを検証している。そうした社会に存在するベクトル、「時代の風」を肌で感じてみよう。)

製品調査の手順

時代の風は、企業の努力に基づく、研究成果という高気圧から生じる。人は知識を文字化できるので、先人が到達した地点から物事をスタートできる。山登りに例えるならば、無限大の高さの山を登るが、先人が到達した高さから、いまの人々は登り始めることができる。

研究成果がまず新製品の投入という行為へと結びつく。

投資家が行うべき仕事のひとつは、新製品の評価である。

投資家は業績を予想する必要があるので、新製品の変動費や価格に目処をつける。

これが第一の仕事である。ここで、変動費率(変動費と売上の比率)が低いものを投資対象とする。

もっとも重要なことは、差別化である。利益率が高いということは、競争がないということ。

競争がない背景は知りたい。だが、それよりも、その製品に対する潜在的な需要があるのか、ないのか。あるとすればどの程度なのか。

潜在的な需要を考える。

すると、仕事はほとんどおしまいである。

需要が大きくて、利益率が高いもの。価格がわかり、変動費がわかり、どれだけ売れるかがわかれば、業績を予想して株価評価して、安ければ買う。投資家の仕事はここで一旦、おしまい。あとは、価格が急落したとか、需要がとりこめなかったとか、予想したことが全然違っていたのなら、投資家がヘボであったのだから、どこでヘマをしたのかを振り返ることになる。あたらめて株価評価をする、ということの繰り返しである。

さて、前置きが長くなったが、ワイヤカット放電加工機のことを例にして、いろいろ考えてみよう。

いま、なぜワイヤカット放電加工機を調べているのか? 回り道からの復帰 具体的企業への回帰。再び、西部電機のこと

ワイヤカット放電加工機の用途が拡大している。

具体的には、アップルのアイフォーンの製造を引き受けているホンハイグループがあるが、ここにきて、大量に放電加工機を購入し始めたから、何が起こっているのか。

なぜホンハイは大量にワイヤカット放電加工機を購入しはじめたのか。

- 金型がより精密加工を求めているか。例:EVのモータコアのプレス金型等

- 切削加工ではできない放電加工の用途が増えているから

- これまでのように金属加工だけではなく、セラミック等の絶縁体への加工適用が始まったから

などの仮説を立てている。

(絶縁体への適用は驚愕。だが、確かめられない。誰か、知っていないだろうか?教えて欲しい。)

ホンハイが大量購入し始めた時期は、iPhoneのガラス筐体化の時期と重なるのである。ガラスは絶縁体であり、ワイヤカット放電加工されないはずだ。いろいろ調べると、文献では、補助機関をつけて絶縁物を加工する例が確かに確認できる。実用化したのか? わからない。それで、気になっているわけだ。

プレスの金型はわかる。大量生産効果がもっとも高いのは、プレス加工だ。逆にいえば、プレスできるものは、とても安くできる。モータコアは、複雑な形状である。EVに限らず車載モータは数百個というレベルに達ているが、電磁鋼板を重ねてコアをつくるタイプのものは、プレス金型を用いる。プレスしにくいものをプレスするための工夫の多くは金型側にある。精密加工を要する金型作成のニーズが急速に高まっているという実感は持てる。

あとは、LED照明などは、LEDの配線が微細になっているという。コネクタ類もスマホ向けは相当な狭ピッチになっている。

数ある切削加工では、どれもそれぞれに特色があり、一長一短なのだが、ワイヤカット放電加工機が売れているという背景があるために、いま、これを書いているというわけだ。

ワイヤカット放電加工とは

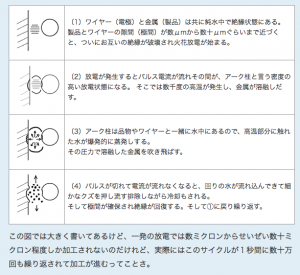

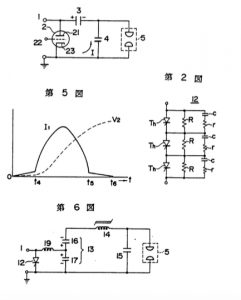

ネットでググってみると、どんなものなのかは、たくさん結果が出てくる。上図はその一例である。

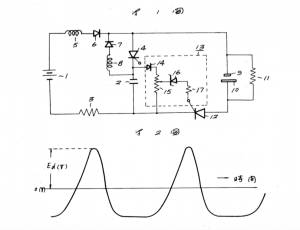

放電加工機を支える技術の多くはアナログ技術である

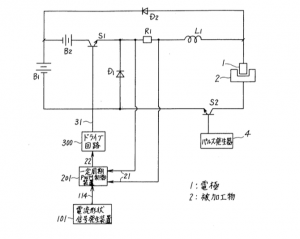

放電加工は、上の図(1969年の三菱電機の特許より)から、上の電気回路9−10の電極に対して、下の波線のパルス波形の電圧がかかり、放電するわけである。電源は直流であり、コンデンサに電気を貯めて放電する。典型的なアナログ技術である。初期は回路をディクスリート部品で組んでいたので、電極消耗は激しく加工精度も悪かった。

アナログ技術は入力に対して出力がアナログ信号となるので、連続的に変化するため、デジタルのようにコピーしたり複写したりはできない。違法な技術の外部流出が起こりにくいという利点がある。

刹那時間において、幾度も放電を繰り返すわけで、パルスの安定性等の技術手法はやはりノウハウになりうるものであろう。

このような直流パルス、秒間に何万回というスイッチが半導体によって実現されるのが1980年代だったのだ。生産性をあげようとすれば、一定以上の電圧をかけ、それを素早く繰り返すことになる。スイッチング電源の性能がブレイクしたことで、放電加工はメジャーな切削加工のひとつの選択肢になっていった。上図は1987年の三菱電機の特許である。放電パルス幅も細かく一定になり、精度も向上していく。

1990年の三菱電機の特許によれば、フィードバック機能が採用されている。パルス波形のさらなる安定化が測られるわけだ。フィードバックとは、結果を見ながら入力を微調整することであり、ソフトウエア(プログラミング)による制御が可能になる。メモリーやCPUが安価になればなるほど、リアルタイムの制御が普及していく。

こうしたアナログ技術はノウハウがパクることができないので、日本の製造業がデジタル化では覇権がとれず凋落した一方で、職人技に裏打ちされたアナログ技術だけはコピーがされにくい。いま流行りのセンサーやMEMSなどもアナログ技術といってよい。パワー半導体や材料開発もアナログ系である。

話を放電加工機に戻す。ただし、電源がよくなり、波形がフィードバックにより制御されても、あるいは、どんなに位置決めのためのモータ性能やリニアガイドが改良されようとも、ワイヤカット放電加工には、それ独特の難しさが残る。それはワイヤを送る機構であり、ワイヤが切れた後の修復時間の短縮が課題となってくる。当初は、断線すると人が直していた。本来、加工は水や油の中でやるため、無人化可能なはずだが、人が張り付く必要があった。

近年のブレイクスルーは自動化技術であった

上の図は、2007年に出願された西部電機の特許である。

詳細は特許内容に任せるが、物理現象を利用しつつ、それまで必須だと考えられていた思い込みを排した結果、ワイヤ切断から復旧までの時間が大幅に節約できる、としている。自動結線が普及するようになると、週末の自動運転が可能になるなど、効率は著しく向上した。

ワークと電極との相対位置が頻繁に変化するワイヤカット放電加工においては、スピードと切断はトレードオフにあるが、切断が起こったときの結線までの時間が短いと評判なのが西部電機製品であるという。

そんな顧客からの高い評価があることを、西部電機への取材において、わたしは初めて知った。しかし、競合他社が認め難い内容であるため、事実を確かめるのは難しい。(ソディック等の話を聞く前であり、機会があればもう少し深堀してみたいと思っている。だが、まだできていない。)

近年のブレークスルーに西部電機が果たした役割は大きいとだろうとわたしは考えた。

今年の受注8割増という伸びがそうであるし、競合他社はそれほどまでには伸びていない。それらの状況証拠から、近年の西部電機の放電加工機事業は競争力がある、と考えるようになった。

業界

ワイヤカット放電加工機のマーケットは、グローバルでは、ソディックが1位、三菱が2位であり、西部電機は三番手以降にすぎない。しかしながら、超精密加工向け分野においては、ホンハイからの大量受注に見られるように、十分な競争力がある。ワイヤ径の小ささだけではなく結線処理時間の短さなどが顧客からの評価を得ているのだという。(このことは、確かめていない)

同社の放電加工機の特徴は、以下のようにHPに記載されている。

(西部電機のHPより)

(2011年出願) 発明者は光安 隆氏である。

実際に、この数年の売上や利益の伸びの高さを比べると、西部はぐんぐん伸びている。選ばれる理由が何かあるのだろう。

たとえば、コアステッチによる大幅な加工時間の短縮については、ユーザーの声をネットから拾うことができた。

コアステッチの技術的な思想については、上に添付した特許を読んでもらうのが一番である。すごいことが書いてある。

このコア・ステッチが2016年さらに進化する。放電加工機はプレート金型加工で完全自動運転を実現できるようになったのだが、それを可能にしたのがコア・キャッチなのである。

上のコア・キャッチ特許(2016年)は、どうしても西部電機が取得しなければならなかった特許のひとつであり、宮地社長は特許成立の直後、「コア・キャッチ」を商標登録するように指示し、二日後に出願する。

コア・キャッチ特許の発明者は西留 紳也氏と藤井 浩明氏である。

このコア・キャッチ機能を補強し、3年後の2017年、システム面から支えたのが、コア・キャッチの生みの親である光安氏と設計者の伊東氏の両名であった。2017年に西部は権利補強のために、コア・キャッチのシステム面での工夫を特許とし出願した。出願と同時に審査請求し、速攻で権利化を果たした。登録されたのは最近のことで2018年3月のことであった。設計者の伊東さんについては、後で登場願うが、同社の製品開発のすべてを3D CADで行うことを可能にした凄腕の設計者である。

| 放電加工の差別化技術 | 社長 | 発明者 |

| 2011年 コア・ステッチ特許 | 木村 | 光安 |

| 2016年 コア・キャッチ特許 | 宮地 | 西留、藤井 |

| 2018年 コア・キャッチの固め特許 | 宮地 | 光安、伊東 |

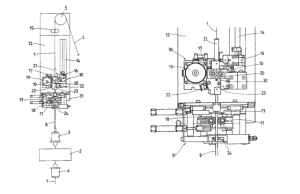

ワイヤカット放電加工機の構成部材

構成部材を抑えることは、変動費率を計算する上で重要となる。特に、どの部品を内作しているのか、仕入れているのかを特定することが、差別化のハードルを考えるためには必要にある。

工作機械メーカの利益率を考えた場合、頭脳にあたるCNCやコントロラーは、FANUCや三菱が独占している。さらに、FANUCや三菱はモータも内作できる。内作できることは、変動費を押し下げる。ところが、その点で、西部は割負けている。つまり、ほとんどの主力部材は仕入れ商品であるからだ。

- モータ。工作機械は、位置決めのためのモータが複数必要となる。そのモータが長期的に小型化している。これからも同様に小さくなっていくだろう。

- リニアガイド。直動軸受け。精度が上がり、細く、小さく、丈夫になりつつ、素材も変わりつつ、軽量化されてきた。今後も軽量化は継続する。

- ワイヤ。小径なものが登場している。銅線やタングステンなどの細いワイヤ線であるが、小さなものがいま、金型の精密加工向けに求められている。ますます細いものが試されるだろう。

- モータ制御のためのモータドライバーICなどのパワー半導体やシステムボード(論理回路やソフトウェア)も小型化している。ワイヤにパルスを供給する発生器についても同様に小型化していく。

- ロボット。高付加価値のために、ロボットと加工機が一体化して、ラインで自動運転が当たり前になってきたが、これからは、文字通り、AIで学習していく加工機が投入される予定だ。

- センサー類。位置決め等の上昇をフィードバックするためのもの。あるいは温度管理をするため。

一方で、他社が内作していないもの、たとえば、ボルトなどは全セグメントを横断する共用部品として、内作となっている。精密加工に必須となる支持テーブルなどの表面研磨や組み立て後の調整などにノウハウがあるようだった。

あとは、大手のように、多品種を追わずに、数少ないシリーズに特化することで、量産効果を享受できていた。

| 主要部材の内作比率 | 営業利益率 | |

| ファナック | 高い | 50%を超える |

| 西部電機 | 低い | 10%程度 |

競合他社がいれば、それぞれを比較すること

このような地道な作業をしていくのだが、主なサプライヤー企業のHPやその特許、当該ワイヤカット加工機のメーカたちのHPや関連書籍などを参考にしながらの調査を行うことになる。

ここで、ソディックも三菱電機も安売りに走るようなライバルではない、ということを付け加えたい。

業界にはそれぞれ性質や特質がある。三菱電機がよい競合先であることはすぐにわかる。

それは、製品の価格を見ればよい。三菱電機の製品は、おしなべて、価格を高く設定している。

彼らは、売上よりも利益率を重視しているのだろう。

ソディックはミドルエンド、ローエンドに強く、だからこそ、世界シェアがトップなのだ。逆に、世界でもっとも売れるボリュームゾーンが主力となり、最先端にだけ資源を投入するわけにはいかない。

だからといって、西部電機が競争に不利ということではない。たとえば、水平分業が有利である点がある。モーターや軸受けを世界でもっとも安くてよいメーカから仕入れることができる。半導体製造装置メーカーはほぼ協力工場にすべての部材をつくってもらい、仕入れて組み立ているが、利益率は十分に20%を超えるている。

また、西部のように、自動結線機能に評価が高いと、十分な競争力となり、差別化の要因になりえる。

性能の向上とコスト低減の努力

今回のように、ワイヤカット放電加工機、ひとつを見るだけでも、様々な部材や部品が必要になる。以下のトレンドを抑えた上で、機械のトレンドを考慮していくことになる。

ひとつひとつに技術改良が行われる。つまり、ひとつひとつの処理スピード、ひとつひとつが小型化していく、と考えてよい。

- 構成要素のそれぞれの過去のトレンドと今後のトレンドの予想(モーター、軸受けなど)

- 構成要素のさらに細分化した構成要素(モータならモータを構成するロータやホール素子やコアなど)

- システムとしての加工機の性能のトレンド

過去のトレンドの延長線上程度の性能の向上は期待できるだろう。

加工対象物が錆びやすい場合、錆びにくい場合、それぞれの対象物と精密加工の内容によって、ソルーションは違ってくる。

- これまでより精密な加工精度が求められている

- これまでよりも速い加工速度が求められている

- これまでよりワイヤの断線の頻度が低い機械が求められている

- ワイヤ断線後の再結線の速さが求められている

- これまでよりも違う加工物を加工できるようになることが求められている

西部電機のIRによれば、同社の放電加工機(MEX15など)は、

「プレート加工におけるピッチ精度と加工安定性において、金型業界ナンバーワン」であり、

「ワイヤ自動供給装置は、業界ナンバーワンの高評価」としている。

国内生産分としてシェア18%としている。

主な顧客は、

精密金型:Foxnonn, 日本モレックス、サイベック、日本圧着端子、JX日鉱日石金属、ナブテスコ

航空機自動車:日立、デンソー、アイコクアルファ、アイシン、エクセディ、SMC、CKD、ナブテスコ他

電子電機: 日立、三菱電機、FANUC、ミネベア、安川電機他

光学:ニコン、ソニー、コニカミノルタ、三星電子、亜州光学、富士フィルム他

三菱やFANUCが精密機械事業の顧客として紹介されている。たとえば、FANUCのHPには、西部電機の商標が使われている部分がある。コア・ステッチは西部電機㈱の登録商標であるとFANUCのロボカットのカタログに記載されている。 他社が他社の製品を研究するために、購入することはあるだろうが、普通に考えると、自社で何かの精密加工をするとき、西部電機の機械を使っている工程がある、ということであろう。西部電機がOEMで三菱やFANUCに商品を出しているわけではない。

西部電機が自信を持って、近年、製品を投入しているという証拠がある。

研究開発費がそれである。売上の3.5%が指針であるが、順調に伸びている。また、16年に新工場を建設しているのは、先行きへの自信の現れであると考える。

| 16年3月 | 17年3月 | 18年3月予想 | |

| 設備投資 |

15.3億円 多目的工場建設 |

3.4億円 | 4.1億円 |

| R&D |

5.6億円 |

5.8億円 | 6.3億円 |

| 減価償却費 |

4.0億円 |

4.7億円 | 5.5億円 |

新製品 MEX 15

今期投入されている新商品、超精密機器「MEX15」は、油使用のワイヤ放電である。西部電機の技術の粋を集めたフラグシップモデルである。

- 門型構造とフルカバー機構で高い温度変化耐性

- サブミクロンの極微小な動きでも、スムーズで確実な動きをするシールレス構造を採用した、バーチャルクロステーブル

- 最小仕様ワイヤ径0.03mmによる微細加工

- 先進大画面インターフェイスを持つ最新高分解能CNCを搭載

http://mfg-online.jp/casestudy/seibudenki

このURLは、「ものづくりの未来」(AUTODESK社 3D CADツールを提供)が西部電機精密機械事業部、生産部、放電技術課主任(一級放電加工技能士)伊東世史弘氏にインタビューしたものである。以下、AUTODESK社の記事内容を上記URLから引用する。

MEX15

「当社のワイヤ放電加工機は、大量生産では作れない精度の高さが特徴です。そのため、人の手で「きさげ」と呼ばれる最終仕上げを施すなどして、大量生産の会社とは異なる独自の道を進んできました。無論 Inventor による 3D 設計も、高精度を守りながら設計効率を高めていくことが一番の目標です。幸いこの目標は着実に達成されつつあり、いまや超精密加工分野を中心に製品シェアも拡大中です。今後も Inventor の活用を進め、設計品質の向上に務めていきたいと考えています。」(伊東氏)

「MEX15 は、0.03 ミリという超極細ワイヤを使える超微細加工用ハイエンドマシンです。熱変位を極限まで抑えた新機械構造にマルチタッチ対応新型 CNC や自動供給装置を搭載し、加工精度も操作性も大幅に向上させました。開発にあたっては、業界標準以上の製品能力を実現することを目標に設計を進め、大幅な精度向上とコストダウンに成功しました。」(伊東氏)

「ワイヤ放電加工機は、簡単にいえばテーブル上にモノを載せて縦横に動かし微細加工する加工機です。動かすのがワーク側かワイヤ側かで異なりますが、ある程度スタンダードな形があり、各メーカーだいたい同じような構成の機械となります。しかし今回はそれとは別のオンリーワンの駆動形式を採用し、ベースの形状や機械構造も従来と全く異なっています。」(伊東氏)

引用終わり。太字は筆者。

同社は、さらなるシェアの拡大を目指す、としている。

投資家の視点

さて、単なるインタビュー記事であったが、ここからは投資家の想像力で真理に迫りたい。

西部電機の設計責任者である伊東氏は、いかにも設計ツールベンダーへの「よいしょ記事」だとしても、外部に内実をコメントするリスクを考えると、伊東氏は会社からの指名を受けているに違いない。そこで、会社と伊東氏は、共に、放電加工MEX15の拡販やシェア拡大を望み、外部インタビューに応じたのであろう。

つまり、キーパーソンが特定できた、ということである。

特許を再び見てみよう。伊東さんが発明者となっている出願があるが、その中から代表的な近年の特許を紹介しよう。

伊東さんの最新特許その1 伊東さんの最新特許その2 伊東さんの最新特許その3

読者は、これらの図の番号に名称を書き入れることで、特許の内容が理解できると思う。

どこが他社と違うのだろうか。そして、これらのどこが発明に値したのであろうか。

もちろん、特許内容に書いていないこと、あえて、書かないことが多いのであるが、キーパーソンである伊東さんの設計思想や考え方が、特許を読むことで理解できる可能性はある。

少なくとも、今後の西部電機の新製品開発にとって、重要な人材の一人であることに違いない。

あとは、投資家各自の腕前の次第である。読者の中で、この分野に詳しい人がいれば、例えば、ユーザーの方がいれば、実際の評価を教えていただければ幸いである。そして、読者が、もし、何かに気がつくことがあれば、教えていただければ幸いである。(時間なく、私自身も特許をまだ読みきれていない)

精密機械事業(放電加工機・工作機械)

| mil JPY | 14/3 | 15/3 | 16/3 | 17/3 | 18/3予想 |

| 受注高 | 4392 | 5177 | 6592 | 5292 | 8100 |

| 売上高 | 4018 | 4979 | 6283 | 5463 | 7405 |

| 営業利益 | 198 | 427 | 569 | 362 | 600 |

さらなる株価評価のためには、この部門の利益率の二桁乗せが必要となる。過去最高のセグメント売上と受注を利益率のさらなる向上に活かせるのかが課題である。

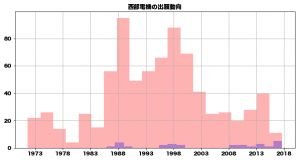

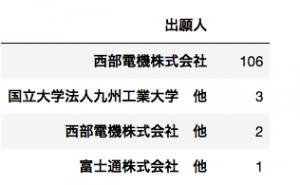

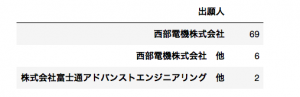

特許の動向

特許動向から西部の自信が垣間見る。

上グラフは、西部電機の特許の出願数を年代ごとにまとめたものだ。

件数は800件弱であり、数自体は多いわけではない。

そして、出願のピークは80年代90年代であり、彼らの製品がもっとも性能が上がった時期と重なる。

これだけ見ると、成熟企業に見えるが、実はそうではなかった。

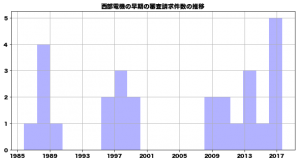

早期に審査請求をした特許だけを取り出してみると、あることに気がついたのだ。

上グラフは、西部電機が早期に審査請求を求めた特許の数を年代ごとに整理をしたものである。件数自体は少ない。だが、この結果は、権利化を急いだブレークスルーの数の痕跡であるとも解釈できないことはない。

ワイヤ送りの技術で、偶然、何かを発見した。それが、前述に紹介した物理現象を利用した結線時間の短縮の知見だったのだ。2−3年前から中国で注目され、自動結線の失敗率が同社が一番低いとの評価だそうだ。

彼らはやれる、できる、いける、と考え、早期審査を請求。そして、現実には、ホンハイから大量の受注を獲得するに至った。やはり、最先端の金型加工向け等に、最適の放電加工機を作り上げることに成功したと推定しても間違いではないとわたしは結論付けた。

販売地域が広がりつつある。なぜならば、同社の中国販売は華北しかやっていなかったからだ。ようやく、2−3年前から他の中国(華南)地域に展開しはじめた。 サービス常駐をはじめたばかり。ところが、ここにきて欧州でも引き合いが高まっているという。

プロダクトミックスは改善しそうだ。1500万円程度がおよその平均的な販売価格となっている。

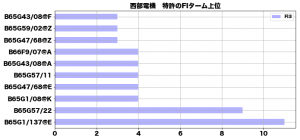

もちろん、西部電機は、放電加工機だけではなく、自動倉庫、そして上下水道バルブなど、主要の三つのセグメントがバランスよく業績を支えている。従って特許も三部門でバランスよく取得されている。

上記の表とグラフが西部電機の主な技術領域となる。

共同出願から見る戦略提携先

特許はたとえ、表面的なものしか見なくとも、ある程度の情報を投資家に教えてくれる。たとえば、共同出願の相手は検索すればカウントできる。

共同で出願する、とうことは、文字通り戦略パートナーであり、お互いの技術を認め合う仲であろう。

上は1970年代の共同特許の相手。昔、社名が西部電機工業であったことがわかる。大手ゼネコンの名前が確認できる。

上は1980年代の共同特許の相手。自動倉庫の大口顧客である花王の名前が確認できる。

90年代の顔ぶれが上の表にある。

2000年代には、大学と共同出願。富士通との共同特許。自動倉庫など、システム部分を担うのが彼らであると推定できる。FANUCとのよい関係も、共同出願の特許を読んでみてから感想を書きたいと考えている。(つまり、まだ調べていない)

2010年以降、富士通との関係は強まっているようだ。省人化システムはほとんどがソフトウエアに以降しているためであろう。

有価証券報告書から整理すると、FANUC向けの売上は多い。

Funac 向け売上

2005/3 150 m

2006/3 2009 m

2011/3 597 m

2012/3 2281 m

2013/3 2030 m

2014/3 1058 m

2016/3 611 m

2017/3 3599 m

FANUCの売上は自動倉庫である。.

3つのセグメント:搬送機械、産業機械、精密機械

もう少しちゃんと書かなければならないが、端折って書く。

搬送機械セグメント

自動倉庫は、JT向けプルームテックの生産体制が2019/3に本格化する。売上計上は2019/3となるので、自動倉庫事業は、増収、大幅増益になる見通し。2018/3は作り方で大きなヘマがたくさんあった。(こういうことはあまり一流の企業にはないことで、西部はまだまだ甘い企業体質である)

今年は、こなれたのでヘマをしない。普通の利益率に戻るはずだ、というのだ。(ギリかける範囲で書いたが、会社から削除を言われるかもしれない)(読者はセグメント利益で利益率が2018については低いことを確認されたし。また、数年前の数字も並べてみると、書いている意味がわかる)

要は、一度にたくさん受注がきてしまって、納期優先で利益確保に失敗した、と言っているのである。

同社は自動倉庫は花王、JT、FANUCなど大手顧客が多いが、この分野は安定した受注がとれていなかった。それがここにきて、豊田自動織機向けのOEMが10億円に乗り、豊田向けが安定して毎年増えていくことを望んでいる。共同で部材を調達するところまでできるようになり、相当のコストダウンができはじめている。このセグメントの3Qまでの受注は前年比8割増加のペースできている。

豊田は自動倉庫のクレーン部分、同社はピッキング部分を担当。中国からの引き合いも出てきて、それらはEV向けなどの二次電池工場からだという。

国内の大手企業がこぞって、大きな倉庫を欲しがる状況になっている。だが、人手不足から仕事を断っている状況だ。選別受注ができる環境になりつつある。

精密機械セグメント: 主力のワイヤカットは大幅増産

一方、ワイヤカット放電加工や切削工具は、工場を4月に見て、稼働が高い。。また、これらについては、すでに大方、書いたので、今後、成長していくと見ているし、このセグメントの利益率も向上していくだろう。

3Qまでの受注は前年比9割増のペースできている。

西部電機の業績の推移: 2018/3は過去最高利益を更新

西部電機歴史

設立は昭和二年。 戦時中は安川電機の傘下であった。戦後は安川電機から社長を呼ぶことも多かった。ただし、もう長いこと、安川との商売での結びつきはない。

戦後1950年ごろ2億円程度の年商に過ぎなかった。

運搬機などの機械を製造販売していた。

1960年代。従業員500名体制。業績は拡大する。

旋盤機を開発。 売上は、10億円、15億円、20億円と順調に増収を続けた。

工作機械、バルブコントローラーの両輪ががんばっていた。

1972年 世界初のCNC方式ワイヤカット放電加工機を開発。

1980年代には100-160億円の売上で3−12億円の営業利益であった。

特に搬送機械は採算よかった。 従業員600人規模。ただし、 放電加工機が円高で不振に陥る。そこで、光学や時計など超精密向けに舵取り。

以下業績を並べてみる。

年 売上(mil. JPY) 営業利益(mil.JPY) ()内は社員数 @以下は株価 コメントの順に並べる。

1989 18057 1247

1990 19837 1353 (630人) @2200円

1991 21891 1590 (662) @2300 立体倉庫 輸出3

1992 21836 1212 (672) @600

1993 19282 543 産機官公需(下水道 バルブ アクチュエーター) 海外拡販方針

1994 18626 490 部品半減。工程改善。

1995 17139 335 (617) 中国企業とバルブ提携 搬送は食品。水道 電力向け産機

1996 18061 183 HDD部品販売

1997 18677 461 (598) 輸出(export, ex)7%まで増える

1998 18343 724 export 5%

1999 19562 616 (581)

2000 16589 330 (559) export7% 生ゴミ処理装置開発

2001 15639 591 NI -1462, 最終赤字に! 自己資本比率40%, (530),退職給付債務、HDD研磨事業

2002 13850 52 (509) @200 株価が200円に低迷。

2003 13685 335 (462)

2004 13894 566 (453) KAO トイレタリー物流大手。マテハン事業で大口発注。

2005 14127 667 放電加工好調。レンズ金型用等にNC採用。6年ぶり新卒採用。export 11%

2006 15290 1012 (466) 下水道向けバルブが高採算。自動倉庫も高採算に。レンズ用超硬研磨盤良好。

東証2部上場

2007 16687 1131 export 13% バルブアクチュエーター新工場

2008 18971 1710 ex17% 水門ゲート良好

2009 16360 836 (478) ex(export)8

2010 12289 344 (452) ex 5 放電加工 二次加工が不要な新製品アジア投入

2011 12487 427 (440) ex8 無人運転の放電加工機を誤差1micron内の精度で投入

2012 14276 757 (425) ex6 豊田自動織機7%株主に。(搬送き)との協業。

精密機械工場の竣工

2013 15996 1090 (452) ex8クレーン標準化 NW(自己資本比率)65%

2014 17518 1541 (448) ex12 豊田と製品共同開発始まる

2015 15960 1052 (473) ex 18 !! 輸出好調(放電加工)+70%月産50台に。

設備投資が15.3億円と高水準だが、新工場(多目的工場)の建設のため

2016 18512 1257 (469) ex20!! 多目的工場完成

2017 24019 1527 ex 11 大口搬送機械受注。創業90周年。

2018 22800 2000 ex 20 中国向け高付加価値放電加工好調。大幅減益予想からスタート。

放電加工能力3割増 10年ぶりに最高益にとなる。

こう見ると、西部電機の黄金時代は、1990年ごろ、2007年のリーマン前、そして、現在といえるだろう。いずれも、輸出(=放電加工)が伸びたときに利益が大きく伸びるというパターンであった。

そのため、円高に対しては苦労をした。

競合状況

FANUC、三菱電機、ソディックなどが主な競合である。

FANUCは、高付加価値にこだわる企業であり、価格競争をしかける企業ではない。

もとtも、NCとサーボモータから出発した富士通の一事業であった。

過去50年に渡り、急成長を遂げてきた。

1974年は50億円の売上。 7.5億円の経常利益であった。

1975年にワイヤカット放電加工機完成。

1978年には放電加工の量産体制を確立した。そのとき、200-300億円の売上であった。

50億円規模の経常利益。 精密な金型のために放電加工機が必要とされ始めた。

時代は飛んで、2017年にロボカット(放電加工)が累計3万台販売を達成。

ROBOCUT α-CiB series の加工精度を高める「AI熱変位補正機能」を、株式会社Preferred Networks (以下PFN)と共同開発。 本機能を搭載するロボカットは、ファナックとPFNの協業後、初めての「AI機能搭載商品」となる。 ファナックとPFNは、製造業向けのAI機能の開発で2015年から協業・資本提携。今回開発したAI熱変位補正機能では、ワイヤカット放電加工機の温度変化による加工精度変動をAI(機械学習)技術を活用して予測・制御し、補正精度を従来機能比で約30%改善。

このようにFANUCの方向性はAIによるさらなる効率の追求である。

競合となる三菱電機については、製品価格等も公表されており、工作機械の大手として、利益率重視の姿勢である。彼らもよき競合である。

ソディックについては、ボリュームゾーンが違う。最先端の超精密加工が西部、ソディックは汎用的であるため、ガチでバッティングはしていない。

P.S 福岡県古賀市 西部電機本社訪問について

昼休みが終わろうとしていた時間帯に福岡県の古賀の西部電機を訪問。(2018年4月)

社員さんが、室内でテニスや卓球に興じているのを見て、のどかな会社であるなと思った。

ジムやDVDなどを見れる娯楽室も完備されており、福岡ドーム1.5倍の敷地は、ただ、広かった。

応接間に通してくれた女性社員は、ゆったりとして、言い方は悪いが、のんびりとしている。お茶を出した後に、廊下で大声で同僚と世間話をしている丸聞こえだった。昔の日本の会社ってこんな感じだったんだろうなと、ほのぼのした気分になる。

女性社員の離職率は男性よりも低いと聞かされ、やっぱり、居心地のよい会社なんだなと思った。

変に社員数を減らしたり、人員整理をするよりも、自動化や部品の共通化など、やるべきことは他にある、という感じであった。こういう「余力」のある会社は最近珍しくなってしまった。

工場見学もさせていただいた。職人が研磨を練習している姿もあった。IRも重視し始めた、とのこと。

足元で、株主数がかなり減っているのでそれもあって、優待を導入した、ということであった。福岡証券取引所が今年になってIRフェアを行ったが、同社は10年ぶりに参加したとのこと。

ディスカッション

コメント一覧

まだ、コメントがありません