9211 エフ・コード M&AがM&Aを生み出すシナジー by Ono

9211 エフ・コード レポート

ポイント

・M&Aによりサービス範囲を拡大し、一気通貫でデジタルマーケティングを支援

・M&AがM&Aを生み出すシナジー

・資本コストを意識したM&Aの資金調達

・ラグナロク社の買収に寄り上流工程に拡大

・個別企業の成長をうながすグループ経営

<会社概要>

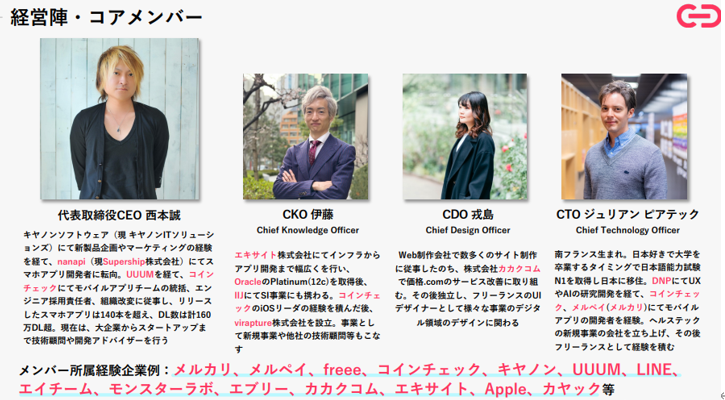

2006年創業、2021年12月上場。

グループ全体で7社、役員・従業員が170名。(2024年3月時点)

*2024年3月時点 会社発表資料より

〇事業内容

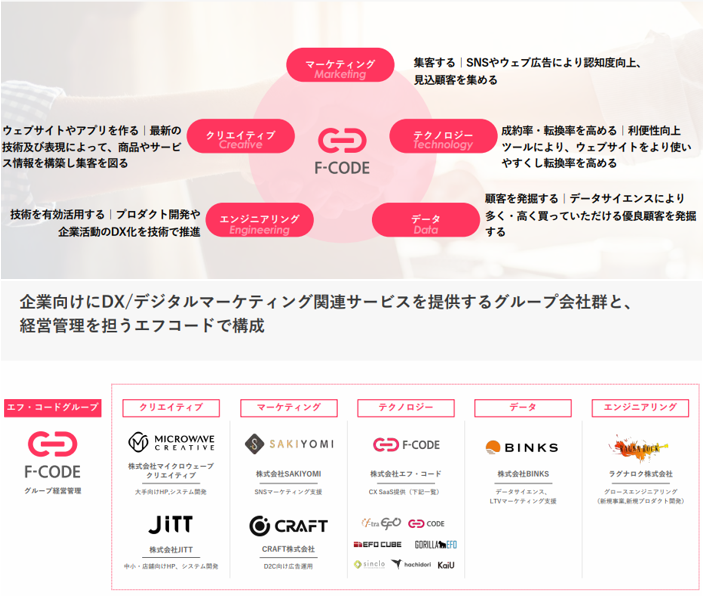

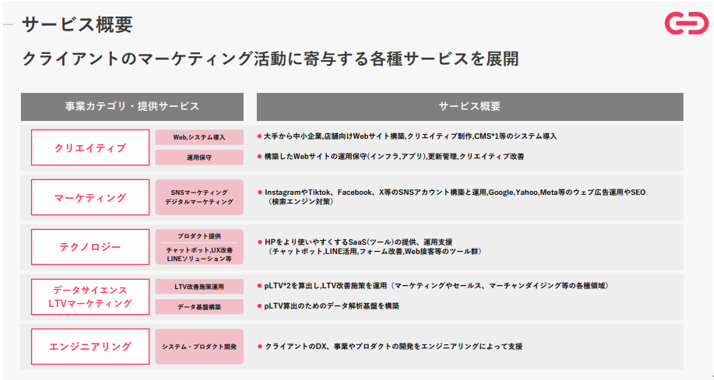

企業向けに5つの領域でDX/デジタルマーケティング関連サービスを提供する。

クリエイティブ:WEBサイト、アプリを作る

マーケティング:集客をする

テクノロジー:WEBサイトの使い勝手向上により成約率・転換率を高める

データ:データ分析に寄り優良顧客を発掘する

エンジニアリング:顧客企業の課題解決に設計段階から関わる

*会社発表資料より

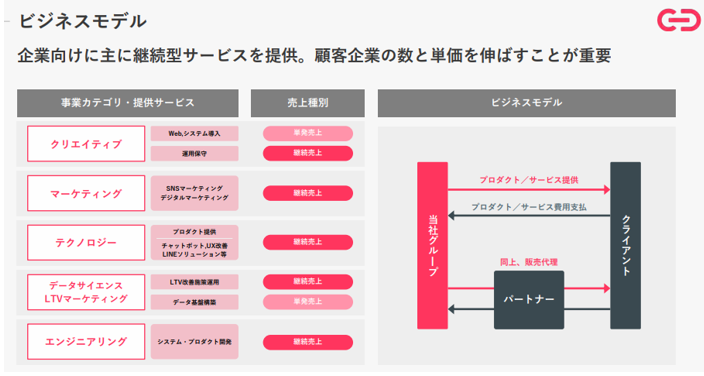

〇ビジネスモデル

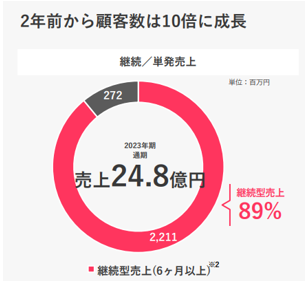

各事業カテゴリで継続型サービスを提供し、全体に占める継続型売り上げの割合は89%を占める。

(6か月以上の売上を継続型売上と定義 割合は2023年12月期の実績)

*会社発表資料より

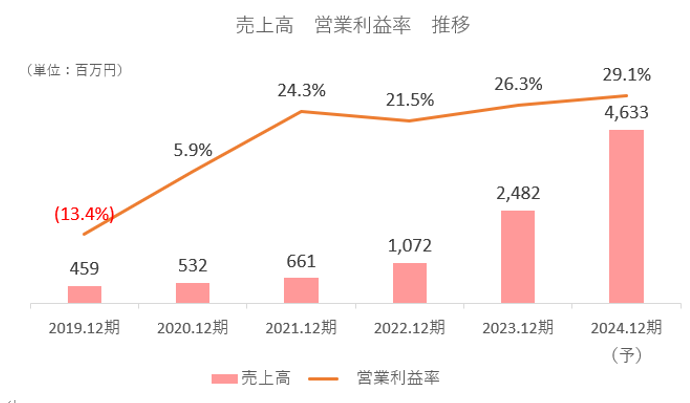

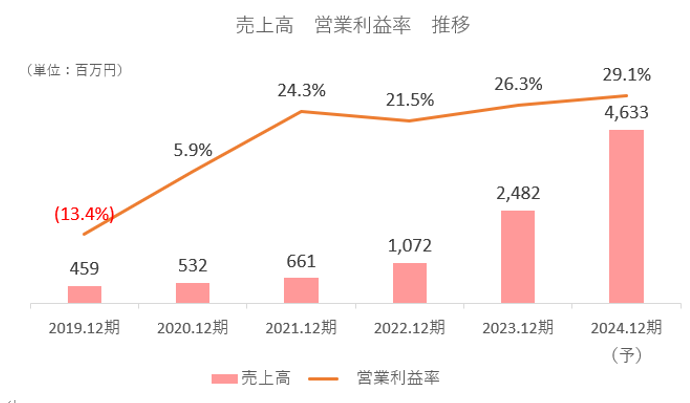

<業績推移>

連続増収増益、高い営業利益率を達成している。

*会社発表資料よりリンクスリサーチ作成

〇売上成長と高収益の要因

売上成長の要因はM&Aによるグループ会社の売上の単純な上乗せによるものだけではなく、

様々なシナジーの発現によるものである。

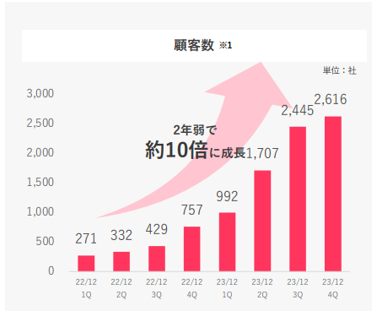

・顧客数増加を実現したシナジー

顧客数は2年弱で約10倍、売上高の拡大に寄与した。

*会社発表資料より

顧客獲得ルートは

・WEBサイトからのインバウンド

・既存顧客からの紹介

・ウェビナーイベントの実施

・展示会の開催、登壇

の4つが中心となる

*各種セミナー、イベントの例

*会社発表資料より

例えばグループ会社のSAKIYOMIがSNSマーケティングを得意としており、各種ウェビナーの開催、複数の企業や個人が集まってSNSの活用方法を共有するSNSサミットなどを自主開催している。様々なイベントや施策により月平均1,000件程度のリード(何らかの形で顧客と接触)を獲得できている。

各社が自社開催、他社開催の集客型インバウンドなどで顧客を獲得する手段を持つことが効率的な集客を実現し、顧客獲得のためのマーケティングコストを抑制し、営業利益率25%以上の高収益を実現することにつながっている。

クライアントがデジタルマーケティング部門、DX部門であり、課題解決のための手段を探して参加していることも受注の確度を高めている要因でもある。

〇長期的な視野に立った戦略的価格設定

現在の顧客層は主に大企業であり、これらの顧客には継続的に高付加価値のサービスを提供している。市場環境を見ると、インフラ費用の上昇や人件費の増加など、コスト上昇の圧力がある。これらの状況を踏まえると、価格を上げることも可能。しかし、長期的な戦略として中堅中小企業が直面するデジタルトランスフォーメーション(DX)の課題に対し、支援を提供することを視野に入れており、サービス価格の値上げを戦略的に抑えている。価格を上げ続けると中堅中小企業が価格面で手が届かなくなる可能性がある。将来の潜在顧客を失うことにつながり、長期的な成長戦略と矛盾することになる。

価格を上げず、既存サービスの質の向上や開発生産性の向上、AI技術の活用によるコスト削減に注力し、今後中堅中小企業向けのサービスを展開する際に、機能を絞り込んだり、必要なスケールに合わせたりすることで、より多くの企業がサービスを利用できるようにすることを視野に入れている。

短期的な事業拡大の実現だけに偏らず、社会的意義のある貢献を意識した成長をすることがサスティナブルであり、長期的な企業価値向上に寄与すると考えている。

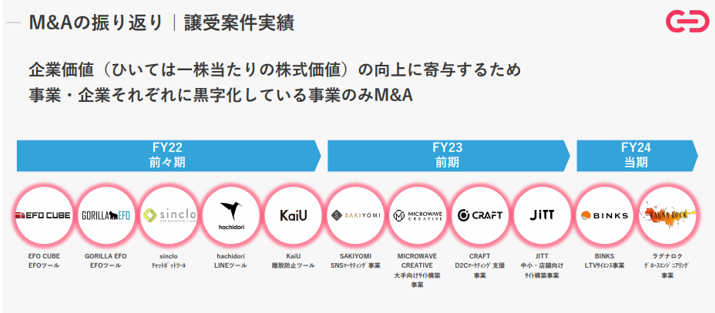

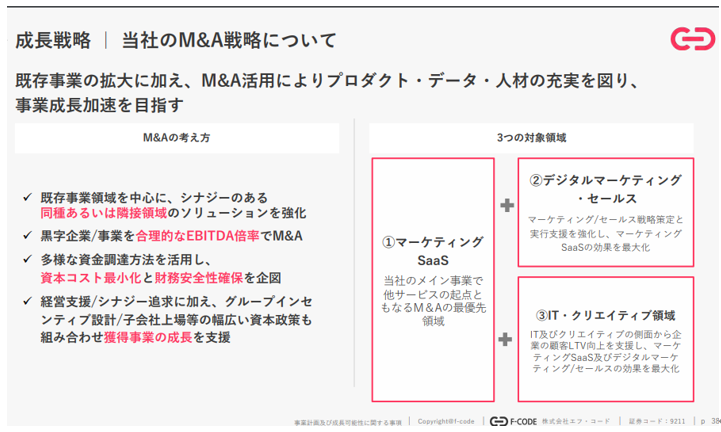

〇M&A

同社の成長を牽引してきたM&Aについて整理する。

・M&A実績

これまで11件の企業及び事業のM&Aを実施してきた。

・M&Aの特徴

*会社発表資料より

特に対象とする企業、または事業を選別するうえで重視するポイントは次の3点

・隣接領域でかつ既存顧客に直接販売できるサービスである

既存顧客とは、同じ部署(チームなど)を意味する。大企業であれば同じ企業でも部署が違えば、独立した予算を持ち、投資判断を行う別組織のようなものになり、クロスセルが容易ではないことが多い。

対象とする周辺領域のプロダクトを提供する企業の見極めについては、一度は開発を検討したことがある領域、サービスであり、グループ内で開発するか、M&Aによって取り込むか、期間も含めた投資対効果を見極めたうえで判断している。

・財務面で黒字化に加えて一定の成長をしている、または期待できる

短期的にも財務インパクトを最小限にし、長期で企業価値向上に寄与することを目指す

・才能があり、かつ事業成長意欲の高いマネジメントが事業の成長に継続して携わること

隣接事業を買うが、同時に人をグループに取り込むことが重要であると考える。

〇M&AがM&Aを生み出すシナジー

M&A情報のルートは主に3つある

仲介会社、銀行証券など金融機関

自社からアプローチ

直接・リファラル(ダイレクトまたは知人の紹介)

上場直後は仲介会社からの持ち込みはほとんどなかったが、M&Aの実績により増加している。M&Aの情報は実績のあるところに集まる。仲介会社としては手数料につながる可能性が高いだけでなく、双方にとってハッピーなM&Aにするためにも実績を見ることでどのような企業が求められているのかを把握することができる。

特に注目したいのは3つ目の直接・リファラル。

後述するラグナロクも知人の紹介によるもの。グループ各社のマネジメントはそれぞれ、SNS、クリエイティブ、デジタルマーケティング、AIといったコミュニティの中で著名な方である。このネットワークに寄りM&Aを検討する案件が持ち込まれる件数が増えているとのこと。

”M&AがM&Aを生み出すシナジー”といえよう。

*会社発表資料より

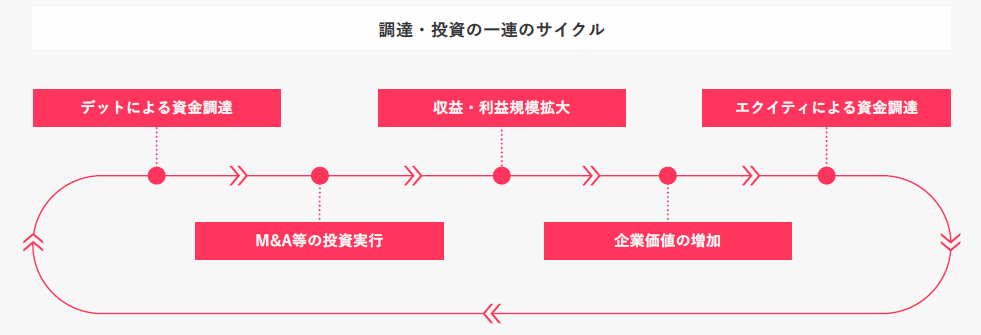

〇資本コストを意識した資金調達

もう一つの特徴である資本コストを意識した資金調達についても触れておきたい。

以下の図のようにM&Aの資金について

”調達から投資の一連のサイクル”

を実施している。

まず、金融機関からのデット(借り入れ)に寄り資金調達を行う。

デットとエクイティ(株式)により調達する場合の資本コストを比較すると、

デット < エクイティ

であり、デットによる調達コストのほうが低い。

M&Aを実施し、効果を顕在化させて企業価値向上を実現する。

その後、エクイティによる調達を実現する。第1弾として2023年1月に公募増資により約18億円の資金調達を行った。

*会社発表資料より

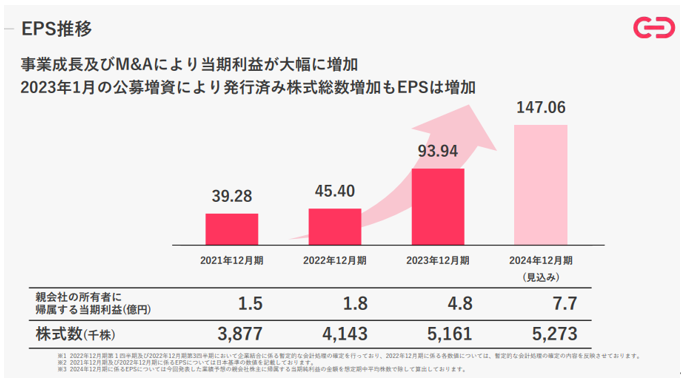

エクイティによる資金調達は投資家にとって一株当たり利益(EPS)の希薄化が嫌気されるが、企業価値を向上させてから公募増資による資金調達をすることでEPSは継続的に増加している。

*会社発表資料より

〇グループ会社として成長スピードを維持し高めるためのポイント

グループが大きくなる中で課題となるのは価値観の共有、企業文化の熟成であろう。

・グループ会社とする上で共有する考え方

拙速率先して動く:拙くとも速く行動し、実現する早くても入っていく

引き回せ主導権をとる:社内外に対してリーダーシップイニシアチブをとってプロジェクトを推進する

尊重と率直:相手との違いを尊重しながらオピニオンは率直に言いあう

つまり、リーダーシップをもって素早く動き、率直に話し合うというスタイルをグループ会社で共有する。

・求心力の維持とガバナンスの強化

M&Aを行う際、重要な役員や従業員が企業に留まることを保証するキーマン条項を設ける。これにより、マネジメントチームは企業の持続的な成長を実現することができる。グループ会社として統合するものの、各企業の独自の経営方針を尊重し、無理に社内制度を統一しない。定期的にグループ会社のマネジメントを集めた会議を開催し、人事の問題や企業特有の課題を共有し、集まった知見を活かして課題を解決する。グループ会社の一員となることのメリットを最大限に引き出すための仕組みを整えるとともに、ガバナンスの強化も実現する。

グループ会社がそれぞれ重視している価値観を尊重し、既存のマネジメントを維持しながら、コーポレート面で支援する。過度に自社のカルチャーを強要しないことが各社の成長を促し、グループ全体の成長につながっている。

〇PMIの考え方

グループ会社化以降、グループ会社としてのメリットを最大化するためにPMIを3段階を段階的または並行して実施している。

第1段:コーポレート部門の整備

エンジニア、プロダクトが優れている場合でも、コンプライアンス・ガバナンス、労務管理、経理処理等、スタートアップ企業においては整備が不十分な場合が少なくない。上場企業のグループ会社として整備する。

第2段:課題、解決策の共有

アントレプレナーやマネジメント層ががそのままみんな社長として残ってくれる形が多い。グループ社長連絡会を定期的に開いて、

採用、マーケティング、育成などスタートアップにおける共通の様々な課題を解決するためにノウハウを共有する。

第3段:事業部門のつながりの構築

営業/カスタマーサクセスの勉強会、マーケティングの勉強会などグループ会社間のつながりを作り、クロスセルを実現しやすくする。

これらによりグループ会社化によるメリットを活かすことができる。

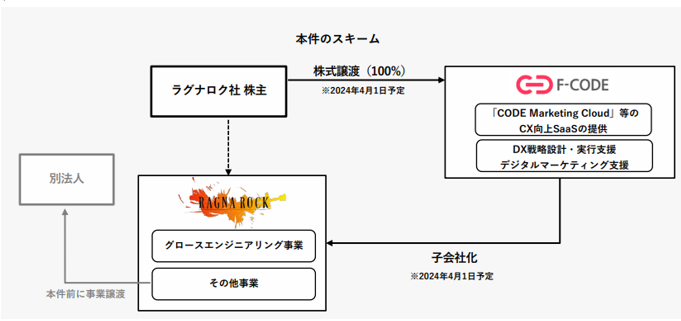

〇ラグナロク社のM&Aについて

2024年3月18日にグロースエンジニアリング事業を運営するラグナロク株式会社の株式取得を発表した。

・概要

譲渡予定日:2024年4月1日

取得価格:4.2億円

グロースエンジニアリング事業のみを取得。自社において必要な部分のみの買収により、不要なコストが調整されて売上高約1.9億円、調整後営業利益0.9億円の事業取得となった。

・ラグナロク社の特徴:大企業向けエンジニアリングで実績

顧客企業がDXの課題解決に取り組もうとするとき、どんなプロダクトを投入すべきか、どんな技術仕様であるべきかという上流工程から支援し、最終的なプロダクトとして、WEBサービスからスマホアプリまで幅広い選択肢を提供する。

起業経験者11名、全員リードエンジニアの経験を有するトップエンジニア集団で、創業5年でありながら、コニカミノルタ、朝日新聞社、Makuake等、大手クライアント企業とプライマリーでの取引実績が多数ある。

・M&Aの目的:エンジニアリング領域にサービスを拡大

これまではプロダクトができてから顧客企業の課題解決の支援をおこなってきたが、ラグナロクのグループ化に寄り、デジタル系の新規事業開発、プロダクト開発において設計段階から顧客の課題解決に寄与することが可能となる。

*会社発表資料より

<2024年12月期業績見通し>

2024年12月期は売上高46.3億円(前期比+86.7% 約1.9倍)、営業利益13.5億円(同+107.1% 約2.1倍)、営業利益率29.1%。エフ・コード及びグループ各社事業の成長とBINKS社獲得による寄与を見込む。

*会社発表資料を基にリンクスリサーチにて作成

<バリュエーション>

時価総額 270億円

株価 2,547円(2024年4月1日終値)

会社予想PER 34.6倍

会社予想EPS 73.53円(分割後 2023年12月期 決算短信のEPSから算出)

PBR 8.4倍

無配

*参照:

・事業計画及び成⻑可能性に関する事項 2024年3月

https://contents.xj-storage.jp/xcontents/AS04562/ab258a36/4d3e/4aea/bb51/aba68a7f28fc/140120240328562605.pdf

・グロースエンジニアリング事業を運営するラグナロク株式会社の株式取得について

https://contents.xj-storage.jp/xcontents/AS04562/b67f80f1/6496/4937/91c0/d4b262641f16/140120240317554948.pdf

ディスカッション

コメント一覧

まだ、コメントがありません