7810 クロスフォー <フォローレポート>~立会外分売りと1Q決算について レポートby相川伸夫

前回記事執筆日次 2018年10月6日

◆7810 クロスフォー アイデアでジュエリー革命を起こせ!!膨大な需要へ勝負の一手!by相川伸夫

https://double-growth.com/7810-crossfor/

↑上記記事を二か月前に執筆致しました。

その後、地合いの影響もありますが、残念なことに株価は12月19日、20日と上場来安値を付けました。

上場後に同社に期待をして株を買っているすべての方がもれなく含み損になったということであり、投資する側としては気持ちの良いものではありません。

私たちは企業研究という立場でのレポート執筆をしており、【株価】に関して具体的に言及することはありません。

とはいえ、直近株価の一番の下落要因であろう【立会外分売】の発表に関しては個人的にもやるせない心地でありますので、再度クロスフォーに取材をしました。

取材で確認出来た事情と経緯について簡潔に補足させて頂きます。

それに併せ、1Qの決算についてと直近動向についても取材しましたのでレポートします。

◆立会外分売りについて

開示のあった立会外分売りを予定しているのは株数から見ても明らかでありますが、創業者の土橋代表の売り出しがメインであります。

株価が下がった原因がこの発表だと推察する理由は、

- 「会社のトップが自社の株を売るということはこの先の事業計画や経営に自信がないのではないか?」

- 「また、なぜこんな安値で売るのか?」

- 「ディスカウントされて株が売り出されるから」

大きくはこの3点によるものであり、特に大きいのは将来への不透明感から来る売りだと思われます。

正直私も少なからずそういう印象を抱いたので直ちに取材をしたわけです。

それによって明らかになったのは「土橋代表はこれっぽっちも今後の事業計画が弱気になって売るわけではなく、むしろ継続して強気のスタンスである事」でした。

今回の売り出しの理由は二つとのことです。

- 「税金支払いを含めた個人的な資金需要によるもの」

- 「開示の通り株式の流動性を高めるため」

話を聞いて、必ずしもネガティブに構えなくても良いのではないか?という印象を受けました。

代表が意欲的なスタンスであるという証拠に、SBI証券での『個人投資家向けオンライン会社説明会』を今後予定しており、また3月~4月頃にも個人投資家向けの説明会の実施もしたいと考えているとの話がありました。

IRに前向きに取り組むタイミングであるということは少なくとも直近に関しては悪くないのではないか?という感覚が一般的かと思います。

ちなみに、開示に書かれている『流動性を高めるため』という文言はこういった立会外分売りの定型文ではあるので「嘘付け!!」って言いたくなる気持ちはわかります。…が、実際冷静に同社の出来高と株主構成に目を向けると確かに流動性は低く、ここに関しては実際にそれもそうかと納得することができました。

◆22日平均売買代金が時価総額の約0.2%程しかない

例えばクロスフォーの時価総額が20日現在55億円なので、50億円~70億円の条件で全上場企業でスクリーニングを掛けると141社ヒットします。

この141件の【22日平均売買代金÷時価総額】の平均値は0.72%です。

この%はつまり、クロスフォーと同程度の銘柄における一日の出来高平均が発行済み株式数のおよそ0.72%程度であることを示している訳ですが、市場平均に対してクロスフォーの出来高は3分の1以下の0.2%程しかないことが分かります。

また大株主の状況でも分かるように6割強を会社関係者で占めており、また上場した後の株主優待導入前の個人株主数と優待が導入された今の個人株主数を比べてみると…

【株主優待導入前】※上場は2017年7月20日

株主優待導入&株式分割の効果もあり、2017年は3045名の個人株主が16340名まで増えており、その増加分の13295名の大半がおそらく100株単元で普段売買をしない長期ホルダーの方だと思われます。

株主優待導入&株式分割の効果もあり、2017年は3045名の個人株主が16340名まで増えており、その増加分の13295名の大半がおそらく100株単元で普段売買をしない長期ホルダーの方だと思われます。

会社にとって長期で応援してくださる個人投資家の存在は+ですが、投資において株式の流動性も大事な評価ポイントでもあります。

今回の『流動性を高めるため』という理由が「主張が全くおかしい!!」とまでは言えないと感じました。

…以上が取材で確認出来た立会外分売りについての状況になります。

◆1Q決算について

前期1Q比較で営業利益が黒転した最大の理由はテレビコマーシャル費用の影響です。前期は上期で2.5億円を掛けて広告を打ちましたが、決算説明資料に書かれていた通り今期は予定していません。

懸念ポイントは前回記事でも指摘した『製品在庫』についてです。

【商品及び製品】が前期末に対してさらに積み上がっているのは好ましくありません。

ここに関して詳しく聞いたところ、在庫を減らす方針を固めたのは9月に入ってからであり、その時の製品は22億程度まで高まっていたとのこと。それを9~10月で19億まで減らしてきており現在進行形で改善している最中との説明でした。

12月のクリスマス商戦~正月に当たる2Qが一番売上が高まる時期であり、次の四半期決算での【商品及び製品】の金額に注目です。金額の大部分が国内向けのOEM製品在庫との事なので国内向けがどれだけ売れるかに左右されますが、減少幅には注目です。

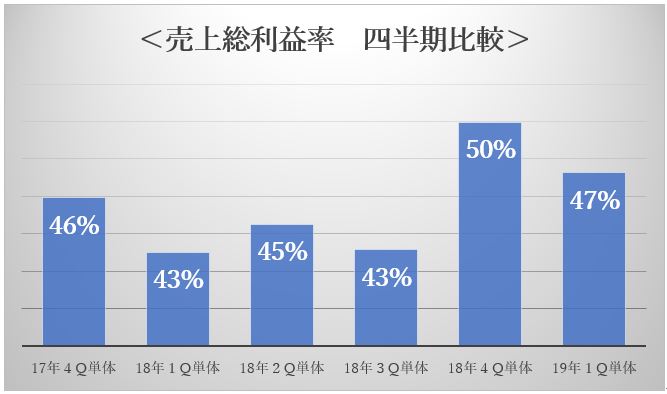

一方好調だと判断出来たのは粗利率の上昇です

これは粗利率の高い海外向けのダンシングストーンのパーツ販売が特にタイ向けに好調なことに起因しています。

会社側も「中国については最悪期を脱したのではないか」という手ごたえがあるとのことを聞きました。

◆終わりに

―テニスブレスレット製造事業の進捗についてー

イタリアで製造している機械の本社納入に多少の遅れが出ているとのことです。

機械納入の遅れに対して生産出荷が遅れないようにするべく、早くも2直で手番を組んだ本格生産が始まっているとの情報を確認しました。

ディスカッション

コメント一覧

まだ、コメントがありません