7733 オリンパス グローバルメドテックカンパニーを目指して by Ono

2019年末時点

時価総額5000億円以上の企業263社のうち

2019年の1年間に倍になった(株価上昇率100%以上)企業は10社あった。

10社は次の通り。

2413 エムスリー

3038 神戸物産

4217 日立化成

4568 第一三共

6146 ディスコ

6857 アドバンテスト

6920 レーザーテック

7564 ワークマン

7733 オリンパス

8036 日立ハイテクノロジーズ

長期成長が期待できる企業として7733オリンパスに注目した。

2月2日に5回目の開催が予定されている知財情報活用セミナー(現在参加者を募集中)で

取り上げられる企業は医療機器セクターの企業が多い。

オリンパスもよく取り上げられる企業の一つである。

ポイント

・医療事業が業績を牽引

・映像事業(デジカメ)は年々縮小し、全体に占める影響は限定的

・シェア7割の消化器内視鏡を持つ内視鏡技術をいかし、治療範囲を拡大

・内視鏡関連のディスポーザブルに注力

・グローバルメドテックカンパニーを目指す

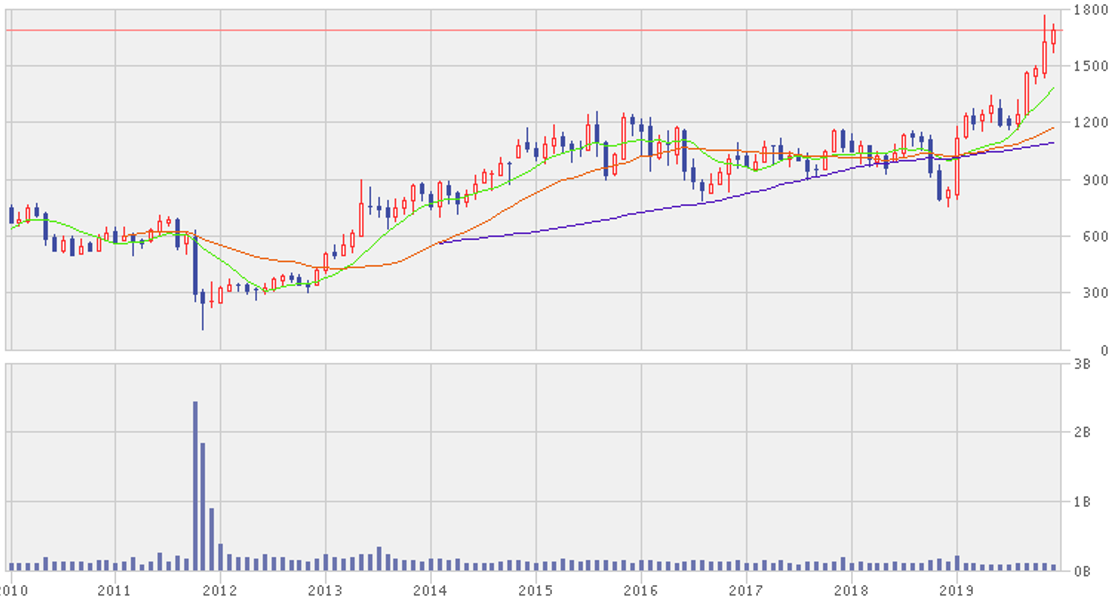

〇長期で振り返る

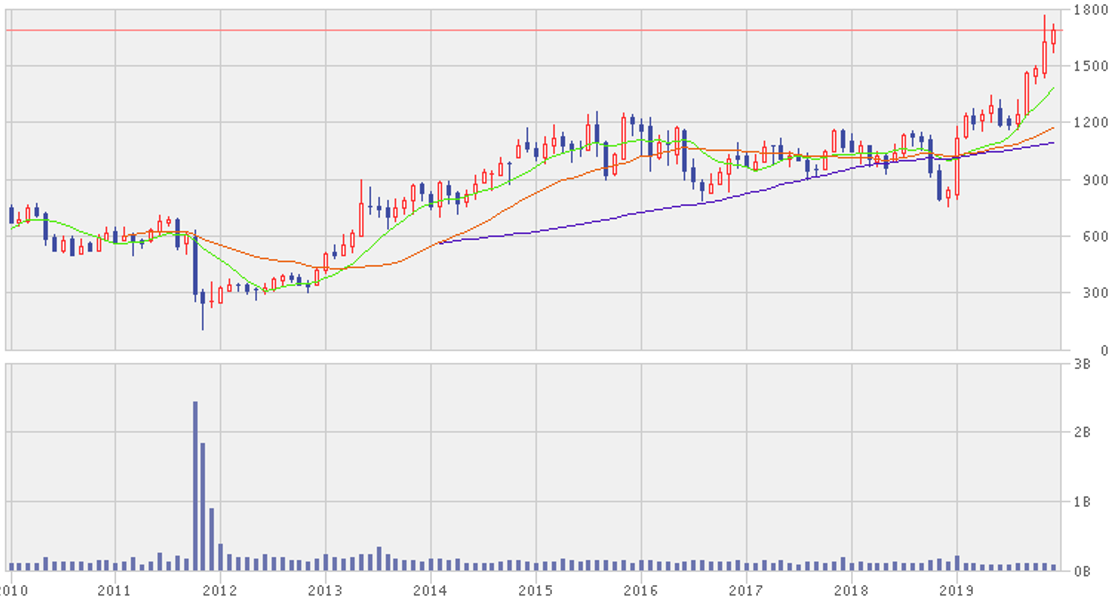

以下は株価の10年チャート

・2018年の年末に下落したところから株価が倍。

・2013年から7年で5倍

〇“オリンパス”と聞いて思い出すのは?

オリンパスと聞いて思いつくキーワードはなんでしょう。

一般消費者の視点、または株式投資が短い方の視点では

“デジカメ”

でしょうか。

少し、株式投資の期間が長ければ、

“内視鏡で世界シェアトップ(7割以上)”

“デジカメ事業が足かせになっている”

“過去に粉飾決算の不祥事を起こしている”

ということまで知っていることでしょう

特に2013年から7年で5倍という投資パフォーマンスを生み出したのは

3つ目の不祥事による株価下落でしょう。

ウッドフォード氏の解任発表及び同志の告発の報道直後から株価が急落

その全貌が完全に明らかになっていない時期が株価の底でした。

株価上昇の要因は、もちろん不祥事で過剰に売り込まれた反動もあるでしょうがそれだけではありません。

圧倒的な競争力を持つ、消化器内視鏡事業があったからこそ。

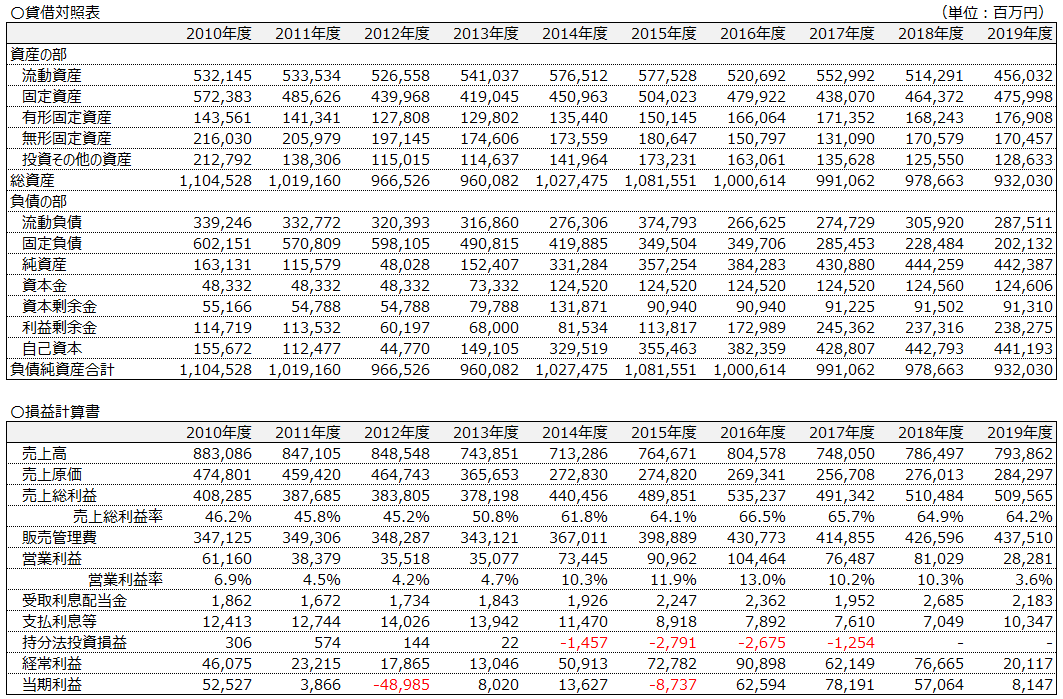

〇業績推移

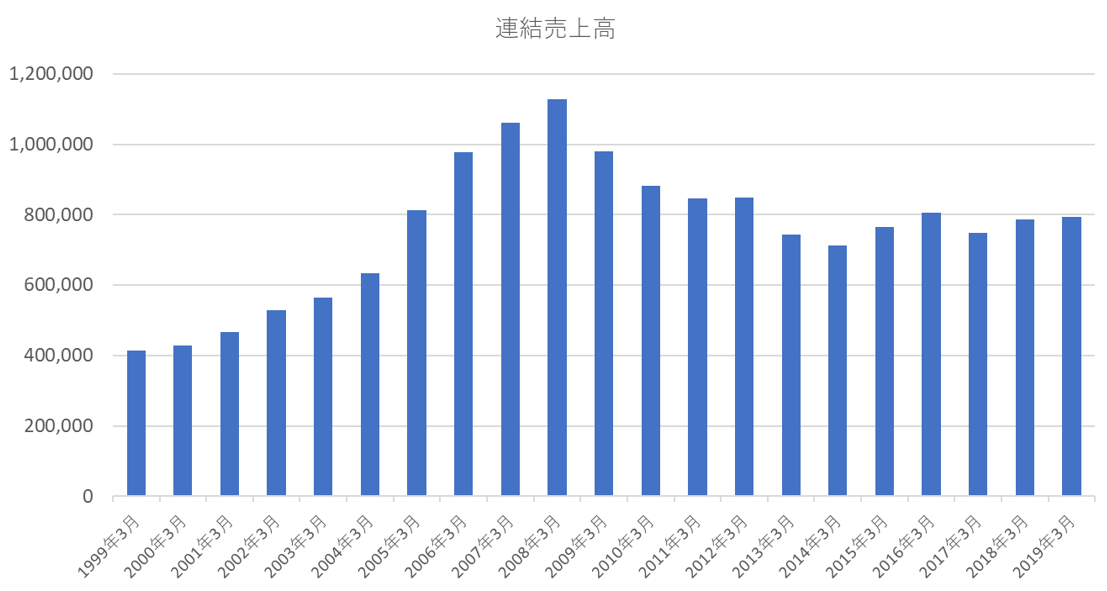

業績を見てみよう。

2008年3月期をピークに減収に転じて以降、2013年3月期以降は横ばいが続いている。

横ばいになったときと同時期に株価は上昇に転じている。

不祥事発覚による下落分を取り戻すだけでなく、株価は上昇を続けました。

オリンパスの企業としての変身を感じた投資家が増えたのです。

もちろん、何もなしに信じることはない。

それは同社がしっかり数字を上げていたからこそ。

数字で投資家に訴えたということです。

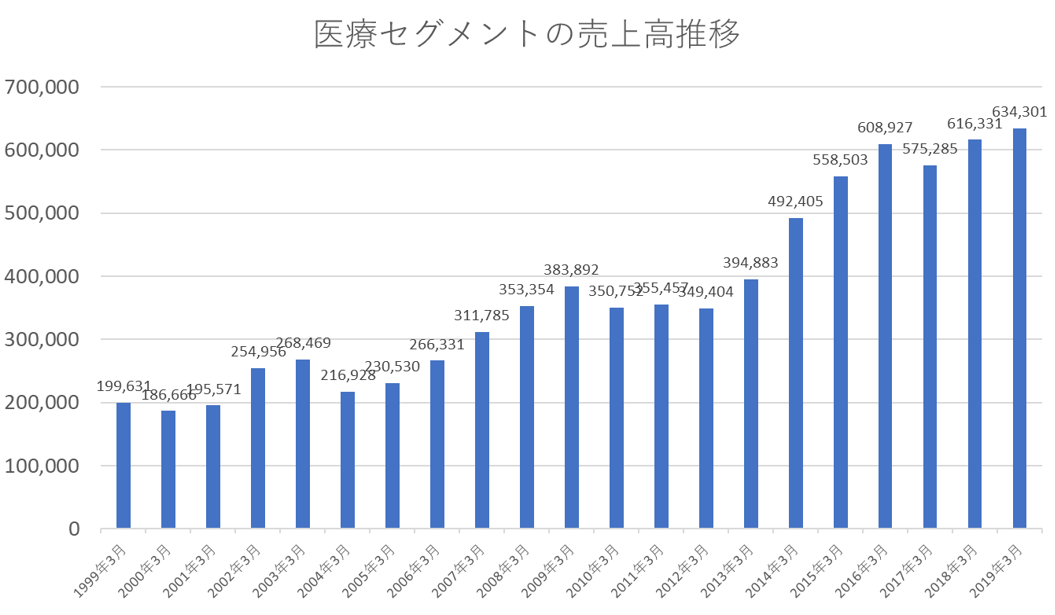

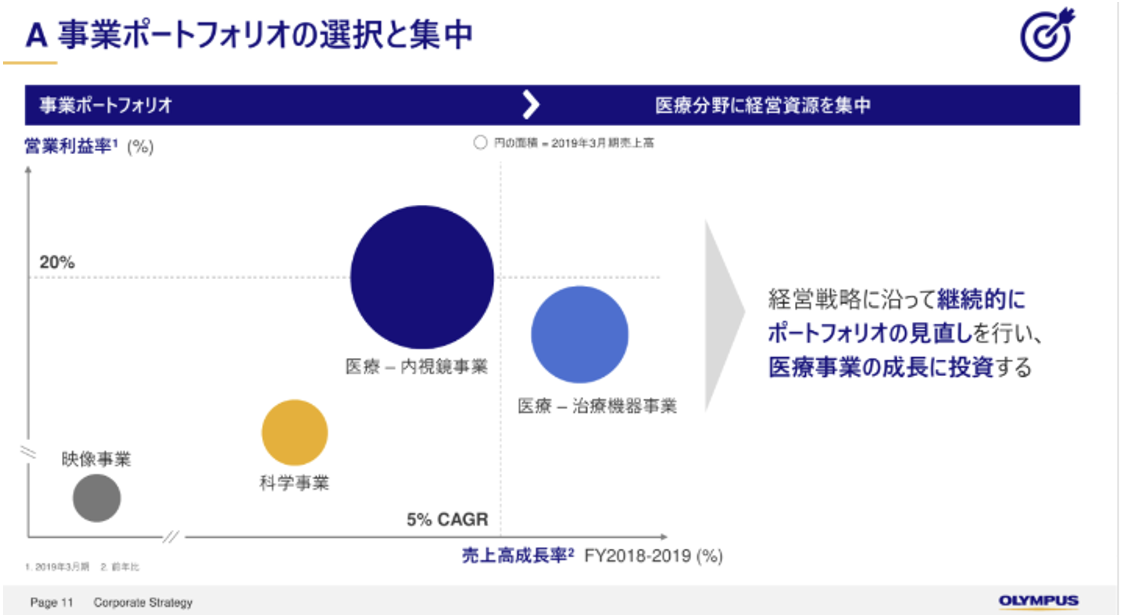

セグメント別に見てみましょう。

複数のセグメントがあり、分析する期間内に事業の売却も行っているが、今回は特に同社の業績を牽引する、

医療セグメントと同社の成長の阻害要因(失礼)である、映像(デジカメ)事業に注目する。

もちろん、すべてのセグメント、すべての事業を知っておくことは大事だが、

投資判断をする際には特に注目すべきセグメントを理解することが最優先事項であるためである。

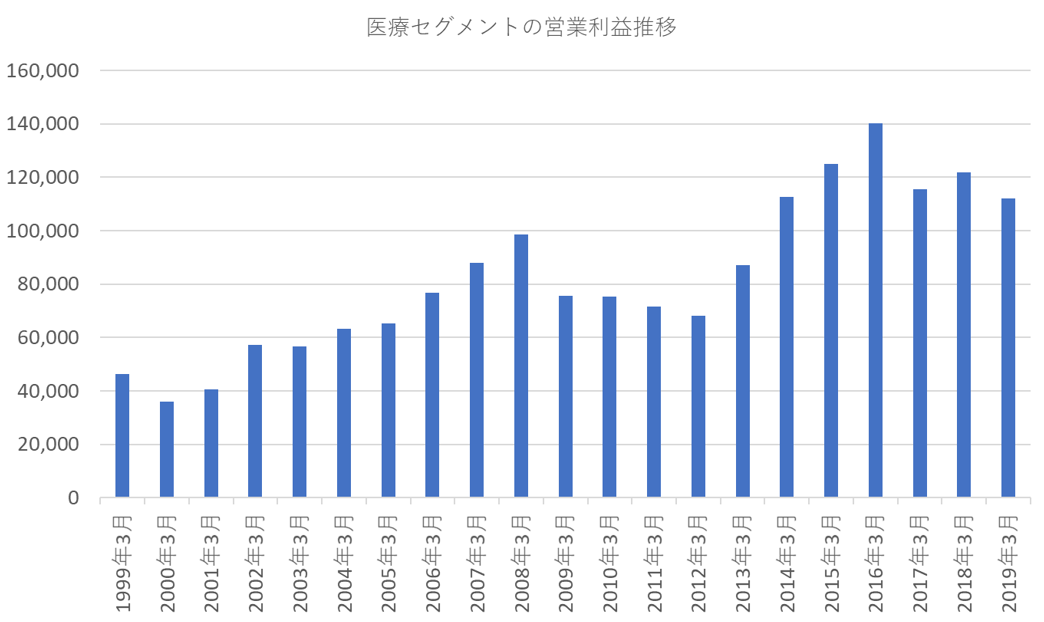

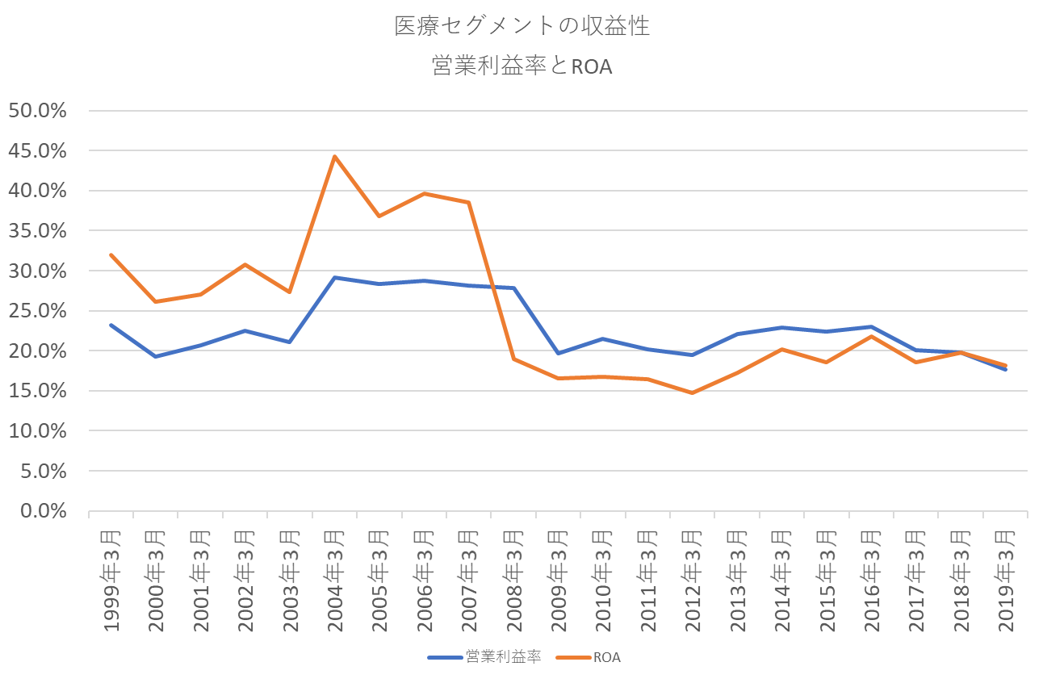

2013年3月期以降、消化器系内視鏡から外科、泌尿器科へ事業領域を拡大させ、売上成長が加速した。

営業利益率は20%近辺で安定して推移している。

2013年以降利益率が横ばいか少し下がっているように見えるかもしれないが、

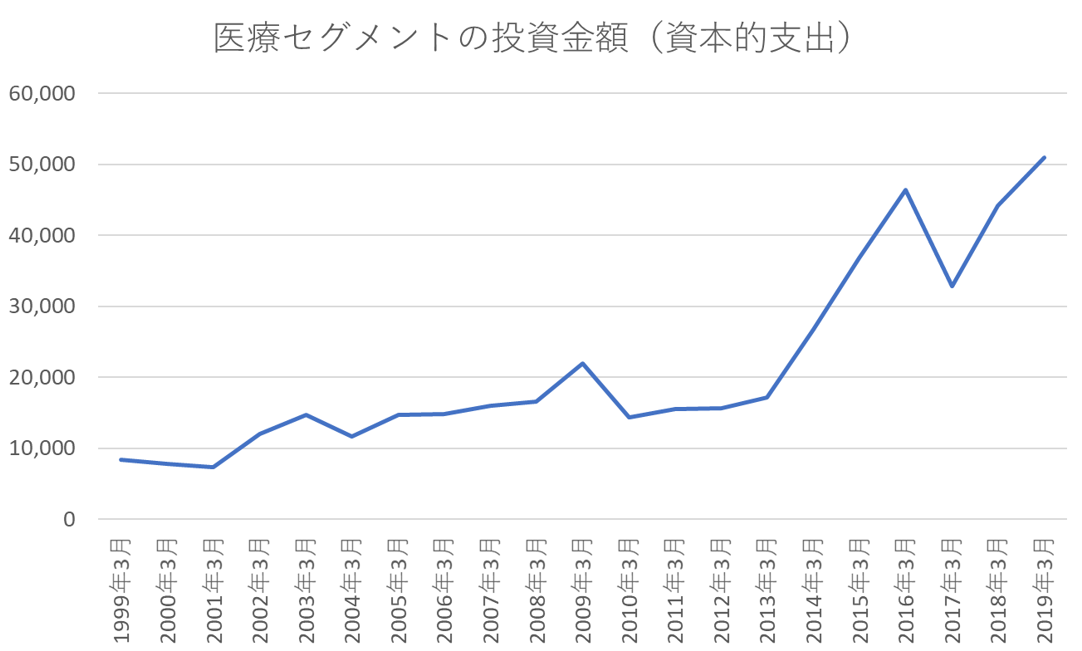

次のグラフの通り成長を継続するための投資を積極化するなかで高い収益性を維持している。

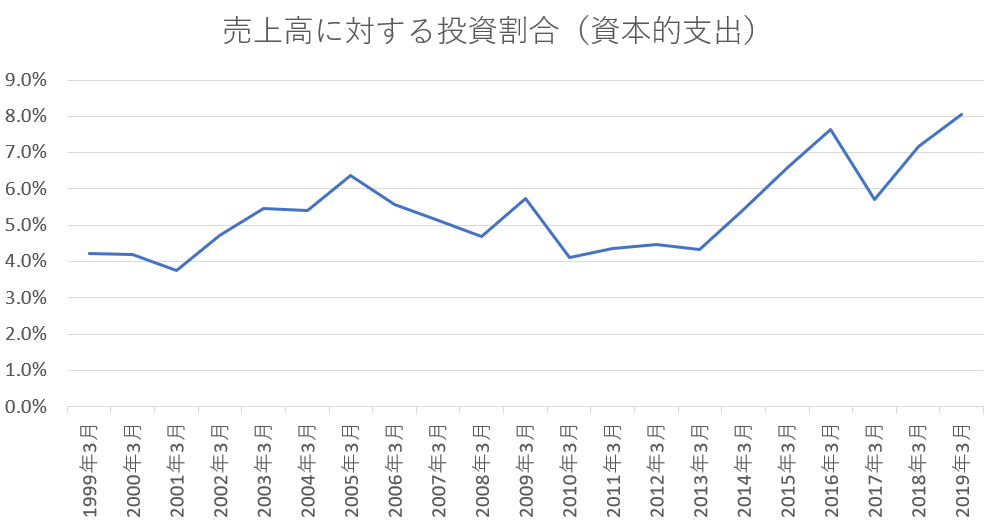

2013年3月期の時点で4%台だった投資割合は2019年3月期に8%台になっている。

売上が伸びる中で売り上げに対する投資金額の割合を高めて積極的に投資しており、

170億円から510億円に金額ベースでは約3倍に増額している。

〇映像

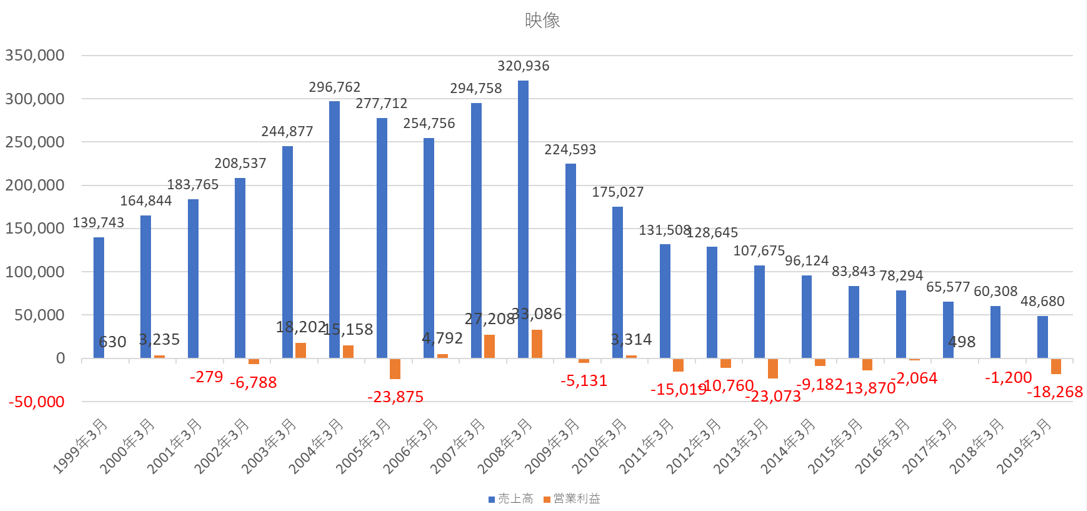

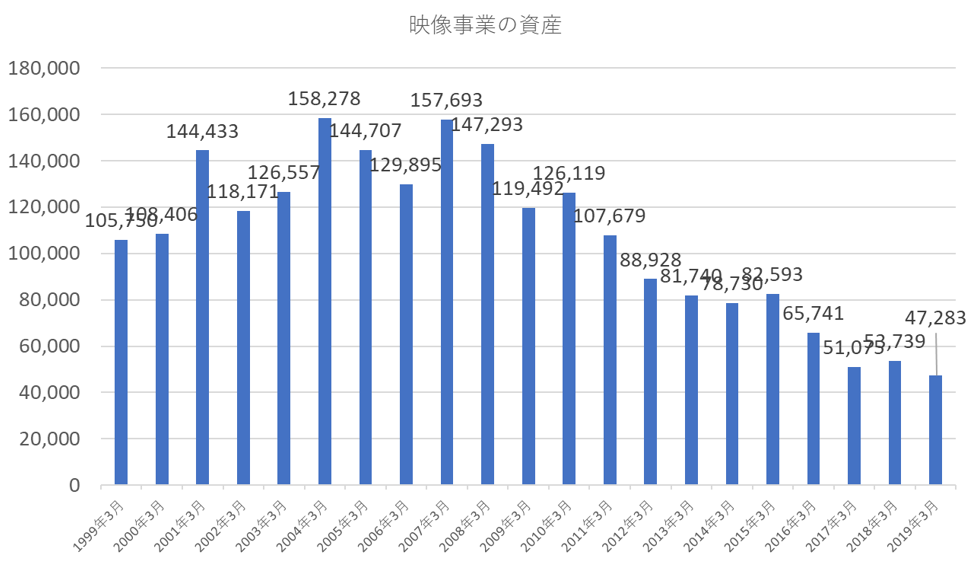

デジカメ市場では高いシェアを持っていた同社だが、2009年以降、競争激化による価格低下と収益性の低下で減収を続け、2019年3月期の売上高は2008年3月期のピーク時から6分の1にまで縮小した。

積極的な投資をせず、減損もあり、資産はピーク時の3分の1まで縮小した。

〇マネジメントの経営判断が信頼できるかを長期で見て確度を高める

過去数年の動きを見るだけでは変化に気付くことは難しいが、

長期で見ると一目瞭然であることは感じていただけたと思う。

長期で見てわかることはそれだけではない。

投資をするうえで重要なことは

“経営陣を信用できるか”

ということ。

一つの判断材料としてみるべき指標がある。

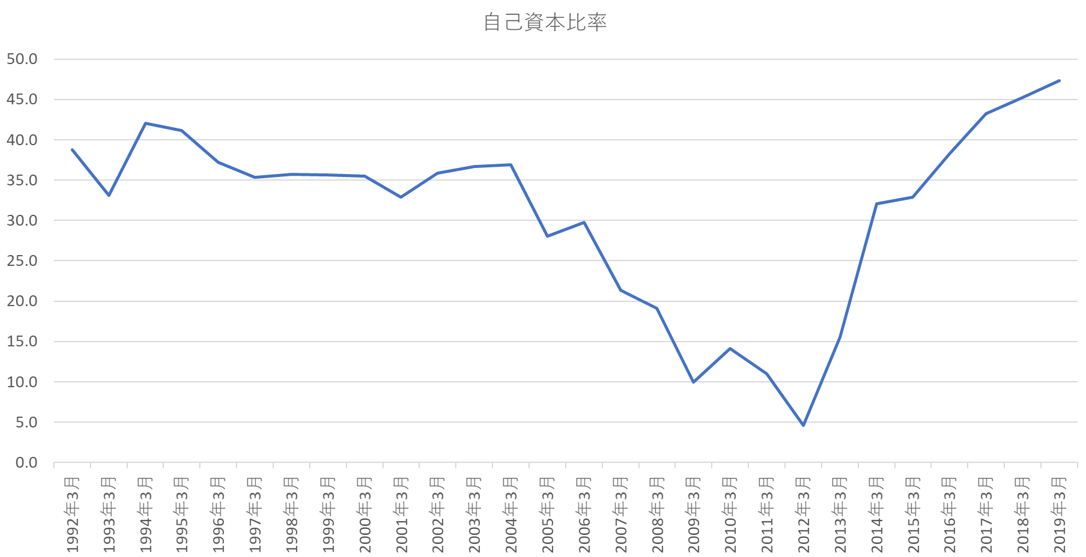

自己資本比率の変化である。

自己資本比率は経営力を映す鏡と考えていいだろう。

2012年3月期に4.6%まで低下した自己資本比率は、その後47.3%まで高まった。

2019年3月期の数値だけみて、安全性が高い、低いということに意味がない。

自己資本比率は一時点の数値を見て高い、安いという議論をするのではなく

過去からの推移を見て、マネジメントの考えを読み取る参考にするものである。

過去にも同社を分析してが結局投資をしなかった。

できなかった理由は粉飾に気付いていたというわけでない。

圧倒的なシェアで収益性の高い内視鏡の事業を持ちながら自己資本比率が非常に低い事であった。

よく言われる

自己資本比率が高い=安全性が高い

ということではない。

むしろその説明の意味は小さいのではないか。

自己資本比率の最適な水準は業種によって違いがある。

また、自己資本比率は貸借対照表から算出される指標である。

貸借対照表は期末時点の企業の財務状況を切り取ってみただけの数字である。

1時点の数字だけを見て安全性を語るのは無理がある。

財務分析の基本は長期の変化で見ること

財務諸表は一時点、一期間で見るのではなく、長期でみることで知ることができる。

〇会社の主張を確認する

同社は開示に積極的だ。

過去の説明会の資料と動画をIRページに残している。

ここから同社の主張を確認し、今後の成長戦略、成長の可能性を確認しよう。

IR資料だけでなく、動画がある場合は、必ず見ていただくことをお勧めする。

特に医療機器セクターは専門用語も多く、資料からだけではわかりにくいことも多い。

動画を見ることで、どんなニュアンスで使われている言葉かを理解する助けになる

オリンパスはここにIRイベントの資料、動画がまとめられている。

https://www.olympus.co.jp/ir/data/investor-events.html?page=ir

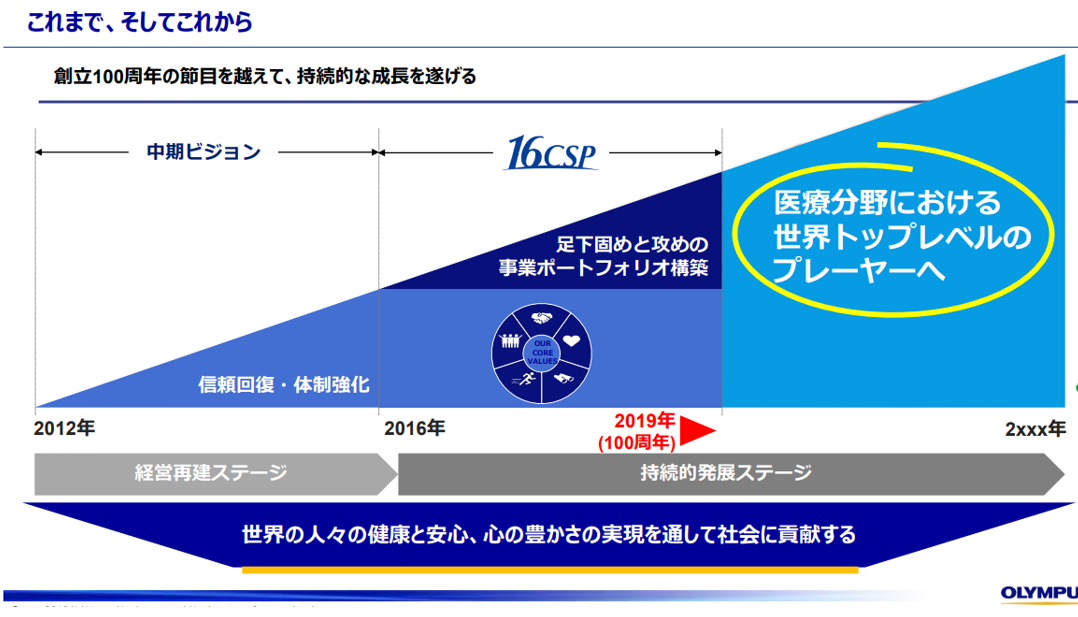

まず、方向性の確認。

どこに向かうのか。

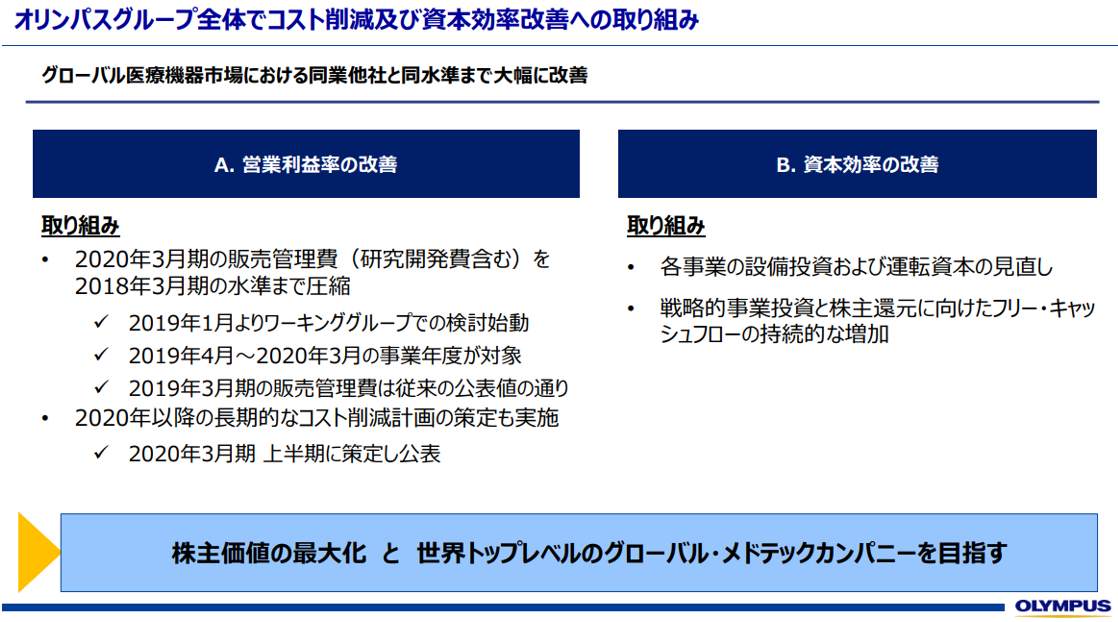

2019年1月11日 企業変革プラン「Transform Olympus」説明会

http://www.irwebcasting.com/20190111/1/2db4305aee/mov/main/index.html

100周年となる2019年までを足下固めと攻めの事業ポートフォリオ構築の期間として、

経営基本計画16CSP(Corporate Strategic Plan)を設定。

その先の同社の姿としてグローバルメドテックカンパニーを目指す。

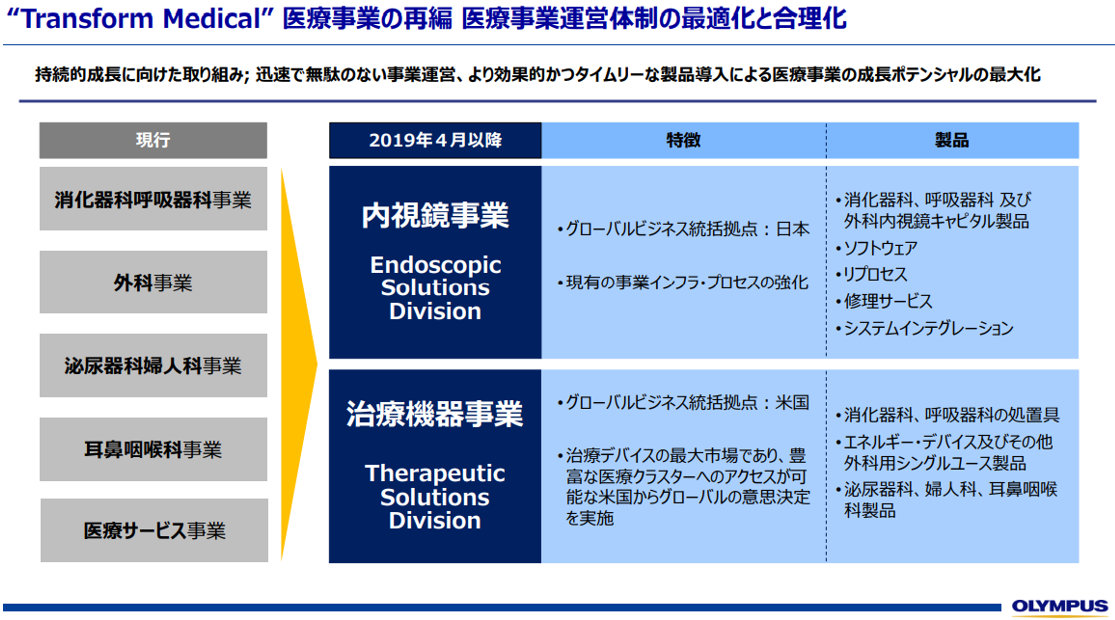

事業を

・内視鏡事業

・治療機器事業

の二つに再編

この資料だけではわかりにくいが、両者の違いについては動画の中で説明している。

内視鏡事業はこれまで同社が強みとしてきたシステムを含めた内視鏡機器について。

治療機器事業はシングルユース(1回きり)、ディスポーザブル(使い捨て)について

それぞれ、全く異なるビジネスモデルであり、ビジネスモデルに合わせて再編した。

特に治療機器事業はシングルユース、ディスポの市場をターゲットとしており、

市場は大きく、成長が期待できるとのこと。

ここでは目標の営業利益率の言及は避けたが、より一層改善することを明言した。

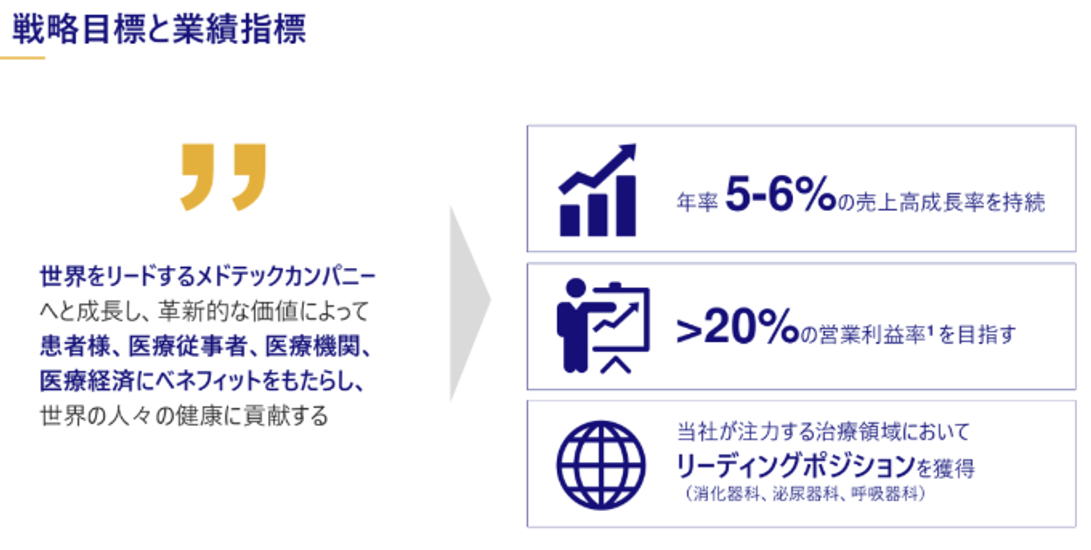

次に、2019年11月6日経営戦略説明会

https://www.irwebcasting.com/20191106/14/10ea548c52/mov/main/index.html

1月の説明会では言及されなかった目標営業利益率に加え、目標売上高成長率についても言及された。

映像事業は収益性を考慮しつつ継続する意向のようだ。

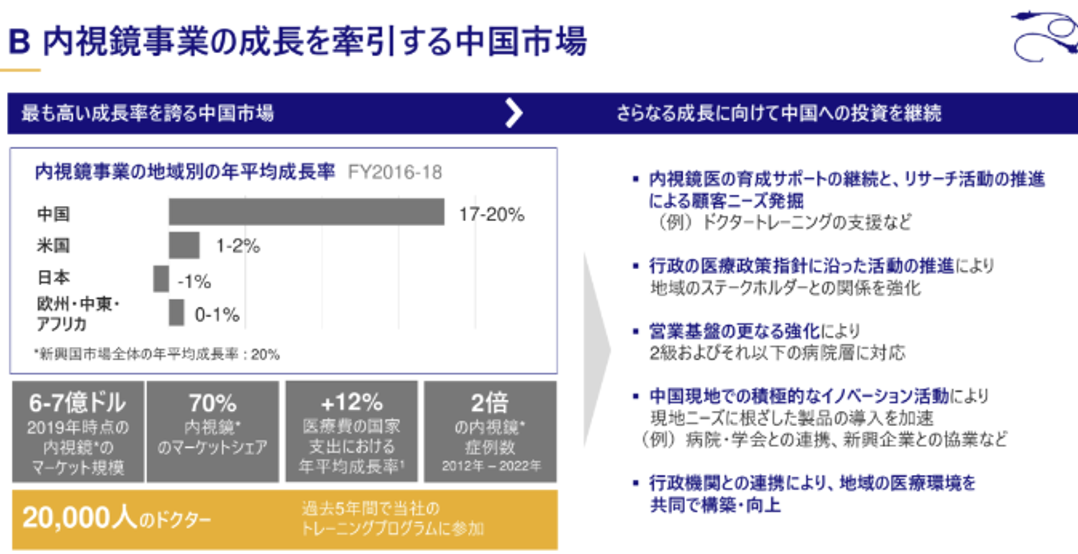

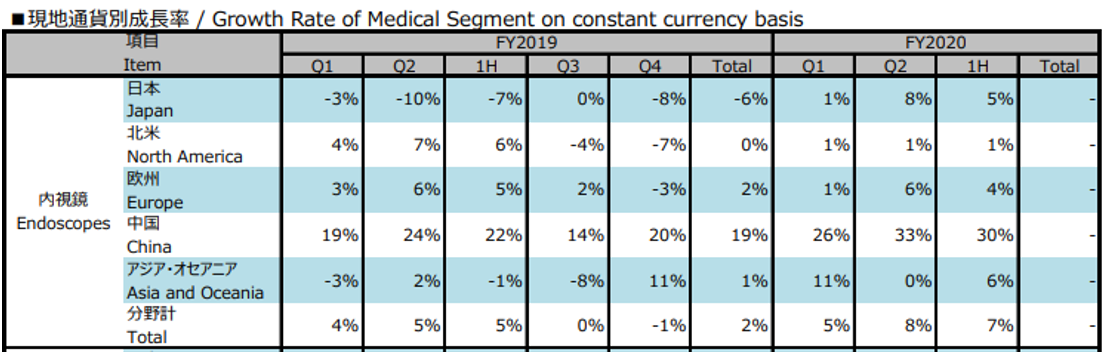

・成長市場は中国

2013年以降連結売上高はほぼ横ばいだが、医療事業は成長している。

特に牽引しているのは中国市場。

中国市場についても言及している。

https://www.olympus.co.jp/ir/data/brief/pdf/Olympus_Q2FY2020_Supplemental_J.pdf

市場は大きく、足元でも高い成長を継続している。

第2四半期の抜粋

中国は20%~30%の高い成長を続けている。

〇今後の方向性

オリンパスの場合、ここまで見てきた通り一時的な大リストラによる数字だけの見た目のV字回復ではない。

時間をかけて選択と集中を進めてきた成果が表れた回復ということ

オリンパスは生まれ変わった。

オリンパスの成長を阻んできたのは過去の経営陣であった。

その経営陣が刷新され、変革の成果がすでに表れている。

オリンパスはまだまだ成長する。

もう一度長期の株価を見てみよう。

時価総額5,000億円を超える大型企業で、多くのアナリストが見ている企業である。

2015年から2019年前半までの間も大きな変化が起こっていたが株価は横ばいを続けていた。

レンジの高値1,200円近辺を大きく上回ってきたのは2019年の半ばから。

同社への見方が変わり始めてからまだ半年も経過していないということ。

業績と共に、同社への見方が本格的に変わるのが今年2020年だろうと予想する。

日本初のグローバルメドテックカンパニーの成長を見守りたい。

*メモ:同社の巨額損失隠ぺい問題について

- 事件の事実経過(「調査報告書 要約版」(2012年)および適時開示資料より抜粋)

1990年初頭:財テクの失敗による含み損の拡大

いわゆるバブル経済の崩壊により同社は当時保有していた金融資産が含み損を抱える状態となった。前年の1989年12月29日に日経平均が終値38,915円をつけたのをピークとして1990年10月にはわずか9か月で2万円割れまで下落し、含み損を挽回するのは難しい状況であった。また、含み損を挽回するためにリスクの高いデリバティブ等の金融商品に投資したことがさらに含み損を拡大させることにつながった。

1998年3月頃:損失分離スキームを画策

2001年3月期より金融商品について取得原価主義から時価評価基準に変更されることになるため、同社は保有する金融資産を時価評価することになった。1998年頃にはすでに含み損が950億円程度まで膨らんでおり、評価損を計上する必要があった。これを回避するため、1998年3月頃から、連結対象とならないファンドに対して、約1350億円もの実質的な資金提供をして、含み損を抱える金融商品をオリンパスから帳簿価格相当額で売却し、含み損を表面化させずに簿外に移管して分離するスキームを画策し、実行した。

2008年:イギリス医療機器メーカーのジャイラス・グループ(Gyrus Group)買収

買収価格9億3500万ポンド(当時の日本円換算で2,117億円相当)に当たって、アドバイザーとなっていた投資ファンドに6億8700万ドル(日本円換算約687億円相当)のジャイラス優先株買い取り代金等が支払われた

2006年から2008年:国内3社の買収

別の投資助言会社を通じてアルティス(資源リサイクル)、ヒューマンラボ(化粧品、健康食品販売)、NEWS CHEF(電子レンジ調理機器製造)など、本業とはかかわりのない売上高数億円の国内の3社を総額734億円で買収(545億円をのれんとして計上)

2009年3月期連結決算:減損処理によるのれんの一括償却556億円を特別損失として計上した。(上記、買収3社ののれん)

2011年2月10日:新社長交代の発表

菊川社長(当時)が会長に辞任し、オリンパスヨーロッパの代表取締役社長を務めていたマイケル・シー・ウッドフォード氏(以下ウッドフォード氏)が新社長執行役員となる取締役の交代が発表された

2011年10月1日:独自調査により菊川氏に辞任を求めた

ウッドフォード氏が社長兼CEOに就任し、不透明な取引について独自に調査をすすめ、プライスウオータークーパーズ(以下PwC)による調査レポートを作成した。これまでの一連の不透明な買収及び損失処理により会社と株主に損害を与えたとして菊川会長及び森副社長の引責辞任を求めた。

2011年10月14日:ウッドフォード氏の電撃退任

取締役会においてウッドフォード氏解任を発表。後任は菊川氏

2011年10月26日:菊川剛氏が代表権を返上し、高山専務執行役員(当時)が代表取締役社長になることを発表

2011年11月1日:弁護士、公認会計士から構成される第三者委員会の設置

不正ないし不適切な行為、または妥当性を欠く経営判断があったか否かを検証することを主目的として設置された。

2011年11月24日:菊川氏、森氏等辞任

2011年12月6日:オリンパスは弁護士5名及び公認会計士1名から構成される第三者委員会による調査報告書を公表した。

2011年12月21日:東京地方検察庁 警視庁及び証券取引等監視委員会による強制捜査が実施された

- 事件の原因

- 直接的な原因

余資運用のための財テクが経営陣を含む一部の人員によって行われたため、適切な判断が行われず、過度にリスクポジションをとってしまった。報告書では1999~2000年ごろに960億円の含み損を海外に移したと見られる。

○発覚のきっかけ

2001年3月期末に金融商品の時価会計基準が導入されることとなり同社はデリバティブ取引等の時価評価額が開示することとなった。旧会計基準では決算時に損益認識するまで原則としてオフバランスであったが新会計基準ではデリバティブ取引にかかる部分も、その時価評価額の純額を貸借対照表に計上することとなった。

○問題発覚までに時間を要した原因

オリンパスは取締役15名中3名が社外取締役、監査役4名中2名が社外監査役という経営体制をとっており、表面的にはガバナンス体制が整っている企業であった。

企業の体質

経営者は根本的な問題解決よりも責任を回避しよう考えるような行動をとり、取締役会は問題であることを認識していながらも対抗することができないメンバーで構成される取締役会。買収の過程において不適正な買取価格や買収にかかるアドバイザー報酬の支払いにおいて、いずれも取締役会決議を経て行われている。不透明な取引が指摘されるか議論されるべきだが、問題なく承認され、監査役は特段の異議を述べなかった。取締役会、監査役ともに本来の役割をはたしていなかったことになる。

人事ローテーションが適正に行われず、他の部門から遮断している。財テクに注力する中で隠ぺいに協力するような外部との悪質な関係を構築した。

ディスカッション

コメント一覧

オリンパスは25年ほど前、株式投資を始めた時に最初に買った銘柄の一つです。

当時はただ、カメラユーザーとして好きだったからといゔだけの理由ですが・・・。

それからあれこれあって、今も400-500株程度保有しています。

今もカメラは同社のOM-Dを使っています。レンズもよいです。

が、投資の視点からはやはり医療関連ですよね。

今週、人間ドックがありますが、また胃カメラでお世話になると思います。

日経には医療ロボット開発のような記事もあったと思いますが、方向としては当然こうしたところにつながっていくんでしょうね。

ユーザーとしてはカメラも継続はしてほしいですけどね。やめた方がマーケット的には評価されるのか・・・。

個人的には去年、朝日インテックの機器のお世話になって、心臓の冠動脈へのステント留置手術を2回しました。

部分麻酔で、手首や鼠径部からワイヤーを入れるのですが、侵襲性が低くて、とても楽でした。

つまりは心臓のまわりの血管を広げるという手術です。

朝日インテックも評価は高いのかな。

コメントありがとうございます。返信が遅れて失礼いたしました。

カメラは技術的な部分で活用できる部分はあるものの、収益性を見ると医療関連に集中してほしいというのが投資家の意見でしょう。

手術の経験の貴重なコメントありがとうございます。

社会に貢献できる技術、という意味でも、投資家や私たちにとっても医療関連に注力してほしい

という考えもあります。

しかし、昔からのファンの期待に応え続けるという部分も企業にとって無視できない要素ですよね。

それらをトータルして、企業は投資家とディスカッションし、経営判断していくのでしょう。

応援し続けたい企業です。