7367 セルム コーポレートガバナンスコード改革の追い風続く(第3四半期フォローレポート) by Ono

7367 セルム レポート

ポイント

増収増益で上方修正後の通期見通しに対する利益進捗率高い

”ミドルマネジメント革新”が牽引

コーポレートガバナンスコード改革の追い風

好業績企業がアフターコロナに向けて動き出す

通期発表時に中計見直し

*事業内容、特徴強み等の詳細は前回1月14日レポート参照(後述)

<第3四半期業績:好調持続し、売上、利益ともに拡大続く>

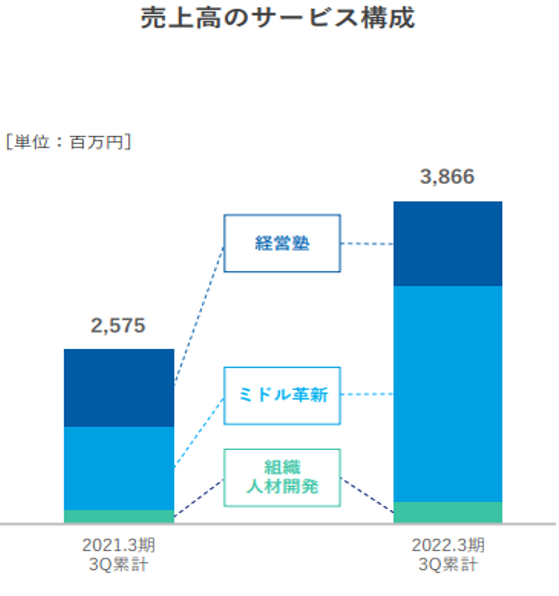

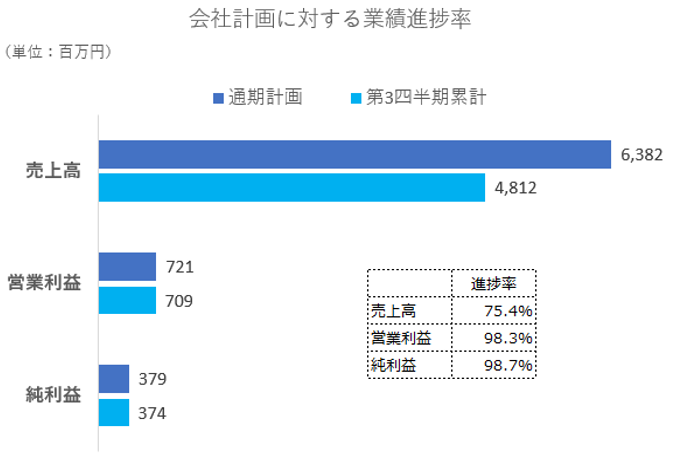

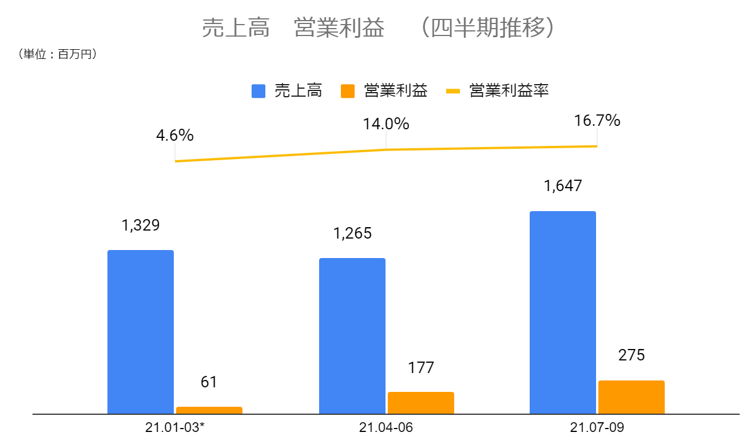

2022年3月期第3四半期累計の業績は売上高4,812百万円(前年同期比+47.0%)、営業利益709百万円(+164.6%)。上場企業の10-12月期は業績好調な企業が多い。コロナの影響が落ち着いた後を見据えて体制構築に動き出した企業のニーズを捉えて売上を伸ばしている。

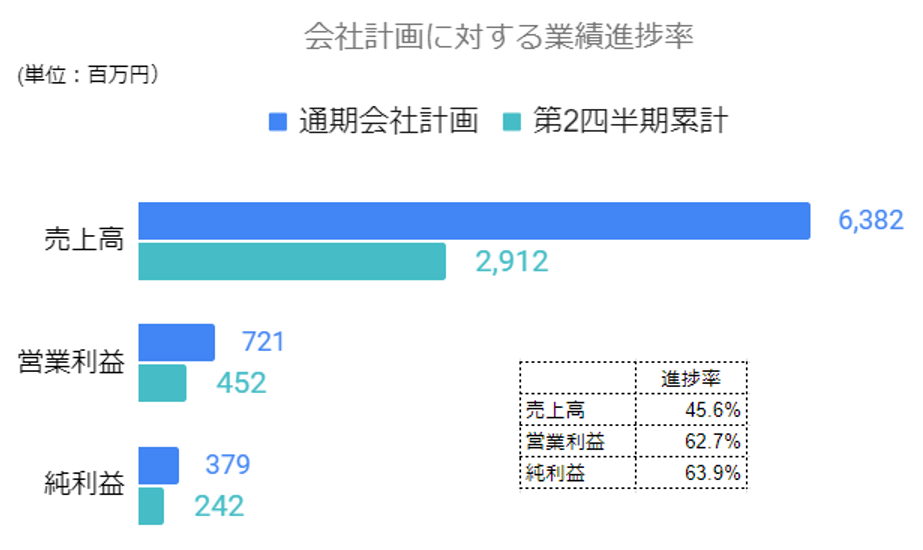

2022年1月14日に発表した上方修正の通期見通しに対する進捗率は売上高が75.4%、営業利益は98.5%と順調に進捗している。利益ベースでは通期見通しをほぼ達成している水準だが、第4四半期には来期以降の成長に向けた採用体制の強化や営業関連のシステム投資等も前倒しして実施する方針。

第3四半期の業績発表と併せて配当予想の修正を発表。期末配当予想を無配から18円に修正した。配当性向は31.0%だが、同時に第三四半期の決算説明において積極的なM&A戦略の方針を打ち出ししており、今後もM&Aなど将来に向けての資金需要の状況を見据えながら機動的に株主還元について継続していく方針。

以下、第3四半期の状況をセルム単体と子会社のファーストキャリアに分けて確認する。

<セルム単体:ミドルマネジメント革新が好調>

ミドルマネジメント革新が3Qでも好調に推移しており、業績拡大を牽引した。

多くの企業がコロナの事業への影響を懸念して投資を抑制してきたが、感染拡大が始まった2000年初めから2年が経過した。感染対策も進む中で上場企業の12月までの決算を見ると過去最高の利益を計上する企業もあり、アフターコロナを意識した投資が動き出している。

そのなかでは、特に各社が投資を抑制してきたミドル領域の人材育成にも着手をしなければならないと判断し、時期を待たずに着手したいというニーズが顕在化している。同社の顧客は大手企業が多く、好調な業績を背景に来期以降に向けての人材育成投資を積極化させる姿勢をみせており、通常よりもリードタイムが短くなっている。

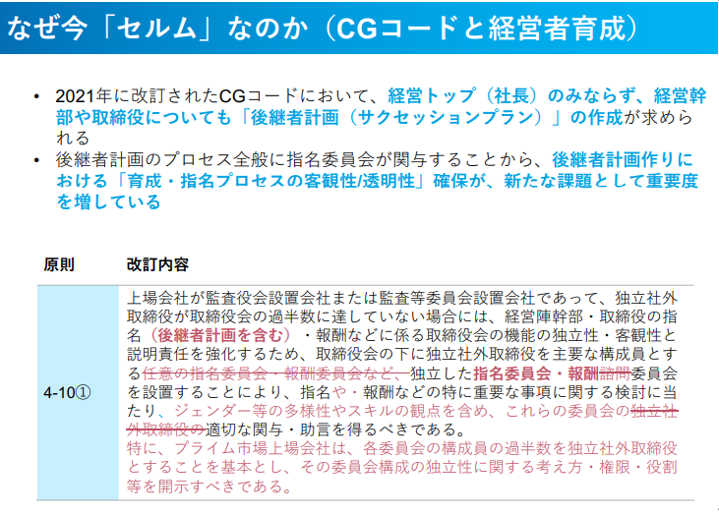

経営人材に対する投資予算の確保を後押ししているのはCGコードの改訂である。

経営トップだけでなく、経営幹部や取締役についてもサクセッションプランの計画作りが求められており、経営幹部候補・役員候補のみならず、ミドルマネジメントの人材・組織開発においても一貫性のある育成計画づくりを志向する大企業が増加している。

*補充原則

4-10①

コーポレートガバナンス・コード

~会社の持続的な成長と中長期的な企業価値の向上のために~

(改訂前からの変更点)

https://www.jpx.co.jp/news/1020/nlsgeu000005ln9r-att/nlsgeu000005lnee.pdf

〇経営塾の導入によって蓄積した実績を他の事業の拡大に展開

セルム単体の成長を牽引するのはミドルマネジメント領域、事業部門、準大手企業の深耕と開拓である。

加えて、セルムグループの成長としてファーストキャリア層での事業拡大も期待される。

各方面への施策へ展開させる上では、大企業の経営幹部候補層向けの取組を継続し、信頼関係が既に構築できていることが強みである。

経営塾の取組実績により得た信頼がミドルマネジメント、ファーストキャリア層に対する取り組みへ派生することに加え、大手実績を積み上げることにより、準大手市場の開拓にもつながっている。

現在同社の業績を牽引する要素の一つ目はミドルマネジメント。大企業において経営幹部層よりもミドルマネジメント層の方が対象者が多く、当該企業との取引を深める上で重要な領域である。経営塾を実施済みの企業がミドルマネジメント、事業部門へ取引を派生させることの難易度は高くない。

〇大事なのは 経営層が何を考えているか

長期的な取引において大事なのは経営層が何を考えているかを把握しておくこと。

経営塾はマネジメント層だけでなく、各事業部のトップまで参加しており、事業部門への取引につながる。経営塾のプログラム提供における大企業経営幹部との対話から得た、企業独自の課題、時間軸、目指す成果などをもとに、顧客企業の潜在課題を要件定義することで、適切な提案を行う。

〇準大手

準大手向けは計画に対して順調に推移している。

21.3期実績

主要顧客数(2,000万円以上の取引顧客) 7社

22.3期計画

主要顧客数 10社

準大手も、顧客の多くは上場企業グループであり、CGコード改定を受けて自社のガバナンス体制を整備したいというニーズがある。大手企業向けの実績から、準大手向けの適切なプログラムの提供において勝ちパターンができている。準大手企業は、役員以上のチャネルに限定し、コーポレートガバナンスを起点とした、サクセッションマネジメントの企画支援、経営リーダーの育成を起点に、事業課題解の解決に入っていけるようアプローチしている。そこで商談の相手が役員でも社長でも対応できる引き出しの多いベテランの営業社員によるセールス体制を構築することで、商機に結び付けている。

・1社あたりの取引金額が拡大

全体においてはまだ大きくないが、準大手企業(売上2000億円超)とも数千万円の取引ができるようになってきた。取引上位150社に10数社は準大手が食い込んでいる。準大手は企業数が多く、1社あたりの金額も拡大でき、成長が期待できる。

準大手は人事部のリソースが大手よりも不足している傾向もある。

プログラムの提案においては他社の事例を紹介するなど同社の知見を活かした提案が有効な手段となる。

準大手向けは大手向けに提供した豊富なプログラム実績から、セミカスタマイズで提案する。

大手向けで実績があることから人事部自体の強化からサクセッションプランの伴走まで網羅的な取引を同社に依頼することも多い。

<ファーストキャリア教育>

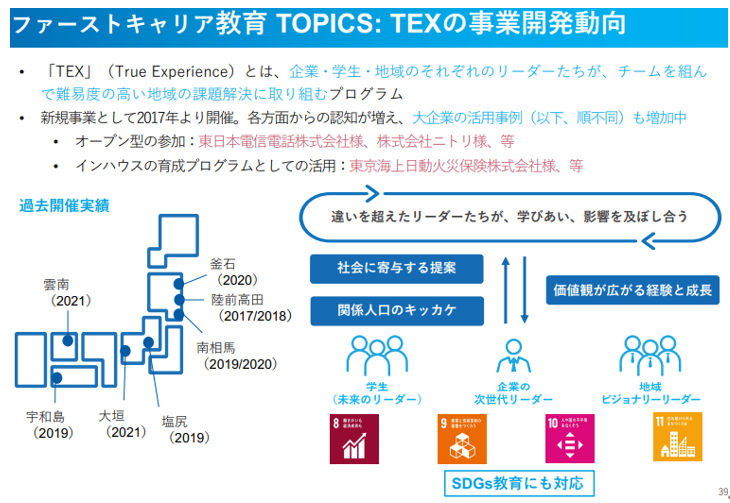

子会社である株式会社ファーストキャリアが提供するファーストキャリア教育の第3四半期売上高は872百万円(前年同期比+48.4%)。

コロナ禍の影響を受ける前の2020年3月期に比べても+30.1%となり、過去最高を更新した。同社が提供するのは新卒及び2年から5年目の社員数の多い層の研修で、セルム単体の事業と違い、カスタマイズする要素は比較的少ない。前期2021年3月期はコロナの影響を懸念して実施を見送っていた企業が研修を再開。若手を対象とした研修機会が発生している。取引する企業の大半はセルムの取引企業。新入社員及び若手教育の領域は競争が激しい分野ではあるが、経営塾の実施をきっかけに新入社員及び若手向けの教育までセルムグループにまとめて任せてもらえるという関係を築けている。

また、地方の地域・社会課題を教材とした合宿型プログラムであるTEX(=True EXperience)を新規事業として進めており、大企業の活用事例も増加している。

<通期見通し>

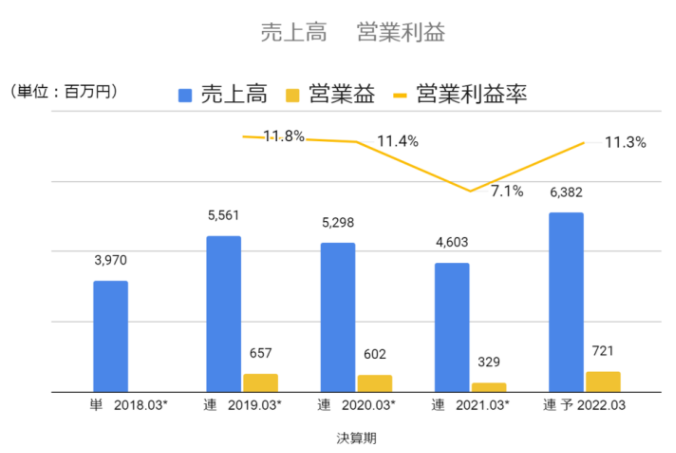

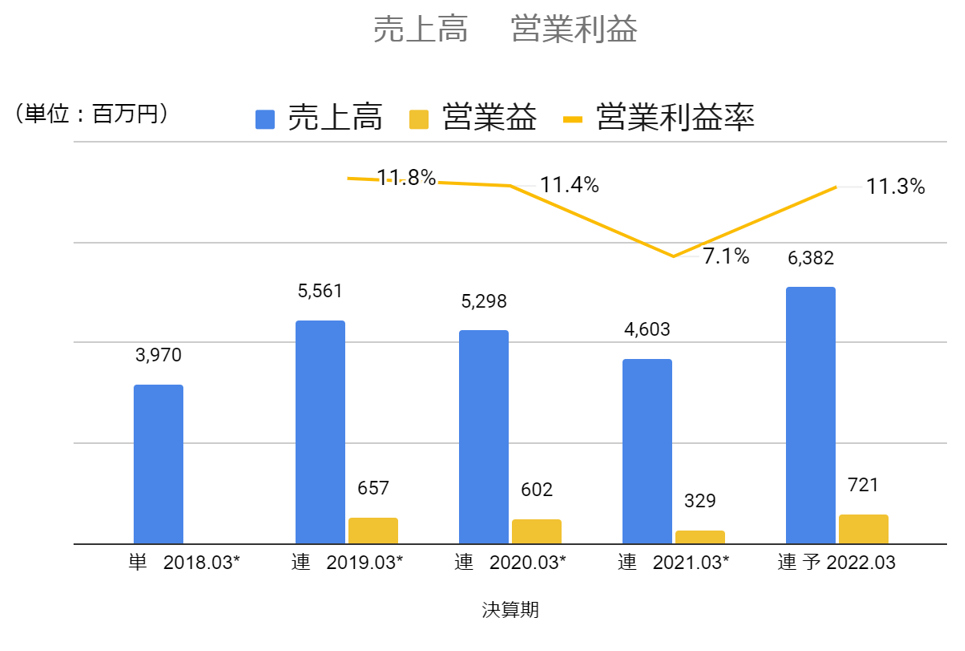

2022年3月期の会社計画は売上高6,382百万円、営業利益721百万円。

〇来期に向けて投資を実施

第3四半期までの業績では通期見通しに対して利益の進捗率が高いが、第4四半期には来期以降の成長のために投資する計画。特に注力するのは営業体制の強化。同社の成長において顧客の課題に向き合い、提案ができる質の高い営業人員の充実が不可欠である。大手企業だけでなく、準大手向けに拡大するうえでも提案力がある営業人員が必要であり、質の高い営業部隊を作る。上場効果で上場前には採用できなかった人員を獲得できるようになってきている。採用強化のるため、採用専任チーム立ち上げも行う。営業関連システムへの投資を通じて生産性の向上にも着手する。

引き続きコーポレートガバナンスコードの改訂により、ミドルも含めた継続的なニーズは豊富で、セールスの質を高め、顧客それぞれにあったプログラムを提供する。

〇中期経営計画を見直す

2021年5月14日に発表した中期経営計画を見直す予定。

2022年3月期の見通しは中期経営計画の最終年の2024年3月期の計画を売上高、利益ともに超過している。

コロナの影響が強く残る中で作った計画のため保守的な内容となっており、2022年3月期の通期決算を発表するのと併せて修正計画を発表予定である。

<バリュエーション>

時価総額 58億円

株価 876円

会社予想EPS 58.13

会社予想PER 15倍

一株当たり配当金 18円

配当利回り 2.05%

配当性向 31%

********** 前回レポート 2022年1月14日 **********

ポイント

大企業向け”経営塾”で実績

完全カスタマイズのマネジメント育成プログラム

コーポレートガバナンスコードの改正が追い風

米国企業に対して人材育成の圧倒的な遅れを取り戻す

準大手及び事業部向けを拡大する

新入社員教育からリーダー育成・経営者育成まで

<事業内容>

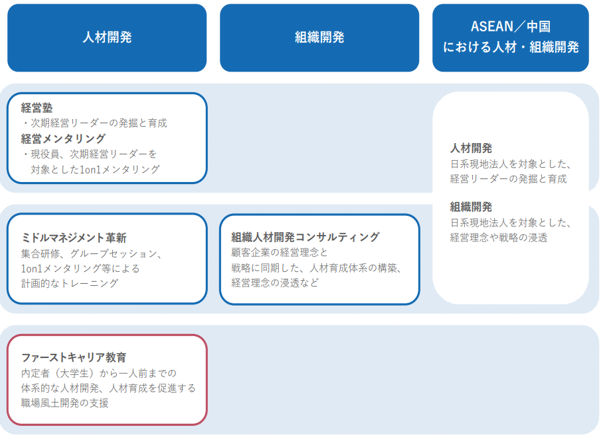

主に大手企業向けの経営幹部候補人材の育成(CEOがオーナーとなって次世代リーダーを発掘・育成する企業内大学プログラム「経営塾」の運営等)を中心とした、経営リーダー人材開発を主力事業とする。企業経営やコンサルティングファームでの豊富な実務経験がある外部の”プロフェッショナルタレント”と共に、人材開発・組織開発をテーマにし、顧客企業の企業価値向上を支援する。特に売上高1兆円クラスの大手企業との取引基盤があり、企業経営の重要なテーマである経営人材育成、ミドルマネジメント革新、理念・ビジョン浸透などに対し、”プロフェッショナルタレント”(約1300名)と共に個社のニーズに最適化した育成プログラムをテーラーメードで企画・運営する。

連結子会社では(株)ファーストキャリアは新卒から入社5~6年の一般社員層、大学生向けの若手人材育成を手がける。升励銘企業管理諮詢(上海)有限公司では中国進出の日系企業および現地企業に、CELM ASIA Pte, Ltd.ではASEAN地域で企業向けにそれぞれ人材・組織開発を行う。

セグメントは”人材開発・組織開発事業”と”その他事業”。

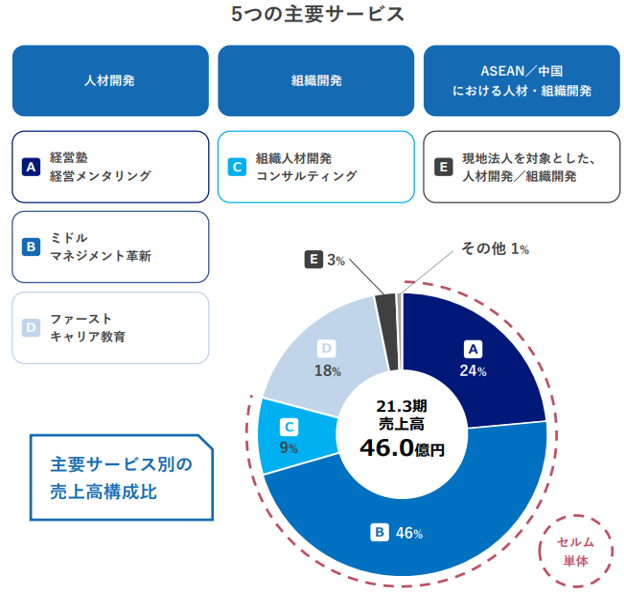

売上構成は事業別では”人材開発・組織開発事業”99%、”その他事業”1%。

サービス別ではセルム単体が79%、ファーストキャリアが18%、ASEAN/中国の子会社が3%、その他が1%となっている。

(いずれも2021年3月期実績)

<特徴・強み>

同社の特徴・強みは大きく次の3点が挙げられると考える。

①大企業向けのマネジメント育成で実績

②コンテンツを自社で持たず、個社のニーズからサービスを組み立てる

③プロフェッショナルタレントを組み合わせて個社ニーズに持続的に対応する

①大企業向けのマネジメント育成で実績

顧客企業は大手企業が中心で同社の大手企業顧客300社程度のうち、売上高1兆円超の企業が91社ある。

売上高1兆円超は上場企業でも約3,800社のうち上位120社程度の規模であり、国内企業では上位の洗練された日本を代表する企業群である。1社あたりの取引平均額(セルム単体)は取引上位150社は2021年3月期の単体実績で年間約2,250万円。今期はコロナ禍で複雑化する組織運営に課題意識を持つ顧客との取引が活発化していることから、さらに成長を見込む。営業1人あたり担当企業数は4-5社まで絞りこむことにより顧客の組織課題に徹底的に入り込む体制を取ることで、顧客の様々な課題に対応することができ、その結果1社あたりの取引額を拡大することに大きくつながっている。サクセッションプランを通じて上場企業のグループ/関連会社の組織作り・人材育成にも派生させた戦略を展開する。

ソニーグループ株式会社、SOMPOホールディングス株式会社なども同社の顧客としてHPのインタビューに登場している。

以下はそれぞれの取り組みについてのインタビュー記事

ソニーグループ株式会社:多様性とは、それぞれが存在意義をもってこそ成立する

SOMPOホールディングス株式会社:「マイ・ミッション」に突き動かされる人材集団へ

②コンテンツを自社で持たず、個社のニーズからサービスを組み立てる

市場の変化や新たな顧客ニーズに合わせてカスタマイズする。

社会と企業の課題は時代とともに変化する。例えば2000 ~ 2010年頃の顧客の主要課題は、チェンジマネジメント(事業ポートフォリオ再構築)、グローバル戦略、クロスボーダーM&A、経営理念浸透等であった。2010年以降はダイバーシティ&インクルージョン、コーポレート・ガバナンス、オープンイノベーション、デジタルトランスフォーメーションに移ってきた。また、経営課題の変化に対して、先行してプロフェッショナルタレントの基盤を充実させ、顧客に提供できる体制を整えた。定型の人材開発・組織開発のプログラムを持たず、顧客との壁打ちを通じて得られた課題に対し、プロフェッショナルタレントとともにディスカッションを通じて顧客課題を具体化・要件定義し、解決策を具体化し、その一環として人材開発・組織開発に必要なプログラム運営を実施する。コンペは行われるが、課題が顕在化する前の段階から顧客と対話を行い、要件定義を進めることが差別化の源泉であり、質の高いデリバリー力と共に、顧客から選ばれ続ける要因となっている。

③プロフェッショナルタレントを組み合わせて個社ニーズに持続的に対応する

”プロフェッショナルタレント”は約1300名。企業経営やコンサルティングファームの実績がある人材を選定している。汎用的な育成プログラムの一部を担当するのではなく、自身の知識がそれぞれの顧客企業の最適な課題解決にダイレクトに貢献できるよう、セルムが事前に大企業顧客と要件定義していることから、プロフェッショナルタレントの価値が発揮されやすい環境下。大企業の組織課題に向き合うにあたって圧倒的な専門性や経営経験があることはもちろんのこと、人間性も重視される。顧客の課題解決に貢献したいと考える、人間的な魅力のある人材を”プロフェッショナルタレント”としてネットワークに組み入れている。

<加島社長の想い:経営に創造のワクワク感を!>

日本企業には創造性が欠如している。

多くの日本企業は研究開発や人材への投資を控え、保守的な経営で利益を貯め込んでしまっている。日本企業は優秀な人材がいるものの、保守的で創造性を発揮しにくい文化が根付いてしまっている。同社は知識優秀な経営者を育成するのではなく、創造性を発揮する企業を作り上げ、継承するリーダーとしての経営者を育成しようとしている。加島社長は過去の対談の中で次のように語っている。

知識に魂を込めるのがリーダー

”いまの日本企業はもっと危機意識を感じるべきかと思います。目を醒まさせないといけない。それをするには、「創造のワクワク」を持っている経営者、リーダーを増やすしかないと思っているんです。

私がやってきている研修のように、経営の知識や方法論、技術、考え方を学ぶことは大事です。でもそれは土台であって、その上に「何を積み上げていくのか」という視点が欠かせません。それが「創造のワクワク」です。

「創造のワクワク」は伝染し、それを感じる仕事をした人は、魅力から離れられなくなる。そして、その魅力は想いをもってひとりひとりに直接話していかないと、なかなか伝わらないと感じています。

リーダーを育てることができるのは、リーダーだけなんです。学んだ知識に魂を込めるのは、リーダーの仕事。そこでの学び、気付きが、どんどん連鎖していく。自分が気づいたワクワクを、その真髄を次の世代に伝えたいと思う、それは当たり前の気持ちだと思うんです。この流れを作っていきたいですね。”

<本格化することが見込まれる人材育成・経営者育成市場>

次の3点から、足元の状況が好調であることに加え、今後も人材育成、特に次世代育成プログラムが多くの企業において活発化すると考える。

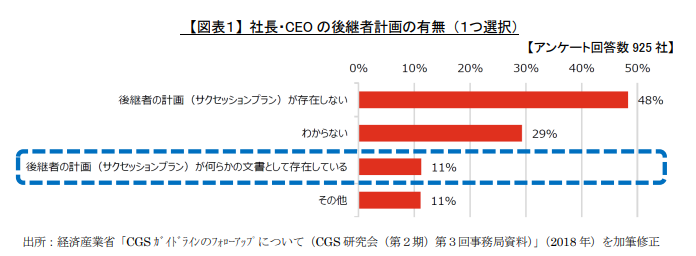

①コーポレートガバナンスコード改定による透明性の高いサクセッションプランの策定

②米国に比べ圧倒的な遅れた経営人材・後継者育成の仕組み化が急務

③経営者育成がミドル層の育成にも波及

①コーポレートガバナンスコードの改定が行われた。(2021年6月11日)

コーポレートガバナンス・コード(2021 年 6 月 11 日 株式会社東京証券取引所)

改訂の目的は実効的なコーポレートガバナンスが企業において適切に実践されることで、それぞれの会社において持続的な成長と中長期的な企業価値の向上のための自律的な対応が図られることを通じて、会社、投資家、ひいては経済全体の発展にも寄与することを目指す。その中で上場企業における後継者育成について、取締役会の役割・責務として次の通り記述している。

【原則4-1.取締役会の役割・責務(1)】

”4-1③ 取締役会は、会社の目指すところ(経営理念等)や具体的な経営戦略を踏まえ、最高経営責任者(CEO)等の後継者計画(プランニング)の策定・運用に主体的に関与するとともに、後継者候補の育成が十分な時間と資源をかけて計画的に行われていくよう、適切に監督を行うべきである。”

・すでにサクセッションプランの成果を評価するステージに

実効性のあるサクセッションプランを作成し、その成果を出している企業は少ない。しかし、一部の先進的な企業ではその成果を出し、その評価をするステージに移行している。

②米国に比べ圧倒的に遅れた後継者育成の仕組み化が急務

年に一度発表されている米ハーバード・ビジネス・レビュー誌が「世界の CEO ベスト 100」について2018 年版を国別に集計してみると 100 人中、最多は 49 人の米国で、およそ半数を占めている。一方、日本は残念ながら5人と米国の約 10 分の1にとどまる。5人はシスメックス・家次恒氏(9位)、日本 電産・永守重信氏(30 位)、ファーストリテイリング・柳井正氏(35 位)、ソフトバンクグループ・ 孫正義氏(55 位)、東京エレクトロン・河合利樹氏(65 位)。

コーポレートガバナンスの一つの視点として、企業が育成した CEO だけで比較すると米国 CEO は 36 人を数える。日本の CEO は2人のみ。

内部昇進 CEO だけで比較しても日米差が大きいその一因を、コーポレートガバナンスの日米の違いに求めるとすれば、CEO の「後継者計画(サクセッションプランニング)」の有無を挙げることができる。後継者計画とは、優れた経営者を意図的かつ計画的に育成・選定する仕組みである。

”米国でもやはり CEO は内部昇進が基本であるという点だ。実際に、米国 S&P500 株価指数構成企業で見ても、2014 年から 2017 年の4年間に半数近い 220 社で CEO が交代したが、内部昇進がそのうち 78%を占めており5、ランキングの内部昇進 CEO(73.5%)とほぼ同じ水準である。尤も、大卒が生涯平均して5回ほど転職するといわれる米国では、内部昇進といっても、昨年までの GE のような生え抜き CEO は少ない。”

東証の市場再編に対して、プライム市場に残るために、という受け身で形だけサクセッションプランを作成する企業もあるかもしれないが、グローバルで競争力を維持しようという企業にとっては後継者育成の仕組みかは急務となっている。

③経営者育成がミドル層の育成にも波及

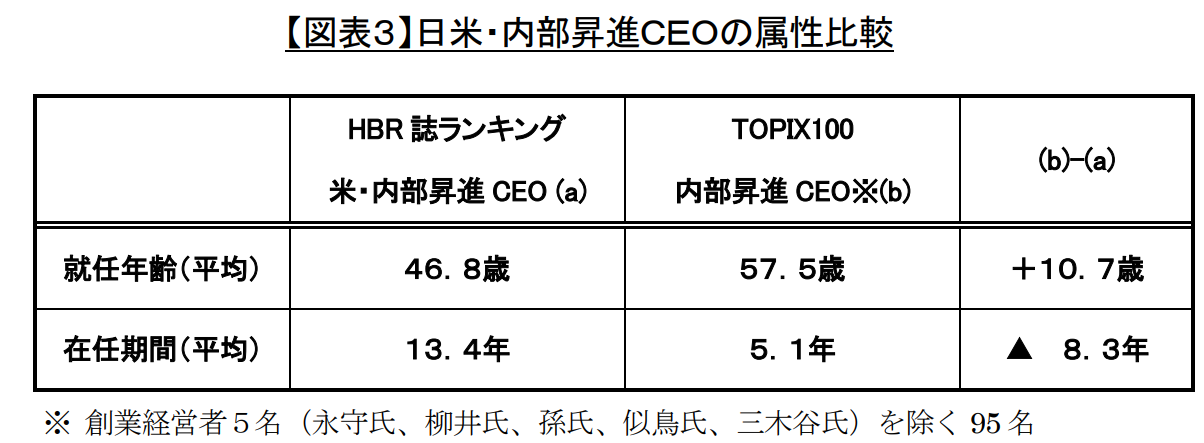

”米国の内部昇進 CEO の平均就任年齢は 46.8 歳と若い一方、日本の大企業の CEO 就任年齢は 57.5 歳であり、米国に比べて就任時期は 10 年以上遅い。在任期間は(現時点で)米国平均の 13.4 年に対 し、日本の平均は 5.1 年と米国の半分以下である。

日本は米国 CEO がおよそ引退する 年齢で CEO に就任し5年程度で交代していることになる。 米国では、大企業の経営を任せることができる最も早い年代として 40代半ばが意識されており、 以降 10 数年が CEO という激務をこなす気力と体力が充実している時期だという考えが、後継者計画 の背景にある。”

*出典:日米 CEO の企業価値創造比較 と後継者計画

https://www.nli-research.co.jp/files/topics/60582_ext_18_0.pdf

この差が日米の経営力の差につながり、企業の競争力の差につながっている面は大きいだろう。

40代で就任させるためには、入社時からたった20年程度であり、経営者にするための知識習得、キャリア構築は早期に開始する必要がある。

入社して10年以上もたってから候補者を選定し、準備をしても遅すぎる。この差を埋めるためにも、経営者の育成は早期に計画的に行わなければならない。

経営者育成の意識がついた企業は、ミドルマネジメントの教育も必然となる。

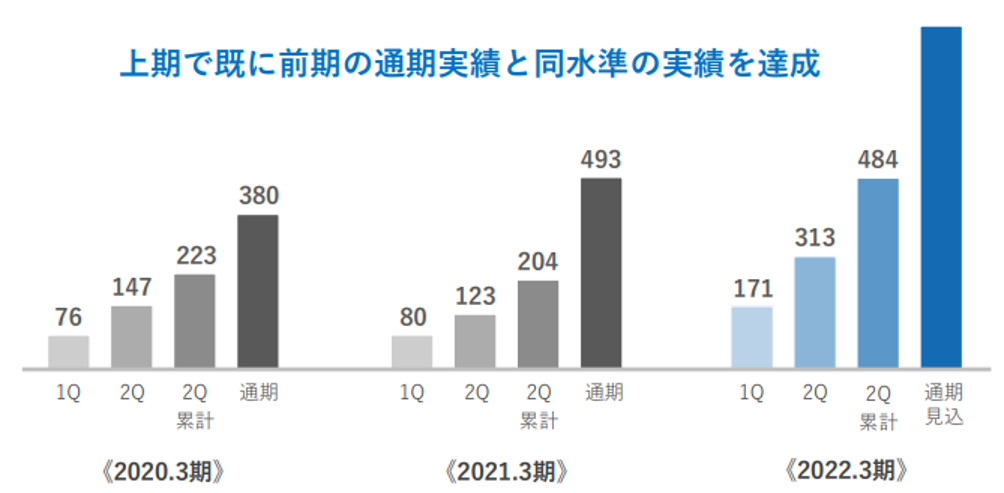

<第2四半期業績:上方修正を上回って着地>

過去最高の売上高を達成し、上方修正した見通しを上回って着地。

2022年3月期第2四半期の業績は売上高2,912百万円、営業利益452百万円(前年同期は四半期業績を作成していない)。2021年8月13日に第1四半期の業績発表と併せて上方修正を発表した第2四半期連結業績の見通しを上回って着地した。コロナ禍の影響を考慮して保守的な見通しだったが急速に回復している。同社のコアサービスである経営塾は受講生が教室に集まって実施される集合型研修が主な形態だったが、新型コロナウイルスの感染拡大の影響を受け、ほとんどがオンライン開催となった。その結果、一時は見送られていた案件が開催され、さらにオンライン環境を活用した新たな案件も拡大しつつある。大手、準大手向けの案件ともに急速に回復し、セルム単体、ファーストキャリア共にコロナ禍の影響を受ける前の過去最高(2019年3月期)に対して二桁以上の成長を達成した。

<通期見通し:上方修正を発表>

好調な業績進捗を背景に再度上方修正を発表。

2022年3月期通期の見通しは売上高6,382百万円(前期比+38.6%)、営業利益721百万円(同+119.1%)。2021年8月13日に一度発表した上方修正した時点から、更にコロナ禍で経営環境が複雑化する顧客企業との取引を拡大させ、2022年1月14日に再度上方修正を公表している。

*通期連結業績予想の修正に関するお知らせ

https://contents.xj-storage.jp/xcontents/AS04537/5f5fb813/2159/4229/a4e7/184e1cf01eac/140120220113567387.pdf

修正内容(単位:百万円)

・修正前

売上高 5,590

営業利益 581

・修正後

売上高 6,382

営業利益 721

<成長戦略:中期経営計画と施策>

2021年5月14日に発表した中期経営計画については、2022年3期の好調な業績進捗に伴い、2022年3期着地を見て、再検討される方針。

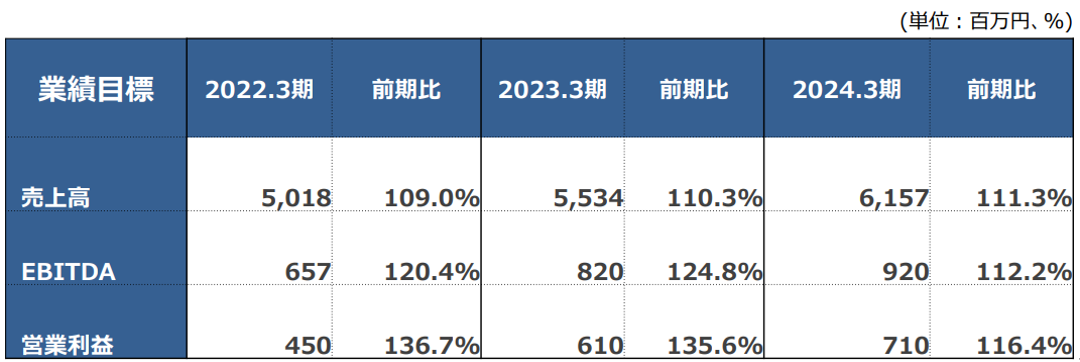

*2021年5月14日に発表済みの中期経営計画

2021年3月期実績

売上高 4,603

EBITDA 546

営業利益 329

に対して

中期経営計画の最終年2024年3月期

売上高 6,157

EBITDA 920

営業利益 710

前述の通り、コーポレートガバナンスコードの改定に加え、グローバルで競争するための社内体制拡充のため、経営者育成とそれに向けてのミドル層の育成が急務となる。顧客のニーズの高まりに対応する。

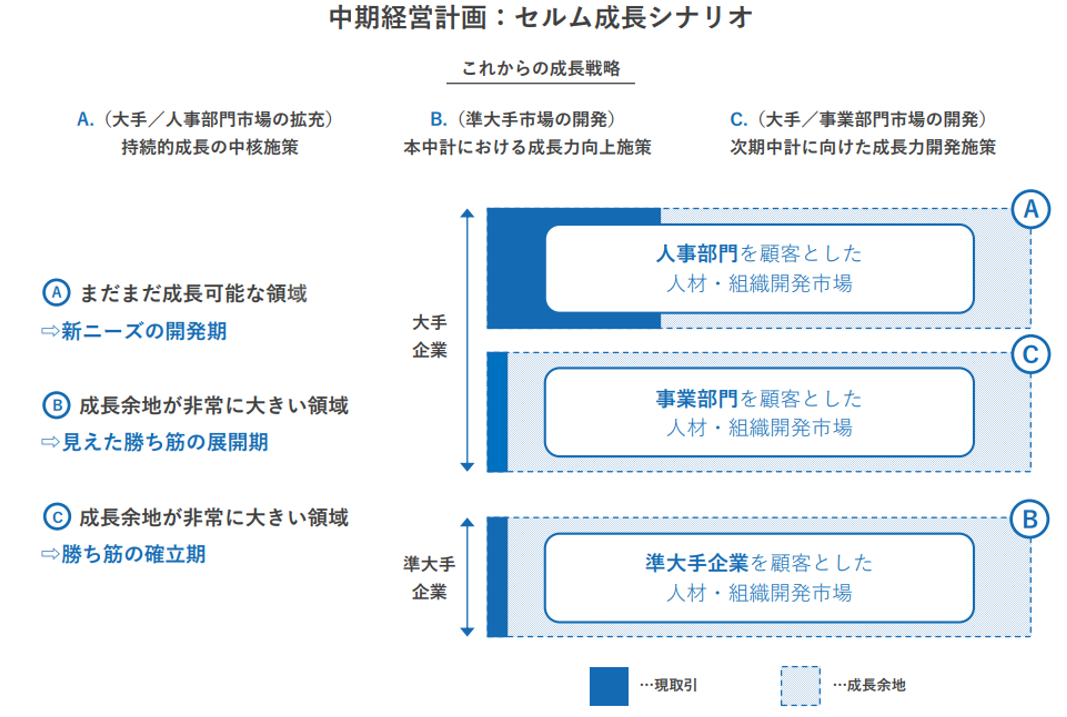

主な施策は大きく3つ

①大手企業からの取引拡大

②市場の大きな準大手向けに拡大

③事業部門へ拡大

①大手企業からの取引拡大

大手企業向けで経営幹部候補との取り組みから始まり、ミドルマネジメント革新、その他各種施策を積み上げることで1社あたりの取引を拡大する。若手領域を扱うファーストキャリアも取引拡大に寄与する。基礎的な新入社員研修も実施し、その後、5年目、6年目といったかたちで将来のリーダー育成含め、体系的に投資したいという顧客のニーズを取り込む。前述の通り、経営者育成を計画的にすすめ、マネジメントの若返りを実現するためにも、ミドル、経営者育成を意識した若者層の育成も不可欠である。

②市場の大きな準大手向けに拡大

準大手向けのマーケティングを4年前に開始したばかりで顧客開拓フェーズではあるが順調に拡大している。CGコードの改変を起点とした、経営人材育成やHRトランスフォーメーションの支援が拡大。1社あたりの年間の取引額は、平均して売上1兆円企業の7割くらい。案件あたりの単価は変わらず、顧客窓口が役員クラスになることから営業の生産性も変わらない。セミナーでリードを開発し、顧客開拓を進める。

準大手市場の動向

③事業部門へ拡大

これまでは人材育成・組織開発は人事部の案件主体だったが事業部門へ拡大させる。人事部のみならず事業運営側でも人材・組織課題を持っており、事業部門との直接取引も狙う。各個別企業に入り込んだセルムの営業担当が各部門でどのような課題を持っているか日々壁打ちしながら取引へと繋げていく。

*中期経営計画

<リスク>

〇少数の取引先への依存

2021年3月期の取引額上位20%の顧客企業都の取引が同社グループの売上高70%を占める。取引額上位20%の顧客企業との取引が何らかの事情により減少した場合は将来の業績に影響を及ぼす可能性がある。特定の顧客への依存を回避するよう顧客企業の拡大を図っている。現在、準大手向けの取引が順調に拡大しており、リスク軽減につながる。

<バリュエーション>

時価総額 50億円

株価 770円

会社予想EPS 58.13円

会社予想PER 13.2倍

一株当たり純資産 353.75円 (2021年3月期実績)

PBR 2.18倍

無配

ディスカッション

コメント一覧

まだ、コメントがありません