7198アルヒ-邁進の先には-by yamamoto/usa

この記事は山本 潤が主催する定額運用サービス、[10年で10倍を目指す超成長株投資の真髄]のサロンサービスのうち、過去のライブラリーから、投資判断やバリューエションの部分を全面的に削除した上で、企業研究のレポートとして再編集したものです。メルマガをご覧になりたい方は、以下のURLから無料で会員登録ができます。ぜひ、ご登録をお願いします。

当記事は2019年5月23日に執筆したものを再編集し、2部構成にしたものです。(yamamotoが前半の部分、usaが後半部分の分析&グラフを担当しています)

第一部

投資用なのに住居用として偽ってフラット35を悪用する事例が散見され、朝日新聞に連休中に記事が出ました。不動産業界の一部の悪徳営業マンたちが投資用不動産(中古マンション)を住居用として偽って機構からフラット35のローンを二年間に渡り150件を不正に借りたことが明らかになりました。

購入者に住民票を移させて住居用として見せかけ流という悪質な手口でした。懲戒解雇となった営業パーソンたちの「犯罪」行為でした。

この種の「犯罪」の比率は全体から見ればわずかでしょう。大勢に影響が出るほどではないでしょうが、今後は、不正防止の新たな対策が必要となるでしょう。

フラット35を提供する住宅金融支援機構によればフラット35の融資先は、単身者への融資は0.0%以下(つまり0.04%以下)であることから、投資用(特にワンルーム)への不正融資の温床にはなりにくいのです。

対象となりやすいのは若夫婦であるにも関わらず、住民票を移してまで新築マンションを偽って誰かに賃貸するあくどい事例です。中古マンションが全体の融資の4%(他は新築や中古の戸建て7割で他人に貸せない物件で占めます。

残りは新築マンションが2割)を占めますので、中古マンション向け融資のごく一部が不正物件となっているのでしょう。10人に1人ぐらい、そういう不届き者がいると仮定して、実際に不動産業者がその悪行を先導もしくは仲立ちしたとすれば全体の0.4%が不正事例と計算できます。

2年に渡る150件は年間で75件ですが、裏にその10倍の不正があるとすれば、750件規模となります。フラット35の年間8万件ですので比率は1%弱です。

何れにしても、後述するように、長期で物事を見れば、賃貸よりも良質な住宅を購入することが経済的にも生き方のクオリティとしても理に適った行いであると個人的に考えており、融資実行件数を10年で5倍にしてきたアルヒという会社がどうしてこんなに業績が伸びているのかをしっかりと書いてみたいと思ったのが執筆の動機です。

ビジネスモデル

住宅ローンの販売に応じて手数料をアップフロントで得るビジネスです。

住宅ローン貸出に対して、貸出高の1%を債務者から手数料としていただくモデルです。

例えば3000万円のローンの貸出に対して1%に当たる30万円がアルヒの収益となります。

特に、近年、フランチャイズ展開を全国的に行っており、紹介実績を年々伸ばしているのが同社です。メインの商材は独立行政法人である住宅金融支援機構(以下、機構と略記)が提供するフラット35という最長35年全期間金利を固定できるローンです。

フラット35はライバルである民間の銀行が積極的に売りません。彼らは変動金利ものを扱いたいからです。しかし、金利の全期間固定の借り手のニーズが強いため、その間隙をついてアルヒはローン取扱高のシェアを毎年順調に伸ばしています。

この10年(2009-2018)で融資実行件数は5倍としました。店舗数は40店舗から147店舗となりました。

フラット35の取り扱いシェアでは2009年の8%から2018年には20%を超えるシェアを達成しました。

フラット35以外の変動金利型商品などの比率は、2009年はゼロでしたが、足元は3割まで高まってきました。

フラット35の状況

着実に知名度を上げてきたフラット35ですが、この2007年の3万件台から2017年に8万件弱へと年間取り扱い件数を増やしてきました。

途中、日銀のマイナス金利のインパクトから大量の借り換え需要が二年間発生しましたが、その時期には10万件を超える実行件数がありました。

2007年から2017年までの件数増加率の平均値は年率7%です。(標準偏差は30%程度)

ただ、年間で20兆円規模の住宅ローンの実行融資の中で、ほとんどは民間銀行の変動金利ものであり、フラット35の住宅ローンに占める割合はまだ10%強に過ぎません。

アルヒの業績の動向

借り換えや投資用を除いたアルヒの融資実行件数は足元も着実に伸びています。

四半期ごとに見ますと

17年1Qが3822

17年2Qが4078

17年3Qが4279

17年4Qが4543

18年1Qが4455

18年2Qが4630

18年3Qが5042

18年4Qが5490

19年1Qが5262

19年2Qが5517

19年3Qが6134

19年4Qが6573

20年1Qが5761

20年2Qが6756

と順調な伸びです。

2019年3Q(3ヶ月)の営業収益は+22%、そして税前利益は+43%それぞれ前年比で大きく伸びているのです。9ヶ月の累計利益は前年同期比12.9%増加。通期に対する進捗もよいのです。(2020年2Q上半期利益は前期上半期比+30.9%)

自己資本比率は2018年3Q(12月末)で30.1%と前年比較では4.8%改善しています。(2020年度2Q時点では20.5%)

ファンドからの上場であったため、暖簾が244億円、無形固定資産が98億円あることがバランスシートのリスクとなっています。ただし、IFRS会計であり、収益が大きく黒字ですので、暖簾減損の可能性はほぼありません。

また、スーパーフラット(頭金を多めにすると固定金利がさらに安くなる商品でローンの全体の2割)を紹介した場合、住宅金融支援機構への証券化事業につながり、証券化のために、バランスシートを使ったフィービジネスを付帯的に行っています。

そのため、バランスシートで営業貸付が発生しますが、この見合いは短期の借り入れで対応しています。滞留は1-2ヶ月です。1ヶ月の証券化のため、リスクは低く、フィーもそれほどではありません。大きく収益がブレる要因とはなりません。

出店の状況は全国147店舗(2018年12月末)となりました。

基本的にお店はフランチャイズです。アルヒにとっては人件費の増加の負担がなく、固定費を上げないで売上が増える仕組みとなっています。

株式需給の改善

アルヒ(7198)は、2019年の2月にファンドからの売り出しが終わったばかりですので、需給が悪い展開が続いたのではないかと疑っております。

2月14日に売り出しを発表。

発行済株式数の3分の1という大きさであり市場は嫌気しました。

この3ヶ月でARUHI株はTOPIXを15%以上アンダーパフォームしました。

4月以降の外需株の賑わいからは完全に蚊帳の外で、株価はさえない展開が続いています。(2019/5現在)

実際、調整は、売り出しをさかのぼる半年前の昨年の秋から始まりました。

不動産業界を揺るがしたスルガ銀行問題、TATERU問題などの影響があったためです。

作夏2018年8月の高値3000円から現状2019年5月の1982円まで、株価は下がりました。(注)

(注: 執筆から半年後2019年11月には2500円まで戻す)

ただし、同社は投資用不動産からの営業収益は全体の1.5%と低く、ほぼ全てが住宅の一次取得者向けのローンの紹介となっています。不動産セクター全体の下げの影響を受けたものと考えていますが、スルガ銀行やレオパレスやTATERUとは違い、投資用物件の減速の影響はほとんどありません。

今後、業界動向は持ち直すでしょうし、株式の需給も緩やかに改善すると見ています。

なぜ業績が今後も伸びると考えるのか

トップラインの営業収益が二桁で伸びる状況は、今後数年間は続くと考えています。

同社のシェアがまだ低いこと、そして、過去も順調に伸びてきた背景を説明しましょう。

住宅ローンの20兆円の年間融資の中で、アルヒの市場シェアはまだ3-4%です。

(注: 2019年11月ではさらに上がっている)

ですが、短い期間で業界第5位まで躍進しています。

トップの三菱UFJのシェアは6%程度ですが、アルヒが6年後にはトップシェアになると想定しています。(注: その後、トップはりそな銀行になった)

理由は、この市場が非常な細分化された市場であり、住宅ローンに特化し、そこに集中的に商品開発を行い、IT投資をしている住宅ローン専門業者はアルヒしか見当たらないからです。銀行のように、あれもこれも売ろうとするのではなくて、中所得、低所得の働く人々の新規のローン需要にフォーカスしたビジネス戦略です。

成熟市場の中で、やる気がない銀行ばかりなのです。なぜならば、銀行は、リストラ、リストラばかりで、人を削減しているからです。今後も、銀行はリストラばかりでどんどん人を削減していく計画を立てています。

銀行では行員の給料も下がっていきます。

そんな業界でどんどん住宅ローンの実績を積み上げようとしても、士気が上がりません。

住宅ローンの紹介とその手数料ビジネスは、完全なるサービス業です。

不動産屋さんが扱いやすいように、商品を開発しなければならないのです。

RPAなどの最新システムに特化してシステム投資を行えるアルヒに対して、

銀行のシステムは旧態然なのです。

全国147店舗のFCですが、2023年までに220店舗まで増強できると見ています。

(注: アルヒはその後、必ずしも店舗出店数には拘らず、FPなどの活用も含めた戦略へと変化していく)

逆にライバルの銀行は店を閉めるのですからビジネスチャンスでしょう。

フラット35の取り扱いで、圧倒的に他社に差をつけている点も競争優位となります。

アルヒのフラット35のシェアは20%を超える水準であり、二番手の倍以上の差をつけています。

今後は、40%を超える水準を目指しているそうです。

新規営業チャネルとして、ネット銀行との提携、楽天銀行等との提携も徐々に増えています。

さらに、静岡銀行と変動金利ものの商品を立ち上げるなど、20兆円の本丸である変動ものも開拓していきます。

審査の実行力

メガ銀行の中には、もはや、住宅ローンを諦めたような一角も見受けられます。

リスクを取りたくない大手の銀行は審査が遅く、厳しく、世の中の実態と融資条件とが合っていません。

住宅ローンの借り手の年齢の平均は40才の勤労者ですが、昔、バブル崩壊前は、サラリーマンは、年功序列で年収も40才ならば600万円ぐらいはありました。

今、時代は変わり、地方の勤労者では年収が300-400万円も多いのです。

年収400万円の方が2000万円のローンを組むのは年収の5倍程度であり、それほど無理なことではないでしょう。

銀行は、年収400万円でも、3000万円とは申しませんが、1000万円ぐらいは融資すべきだと私は思います。頭金によっては1500万円ぐらいまで有してしも問題がないと思います。

そして今は夫婦で共働きが当たり前の時代ですので、世帯年収を参考にすべきではないでしょうか。確かに人物評価としては勤務内容と勤続年数の情報は必要でしょうし、当然、数百万円の頭金は必要です。

日本政府が持家政策をとっていることもありますが、若い夫婦の8割は家を買いたい願望があります。3000万円を30年で返しても、残りの人生がまだまだ数十年残っているのです。

その数十年の間、賃貸であれば、年金だけでは生活が成り立ちません。

持家ならば年金で生活できるのです。

以前ならば、持家と賃貸とどちらが得かという議論は成り立ちましたが、どんどん長く生きできるようになると、どんどんお金がかかるようになりますので、持家が賃貸より圧倒的に有利であることは間違いないでしょう。(家賃よりも低いローン返済が可能なので)

銀行と違って、アルヒは、上記のような合理的な考え方やシステムを用いて、統計的に瞬時にローンを審査します。多くの中所得者や低所得者は、銀行に行って相談して結局、最低年収という銀行内部の「ルール」でローンを断ってしまうのです。

ローンが降りないという恥ずかしい思いを顧客にさせるのです。アルヒのシステムでは、年収に応じてこの程度ならローンを出します。あとは、頑張って頭金を貯めてくださいという姿勢です。そのローン見込み額システムが答えてくれるので、恥ずかしい思いをしなくてよいのです。このように社会の実態とあったシステムがなぜ銀行にはできないのか私にはわかりません。アルヒのような合理的な考えで融資を紹介するのは理に適っていると思うのですが。

-住宅ローンのデータを活用-

日本で住宅ローンをターゲットにしたIT企業はあまりありません。同社ぐらいでしょう。

同社は、ローンのデータ活用でプラットフォーマーになる野心があります。

まず、物件情報から、例えば、築年数の情報から次回のリフォームの提案ができます。

年収や家族構成の情報を生かすこともできるでしょう。

このようなローン情報をうまく活用して、引っ越し業者の案内(引っ越し業者から紹介料をもらうビジネス)も始めました。

プラットフォーマーとしての種まきを着々としているのです。

成長率とリスク

ROEは20%を超えている(注 2019年11月時点:17%)アルヒですが、今後数年はこの水準をキープできるでしょう。

また、トップラインが7年後には2倍にはできるでしょう。

営業費用は売上にスケールしない広告費や人件費があるため、利益率は40%弱まで向上するはずです。

7年後、配当は現在の3倍の130円が期待できるでしょう。

ビジネスモデルから固定費が変動費率を上げるほどには上がらないためです。

ただ、過去の株価の変動率の標準偏差はやや高く30%となっています。

株価から算出する割引率をかなり高めに取り、資本コストを10%と想定しても

7年後の130円の現在価値は、65円程度はあり、TOPIX並みでこの配当を評価するとき同社の理論株価は3200円程度となります。

すなわち、アップサイドは中期で50%はあると判断しています。

リスクは国の政策の変化ですが、長期の自民党政権が続く見通しです。

消費税の影響はあるでしょうが、対策が打たれるでしょう。

最大のリスクは金利の大変動で、ローンの申し込み件数が影響を受けることです。

また、リーマンショックのような金融危機では、証券化ができなくなるリスクもあります。

ですが、実際、リーマンショック時に住宅金融支援機構は証券化ができなかった期間はわずか1ヶ月でした。危機対応が重要であると世界中の政府が危機の処方箋を得た今となってはあまり考える必要がないリスクです。

第二部

投資用なのに住居用として偽ってフラット35を悪用する事例があるとされ

朝日新聞に10連休中、フラット35の悪用についての記事が出ました。

ARUHIは「コンプライアンス ファースト」というスローガンを掲げ、かねてから、売上よりコンプライアンスを重視する経営です。

フランチャイズオーナーに対しても投資用に回すことはあってはならない旨を開業以来、徹底しています。ARUHIの調査によれば、投資向け不正の件数は全体の極わずかであり、彼らの成長を阻害する要因とはなりません。

投資家は、企業を競合関係を整理しようとします。自動車であればトヨタとホンダは競合関係にあると。しかしARUHIは他人との競争に身を投じている企業ではありません。あるべき金融機関の理想やあるべき住宅ローンの理想を掲げ、現実を理想へと進める努力をする企業です。理想と現実との間には大きなギャップがあります。ですが、そのギャップを毎年のように埋めていくことが、そもそも仕事をする意義であると考える企業なのです。

理想の住宅ローン会社とは

CEOの浜田宏さんは、ずっと外資系のIT業界で実績を積まれた方です。

上場前、ARUHIはファンドの傘下にあったため、当初は同社の顧問(相談役)でした。

相談に乗るうちに、金融業界はハイテク技術の力を導入すれば大きく変身させられる業界であると感じたのです。ARUHIはまだ小さいからこそスピードが速いのに、それが十分に生かされていない状態でした。銀行に倣って土日を休みにしたり午後6時にお店と本社の電話が通じなくなったり、顧客に寄り添うという形ではなかったのです。

3年前の会長就任を機に改革に着手し、社名も新しくします。

ですが、浜田さんは他社との競争を掲げません。

ARUHIをメガバンクに負けない大きな金融機関にすることを目指しているのではなく、

30年50年という長い時間をお客様と共にあゆむ、人生のパートナー会社にすることを決意されたのです。

ゼロサムからの脱却

金融業界では、住宅ローンの審査は、画一的なものでした。

派遣社員という立場ではローンはおりません。

日本に住む外国人にも、転職したばかりの方も、住宅ローンはおりないのです。

また、年収がある程度なければ審査に通りません。

これまでの住宅ローンは、審査に通るか通らないかのゼロサムでした。

これをARUHIは改革しました。

世帯年収という概念を導入。若い夫婦二人の年収で審査するなど、ゼロサムではなく、

ケースバイケースの審査で、融資可能額を顧客に提示するのです。

年収や年齢等に応じて、あなたならば2820万円、あなたならば3425万円と融資の目処となる数字を物件情報なしで提供します。

これにより、ゼロサムの業界を変貌させたのです。

これは融資する側にとっても顧客にとってもwin-winの状況だと私は感じました。

あるべき姿へ 順序が逆になっている現実

ARUHIはなぜ物件情報なしで融資額を算定しているのでしょうか。

その理由の一つは、業界では当たり前となっている物件探しからローン審査の順番が逆ではないかと彼らが考えているからです。

本来であれば、家を買うのであれば、夫婦の合わせた年収、あるいは、住みたい街などから、無理のない融資の範囲で家を選定するというのが自然な順序です。

融資の範囲で購入できる家を探すという流れです。

しかし、現実は、マンション業者が大々的に宣伝し、カラフルで派手なチラシを配布し、モデルルームを設置し、来場者にお土産を配り、購入希望者には提携先の金融機関への審査を行うというのが通常の流れです。

買える物件ではなく、買いたい物件を最初に探し、そのために融資を申請する流れ。

これでは、無理な返済計画となる可能性があります。

そうなればデフォルトを起こし、結局、顧客のためになりません。

不動産屋さんのためだけの融資となってしまうのです。

画期的な新商品スーパーフラット7の投入

ARUHIでは、頭金をある程度、準備すると金利を優遇するという画期的な商品を準備しています。

頭金の割合が高ければ、それだけデフォルト率は低下します。

デフォルト率の低下により保証料が下がります。

この下がった保証料を顧客に還元するという発想で生まれた新商品です。

それがスーパーフラット7という今年度の新商品です。

頭金を3割入れることで、フラット35の金利からさらに0.15%の金利を優遇するのです。

35年間、0.15%の優遇ですから、累計すれば5%を超える優遇です。

同社の成長を牽引してきたのは、売上第一主義ではありません。

こうした誰も提案しなかったよい商品を提供するので結果として売上が伸びているのです。

「ARUHI暮らしのサービス」の提供

30年50年と顧客に寄り添うために、ARUHIはARUHI暮らしのサービスを提供しています。

ARUHIが70社以上と提携を進めてARUHIの顧客をライフタイムでサポートするサービスです。

例えば、引っ越し費用の優遇では4万円のお得。

家具や家電の購入でも6万円のお得。

電気・ネット回線もお安く提供。

リサイクルやリフォーム、家事手伝いや子育てや塾や習い事も優遇します。

カーライフやレジャーや旅行もお手伝いします。

顧客はこのサービスをフルに活用することができます。

提携先業者としても良質の顧客層を紹介してもらえます。ARUHIと顧客とも業者ともwin-winの関係にあるのです。

変える勇気と長期投資

業界の常識が世間の非常識になっていましたが、それを変える勇気が業界にはなかったのです。

ARUHIは社員300人規模の企業ですが、勇気を持って現実を理想へと近づける努力をし続けています。

投資家は、単年度の業績のモメンタムや色々な企業との比較で銘柄を選定してしまいますが、

それでは自身の短期のキャピタルゲインしか手に入りません。

そうではなく、現実を理想へと近づける企業を長期で応援することによって、非条理で不合理なものを世の中からなくして、よりよい世の中を作るお手伝いをすることが投資家の社会的な意義です。

徹底したテクノロジーの活用、あるいは出店や口コミによるサービス認知度の向上、そして、スーパーフラット7に代表される魅力的な新商品の投入を続けることで、長期的には業績も向上していきます。長期保有をすれば報いられると考えます。

投資家の皆様においては、おかしな現実を真っ当な理想へと変革してゆく企業を長期で応援くださると幸いです。

実は、一つ一つの改革や新サービスは小さなものです。

浜田さんは、社員とのディナー会を定期的に行っています。

もうすでに4周目になっているそうです。

そこで交わされる何気ない会話から、「次の理想」が生まれてくるのでしょう。

次の理想は小さな提案となり、小さな改革となります。

これらの小さな出来事は、日々の株価には関係ないように見えます。

しかし、長期的に見れば、一つ一つの対話の積み重ねは、大きな成果へと変貌していくのです。

短期の投資ではこれらの変化を感じることは難しいでしょう。

しかし、長期投資においては、彼ら社員一人一人の小さな努力(しかし継続的な努力)が投資家にとっての増配やキャピタルゲインへと形を変えていくのです。

どうか、短期の株価に一喜一憂しないでください。

読者の皆様におかれましては、長期で企業を応援する投資家になって欲しいと願います。

そして、せっかく長期で企業を応援するならば、現実を理想へと近づける企業でなければ、応援のしがいがないでしょう。

■■■■以下はusaが担当しています■■■■

2016年に上場して、3年。

浜田宏社長のアグレッシブな指揮のもと歩みを進めてきた、この間における同社の指標をみてみたい。

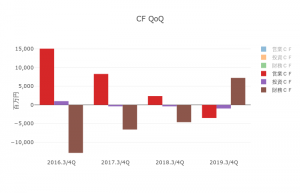

まずはキャッシュフローから。

■キャッシュフロ-

営業CFが継続マイナス、財務CFは継続上昇している。

一体、背景には何が起こっているのだろうか。

CFの内訳から探ってみる。

■営業CFの内の主要な項目

201703 201803 201903

営業貸付金増減額 -7547 3138 -7999 ※マイナスは同項目の増加を示す

貸付債権流動化関連収益 -1714 -2638 -3566 ※マイナスは同項目の増加を示す

「営業貸付金」は住宅ローンに伴う貸付額、「貸付債権流動化関連収益」は住宅ローンをオフバランス化した分の数値。

住宅ローン件数の増加という主軸事業の好調が営業CFマイナスの背景にあるようだ。

■投資CFの内の主要な項目

201703 201803 201903

無形資産の取得による支出 -395 -467 -956

投資CFの内訳で目立っているのはこの項目のみ。無形固定資産の取得額が上昇しているようだ。

■財務CFの内の主要な項目

201703 201803 201903

短期借入金収入 1282 6569 7100

長期借入金収入 25 20237 8120

長期借入金の返済による支出 -1000 -22434 -2852

長期借入金がバランス推移を保つ一方で、短期借入金が毎年増加してきている。

銀行側の都合などもあるのだろうか。

いずれにしろ借入額は増加しており、投資の積極性が年々高まっているようだ。

他の指標はどうだろうか。

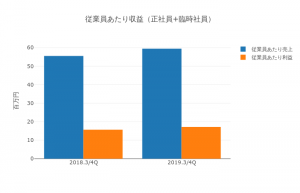

■従業員あたり収益

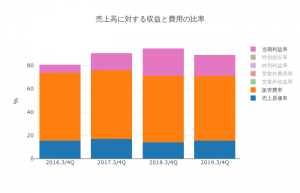

■売上高に対する収益と費用の比率 従業員あたり稼ぎ額が上がり、利益率も上昇。収益効率が良化してきていることが分かる。

従業員あたり稼ぎ額が上がり、利益率も上昇。収益効率が良化してきていることが分かる。

資産負債もみてみる。

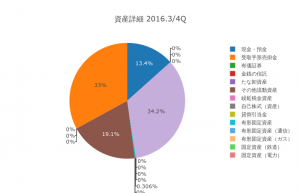

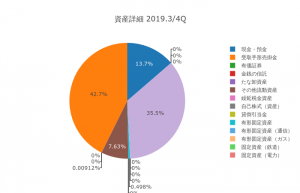

■資産内訳(201603期) ■資産内訳(201903期)

※青:現金預金 紫:無形固定資産 茶:その他流動資産 オレンジ:受取手形売掛金

3年前と比べて受取手形売掛金の占める率が膨らんでいる。 やはりローン件数の増加に伴う貸付残高が増えていることの現れか。

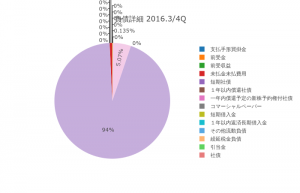

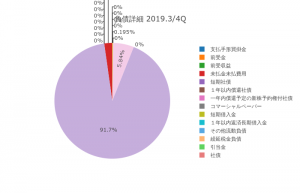

■負債内訳(201603期) ■負債内訳(201903期)

※ピンク:その他固定負債 紫:長期借入金 赤:未払金未払費用

長期借入金の率が減っている。CF内訳でみたように、その分短期借入金が増えてきているということだろうか。

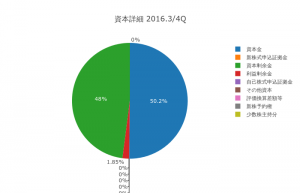

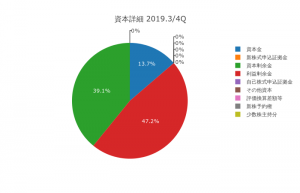

■資本内訳(201603期) ■資本内訳(201903期)

※青:資本金 赤:利益剰余金 緑:資本剰余金

利益剰余金が膨らみ、構成比率が大幅に変化している。

次々と新たなサービスを打ち立て業界の先駆者を目指して邁進する同社。どこまで伸びていくのだろうか。

筆者について

山本 潤 (やまもと じゅん)

ダイヤモンドフィナンシャルリサーチ投資助言部にて投資判断者を務める。株の学校長期投資ゼミの講師。コロンビア大学大学院修了。哲学・工学・理学の3つの修士号取得。外資系投資顧問のファンドマネジャー歴22年。

日本株の成長株投資を得意としている。外資系投資顧問会社クレイ フィンレイ日本法人共同パートナーで日本株及びアジア株の運用などを経て投資教育の会社を設立。現在も年間400社前後の会社訪問と投資判断を行っている。

1997-2003年年金運用の時代は1,000億円を運用。

その後、2004年から2017年5月までの14年間、日本株ロング・ショート戦略ファンドマネジャー。

過去20年超の機関投資家としての運用戦績は年ベースで18勝4敗の勝率8割超。

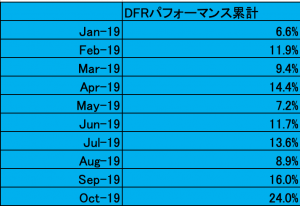

現在は、DFR(ダイヤモンド フィナンシャル リサーチ)投資助言部において日本株ポートフォリオ22銘柄で投資判断の助言サービスを行っている。2019年11月15日現在、年初来では25%を上回る成績(TOPIXを10%程度上回る成績)を提供している。許容ポートフォリオ変動率は20%に設定。売買回転率の実績は年率55%。

https://zai.diamond.jp/list/ztmail/kabuyamamoto?utm_source=zol&utm_medium=zol_kiji_ad&utm_campaign=kabuyamamoto&cpm=4005

財務分析者について

客員アナリスト 宇佐 聖(うさ ひじり)

大学卒業後、金融機関や会計事務所へ勤務。

途中、税理士資格勉強に手をつけるもどうしても税務に興味を持てないことに気付いて会計科目だけ取得して断念。その後、経営や会計を自由に研究できる株式投資の道へ。現在フリーで働きながら日々研究に勤しむ。

ディスカッション

コメント一覧

まだ、コメントがありません