6200 インソース 弱者意識で成長するイノベーション集団

企業概要

沿革

舟橋社長は銀行員時代に、管理会計システムや顧客分析システム等の開発を担当。

その後、様々な新たなシステムの企画開発を手掛けた。

「高度な精神論やマーケティング論はあっても、スキル・ノウハウを教える人間はいない。」

この事実に気付いたことが、社会人教育の会社を起業するきっかけとなった。

*社長インタビュー記事:https://service.jinjibu.jp/article/detl/innovator/2158/1/

より

〇弱者意識で成長するイノベーション集団

舟橋社長が最も大事にしている事、それは弱者意識。

大手企業に比べて、本当に弱い集団が生き残るためには、弱者意識を強く持ちイノベーションを起こす。

ずっと変革者で居続けることを考えている。ITを積極的に活用し、いかに、自動的に売上が上がるかを常に考える社長。

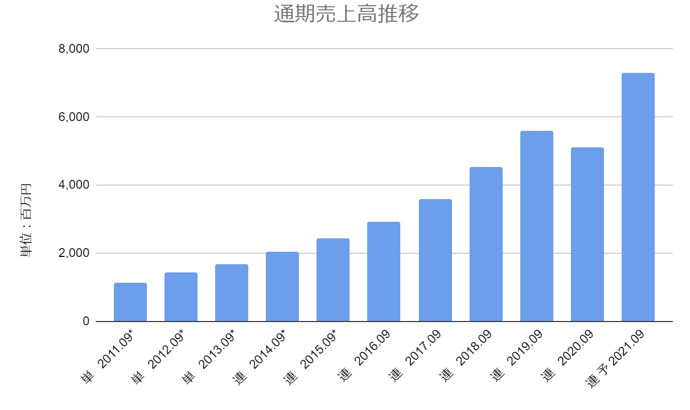

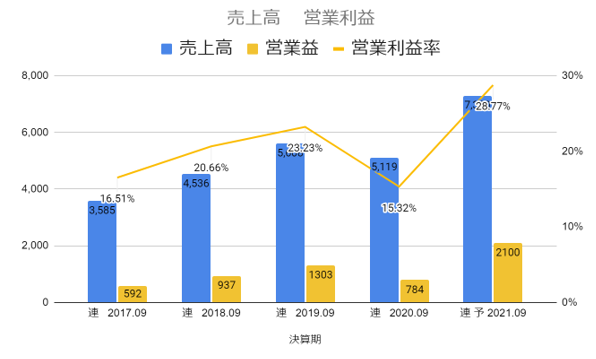

〇高成長を続け2017年東証1部へ

コロナ禍の影響のある2020年9月期を除き、創業以来、毎年20%以上の成長を続ける。

2002年に4名でスタート、現在は400名以上になり、2016年にマザーズに上場、2017年には東証1部に。

事業内容

階層別・スキル別の研修(講師派遣型、公開講座)、eラーニング(カスタマイズ型)サービスの提供。

また、人事総務支援・自治体コンサルティング等も提供する。

民間・公的セクターの社員向けにサービスを提供

企業URL https://www.insource.co.jp

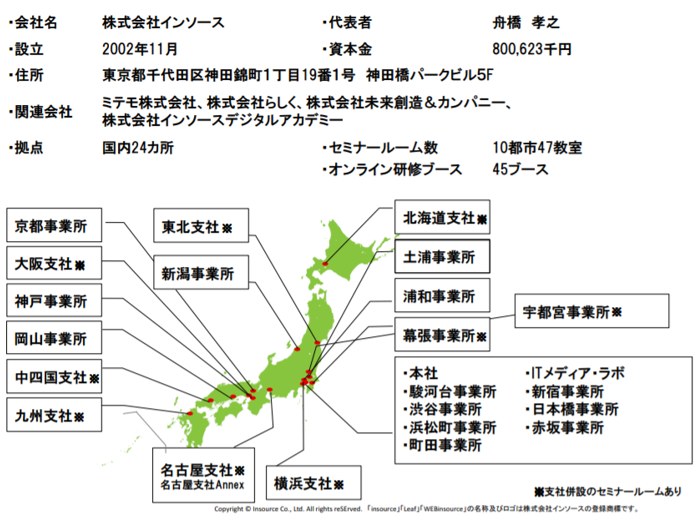

北海道から九州まで全国に拠点(セミナールーム)を展開し、公開講座事業を運営。

また、ITサービス(人事サポートシステム、ストレスチェック支援サービス)を新たな中核事業に育成中。

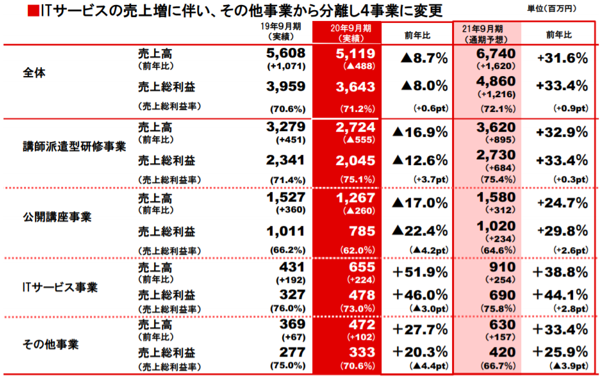

〇事業別概要

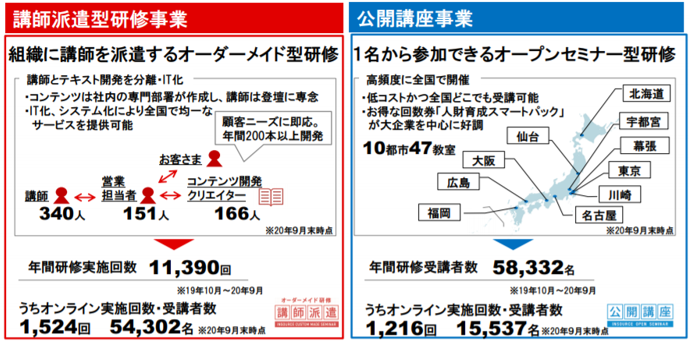

1.講師派遣型研修事業と公開講座事業

組織に講師を派遣するオーダーメイド型の講師派遣型研修事業と、1名から参加できるオープンセミナー型研修の公開講座事業が主力

〇合格率1%の優秀な講師陣

派遣する講師の選考基準は極めて厳しく、講師選抜試験の合格率は1%。

講師陣332人(2020年3月末時点)の誰もが満点の講師評価を獲得する優秀な人材で構成されている。

一番長い講師は、17年(創業時から)。講師のリクエストが多く、専任の人気講師は約20名。

講師は、登壇回数、評価で給与が上がるシステム。

〇講師採用がボトルネックとならない

講師は交代可能な仕組みになっており、優秀な講師の獲得が困難になっても、成長のボトルネックとはならない。

2020年3月末時点の講師数は332人。1人年間200回の研修を実施した場合、全講師で年間合計6.6万回の研修が行える。

現在の講師派遣型研修の年間実施回数は1.5万回であり十分余裕がある。

〇新規コンテンツの開発力が高成長の原動力

年間に300タイトルの新規の研修コンテンツを開発。この中で売れ続ける人気研修コンテンツは、たったの3%。

常に新しい研修コンテンツを企業に提供し続け、今後も高い評価を獲得し続けることが期待できる。

顧客アンケートから顧客が抱える課題を導き出し、課題への対応方法をコンテンツ化する。

それによって月間30~50本の新しいコンテンツを生み出している。

〇システム化した営業方法=すべてをオープンにすること

同社はWEBサイト上で研修コンテンツを公開している。

公開された情報を見た企業や顧客が「インソースにお願いしようか」と考えて、営業せずとも顧客側から問い合わせがある。

インターネット広告費は不要のため、低コストで新規のお客様を獲得している。

〇高品質+低価格で勝負

営業の接待を禁止し、提案書でしか勝負をしない。お客様から相談された案件は断らない。

高品質低価格で数千の研修を提供している。結果的に、リピート率は6割となっている。

研修において後発組であった同社が急成長できた理由は、高品質低価格にある。

個別で提供する講習の提供価格が大手競合の半値、さらに回数券でまとめ買いすれば、さらに半値となる価格設定となっている。

〇フルレンジ戦略

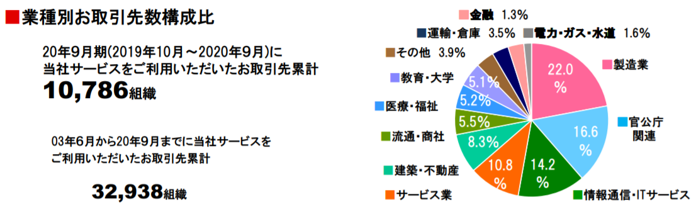

取引先は社員数が30名~1万名以上と幅広く、中心は500名~3000名の企業。

つまり、企業規模に関係なく研修サービスを提供している。

その理由は、本来研修は売れにくいサービスであり、売れる時に売る方針だからです。

顧客先に訪問したのであれば、数千ある研修コンテンツを一つでも良いから販売する。毎年売上を増やせる理由は、ここにもありそうです。

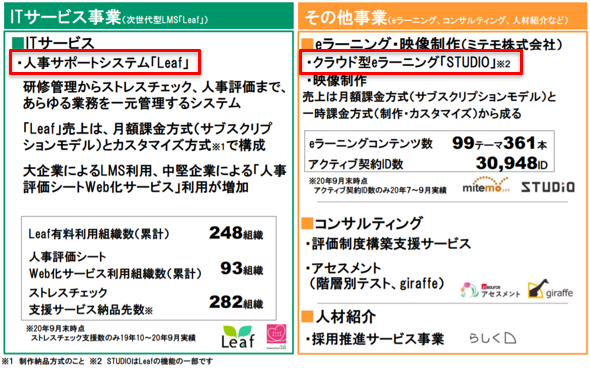

2.その他事業

その他事業では、主に人事サポートシステム「Leaf」とクラウド型eラーニングSTUDIOが主力サービスとして企業への導入が増えている。

Leafは、大企業を中心に年率80~120%の成長率(過去3年)で導入組織が増えている。

サブスクリプションモデルのSTUDIOの期間利用ID数は、前年比16.8%増で堅調に推移している。

〇人事サポートシステム「Leaf」

Leafは、研修管理・運営などの育成・キャリア支援だけでなく、人事評価、スキル管理、ストレスチェック実施など人事関連業務を、

ITの活用により効率化・省力化し、生産性向上を支援するITサービス。STUDIOをはじめとした動画教育のインフラとしても利用できる。

*Leaf https://www.insource.co.jp/it-tool/kenkanrisys_top.html

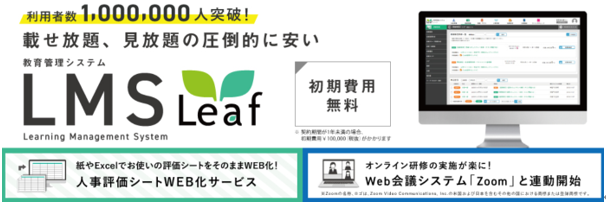

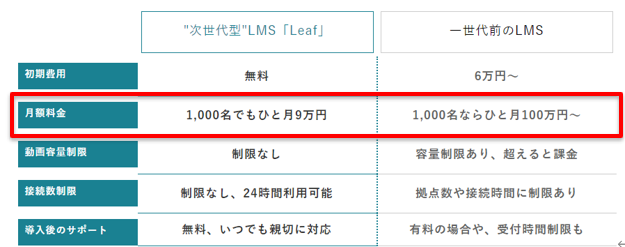

Leaf最大の特徴は、月額料金が競合大手に比べて安い価格設定になっていること。

従来のLMS(Learning Management System)の約1/10の価格設定。

1000名の利用で、月額9万円、年間108万円。

動画見放題プランが付随されても月11.5万円、年間130万円で良い。

Leafが売れる一つ目の理由は、この月額料金の安さ。

二つ目の理由はフルカスタマイズ

各社の要望に応える形でほぼフルカスタマイズ対応で販売される。

他社のLMSはカスタマイズされない。組織のフロー(承認システム等)を変えずに、

LMS側のソフトをカスタマイズするため導入する企業が増えている。

Leafを導入することで生産性が100%向上したという実績がある。

このLeafの導入企業は、主力研修サービスを購入する組織とは異なり、巨大企業(社員数1万人以上)への導入が多くを占める。

そのため、主力の講師派遣型研修事業・公開講座事業と異なるマーケットになっている。

現在のLeafの売上は、月額課金のサブスクリプションではなく、カスタマイズ対応の売上が多くを占めている模様。

導入企業数を増やし、サブスクリプション売上が積みあげることで安定収益化することを目指す。

〇クラウド型eラーニングSTUDIO

eラーニングSTUDIOとは、面倒な設定が一切不要のクラウド型eラーニングサービス。

最短3営業日以内で受講が開始でき、87テーマ321本以上(2019年12月末時点)の教材が視聴し放題。

*STUDIO https://www.mitemo.co.jp/studio/

クラウド型eラーニングSTUDIOは、現行のeラーニングシステムからの置き換えなどにより、導入企業が増えている。

昔ながらのEラーニングシステムをリプレイスして新しいEラーニングシステムを販売している。

〇低価格戦略が成長を後押し

年間の利用料金が従来のEラーニングに比べて半額以下の低価格戦略が導入の後押しになっていると思われる。

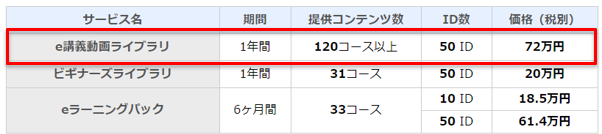

50IDの年間利用料金は富士通の定額制eラーニングサービスで72万円、同社のクラウド型eラーニングSTUDIOは34.5万円と半額以下。

提供コンテンツ数も富士通の120コース以上に対して、同社では321本以上のコンテンツが見放題となっている。

・富士通の定額制eラーニングサービスの料金体系

https://www.knowledgewing.com/kw/e_l/recommend/teigaku.html

・インソースのクラウド型eラーニングSTUDIOの料金体系

競合優位性

同社の強みは、

- コストパフォーマンスの高さ

- スピード経営

前述の通り、同業他社に比べて圧倒的な低価格で抵抗狂している。

それを実現しているのがスピード経営であろう。

2000を超える研修コンテンツとITシステム(情報の共有、営業システム、効率化)。

人材育成サービス企業でありながら、ITテクノロジーにも強く、ほぼ全員がIT研修を受ける企業文化であり、

ITの要件定義をだれでもできるテクノロジー企業の側面も他社にない強み。

大手競合(リクルート、日本能率協会等)のどこよりも早く、新しい研修コンテンツを作り、熟成させることで差別化している。

研修コンテンツの開発費が赤字になろうが常に新しい研修を考え、

全国の自社セミナールームで熟成させる体制が競合からシェアを奪うことにつながっている。

年間300タイトルの新しいコンテンツを提供できる開発力には注目。

また、日本電産、ユニクロと同じで強烈なスピード感で経営判断を行い行動している。

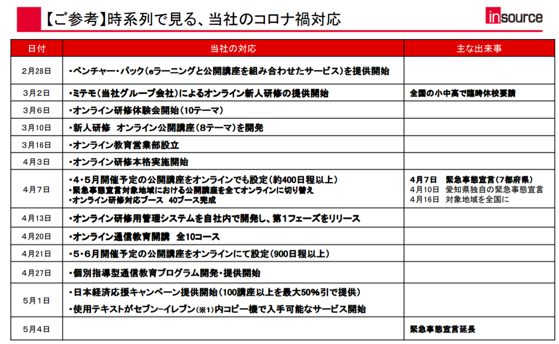

ピンチをチャンスに変える迅速な行動力は、世界的な流行となった2020年の新型コロナウィルスの対応に表れている。

コロナ禍において競合が研修をストップさせる中で、同社は、1000人に対応できるオンライン研修のシステム化を10日で完成させて、研修を継続した。

低価格戦略で規模を拡大するなかで、営業利益率20%前後を実現する企業体質は、競合他社が簡単には真似することができない高い競争障壁となっている。

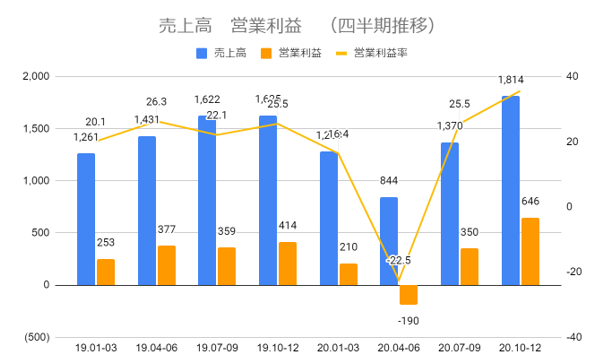

業績推移

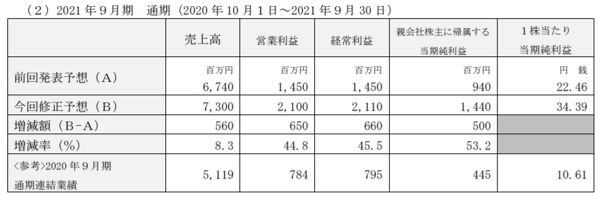

上方修正を発表

2021年9月通期の業績予想

売上高前年比42%増、営業利益前年比167%増の見込みとなります。2021年2月22日には、大幅な上方修正があり業績は好調。

特に、オンライン研修の構成比が上昇し、収益性が改善したために利益面で大幅な増益となっています。

2021年2月22日の通期業績の上方修正

また、全ての事業部で前年比20%以上の成長を見込んでいる。

ITサービス事業の高成長率が持続しており、今後の事業の柱として期待できます。

<成長シナリオ>

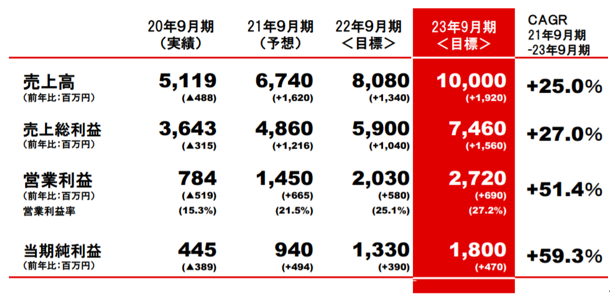

〇中期経営計画

2020年11月5日に中期経営計画を発表

23年9月期に売上高100億円、営業利益27億円を目指す

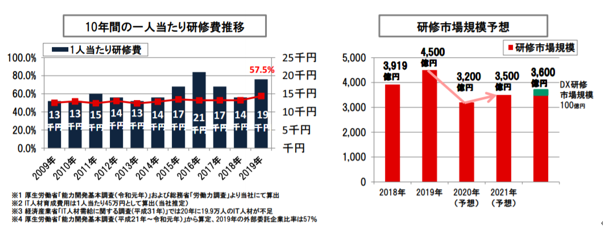

研修市場規模は、2019年の4,500億円から2020年にコロナ禍の影響で3,200億円まで落ち込む見込みだが、

2021年3,500億円(+9%増)、2022年3600億円(+2%)と市場自体は成長すると見込む。

また、過去10年間、景気変動に関わらず研修実施企業の比率は5割前後で推移しており、一人当たり研修費は13~21千円で推移。

企業の研修外部委託ニーズに大幅な変化はないと見込んでいる。

今後の中期経営計画実現のための施策は以下のとおり。

1.高品質低価格の研修サービスの継続提供

業績悪化は大企業のブランドチェンジを生み出す可能性がある。

社内コストの見直しにより、高品質で低価格の研修を提供する企業を探し始める。

同社にとっては大企業へのシェアを高めるチャンスとなる。

2.顧客基盤の拡大とパッケージ化

大企業への営業強化、各種サービスの開発やパッケージ化で収益拡大が期待できる

3.非対面型サービス事業の開発・拡大

コロナ禍により、オンライン研修・eラーニングが普及している。

オンライン研修に対応していない競合他社が多く、同社のシェア拡大が見込める。

国内440万社の中で、外部研修を購入できる企業数は20万社程度。

さらに、そのなかで研修を購入する企業は半分であり、実質的なターゲットは10万社程度となります。

2020年時点での取引民間企業は、2.6万社、研修市場の1.6%のシェア(56億円)である。

以前、成長余地は大きいと思われる。

<バリュエーション>

時価総額 972億円

株価 2,281円(2021年3月5日終値)

会社予想PER 66.3倍

配当利回り 0.44

ディスカッション

コメント一覧

まだ、コメントがありません