2925 ピックルスコーポレーション 成長は続く by Ono

前回の取材させていただいたのが2017年11月末でした。もうすぐ2年になる。

大きな変化がないため、間隔があいてしまい久しぶりの取材。

前回同様、宮本社長にご対応いただいた。

2017年12月のレポートはこちら。

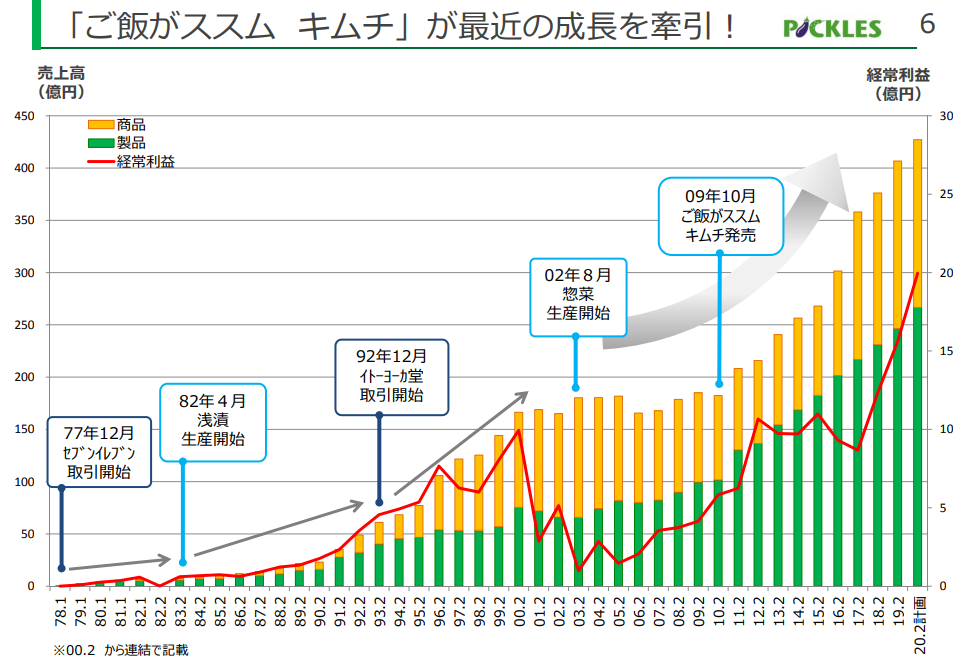

”ご飯がススム キムチ”が成長を牽引している。

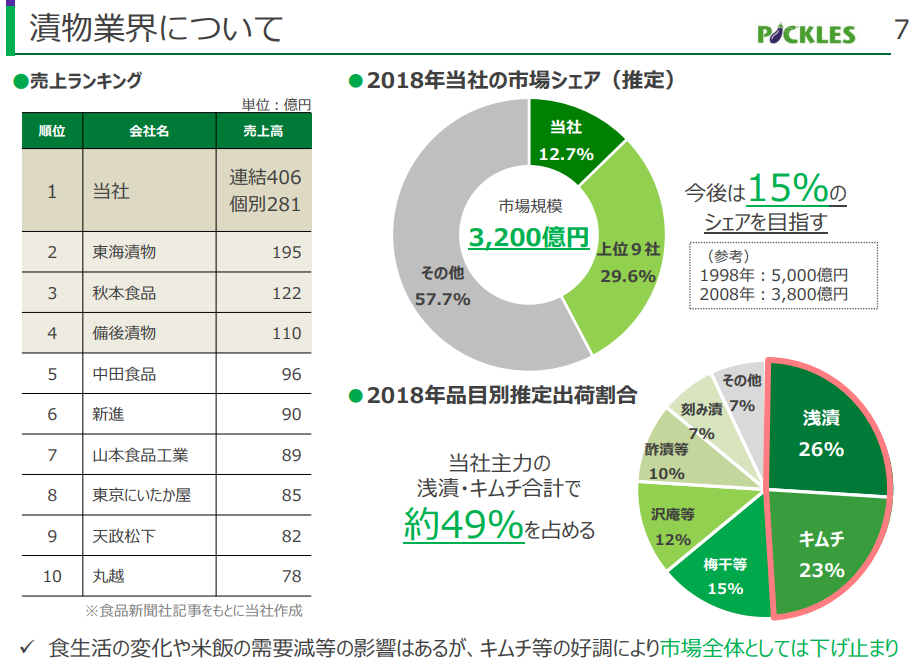

漬物業界におけるシェアは以下の通り

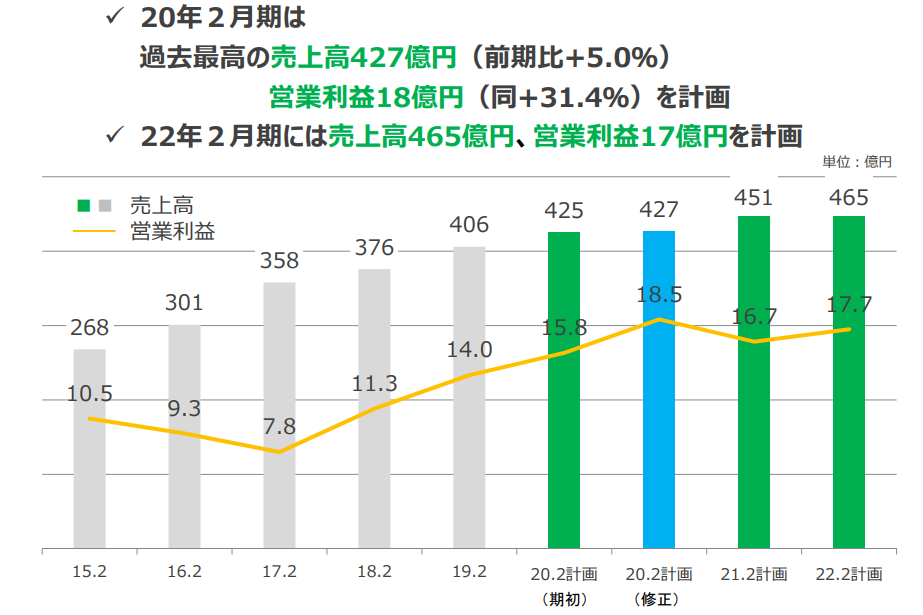

改めて成長シナリオに大きな変化がない事を確認した。

以下、取材の結果をアップデートする。

〇台風の影響

台風15号、19号では一部の畑で白菜が水につかることがあったものの同社の生産には大きな影響はでていない。

水につかった白菜は悪くなる可能性があるため、小さいうちに収穫してしまうとのこと。

その結果、今後足りなくなる可能性があるとのことで価格動向に注意が必要。

同社にとっては天候に影響されることが常にリスク要因ではあるが、

一つの畑でも栽培タイミングをずらしたり、地域も分散しているなどによって影響を軽減している。

また、前回のレポートでも言及したが、天候による野菜価格の高騰は同社にとってリスクとなるものの、

他社へも同様にリスクであり、体力のない他社への影響はより大きくなる。

結果的に同社にとってプラスになる可能性がある。

〇成長シナリオの確認

上記の前回レポートでは次の4つの成長シナリオを掲げていた。

詳細はレポートを確認していただきたい。

①地域拡大

②販売先拡大

③新製品による値上げ

④他社撤退によるシェア拡大

それぞれについて現状をアップデートする

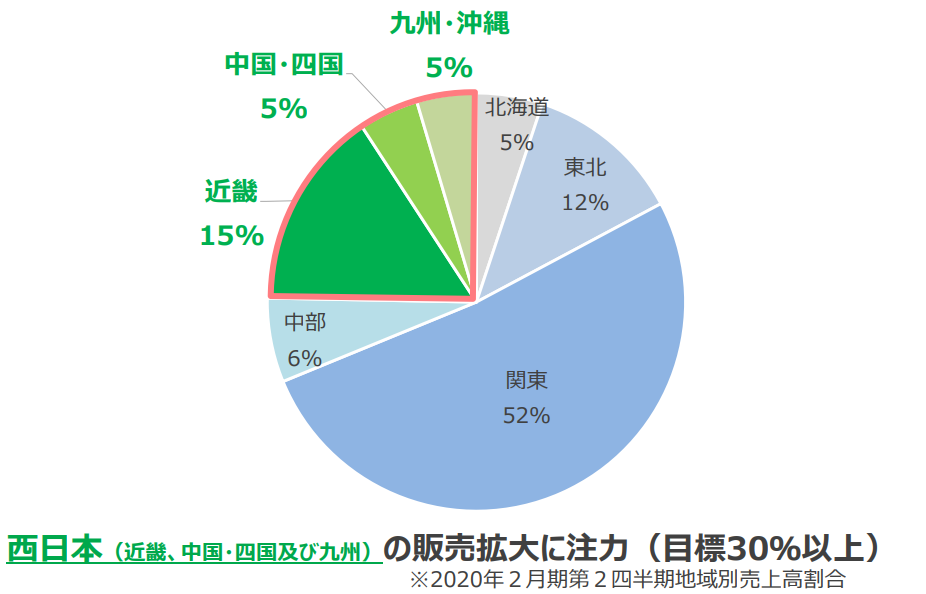

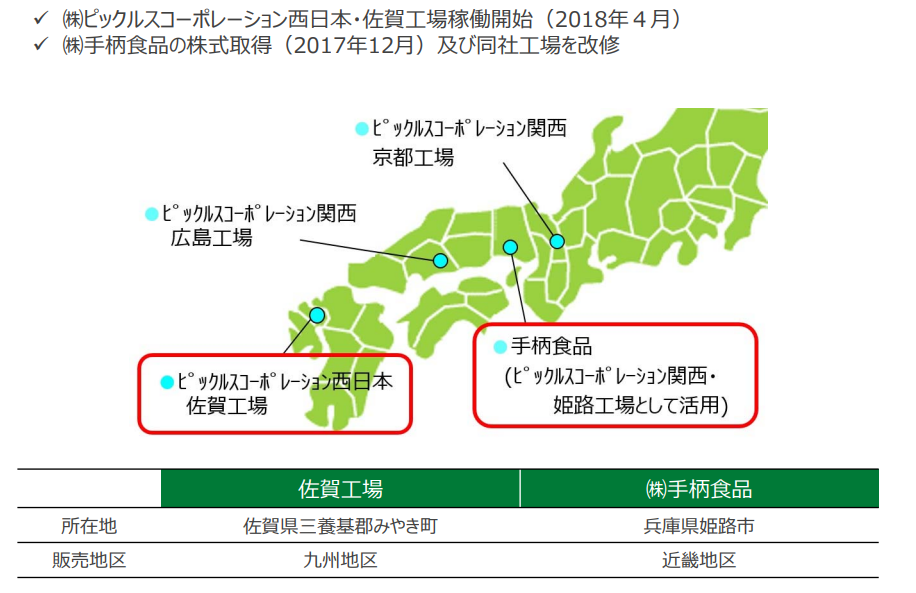

①地域拡大

現在注力しているのは西日本エリア。

2カ所で新工場が稼働し、販売エリアを拡大させている。

まず、昨年2018年4月に佐賀工場が稼働開始。

これまでは九州で注文をうけても受け切れていなかったが佐賀工場の稼働により順調に売り上げを伸ばしている。

中四国については(株)手柄食品の株式取得(2017年12月)及び同社工場を改修。

これまで同地域で工場建設を計画していたものの良い物件が見つからなかったが、

良いタイミングで株式取得による工場を手に入れることができた。

・すでにある工場を取得することで早期に供給を開始

・手柄食品の従来の顧客も同時に獲得

ということでよい投資になったと考えている。

現在手柄食品の顧客とピックルスの納入先の整理をしている状況。

2工場の稼働により生産キャパシティの余裕ができたので徐々に同地域でのシェアアップが期待できる。

地域が変われば味付けの違いの懸念があるが、その土地の原料を利用したり、九州のしょうゆを使ったりと

地域にあった味付けの工夫などエリア独自の商品開発も進めている。

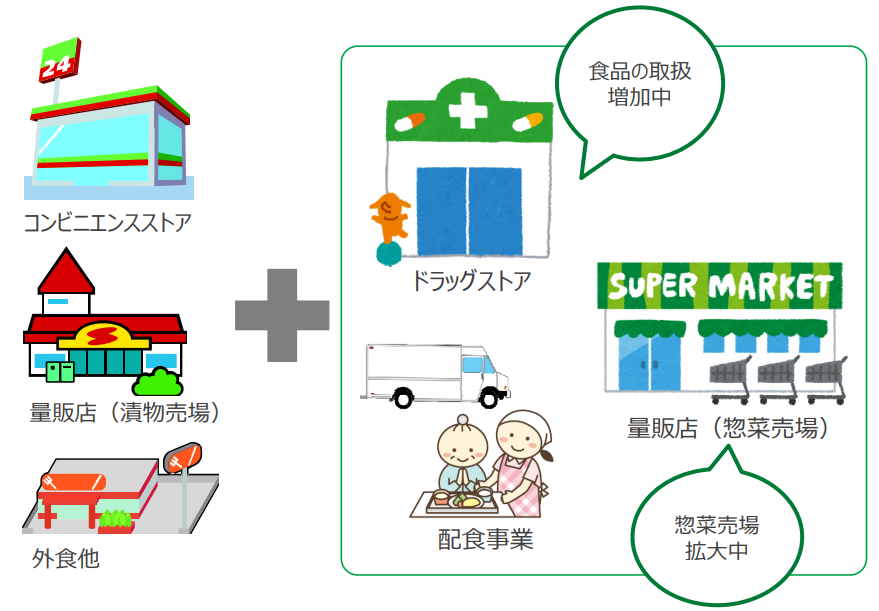

②販売先拡大

ドラッグストア向けが徐々に伸びている。最近では地方で成長したドラックストアが都市部へ出店を進めている例が増えている。

ドラッグストアが地域拡大をするとき、同一商品を全店に納品できるのはピックルスのみとのこと。

また、ドラッグストアは粗利率が高く、取引条件はスーパーほど厳しくないとのこと。

ドラッグストアの地域拡大戦略が同社にとって追い風となっている模様。

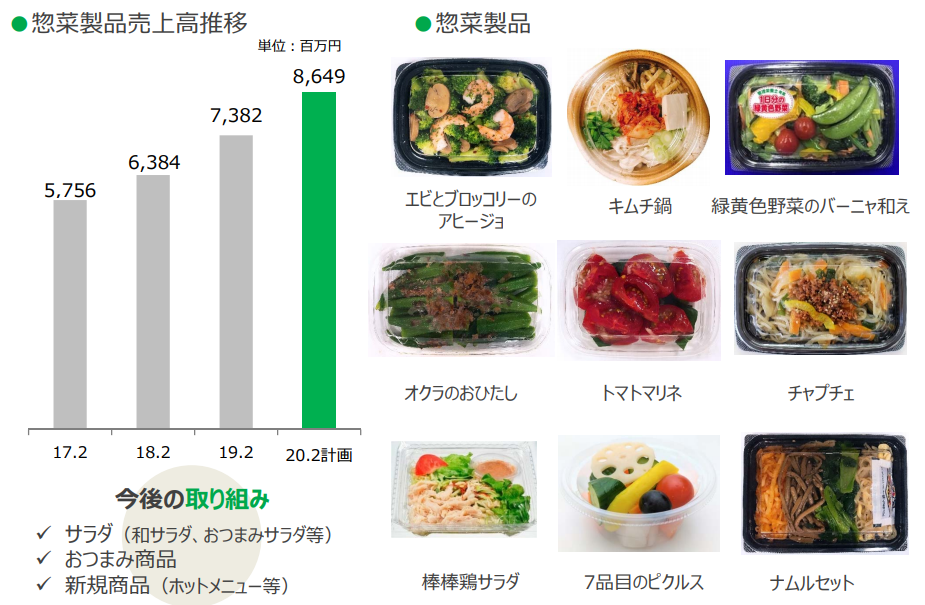

③取り扱い品目の拡大

自社の商品開発の担当者30名程度で年間100品目程度開発している。

また、エリアごとに開発する商品もあり全国で300程度の商品を取り扱う。

新しい商品の開発と併せて、内容量の変更やパッケージの変更などにより値上げは進めている。

例えば、これまでキムチのパッケージは320gが当たり前だったところに“ご飯がススム”を200gのパッケージで出した。

現在はさらに少量パッケージの2個セットなども出てきている。

中食市場が拡大するなかで、スーパーの総菜コーナーは着実に拡大している。

スーパーが総菜売り場を拡大させている現状で人の確保ができない状況が同社にとっては追い風。

同社はパック済みの総菜を増やし、売上を伸ばしている。

平成30年6月に公布された食品衛生法等の一部を改正する法律では原則としてすべての食品等事業者にHACCP(ハサップ)にそった衛生管理を求めている。

中小の事業者にとってはHACCP対応のための人の採用、設備更新は負担が大きく、価格転嫁も困難である。

ピックルスは、長年セブンアンドアイに供給してきた企業であり、厳しい条件をクリアしている。

商品の安心安全に対する意識の高まりが、参入障壁を高めている。

④他社撤退によるシェア拡大

食品業界は今後も経営がくるしくなった企業が撤退する可能性が大きい。

手柄食品の買収もその一例に入るが、食品業界は値上げが難しく、利益率が低い。

生産設備の更新が進まずに生産性を高めることができず、利益率の改善ができない状況が続く。

悪循環をとなっている。

その中で同社はセブンアンドアイへ供給してきたため、生産設備への投資をしてきた。

その結果、厳しい事業環境の中でも着実に成長を実現。

<バリュエーション>

時価総額 169億円

株価 2,646 円

予想PER(会社予想) 12.9倍

配当利回り 1.05%

天候要因が同社のリスクとしてバリュエーションを引き下げている面は否めないが

長期的に成長が期待できることから引き続き要注目である。

ディスカッション

コメント一覧

まだ、コメントがありません