2127 日本M&Aセンター ビジネスモデルがユニークな企業 by yanoya

ビジネスモデルがユニークな企業の紹介。

2127 日本M&Aセンター

■会社沿革

1991年設立以来、中堅中小企業のM&A仲介事業を拡大してきた。2006年に上場し、今ではM&A業界の中で最大手となる。

同社の現在の会長と社長は日本オリベッティ社出身で、TKCと提携して、会計事務所へ計算機の導入の営業をしていた。1980年代ごろから後継者がいないという相談が会計事務所に入るようになり、他社に事業承継してもらいたいニーズがあることに気付いたことから始まる。

ビジネススキームを作り、様々な会計事務所に出資をしてもらい、強固なネットワークを築き上げた。金融機関とは1997年の山一証券の破綻により、1999年ごろに地銀がM&Aを検討し始めたことで、勉強会を開催して、金融機関とのネットワークも広げていった。

業容拡大が見えてきたことから、2002年ごろから人員を増やす戦略に転換し、仲介件数を増やして経験値を上げていった。市場のニーズを取り込み、他社が真似できない会計事務所と金融機関とのネットワークを武器に、リーマンショックの2009年以外は増収増益を続け、事業を大きく拡大している。

背景には、少子高齢化による後継者不足の他、一部業種では業界再編の動きが加速しており、追い風になっている。

同社が友好的M&Aを仲介し、雇用の維持と促進を図ることで、日本全体を活性化させることにつながるため、社会的意義は非常に大きい。

■M&Aの市場動向とポテンシャル

全法人数250万社中、社員数10名以上の中堅中小企業は60万社あり、そのうち黒字企業3割と18万社程度ある。

帝国データバンクによると、そのうち65%が後継者未定であることから、潜在的には12万社がターゲットである。

中小企業の経営者の年齢は2015年には66歳へ上昇している。1995年当時は47歳であったことから、この20年で約20歳も上昇している。

仮に社長の在籍期間が30年とすると、潜在的な年間のM&Aの成約件数は4000件あるという計算になる。

前期の同社の年間のM&A成約件数は260件であったことから考えると、ポテンシャルは大きい。

日本全体の中堅中小の年間M&A成約件数の指標はないが、第2位はM&Aキャピタル、第3位はストライクとなっている。大手のM&Aは大手証券会社が実行しているが、中堅中小との棲み分けがしっかりできており、大手証券は脅威とはなっていない。

2015年ごろから野村証券や大和証券と提携し、リテール部門からの中堅中小企業の事業承継の案件の情報が同社に入ることになった。

■同社の強み

①会計事務所や銀行、証券、信金のネットワークからの情報集約

2017年6月末 674地域M&Aセンターの拠点を有する。

提携地方銀行数は98行、信用金庫数は204行ある。

1991年創立以来、会計事務所、税理士事務所、地方金融機関との連携を地道に築きあげ、その結果、譲渡希望の企業からの情報が集まる仕組みを作り上げた点が最大の強みといえる。圧倒的な情報量と信用力を武器に、譲受け企業に提案できる機会が豊富である。他社が追随できない仕組みを構築した。

②優秀な社員育成の仕組み

優秀なコンサルタントをいかに育成するかが成長の鍵を握る。

基本的にはフットワークが軽くて、金融機関や譲渡希望企業に企画提案できる営業職が9割で、企業価値算定や業界分析をする専門職は1割という構造である。

平均年収1420万円と高く、社員の離職率は5%と驚くほど低い。

固定給6割、インセンティブ4割とインセンティブを高めに設定しているが、中途の場合は前職の固定給は保証する。インセンティブは期初に各コンサルタントに年間の予算を持たせて、予算達成できれば、インセンティブが予算総額に対して8%発生する。予算達成できる確率は大体7割と達成可能な範囲内で設定し、社員のモチベーションを維持している。予算達成できる時期は第3四半期から期末に発生するため、期末は人件費が増える構造にある。

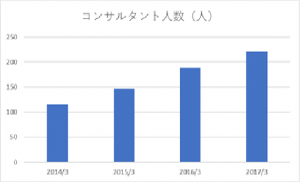

期末のコンサルタント数は、2014/3期115人、2015/3期146人、2016/3期188人、2017/3期221人という実績だった。

コンサルタントの純増数は、2014/3期は20人、2015/3期は31人、2016/3期は42人、2017/3期は33人という実績で、人員の伸び率としては、2~3割のイメージで伸ばしている。

2018/3期は50名の純増、2019/3期は60名の純増を計画しており、今後も2割程度でコンサルタント数の拡大が期待できる。供給サイドの人員拡大による成約件数の拡大に期待ができる。

また、一人あたりの生産性の拡大による成長も上乗せされる。

新卒社員の場合、初年度ゼロだが、3年目くらいから貢献しはじめ、5年で平均5件、できる人になれば平均10件こなすようになる。上記の報酬体系からも、社員のモチベーションを自然に上げて、生産性の上昇につながっている。

■収益モデル

譲渡希望企業より、提携仲介契約を締結すると同時に着手金を受け取る。

・

・

*********************

*ここは同社の収益予想に影響する重要なポイント

”みんなの運用会議”で解説後、upate予定

*********************

■売上構造

*********************

*ここは同社の収益予想に影響する重要なポイント

”みんなの運用会議”で解説後、upate予定

*********************

■費用構造

譲渡希望企業は紹介が6割、同社のセミナーやDMからの直接が4割となっている。

紹介は、銀行2割、会計事務所2割、証券会社1割、残り1割の割合である。

買収希望企業は紹介が25%、同社の直接が75%となっている。

譲渡希望企業は2015年から証券会社経由もスタートしたことから、紹介の割合が増えているが、買収希望企業のほうはデータストックが貯まってきており、直接の割合が多い。

直接の場合は、紹介料は当然不要だが、紹介の場合は料として、譲渡の場合でも買収の場合でも、成約した場合に売上の3割を支払う。

この部分が唯一の変動費で、直接の場合はかからないことから、直接原価は大体14~15%で過去安定的に推移している。

情報に対する付加価値が高いので、高い料率で支い、有力な情報を集約することにつながっている。

その他原価には、コンサルタントの人件費や交通費といった売上獲得にかかった費用が計上され、販売管理費(SG&A)のほうには、バッグオフィスの社員の人件費や家賃が計上されている。直接原価以外は、コンサルタントのインセンティブを除いてほぼ固定費であるので、限界利益率は8割以上と非常に高いビジネスである。

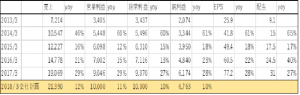

■業績~2018年3月期の1Qのモメンタム加速~

2018年3月期の第1四半期は売上65億円(前年比50%増収)、営業利益36億円(前年比59%増益)と非常に好調な進捗で、上期を上方修正したが、依然保守的な水準であり、さらなる上振れが期待できる。

■株価とバリュエーション

株価 5180円

時価総額 4240億円

有利子負債 45億円

現預金等 163億円

EV/EBITDA 30倍

Growth (ROE*1-配当性向) 26%

フリーキャッシュフロー 63億円

配当利回り0.6%

ディスカッション

コメント一覧

ちょうど調べようと思っていた銘柄でした。詳細な調査に感謝します。

従業員の平均年収の高さで有名でしたが、ついに上場企業でのランキングでトップなったようです。

http://toyokeizai.net/articles/-/155266?page=2

かなりの広告効果があるのではないでしょうか。やはりNo1は素晴らしい。