7695 交換できるくん 戦略の転換点 アナリストレポート by Ono

2024年9月1日(日)

東京勉強会に登壇していただきました

*過去のレポートはこちら

上場直後の2021年2月からレポートを書いています。

こちらからご参照ください。

1. 沿革

株式会社交換できるくんは、1998年11月に住宅設備工事業として設立された。同社は、2001年1月に「サンリフレプラザ」という住宅設備機器のWEBサイトを開始し、住宅設備の交換をインターネットを通じて提供するビジネスモデルを確立した。2008年にはベストECショップ大賞2008で審査員特別賞を受賞している。

2007年10月には埼玉県に商品センター、2008年には大阪、2009年に名古屋、2010年に福岡、2016年に札幌と、全国各地にサービス部を開設し、事業を拡大してきた。2011年には日本オンラインショッピング大賞で最優秀賞を受賞し、2012年には本社を東京都渋谷に移転している。2014年にはECサイトの実店舗として代官山に東京ショールームを開設し、2018年にはサービス名を「交換できるくん」に変更した。

2020年には社名を「株式会社交換できるくん」に変更し、12月には東京証券取引所マザーズ市場(現グロース市場)に上場を果たした。2021年以降も広島や仙台にサービス部を開設し、事業基盤を強化している。また、2024年には株式会社アイピーエスの全株式を取得し、グループ会社化を進めるなど、さらなる事業拡大を図っている。

さらに、2024年にはハマノテクニカルワークスとその関連会社をグループ化し、住宅設備機器の修理サービスへの新規参入を果たしている。このM&Aにより、法人事業の強化や、住宅設備機器メーカーとの関係を一層強化することが見込まれている。

2. 社長の経歴と起業の経緯

代表取締役社長 栗原将氏

1975年に神奈川県横浜市出身。地元の高校を卒業後、1996年にオフィス店舗のプロデュースを行う企業に入社した。その後、1998年に有限会社ケイシス(現・交換できるくん)を設立し、代表取締役に就任した。

起業の経緯

住宅設備業界における不透明な価格設定や顧客の不安を解消するため、1998年にケイシスを設立した。彼は、インターネットを活用した新しいビジネスモデルを開発し、顧客がオンラインで見積もりから注文まで完結できるサービスを提供することで、業界の透明性を高めることを目指した。2001年には、住宅設備機器のウェブサイト「サンリフレプラザ(現・交換できるくん)」を開設し、以降、業界のリーダーとしての地位を確立している。

3. 企業理念 「出会えてよかった!」

企業理念として「出会えてよかった!」という感動をお客様に提供することを掲げている。この理念のもと、同社は「心から頼んで良かった」「心から働いて良かった」と感じてもらえる企業を目指している。お客様に対しては誠実であることを重視し、嘘をつかず、がっかりさせないことを何よりも大切にしている。この姿勢に誇りを持ち、社会で必要とされる存在であり続けることを目指している。

単に壊れた物を取り替えるだけでなく、新しい製品が生活を豊かに変える力を持つ。これは、修理と交換の違いを明確にし、交換がもたらす生活の質の向上を重視している。

かつての住宅設備業界では、工事価格が不透明であり、顧客が不安を感じることが多かった。このような状況を改革するために、請負価格をオープンにし、顧客が納得できる明確な見積もりを提供する仕組みを2001年に導入しました。この取り組みは、オープン・リーズナブル・シンプル・フェア・クリーンをキーワードに、業界に欠けていた透明性をもたらすものでした。

さらに、ネット見積もりを活用して出張見積もりの人件費を削減し、そのコストを顧客に還元することで、よりリーズナブルなサービスを提供している。ITを活用して注文から工事までのプロセスを効率化し、アフターサービスも自社で管理することで、長期的な安心を提供しています。すべての商品に無料10年保証を付けることで、顧客に対する信頼性を高めている。

このように、交換できるくんは、住宅設備の交換工事に特化した一気通貫のビジネスモデルを実現し、顧客が安心してサービスを楽しめる未来を創造することを使命としています。多くの顧客に喜ばれ、社員や会社の成長を通じて、より良い社会のスパイラル作りに貢献することを目指しています。

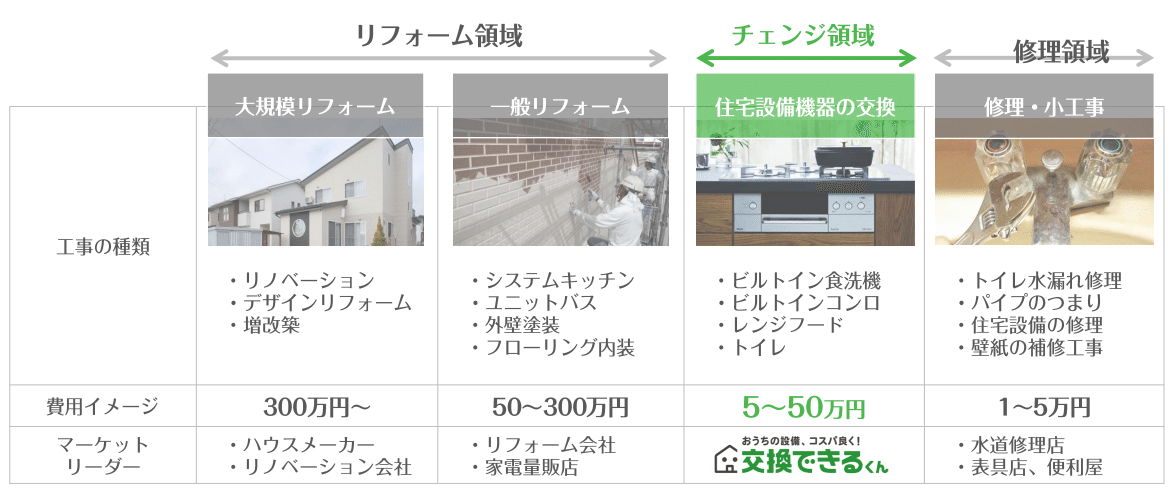

4. 市場の特徴 チェンジ領域でマーケットリーダー

住宅設備の交換市場は、リフォーム市場全体の一部を形成しており、特にEC化が進む中で成長している。この市場は、住宅のリフォームや設備の更新ニーズが高まる中で、消費者にとって利便性が高いサービスが求められている。特に、同社は住設機器の交換を”チェンジ領域”と定義し、マーケットリーダーとして成長を続けている。インターネットを活用したサービスの拡大により、顧客は自宅にいながらにして見積もりや注文を完結できる利便性が評価されている。この市場は競争が激化しており、価格競争力やサービスの質が重要な要素となっている。この市場トレンドを捉え、効率的な運営体制を構築している。市場の成長を背景に、同社は積極的な投資を行い、新たなサービスの開発や市場拡大を図っている。また、出張見積もりが不要なネット完結型のサービスを提供することで、効率性と低価格を実現している。

5. 同社の特徴・強み

同社の特徴と強みは、主に以下の3つに集約される。

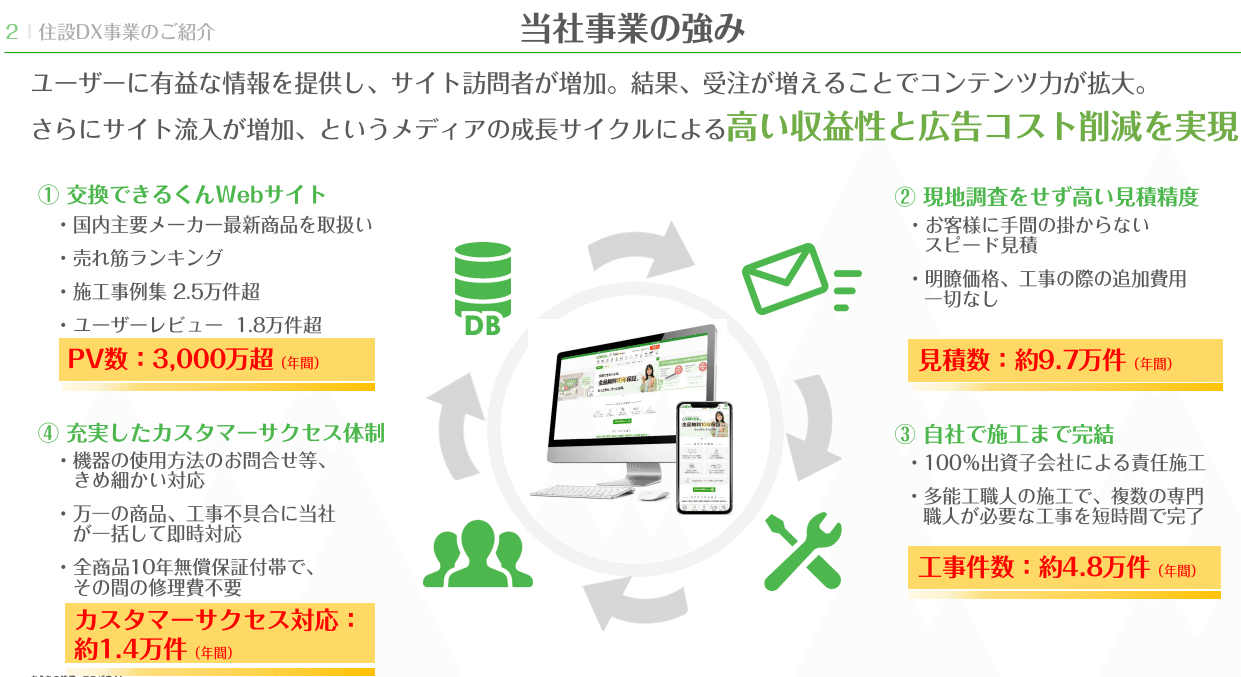

媒体力

同社は、充実したコンテンツを持つECサイトを通じて、住宅設備機器の専門メディアとしての地位を確立している。国内主要メーカーの最新の住宅設備機器の情報データベースを構築し、施工事例やユーザーレビューを掲載することで、サイトの価値を高めている。これにより、訪問者が増え、比較検討を行った上で、見積もり依頼や注文を受けることが可能である。

ネット完結型

同社は、住宅設備機器の情報を網羅し、価格、スペック、レビューなどによる比較検討を可能にしている。顧客は写真と自身の採寸により、事前の出張見積もりが不要となり、効率性と低価格を実現している。これにより、顧客は安心してサービスを利用することができ、リピーターの獲得にもつながっている。

工事を専門特化

住宅設備機器の単品交換に専門特化することで、効率性が上がり、作業時間が短縮される。無駄のないスケジュールを組むことで、生産性が向上し、質を担保しつつ低価格で提供することが可能である。これにより、価格競争力を持ちながら、顧客に高品質なサービスを提供している。

これらの強みを活かし、同社は持続的な成長を目指している。また、同社は、工事業界の常識を打破し、顧客に安心を提供することを目指しており、業界内での競争力を維持している。

6. 事業内容と具体的なサービス

住宅設備機器の交換に特化したサービスを提供している。主にビルトインで設置されている製品、食洗器、ガスコンロ、トイレ、IHクッキングヒーター、蛇口(水栓)、浴室乾燥機などの生活必需品を取り扱っている。これらの機器の交換工事をインターネットを通じて販売することで、顧客は自宅にいながらにして見積もりから注文までを完結できる利便性を享受できる。

大規模なリフォームではなく、機器の単品交換にフォーカスしている。これにより、コストや工事日数、手間を大幅に削減できるというメリットがある。具体的には、インターネットで気軽に見積もりを取得でき、現場調査が不要なため、効率的かつ低価格でのサービス提供を実現している。

同社のサービスは、インバウンドマーケティング型のビジネスモデルを採用しており、顧客が自ら情報を収集し、比較検討を行った上で注文することが可能である。これにより、顧客は安心してサービスを利用することができ、リピート率の向上にもつながっている。また、同社は年間49,154件(2024年3月期実績)の施工実績を持ち、多くの顧客から支持を得ている。

7. 競合環境

単品交換に特化したビジネスモデルを展開しており、競争優位性を確立している。

リフォーム業界の特性

リフォーム業界は、EC化率がまだ低く、対面でのサービスが多い中で、ネット完結型のサービスを提供している。これにより、顧客は自宅にいながらにして見積もりから注文までを完結できる利便性を享受できる。競合他社は、従来の対面型サービスを提供していることが多く、ネットを活用した効率的なオペレーションを持つ企業は少ない。

競争優位性

見積もりから受注、施工、アフターサービスまでを一気通貫で提供する独自のビジネスモデルを構築している。これにより、オペレーションコストを最適化し、価格優位性を確保している。また、品質とスピードを両立させることで、顧客満足度を高めている。このような強みを持つ企業は少なく、競合他社に対して優位性を保っている。

市場のニッチ領域への特化

収益化が難しいとされる住宅設備機器の単品交換に特化している。この領域は、手間の割にはコストがかさむため、参入障壁が高いとされているが、同社は効率的なオペレーションと高い顧客満足度を武器に、このニッチ市場での地位を確立している。

新規参入の障壁

前述の特徴・強みは20年以上にわたって蓄積してきたものであり、新規参入者に対して高い障壁を築いている。競争が激化することも予想されるが安定した成長が可能と考えられる。

このように、競合他社に対して独自のビジネスモデルと高い顧客満足度を活かし、競争優位性を維持している。これにより、リフォーム市場の中での地位を確立し、持続的な成長を目指している。

8. 業績(実績と見通し)

〇第1四半期

2025年3月期第1四半期における業績はつぎの通り。

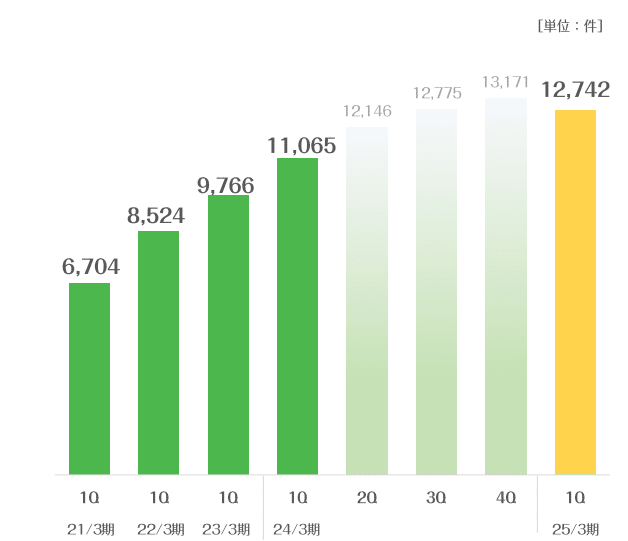

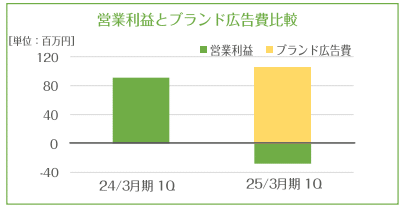

売上高は前年同期比35.2%増の2,198百万円となったが、営業損失は28百万円を計上した。これは、住設DX事業における積極的なブランディング投資と、ソリューション事業の季節性によるコスト先行が影響している。経常損失は22百万円であった。

セグメント別業績

当第1四半期より従来の株式会社交換できるくん及び株式会社KDサービスの住宅設備機器のeコマース事業については、「住設DX事業」とし、2024年1月に100%株式を取得したアイピーエス社のIT関連事業を 「ソリューション事業」と定義した。

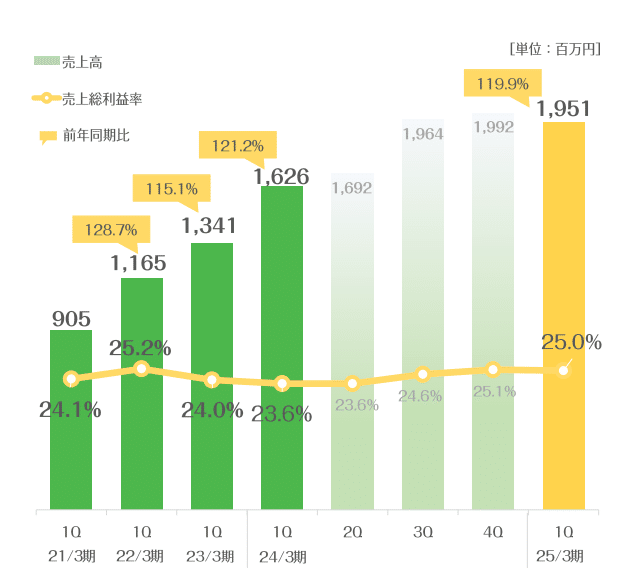

住設DX事業: 売上高は1,951百万円で、前年同期比20.0%増収。売上総利益率は25.0%と、前年同期比で1.4ポイント上昇しているが、営業損失は12百万円となった。これは、広告宣伝費の増加が主な要因である。

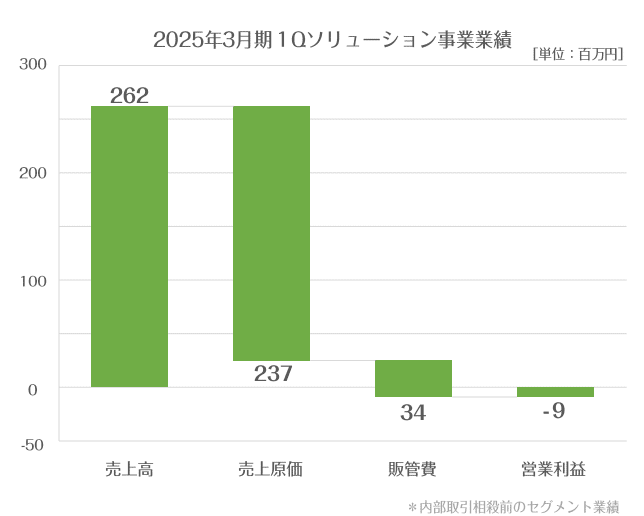

ソリューション事業: 売上高は262百万円で、営業損失は9百万円であった。売上総利益率はBtoB向けのシステム開発が中心となる事業のため、コストが先行する形となっているが、第2四半期以降で利益創出を見込む。

〇通期業績予想

2025年3月期の通期業績予想では、売上高は10,000百万円(前年同期比32.2%増)、営業利益については、前期とほぼ同水準の330百万円を見込む。

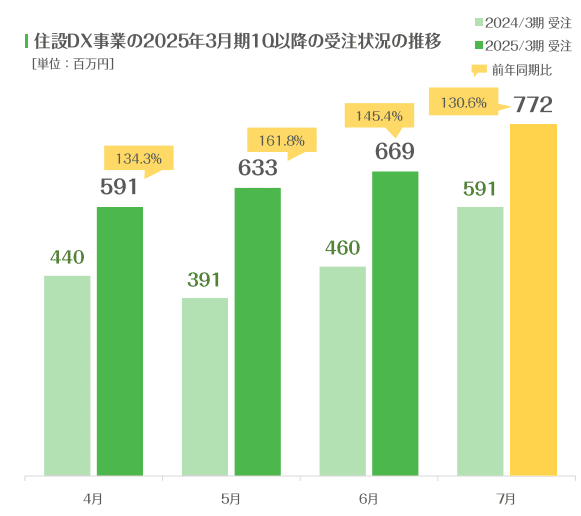

半導体不足や新型コロナウイルスの影響が解消され、事業環境が安定してきたことを背景に、高い成長を目指す。住設DX事業の好調な受注状況とソリューション事業の成長により達成を目指す。(2Q以降の月次受注状況は前年同期比30%以上の伸び 下図参照)

住設DX事業は7月のハマノテクニカルワークスをM&Aしたことにより、電気工事士有資格の契約職人が55名増加し、2Q以降の施工体制が大幅に増強されており、工事件数の増加に寄与する。

ソリューション事業は通期で10%の売上構成を見込んでおり、第1四半期は順調なスタートを切った。

9. 成長戦略 様々な施策をうつ転換点

積極的な投資を行いながらも、売上の増加を維持し、次のような成長戦略により長期的な成長を目指している。

ブランド力の向上

ブランド認知度を高めるために、積極的なブランディング投資を行っている。具体的には、テレビCMを活用し、知名度を向上させる取り組みを続けている。これにより、顧客基盤を拡大し、受注の増加を図っている。ブランド力の向上は、顧客の信頼を得るための重要な要素であり、長期的な成長を支える基盤となる。

BtoB事業の拡大

同社はBtoB事業の拡大を成長戦略の一環として位置づけており、法人向けサービスの拡充を通じて、安定した収益基盤の確立と成長の加速を目指している。

-

法人向けサービスの拡大: 2025年3月期に売上高100億円を目指しており、そのうち10%を法人向けサービスが占めると見込んでいる。法人向けサービスは、大手ハウスメーカーや不動産会社が管理する賃貸住宅のアフターメンテナンスや下請け施工を担うもので、すでに東急コミュニティーや大和ハウスグループとの取引を開始している。

-

修理サービスへの新規参入: 同社は、株式会社ハマノテクニカルワークスなど3社を買収し、BtoB領域における修理サービスへの新規参入を図っている。これにより、修理管理業務システム「RequestWise」をソリューション事業の商材として外販展開する計画である。同システムはメーカーからの修理依頼の受付、修理日の調整、エンジニア手配、完了報告、それらに関連する請求や支払いなどを、少人数でも効率よく管理することを可能にする修理業務システムで、その利便性の高さから住宅設備機器メーカーでも利用され、メーカー側からの声も機能改善に反映されたことで、修理業務システムとしてハマノテクニカルワークス以外の修理委託先でも使用されている。

-

電気工事士資格を有する施工職人の拡充: 子会社化した企業を通じて、電気工事士資格を有する施工職人の拡充を図り、施工能力の強化を進めている。これにより、法人顧客に対するサービス品質の向上と施工の効率化を実現している。

-

M&Aによる事業基盤の強化: 同社は、M&Aを通じて事業基盤を強化し、BtoB事業の成長を加速させている。買収した企業の強みを活かし、修理サービスや新たなソリューションの提供を通じて、法人顧客の多様なニーズに応えている。

これらの戦略を通じて、交換できるくんはBtoB事業の拡大を図り、法人市場でのプレゼンスを高めている。これにより、安定した収益基盤を確立し、持続的な成長を実現することを目指す。

新規エリアの開拓

工事対応エリアを拡大し、新たな市場での受注拡大を図る。2024年3月には岡山エリア、7月には浜松・豊橋エリアに工事エリアを拡大。効率的に受注できる地域への進出を進める。これにより、地域ごとのニーズに応じたサービス展開を行い、全国的なプレゼンスを強化する。

人材の育成と効率化

施工職人の育成にも力を入れる。電気工事士資格を有する職人を増やし、施工品質の向上を図っている。また、BPO(ビジネスプロセスアウトソーシング)を活用することで、業務の効率化を進め、成長スピードを維持する。

子会社株式会社アイピーエスについて

好調な株式会社アイピーエスについての戦略的な方針を整理する。

-

情報システム部門の強化: アイピーエスは、要件定義から運用保守まで一貫したITシステムの提供を行っている企業である。アイピーエスを子会社化することで、自社の情報システム部門を強化し、システムプラットフォーム開発を推進し業務効率化やサービスの向上を図る。これにより、より高度なITインフラを活用して、顧客に対するサービスの質を向上させる。

-

ノウハウのITソリューション化: 住宅設備の交換工事で培ってきたノウハウを活かし、これをITソリューションとして事業化することを目指している。アイピーエスの技術力を活用することで、これまでのノウハウをデジタル化し、新たなビジネスチャンスを創出する。特に、不動産やリフォーム業界におけるDX(デジタルトランスフォーメーション)化を促進するソリューションの提供を視野に入れている。

-

新規事業への参入: 子会社化を通じて、不動産・リフォーム業界へのDX化促進ソリューション提供事業への参入を目指している。これにより、既存の住宅設備交換事業に加えて、新たな市場での事業展開を図り、成長を加速させる。

このように、アイピーエスの子会社化は、交換できるくんの技術力とノウハウを活かした新たな事業展開の基盤を築く重要なステップとなっている。

<バリュエーション>

時価総額 54.5億円

株価 2,398円 (2024年8月15日終値)

会社予想EPS 92.33円

会社予想PER 26.0倍

無配

*参考資料

ディスカッション

コメント一覧

まだ、コメントがありません