9163 ナレルグループ 未経験者の技術者派遣のパイオニア アナリストレポート by Ono

・未経験者の技術者派遣のパイオニア

ナレルグループは、建設業界を中心に技術者派遣サービスを提供する企業で、未経験者を採用し、独自の育成プログラムで即戦力化するモデルを特徴としている。同社は2008年に創業し、未経験者の技術者派遣に取り組むパイオニアとして、慢性的な人手不足に悩む建設業界の課題を解決してきた。

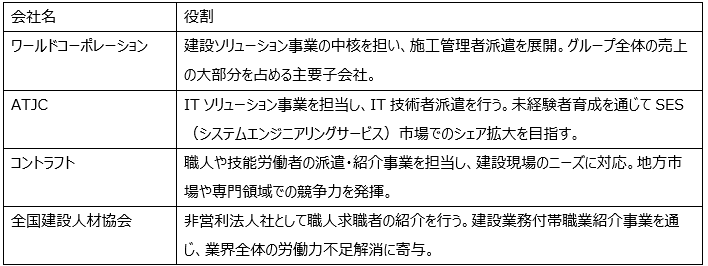

ナレルグループは、持ち株会社である同社と連結子会社3社(ワールドコーポレーション、ATJC、コントラフト)、非連結子会社である一般社団法人全国建設人材協会(以下、全国建設人材協会)で構成されるグループ企業である。

主力事業である建設ソリューション事業では、施工管理者として人材を派遣し、大手ゼネコンや地方ゼネコンから高い評価を得ている。また、ITソリューション事業では、未経験者をIT技術者に育成・派遣し、成長を続けている。

・若手の採用と育成に特化した仕組みを持つ

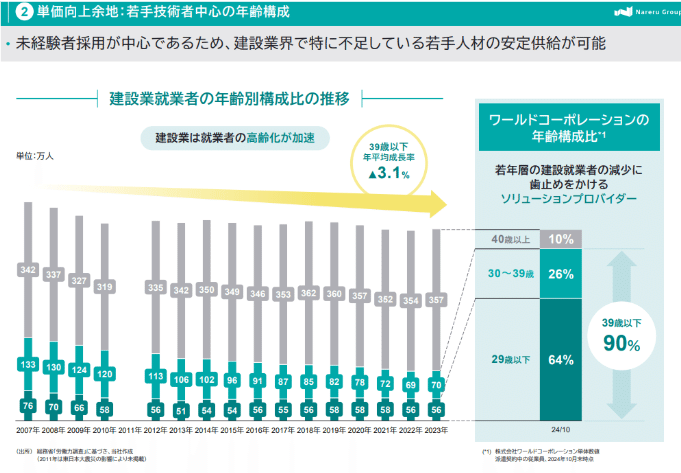

同社グループの最大の強みは、若手の採用と育成に特化した仕組みである。20代の社員が全体の64%を占め、若手人材の育成メソッドや施工管理技士資格の取得支援制度をはじめとする「ゼロプロ成長サイクル」(後述)を通じて、業界内で高い競争力を発揮している。また、建設DX(デジタル化)の進展に伴い、ICTスキルを持つ技術者派遣やデジタルツールの導入支援を積極的に展開。これにより、単なる派遣業者としてではなく、顧客の生産性向上を支援するパートナーとしての地位の確立を目指している。

2023年には東証グロース市場に上場し、さらなる事業拡大を目指す。今後は、プラント分野や地方市場の更なる深耕、人材紹介サービスの強化など、多角的な成長戦略を推進しており、持続可能な成長を目指す企業として注目されている。

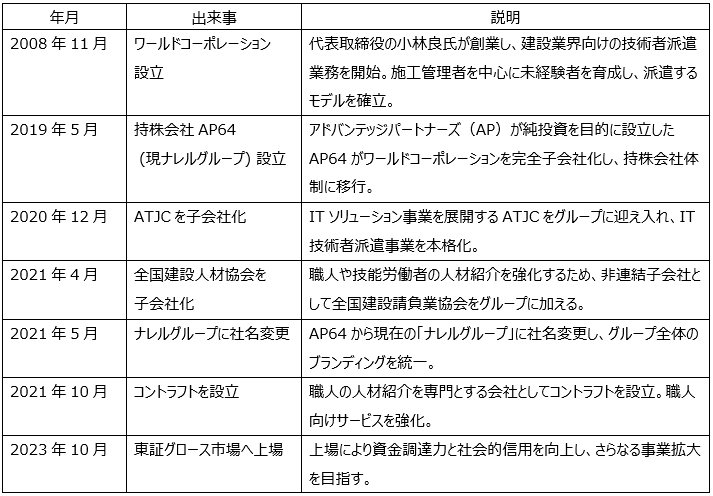

1. 沿革

「深刻化するプロ人材の枯渇を解決し、日本を『課題解決先進国』にする」というミッションを掲げ、代表取締役である小林良氏が2008年11月にワールドコーポレーションとして設立した。建設業界における技術者不足の課題に応えるため、2012年に未経験者を採用して育成し、施工管理者として派遣する独自のビジネスモデルを確立した。

2019年5月、アドバンテッジパートナーズの支援を受けて持株会社AP64(現ナレルグループ)を設立し、ワールドコーポレーションを完全子会社化したことで経営基盤を強化した。2020年12月にはIT技術者派遣を展開するATJCをグループ化し、事業を多角化。2021年4月には職人(技能労働者)の人材紹介事業を展開する全国建設人材協会を子会社化し、同年10月には転職求人情報サイトの運営を目的にコントラフトを設立。グループ全体の体制を整備し、多様な顧客ニーズに対応できる仕組みを構築した。

2023年7月には東証グロース市場に上場し、資金調達力と社会的信用力を向上させ、成長戦略を積極的に推進している。

上場と新たな成長ステージ(2024年~現在)

2023年7月、ナレルグループは東証グロース市場に上場を果たし、新たな成長ステージへ進んだ。この上場は、企業の信頼性や資本調達力を大幅に向上させるとともに、さらなる事業拡大の基盤を整える重要な一歩となった。

上場の意義

-

資金調達力の強化:上場により、採用チャネルの拡充、研修プログラムの進化、新規事業への投資強化といった成長分野への資金投入が可能になった。

-

ブランド価値の向上:上場企業としての信頼性が向上し、大手ゼネコンをはじめとする多様な顧客との取引拡大に繋がった。

-

ガバナンスの強化:上場準備の過程で、社外取締役を増員したほか、財務報告や業績管理に関する透明性が大幅に向上し、株主や投資家とのコミュニケーション基盤が強化された。

上場後の戦略

-

採用プロセスの進化:在籍人数の成長が事業成長につながっている。そのため、自社採用メディアへの投資を本格化し、採用コストの適正化に向けた取り組みを推進すると同時に、未経験者だけでなく経験者を採用できる体制をさらに強化。

-

DX推進:建設DXやICTツール導入支援を主要事業として育成し、顧客企業のデジタル化をサポート。これにより、派遣サービスの付加価値が高めていく。

-

新規領域への進出:プラント領域など派遣領域の拡大に加え、人材紹介事業を重点領域と位置づけ、事業の多角化を一段と推進する。

グループ各社について

2. 事業内容(セグメント別)

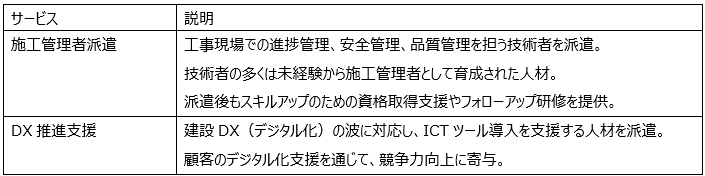

〇建設ソリューション事業

ナレルグループの中核を担う事業で、施工管理者を中心とした建設技術者を派遣し、ゼネコンや工事現場の人材不足を解消する役割を果たしている。以下にその具体的な内容と特徴を詳述する。

サービスの内容

営業アプローチ

-

本社営業: ゼネコンやサブコンの本社部門を対象に、まとまったロットでの技術者派遣に向けて、営業活動を実施。バイイングパワーが大きい取引を担う。

-

現場営業: 工事現場を訪問し、現場所長と直接的な関係を構築。緊急性の高いニーズにも即応可能な体制を構築。

実績

-

2024年10月期には売上収益19,347百万円(前年比+20.6%)を達成。

-

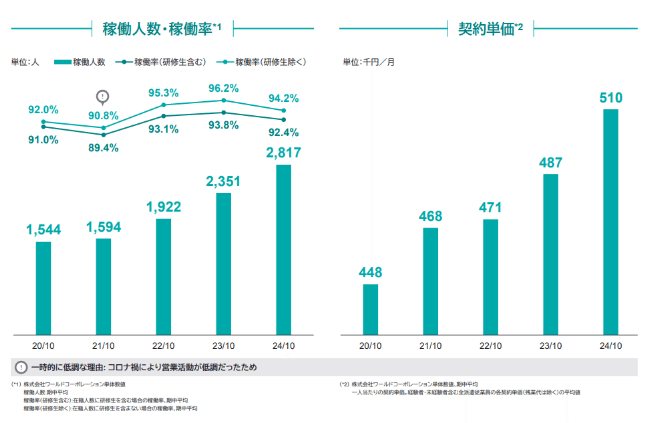

2024年10月の在籍人数3,239名、2024年10月期の年間平均稼働人数2,817名(ワールドコーポレーション)

〇人材紹介サービス(建設ソリューション事業の新規事業)

労働者派遣法により、土木、建設の現場で行われる作業に直接従事する業務に労働者派遣を行うこと及び受け入れることは禁止されている。また、有料職業紹介事業においても、職業安定法で建設業務に就く職業の求職者を紹介することは禁止されている。しかしながら、全国建設人材協会は建設業務有料職業紹介事業許可を有しており、職人(技能労働者)の職業紹介が可能とのこと。なお、建設業務の有料職業紹介事業は認定団体のみ職人の職業紹介が可能であり、全国建設人材協会を含む全国で3団体のみが認定を受けている。職人や専門職の人材ニーズに応えるためのサービスを展開することで、建設業界全体の人材不足を補完している。

サービスの内容

-

建設現場で求められる技能労働者(職人)を顧客企業に紹介。

-

技能労働者(職人)の派遣は禁止されているため、異なる形で業界に貢献。

実績と目標

-

新規事業のため規模が小さい。将来的には独立した収益源として成長を目指す。

〇ITソリューション事業

建設事業で培った派遣ノウハウを基盤に、IT分野での技術者派遣サービスを展開している。エンジニアを育成しつつ、派遣領域のウェイトを下流工程から上流工程へシフトする戦略を推進している。

サービスの内容

特徴と課題

-

特徴: IT派遣市場においても、未経験者を即戦力化する独自モデルで拡大を目指す

-

課題: 上流工程への進出にはPM(プロジェクトマネージャー)クラスの技術者が必要であり、その育成と確保が優先課題となっている。

実績と展望

-

2024年10月期の売上収益は2,261百万円(前年比+16.0%)。成長は続いているが、規模はまだ小さい。

-

今後は技術者教育への投資と営業活動を強化し、上流工程への進出を目指。

3. 特徴・強み(ワールドコーポレーション)

ここでは主力事業のワールドコーポレーションの建設ソリューション事業について同社の特徴・強みについて整理する。

① 未経験者採用と育成の優位性

最大の特徴は、未経験者を積極的に採用し、独自の育成プログラムを通じて即戦力化するモデル。このアプローチは、建設業界での人材不足に応えるだけでなく、業界の雇用の在り方を大きく変えるものであった。

未経験者採用の仕組み

-

採用方針: 同社は、20代を中心に採用を進め、全体の社員構成で39歳以下が90%を占めている。これは建設業界全体で40歳以上が8割を占める平均年齢と比較すると大きな差となっている。

-

多様な採用チャネル: リクナビやマイナビなどの求人サイト、人材紹介会社、ダイレクトリクルーティングを活用。特に近年では、自社採用メディア「セコカンNEXT」への投資を進め、効率化を図っている。

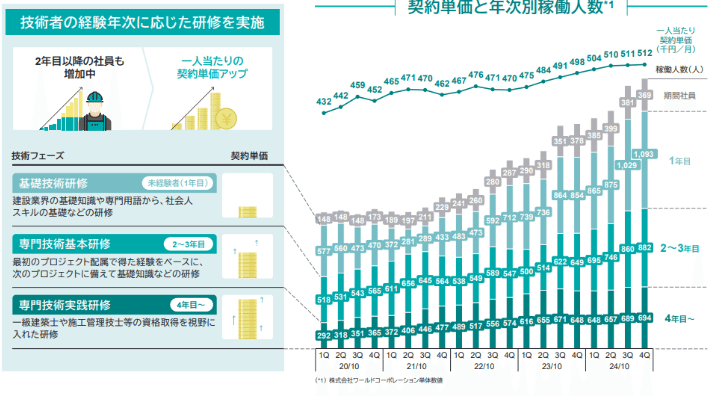

育成プログラム

-

若手人材の育成メソッド:未経験者を短期間で施工管理者として派遣するため、技術者の経験年次に応じた研修を実施。現場でのフォローアップを組み合わせ、未経験者でも高いパフォーマンスを発揮できるよう支援している。

-

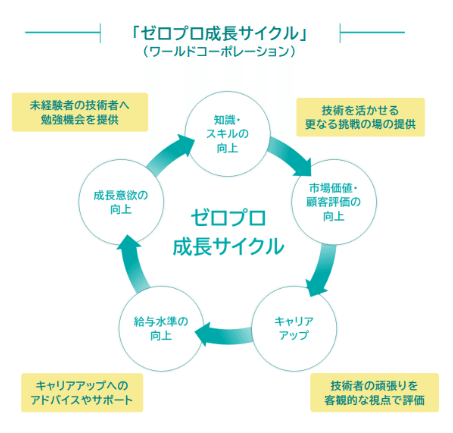

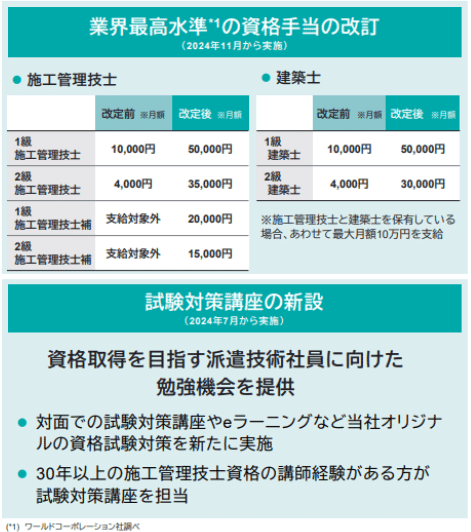

ゼロプロ成長サイクル:技術者が継続的に成長できる体制の構築に向けて、キャリアデザイン支援制度「ゼロプロ成長サイクル」を掲げている。プログラムの一環として、国家資格取得を目指す派遣技術社員を対象に試験対策講座を提供。2024年には合格者数が計画を大幅に上回るなど、成果が徐々に現れている。

*ゼロプロ成長サイクル:

同社が未経験者を技術者として育成し、現場で即戦力化するために独自開発した教育プログラムである。この仕組みは、採用から研修、派遣後のフォローアップまでを一貫して行い、短期間でのスキル習得を実現する。特に、施工管理技士などの資格取得支援や実践的な研修を重視し、社員のキャリア形成を支援する点が特徴である。このサイクルにより、社員の技術力向上と定着率の改善を実現するとともに、顧客企業への高付加価値サービス提供を可能にしている。

② 独自の営業体制とノウハウ

同社は本社営業と現場営業を組み合わせた「両輪の営業体制」を持ち、業界内で独自の競争優位性を確立している。

営業アプローチ

-

本社営業: ゼネコン本社に対するBtoB営業で、大規模プロジェクトなどまとまったロットでの技術者派遣の契約を目指す。

-

現場営業: 工事現場では所長が採用の権限を持っていることが多く、所長と直接連絡を取り、個別のニーズに対応する。特に緊急性の高い要望に迅速に応える柔軟性が特徴。

成果

現場営業の強さが在籍人数や稼働率の改善に直結している。2024年10月期の年間平均稼働率は94.2%と前期を下回ったものの、後半にかけて改善が見られた。

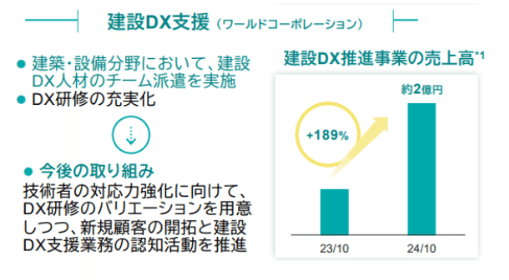

③ DX推進と技術者派遣の融合

建設DXやICTツールの導入支援を通じ、派遣サービスに付加価値を提供。顧客企業のデジタル化を支える人材を育成し、業界全体の効率化に貢献している。

取り組み

-

建設業界においては、人手不足や時間外労働削減を背景とした省人化・生産性向上を目的として、ICT技術のニーズが高まっており、ICTツールの導入など建設DX支援を提供する新規人材サービスの確立を目指している。

実績

-

2024年10月期は、建築・設備それぞれの分野に対して、チーム派遣の実績をつくることができた。技術者派遣とDX支援を組み合わせることで、顧客企業の生産性に貢献するパートナーを目指している。

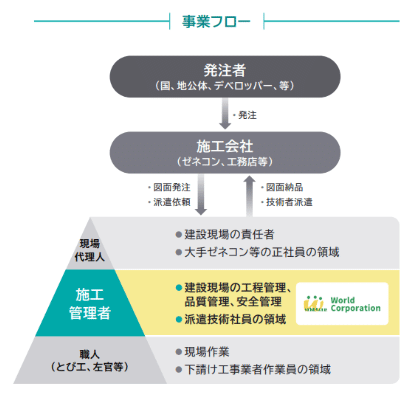

4. ビジネスモデル

ナレルグループのビジネスモデルは、建設業界の派遣事業を中心とする建設ソリューション事業、ITエンジニアの派遣事業を行うITソリューション事業に、未経験者を即戦力化する独自の育成プログラムや、顧客の多様なニーズに応える柔軟な営業体制を組み合わせたものである。

① 建設ソリューション事業のビジネスモデル

同グループの収益の大半を占めるこの事業は、施工管理者を中心とした人材派遣を行い、顧客であるゼネコンや建設現場の課題解決に寄与している。

人材育成と派遣の流れ

-

未経験者の採用: 主に20代の若手を採用し、技術者の経験年次に応じた研修・独自の育成プログラムで教育。

-

施工管理者として派遣: 育成後、技術者として建設プロジェクトに派遣。安全管理や進捗管理などの業務を担当。

-

スキルアップ支援: 技術者が継続的に成長できる体制の構築に向けて、キャリアデザイン支援制度「ゼロプロ成長サイクル」を掲げ、資格取得支援やフォローアップを実施し、契約単価の向上や顧客満足度の向上を図る。

契約形態

-

顧客企業の抱えるプロジェクトに対して技術社員を派遣。契約期間中、顧客企業から支払われる派遣料や残業代を収益源としている。

収益性の強化ポイント

-

未経験者を中心に採用を進めていることから、2024年10月末時点の技術者の年齢構成は39歳以下が全体の約90%となっており、高齢化が進む建設業界に対して若年層の派遣が可能となっている。

-

若手人材の育成メソッドを確立し、技術者の経験年次に応じた研修を実施している。

-

若年層中心の技術者派遣と若手人材の育成メソッドをベースにビジネスモデルを構築していることから、契約単価を引き上げやすい構造となっている。

成長の方向性

-

建設DX、ICTツールの導入支援などの展開強化。

-

地方案件の獲得、プラント領域の開拓などにより、事業規模の拡大を目指している。

建設ソリューションにおける新規事業

「人材紹介サービス」のビジネスモデル

労働者派遣法により、土木、建設の現場で行われる作業に直接従事する業務に労働者派遣を行うこと及び受け入れることは禁止されている。また、有料職業紹介事業においても、職業安定法で建設業務に就く職業の求職者を紹介することは禁止されている。しかしながら、全国建設人材協会は建設業務有料職業紹介事業許可を有しており、職人(技能労働者)の職業紹介が可能となっている。なお、建設業務の有料職業紹介事業は認定団体のみ職人の職業紹介が可能であり、全国建設人材協会を含む全国で3団体のみが認定を受けている。職人や専門職の人材ニーズに応えるためのサービスを展開することで、建設業界全体の人材不足を補完している。

サービスの流れ

-

求人情報の提供: 自社プラットフォーム「ジョブケンワーク」を活用し、顧客企業と求職者をマッチング。

-

人材紹介: 企業に対して候補者を紹介し、採用が成立した場合に紹介料を収益源としる。

-

長期的なフォローアップ: 求職者と企業の双方の満足度を高めるため、継続的なサポートを実施。

収益モデル

-

紹介料は採用者の年収の一定割合で設定。

-

事業のスケールアップには求人案件の増加が課題となっている。

成長の方向性

-

求職者・求人企業の獲得数の増加

-

人材プラットフォームサービスを活用した新規事業の展開

② ITソリューション事業のビジネスモデル

建設ソリューション事業で培ったノウハウを活かし、IT分野での技術者派遣を展開。未経験者を育成するとともに、営業強化により今後は、下流工程から上流工程への進出を目指している。

人材派遣の流れ

-

採用と育成: 未経験者を中心に採用し、プログラミングやシステム運用スキルを教育。案件への派遣: SES(システムエンジニアリングサービス)として、クライアントのITプロジェクトに技術者を派遣。

-

キャリアアップ支援: 技術者が上流工程に携わるスキルを獲得できるよう、専門教育を実施。

受託案件への対応

-

現在は派遣型が主流だが、将来的には大規模な受託案件の獲得を計画。これにより、高収益案件の獲得を目指している。

課題

-

未経験者中心のモデルはコスト競争力が高い一方、上流案件への対応力強化が求められている。

-

ITソリューション事業の売上収益は2024年10月期で2,261百万円と全体の約10%にとどまっているため、さらなる成長が期待されている。

5. 事業環境(成長性)

① 建設業界の市場環境

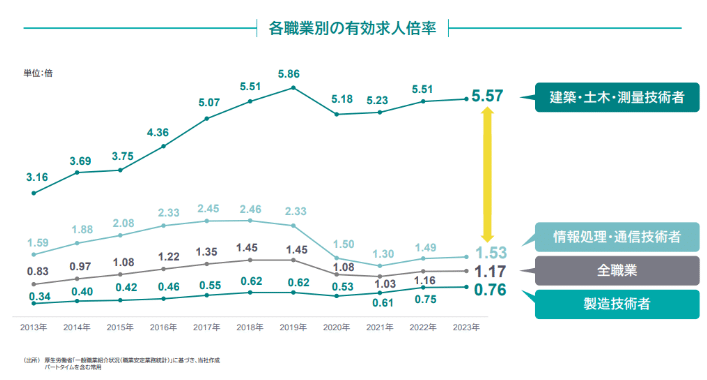

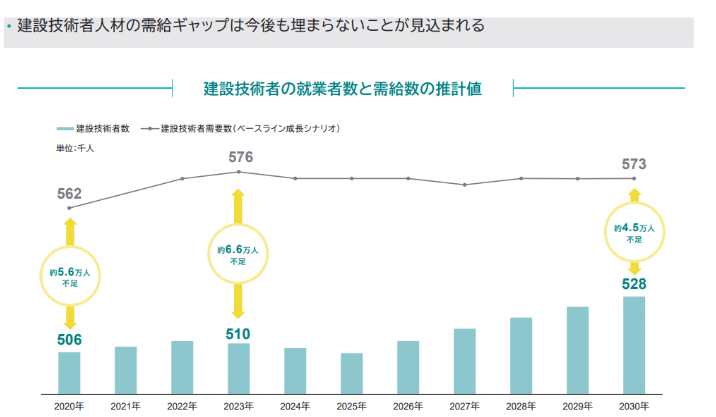

同社が主力事業として展開する建設業界では、人手不足と技術者の高齢化が長期的な課題となっている。一方で、都市再開発やインフラ整備、半導体工場、国際イベントに伴う大規模プロジェクトなど、安定した需要が存在し、技術者派遣市場は今後も成長が見込まれている。

人手不足の深刻化

-

技術者の平均年齢が高く、特に40歳以上が8割を占める業界全体に対し、同社グループの若手中心の採用モデルは競争優位性を発揮。

-

人手不足により、未経験者でも高い契約単価が設定されるトレンドが続いている。

⓶派遣領域の拡大余地

同社は、プラント領域、BIM領域、IT領域等、新たな領域への技術者派遣を強化することで、事業拡大を目指している。

成長要因

-

プラントと呼ばれる電力などのエネルギー施設や様々な製品などを作り出す工場への派遣市場については、老朽化設備の更新や環境投資の高まりから、市場規模が約20兆円の巨大かつ成長市場と言われている。

-

BIMとは、コンピューター上で作成する3Dデジタルモデルにより、建設過程における設計から施工、維持管理までを可能にするツールである。BIM領域については、国土交通省のBIM/CIM推進を背景に、BIM人材の需要はさらに高まるものと想定している。

-

技術者不足: IT業界も建設業界同様に人材不足が顕著で、未経験者の育成が市場のギャップを埋める重要な要素となっている。

ナレルグループの対応

-

未経験者を中心とする採用戦略を構築する一方で、経験者の採用も推進し、新規領域への展開を目指している。

-

プラント領域では、プラントの設計・調達・建設を担うエンジニアリング会社からの技術者やCADオペレーター等の派遣ニーズに加えて、日常保全業務・定期修繕業務を担うメンテナンス会社からの技術者派遣ニーズへの対応を目指している。

-

BIM領域は、BIMに関する専門の部門を設置し、BIM技術者の育成と派遣を本格的に開始している。

-

IT領域では、システム開発における上流工程案件の受注獲得やシステム開発の案件の直接受託に向けて営業活動と技術力の強化を図っている。

③ DX推進による新たな需要

建設業界においては、人手不足や時間外労働削減を背景とした省人化・生産性向上を目的として、ICT技術のニーズが高まっている。同社は、建設業界とIT業界の両方で進行するDXを重要な成長ドライバーと捉えている。

建設DXの進展

-

ドローンによる測量、3次元レーザースキャナによる点群計測、図面管理・情報共有ツールの活用など、ICT技術のニーズが高まっている。

-

建設業界には、建設ICT技術に精通した人材はまだ十分ではなく、建設DX推進支援に対する需要は今後高まっていくものと同社は想定している。

規制と需要

-

2024年4月から適用される労働時間規制により、長時間労働が抑制される一方、プロジェクトごとの効率化が求められるため、人材需要のみならず、ICTスキルを持つ技術者の重要性が高まっている。

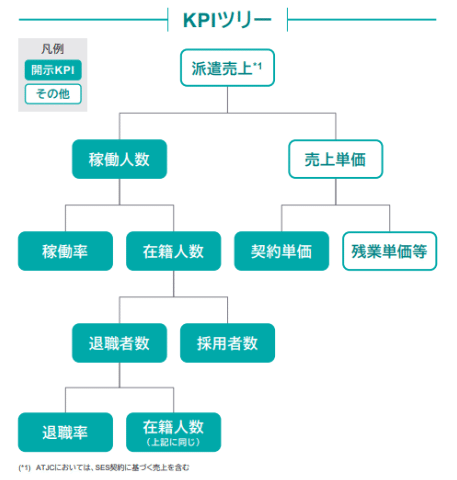

6. KPIとその推移

主要な事業成果を定量的に測定するためのKPI(重要業績指標)を設定し、これを基に成長戦略の進捗を管理している。2024年10月期のKPI推移を以下に詳述する。

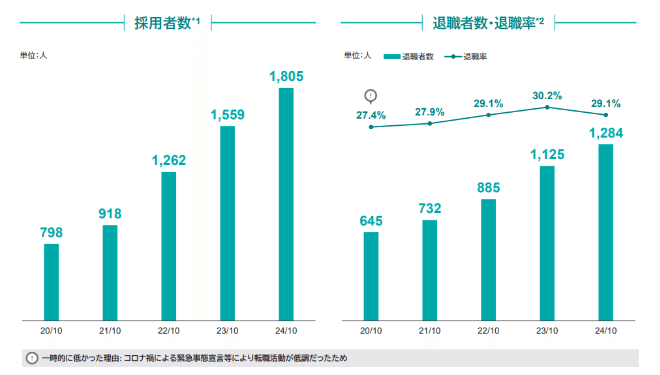

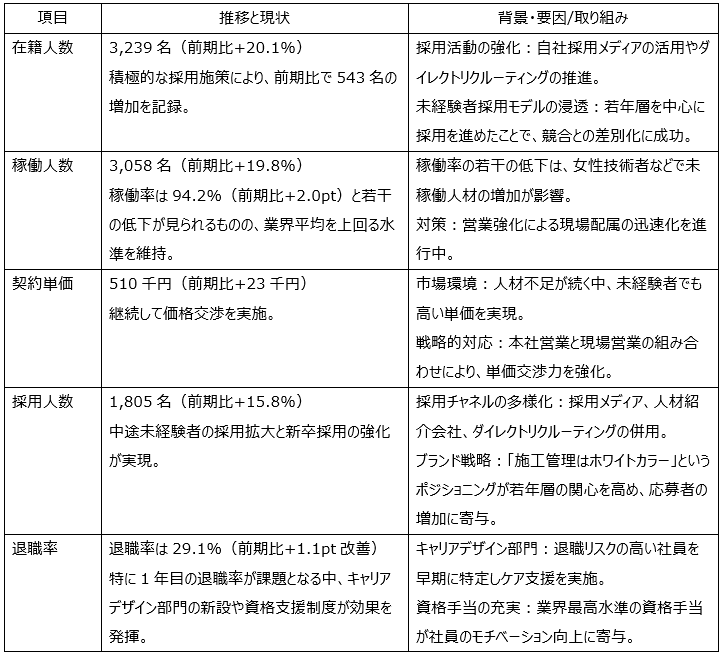

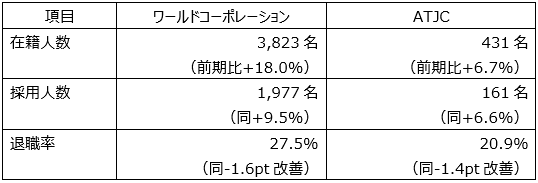

ワールドコーポレーション KPI推移(2024年10月期)

ワールドコーポレーション KPIコメント(2024年10月期)

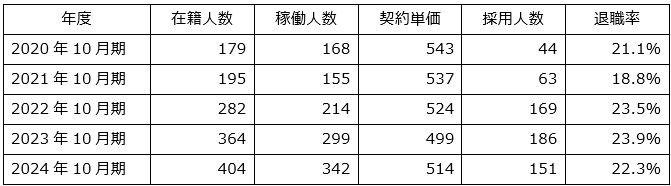

ATJC KPI推移

ATJC KPIコメント

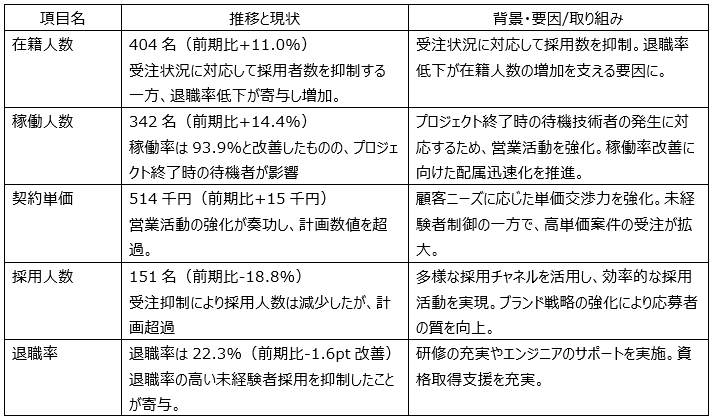

7. 業績(実績と計画)

① 2024年10月期 実績

ナレルグループは2024年10月期において、売上収益や利益の大幅な成長を実現した。この成長は、在籍人数と契約単価の増加、そして効率的なコスト管理に支えられている。

売上収益 21,608百万円(前年比+20.1%)

-

在籍人数の増加(前年比+543名、計3,239名)

-

契約単価の上昇(前年比+23千円、計510千円)

-

建設ソリューション事業とITソリューション事業の両輪での拡大。

営業利益 3,110百万円(前年比+26.0%)

-

売上成長に伴う売上総利益の拡大

-

販管費の抑制

当期利益 2,187百万円(前年比+25.6%)

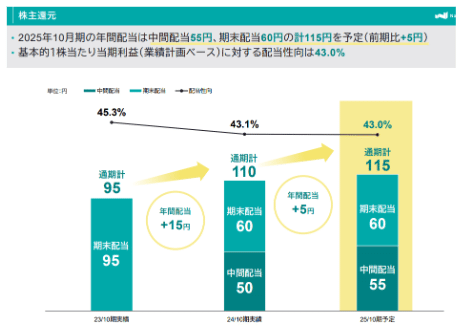

配当 年間配当は110円(中間配当50円+期末配当60円)

② セグメント別業績

建設ソリューション事業

-

売上収益: 19,347百万円(前期比+20.6%)

-

営業利益: 2,607百万円(同+15.8%)

-

利益率: 13.5%(前期より-0.5ptの減少、採用費増加が影響)

-

成長要因: 技術者派遣数の増加と契約単価の向上

ITソリューション事業

-

売上収益: 2,261百万円(前期比+16.0%)

-

営業利益: 147百万円(同+30.5%)

-

利益率: 6.5%(前期より+0.7ptの改善)

-

成長要因: 上流工程案件の拡大と退職率の低下

③ 2025年10月期 業績計画

2025年10月期には、売上収益・利益ともにさらなる成長を計画。自社採用メディアの強化、技術者の育成支援、営業・採用部門の体制強化などがポイントとなる。

売上収益 25,650百万円(前期比+18.7%)

営業利益 3,310百万円(同+6.4%)

配当 115円(同+5円)

事業別KPIは以下のような計画である。契約単価については引き続き、チャージアップ交渉を進める計画であり、通期で寄与する見通し。なお、同社の契約単価は残業代が含まれていない金額となっている。2024年4月から労働規制が建設業にも入り、月平均の残業時間が2割程度減っている。残業単価は高いため、残業代を入れた実質的な売上単価の伸び率は鈍化する。

KPI計画

成長ドライバー

-

採用拡大: 自社採用メディア「セコカンNEXT」への投資を強化し、採用コストを抑制しながら人員を増加。

-

事業ポートフォリオの強化: プラント分野や地方ゼネコン市場の深耕。

-

DX人材の育成: 支援件数の拡大に向けて、研修内容を充実させるほか、コンサルタントや支援員の養成を強化し、複数人の編成によるチーム派遣を進める。

8. 成長戦略

ナレルグループは、建設・ITソリューション事業を通じて、安定した事業基盤を維持しながら、新たな成長機会を追求している。以下に、中長期的な成長戦略を詳述する。なお、中期経営計画については2025年10月期中に公表予定としている。

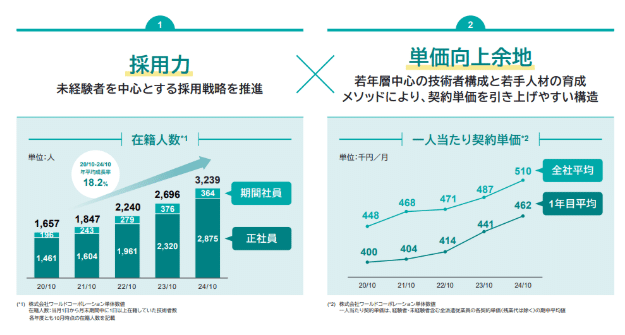

オーガニックな成長シナリオとしては、「採用力」と「単価向上余地」の2つの要素を基盤に、持続的な収益拡大を目指す。未経験者を積極的に採用し、育成を通じて即戦力化する独自モデルは、安定した人材確保を実現している。

-

採用力の強み

同社の採用力の特徴は、未経験者をターゲットとした柔軟で効率的な仕組みにある。未経験者採用は応募から入社までのハードルが高いという課題はあるものの、大手求人メディアの活用により大量採用が可能なうえ、経験者採用と比べ採用単価を低く抑えることができるメリットがある。一方、経験者採用は即戦力が確保できるものの、競争が激しく、採用単価が高騰するリスクがある。未経験者採用モデルはこれを回避しつつ、内部で人材を育成するため、長期的な採用コストの抑制と安定性が確保できる。

-

単価向上余地のポテンシャル

同社のもう一つの成長エンジンは、派遣単価向上の余地にある。同社のビジネスモデルは若年層中心の技術者派遣と若手人材の育成メソッドをベースに構築されていることから、契約単価を引き上げやすい構造となっている。また、派遣後もフォローアップ研修やキャリア支援を行うことで、顧客満足度と単価交渉力をさらに向上させている。

-

経験者採用との比較優位性

経験者採用は即戦力を得られるが、競争が激化しており採用単価が高くなりがちである。これに対し、未経験者採用は競争圧力を受けにくく、採用数の安定とスキル向上を通じた単価アップを可能にする。同時に、育成過程でのフォローやキャリア形成支援により、社員の定着率やロイヤルティを高める効果も期待できる。

こうした採用力と単価向上余地を組み合わせた戦略は、競合他社にはない強みであり、持続的な成長を支える重要な要素である。市場環境が変化しても、人材育成を基盤としたこのモデルにより、同社は今後も継続的な成長が期待できる。

① 派遣領域の拡大

ナレルグループは、既存の建設ソリューション事業をさらに拡大し、派遣領域を多角化している。

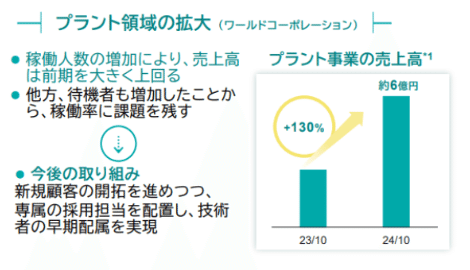

プラント分野への進出

-

背景: 工場や発電所などのプラント分野では、定期的なメンテナンス工事が必要で、専門技術者の派遣ニーズが高まっている。

-

取り組み: 同社がこれまで培った採用戦略を踏襲し、プラントのメンテナンス会社と提携してプラント現場の実地研修を実施している。

地方市場の深耕

-

戦略: 地方ゼネコンへの営業を強化。現場営業力を活かし、地域ごとのニーズに細やかに対応。

-

目標: 地方エリアの営業・採用体制の整備を進めることで地方市場での存在感をさらに高め、売上拡大を目指している。

② DX支援の強化

建設テック市場の拡大が期待される中、建設DX支援を提供する新規人材サービスを確立し、建設業界のIT/DX化をサポートすることで成長を目指している。

取り組み

-

人材育成: ICTツール導入やBIM活用を支援する技術者を育成し、顧客企業のDXニーズに対応。

-

顧客価値の向上: 建設DX導入のコンサルティングを実施するコンサルタントや支援員を養成し、複数名により編成したチームを派遣することにより、売上拡大と顧客満足度向上を実現。

③ 採用と教育の進化

採用・教育体制の革新により、未経験者育成モデルの競争力を維持しつつ、効率化を目指しす。

自社採用メディア「セコカンNEXT」

-

採用コストの適正化を図りつつ、優秀な若手人材の確保を強化。

-

ダイレクトリクルーティングと併用し、採用プロセスの効率化を追求。

資格取得支援の拡充

-

施工管理技士資格取得のための無償講座を技術者に提供し、合格率の向上を目指す。

-

資格取得者には業界最高水準の手当を提供し、社員のモチベーションと定着率を向上。

④ 内部体制とコスト管理

効率的な運営体制の構築と投資管理により、持続可能な成長を支える。

コスト管理

-

採用コストの抑制と効率化に加え、販管費の適正化を進める。

-

投資優先順位を明確にし、DXや教育関連への重点的な資源配分を実施。

体制強化

-

内部管理体制を強化し、グループ全体でのシナジーを最大化。

-

営業チームや教育チームの規模拡大により、顧客対応力を向上。

<バリュエーション>

時価総額 219億円

株価 2499円(2024年12月23日終値)

EPS 267.15円 (2025年10月期 会社予想)

PER 9.3倍

配当利回り 4.6%

配当性向 43%(2025年10月期 会社予想

ディスカッション

コメント一覧

まだ、コメントがありません