7196 Casa コロナ禍の影響を吸収しつつ、布石をうつ by Ono

株式会社Casa 東証1部 証券コード:7196

*レポートの後半に第1四半期までの状況と同社のビジネスモデルの基本情報を記載

第2四半期の業績発表を受けてのフォローレポート

・底打ちを示唆する指標を確認

・家主ダイレクトの契約が順調に積みあがる

・将来への投資も継続

<底打ちを示唆する指標を確認>

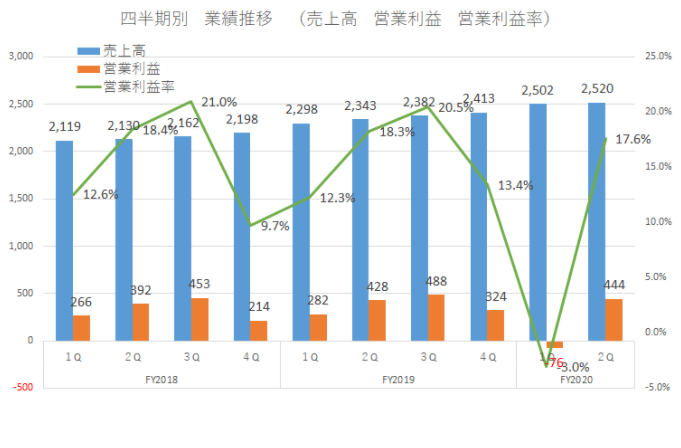

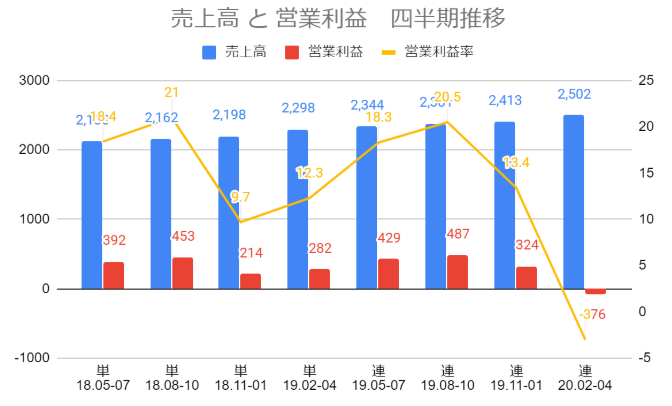

2021年1月期第2四半期累計の業績は次の通り(単位:百万円)

売上高 5,021(前年同期比 +8%)

営業利益 368(同 -48%)

コロナ禍の影響で営業利益は半減となったが、四半期別でみるといくつかの点からコロナ禍の影響から回復傾向にあることが確認できた。

3つの点で確認する

①四半期別業績(貸倒引当金の影響除く)は利益ベースでコロナ前の水準

②申込件数が底打ちし、前年同期を上回って推移

③滞納発生率及び求償債権率はそれぞれ低下

①四半期別業績(貸倒引当金の影響除く)は利益ベースでコロナ前の水準

四半期単位で業績を見ると

第1四半期

売上高 2,502

営業利益 -76

第2四半期

売上高 2,519

営業利益 444

第2四半期単独では営業利益ベースでみると回復は顕著となった。

第1四半期に遅れた滞納家賃の回収が第2四半期に進捗したため。

同社の第1四半期業績が営業赤字となった要因は、

コロナ禍の影響により一時的に家賃が払えず滞納が発生した家賃に対して貸倒引当金を多く積んだ為。

貸倒引当金とは、本来支払われるべき家賃が何らかの理由により支払われなかった場合に、

そのまま支払われない(貸し倒れが発生する)ままとなった時のために

見込み額を一旦費用として計上するもの。回収が進めば貸倒引当金の金額は縮小する。

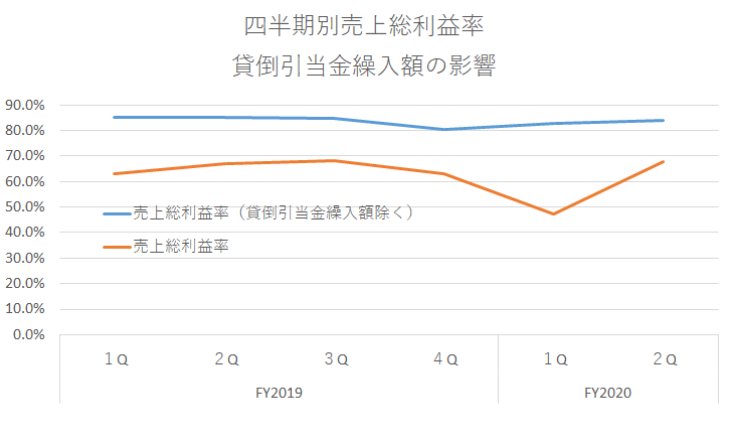

貸倒引当金は売上原価に計上しており、売上原価が膨らみ、売上総利益が縮小した。

貸倒引当金の影響を除いて、売上総利益を見た時、売上総利益率には大きな変化はなく、

四半期別でみると第2四半期ではコロナ禍の影響を受ける前の水準に戻っている。

あくまでも一時的な要因であり、第2四半期では回復が進んでいることが確認できる。

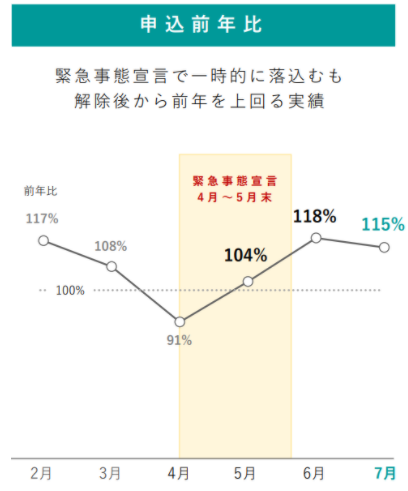

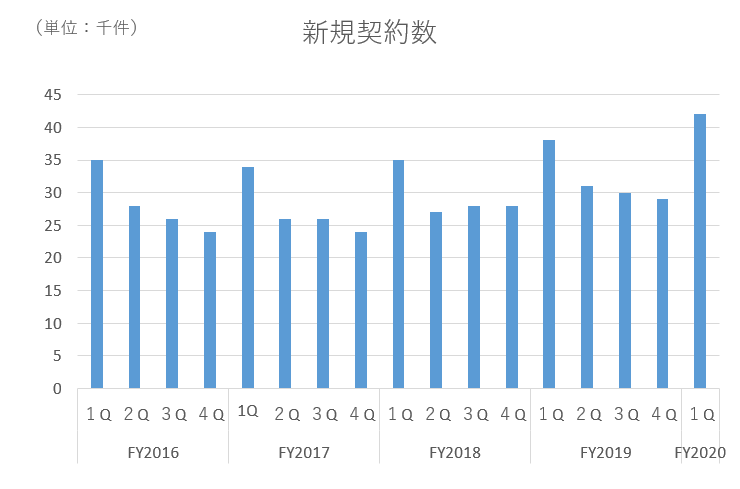

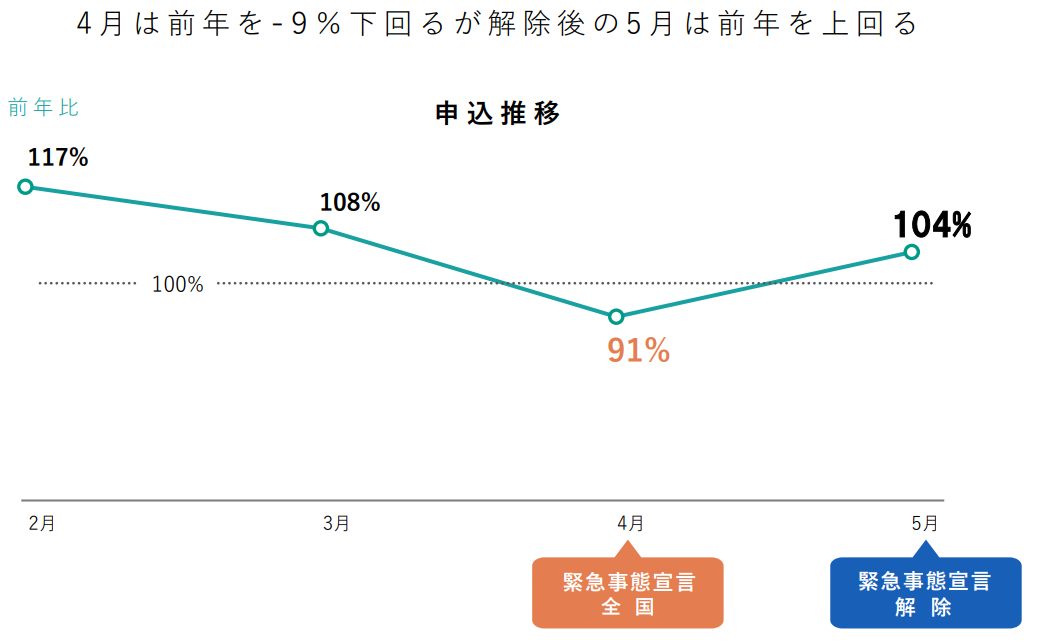

②申込件数が底打ちし前年同期を上回って推移

同社は月次での推移を開示している。

4月を底に前年を上回って推移している。

コロナ禍の影響を受け前年同月を下回ったのは4月のみで、

前後の月は前年同月を上回っており、6月以降は二桁以上の成長となっている。

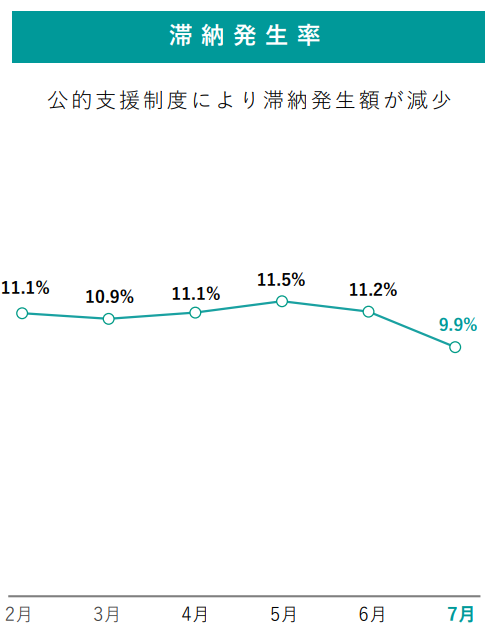

③滞納発生率及び求償債権割合はそれぞれ低下

公的支援制度の利用が進み、7月の滞納発生率は10%を下回る水準まで低下した。

住宅確保給付金の効果が大きかったようだ。

住宅確保給付金の条件が緩和されたことを滞納者に案内し、申請されたことで家賃の支払いが行われた。

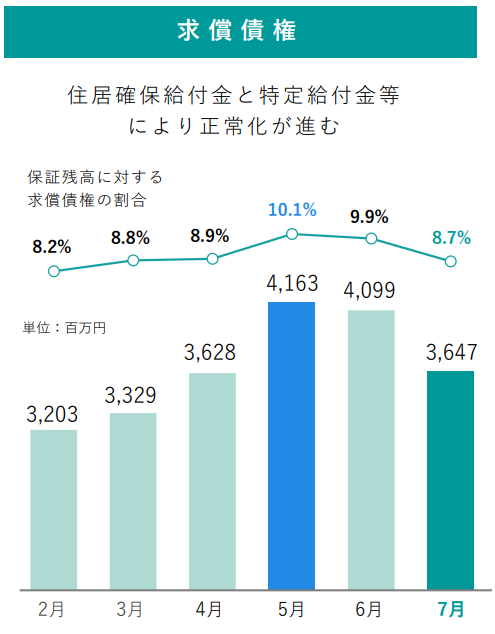

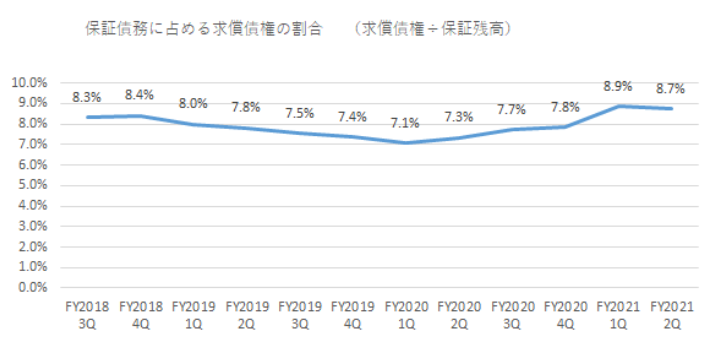

・求償債権

各種給付金の利用により、正常化が進む

*月単位の求償債権割合の変化

*四半期単位でみた求償債権割合の推移

以上のことから、コロナ禍の影響は残るものの、回復が進んでいることが確認できた。

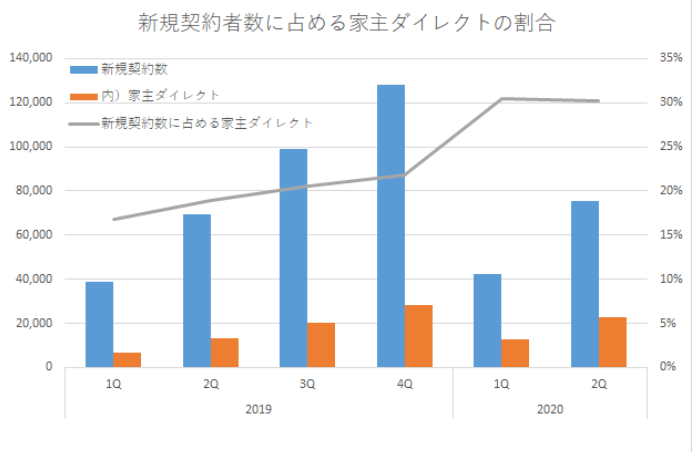

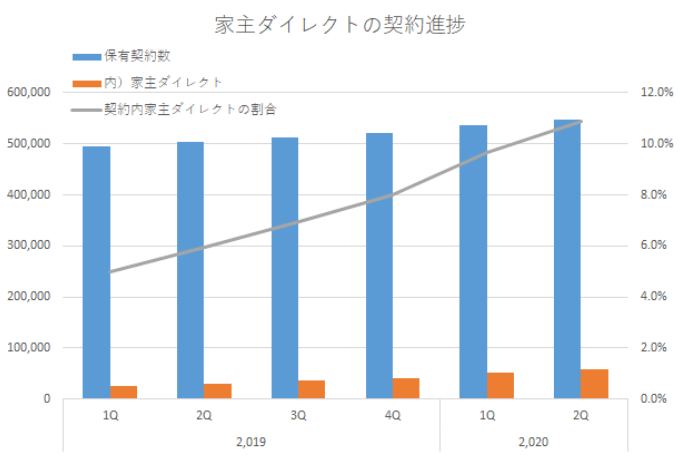

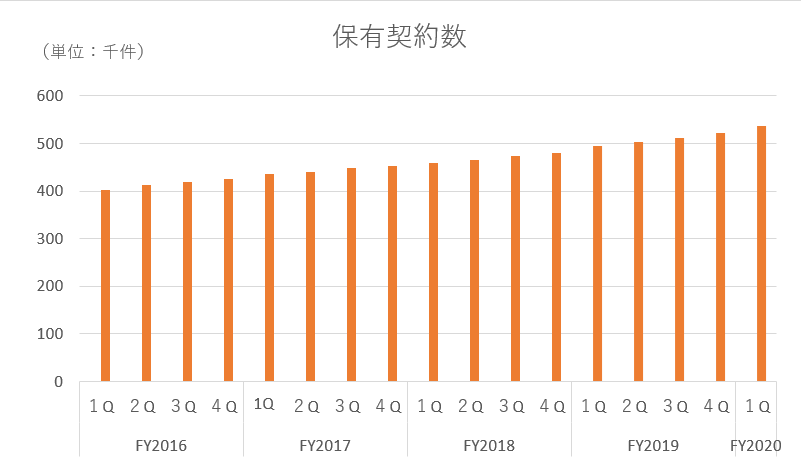

<家主ダイレクトの契約数が順調に積みあがる>

前述の通り同社の4月の申し込み件数が前年同期比で9%マイナスだった時に業界では前年同期比60%程度落ち込んでいた。同社がコロナ禍の影響を抑制できた要因として、中小の代理店を開拓していたことが上げれられる。開拓状況が家主ダイレクトの件数で確認できる。

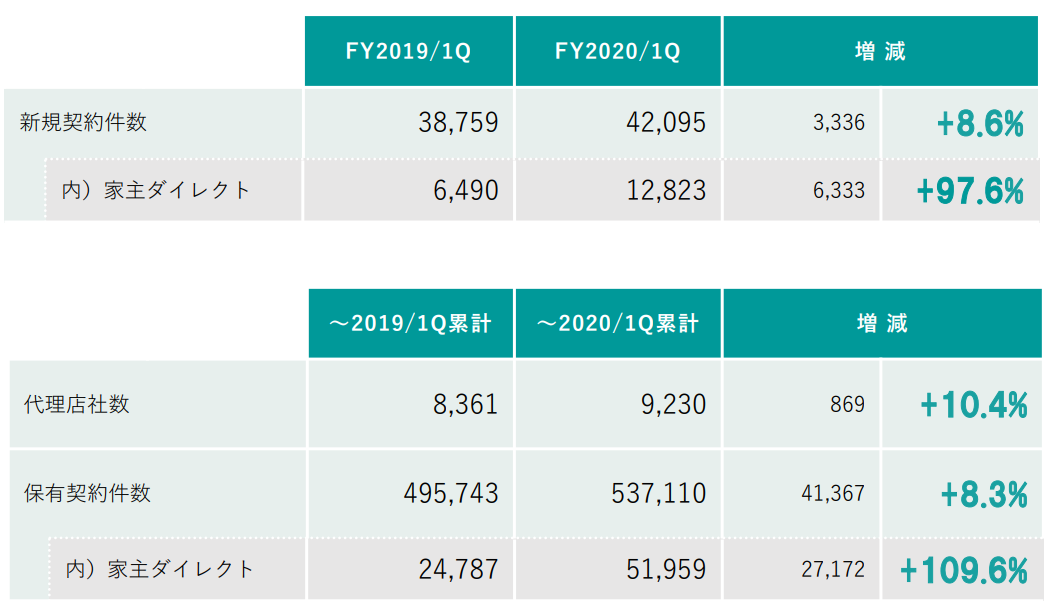

第2四半期も家主ダイレクトの契約数が順調に増加している。

新規契約数に占める家主ダイレクトの契約割合が高まっている。

新規契約に占める家主ダイレクトの割合が30%を超え、契約全体に占める割合は10%を超えた。

同社の戦略が順調に進んでいることが確認できた。

<将来への投資を継続>

コロナ禍の影響をうけたが、将来への投資は継続している。

同社は2021年5月までに総額7億円程度のシステム投資を計画している。

第2四半期においても短期的な利益の低下で抑制することなく、投資を計画通り継続している。

また、次のような新たなサービスを続々リリースしている。(前回レポートより追加になったサービス)

・ダイレクトS(8月リリース)

個人信用情報を利用した審査を行うサービス。

これまで、入居希望者の審査を行う際、まず、信販会社に個人信用情報を基にした調査(JICCによる調査)を行い、審査が落ちた場合に同社などの保証会社に審査の依頼をする。代理店にとっても入居希望者にとっても審査業務が2度手間になっていた。ダイレクトSは信販会社が行う審査(JICCによる調査)と同じ審査をOEMで提供する。同サービスを利用することで代理店は入居審査の申し込み先を一本化できる。

申し込みはオンラインで申し込みを行い、契約書はCasaWEBによって作成。申し込みから契約までをオンラインで完結することができる。

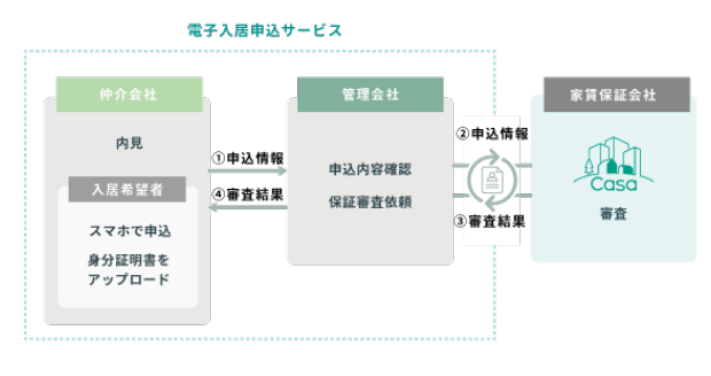

・電子入居申し込みサービス(10月リリース予定)

日本情報クリエイトが提供する「電子入居申し込みサービス」とデータ連携を開始する。

同サービスを利用している管理会社であれば連動することで入居申し込みの手間を軽減する。

<バリュエーション>

時価総額 133億円

株価 1,201円

会社予想PER 12.1倍

配当利回り 2.5倍

配当性向 30.2%

<<<< 第1四半期まで >>>>

・第1四半期は自主管理家主向け注力で契約数順調増

・滞納者には公的支援の申請サポートを優先し、求償債権が増加。

引当金計上により営業赤字

・補助金の給付タイミング次第では第2四半期も影響残るがその後は通常状態に

・民法改正のフォローは変わらず

・IT人材確保し賃貸事業のIT化をすすめる

・サービス充実で契約数増を継続する

<第1四半期の状況>

2021年1月期 第1四半期の連結業績(単位:百万円)

売上高 2,502 (前年同期比 +8.9%)

営業損失 -76 (前年は営業利益 282)

*2020年1月期 第2四半期から連結を開始したため、前年同期比は単体との比較

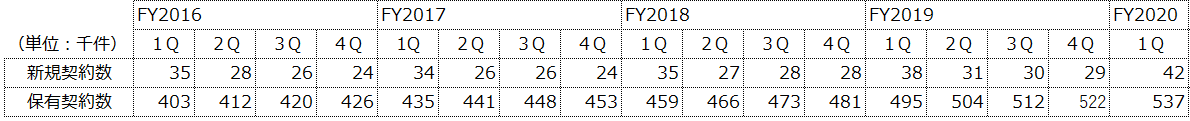

売上高は2,502百万円(前年同期比+8.9%)と増収を達成。新規契約数が42,905件(前年同期比+8.6%)、

保有契約件数は537,110件(同+8.3%)と順調に積みあがっていることが寄与した。

コロナ禍においても、中小規模の代理店を幅広く獲得することに注力したことで影響は限定的となり増収を達成した。

利益面においては、求償債権の増加に対する引当金の計上があり、営業損失となった。

〇公的支援の案内を優先し求償債権が増加

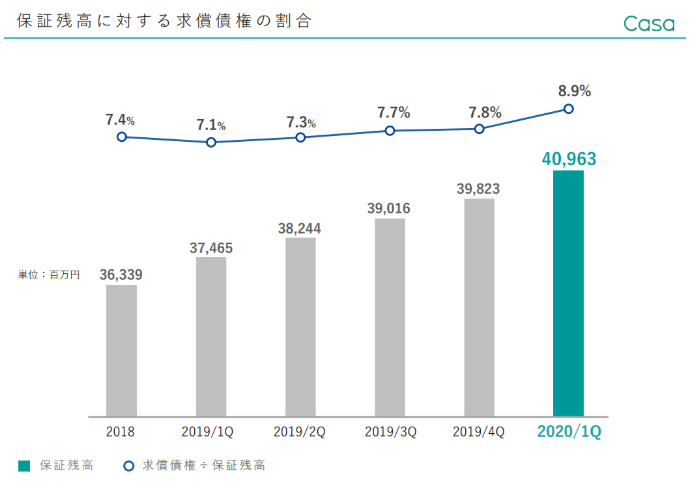

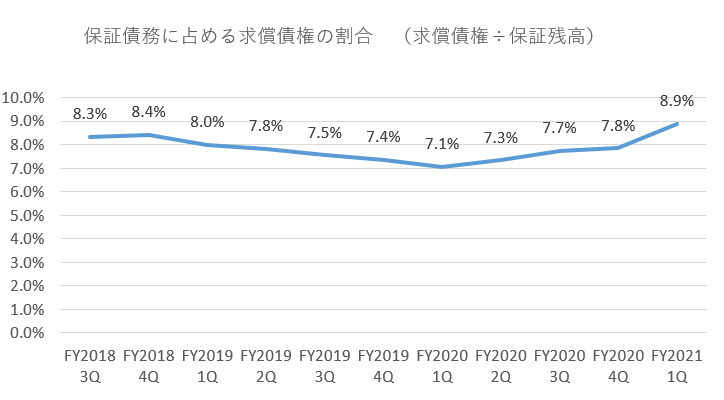

保証残高に対する求償債権の割合が8.9%まで高まった。

求償債権の増加の要因の一つは滞納者に対して公的支援制度の案内を優先したため。

求償債権には申請を終え公的支援による給付を待つ契約者の分も含まれるが、

明確に分類されないためすべての滞納分を求償債権として計上した。

通常であれば滞納が発生した際は家賃回収のための活動が行われるが、緊急事態宣言が出された5月には回収活動を抑制し、

公的支援の案内や手続きのサポートを優先して行った。

*同社説明会資料より

<第2四半期まで影響が残るが徐々に回収は進む見込み>

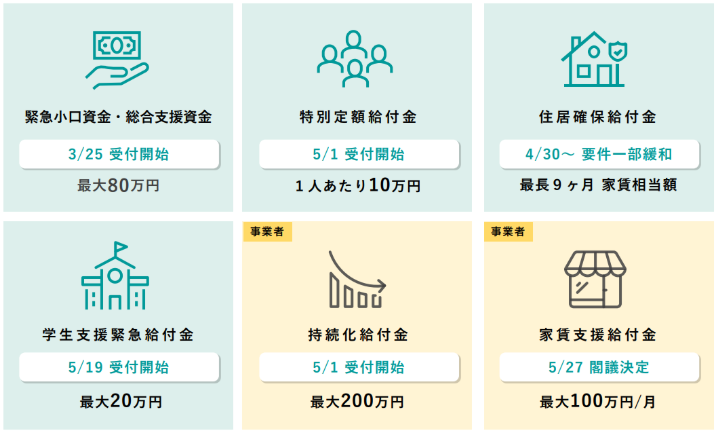

公的支援が5月以降に拡充されており、制度を活用し賃借人が給付を受けることで求償債権は回収につながると見込まれる。

当初遅れていた給付状況は徐々に改善しているものの、支払いまでに時間を要しており、影響は第2四半期まで残ることが予想される。

第3四半期以降は公的支援の給付が進むことで求償債権の回収が進む見通し。

主に、以下のような公的支援が準備されている。

周知されていない支援もあり、賃借人の状況に応じて紹介、手続きのサポート等を行っている。

*同社説明会資料より

公的支援の例 ”住宅確保給付金”

以前からあった制度だが、給付の条件が緩和された。

特徴は

・家賃にのみ充てられる。

・直接、住宅の貸主(大家)及び管理会社の口座に直接振り込まれる。

・給付期間は最長9カ月(原則3カ月 2回まで延長あり)。

申請の条件として以下のような条件が求められていたが、以下の通り緩和措置により活動を縮小しても申請が可能となった。

給付の条件と緩和措置の内容

1.月4回以上、自立相談支援機関等の就労支援を受けること。

2.月2回以上、公共職業安定所(ハローワーク)で職業相談を受けること。

3.原則週1回以上、求人先へ応募を行う又は求人先の面接を受けること。

これらが緩和措置により、当面の間、2・3は不要。1は月に1度に緩和し、書面等を自立相談支援機関等に提出することで確認することとなった。

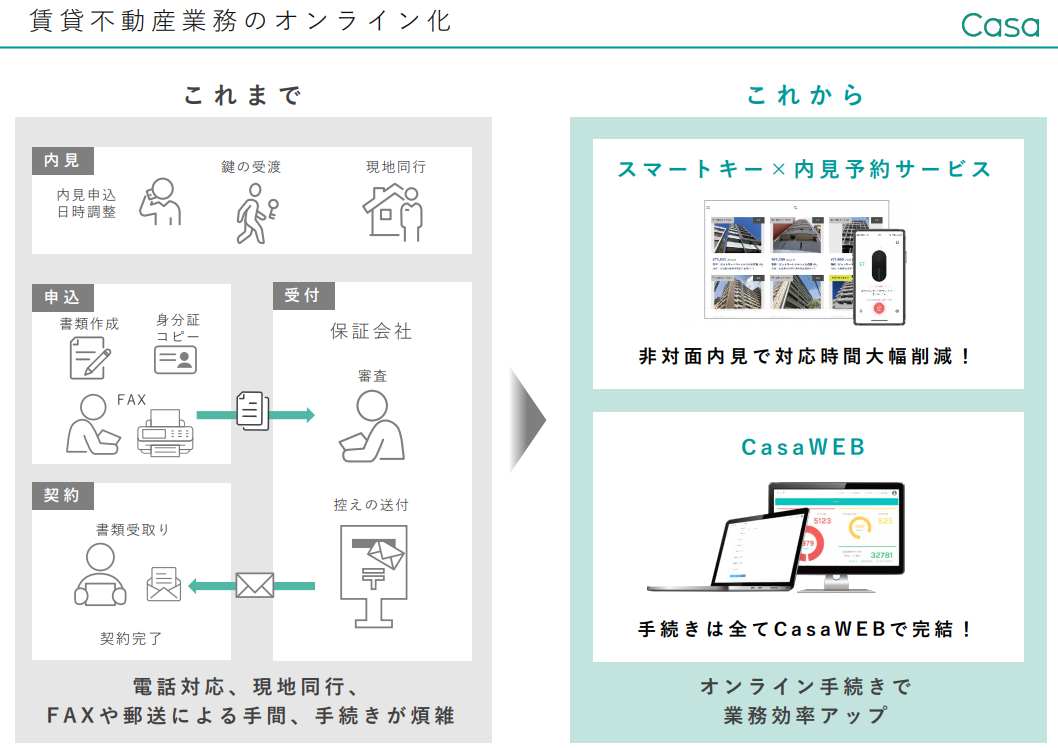

<IT人材を拡充し不動産賃貸市場のIT化をすすめる>

同社はIT化が遅れている不動産賃貸市場でIT化サービスを充実させる為の開発を進めている。

近年システムエンジニアの人材不足が続いており、同社においてもIT人材の確保が課題であったが、

直近のコロナ禍の影響もあり、必要な人材が確保されたとのこと。

足元でIT人材の確保が進み、開発が進められる体制が整った。現在継続しているIT投資を計画通り進捗できる見通しである。

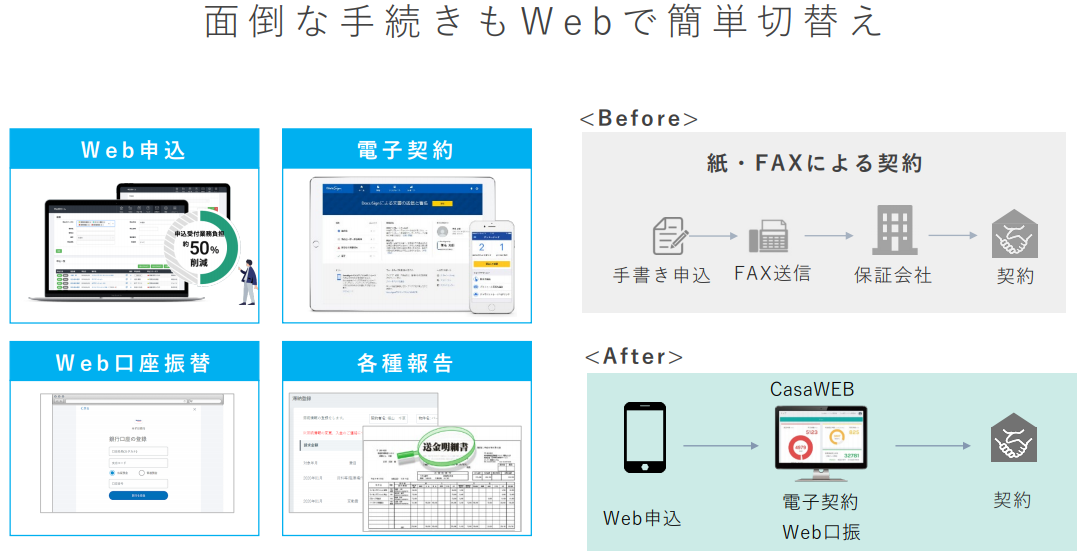

〇現在提供しているサービス

オンライン化サービスを提供し管理会社の業務効率化に寄与する。

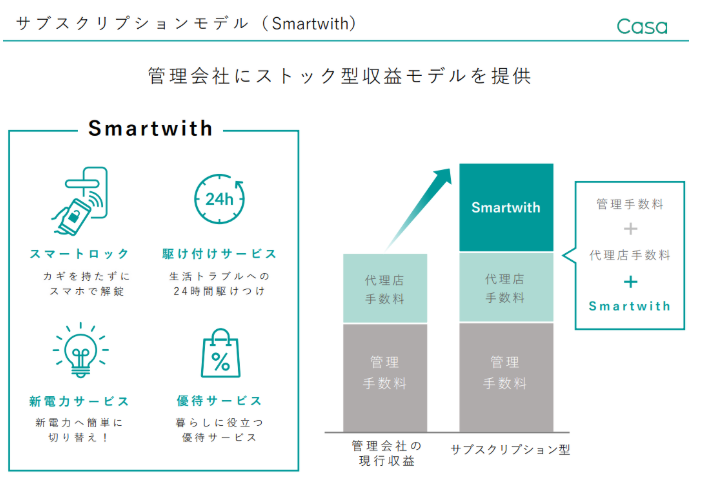

〇管理会社向けストック収益サービス ”Smartwith”

契約管理会社が賃借人に提供するサービス

・スマートロック

1万台を無償で提供。

現地での立ち合い無しで内覧が可能となり、成約率向上につながる。

・駆けつけサービス

賃借人の生活トラブルに24時間駆けつけ対応する。

・新電力サービス

新電力へスムーズに切り替えできる。

・優待サービス

普段の生活に活用できる優待サービスを提供する。

などのサービスを提供する。

管理会社が賃借人に”Smartwith”を提供することで管理手数料と代理店手数料以外の手数料を管理会社の収益源とする。

管理会社との関係強化につながる。

自主管理家主も活用可能なサービスで同社の契約増に寄与することが期待できる。

以下、前期末までの状況。

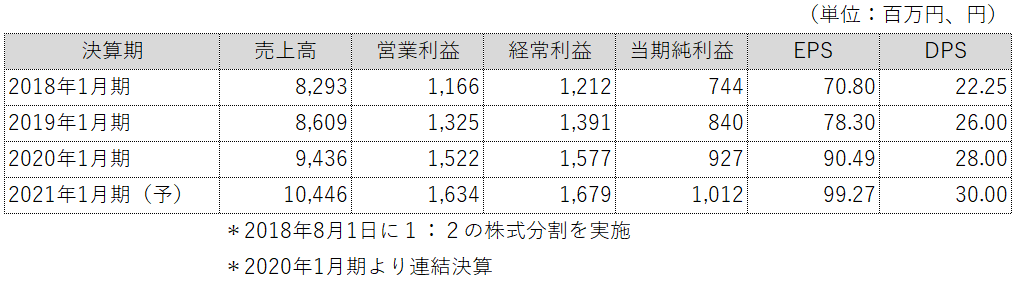

【業績動向】

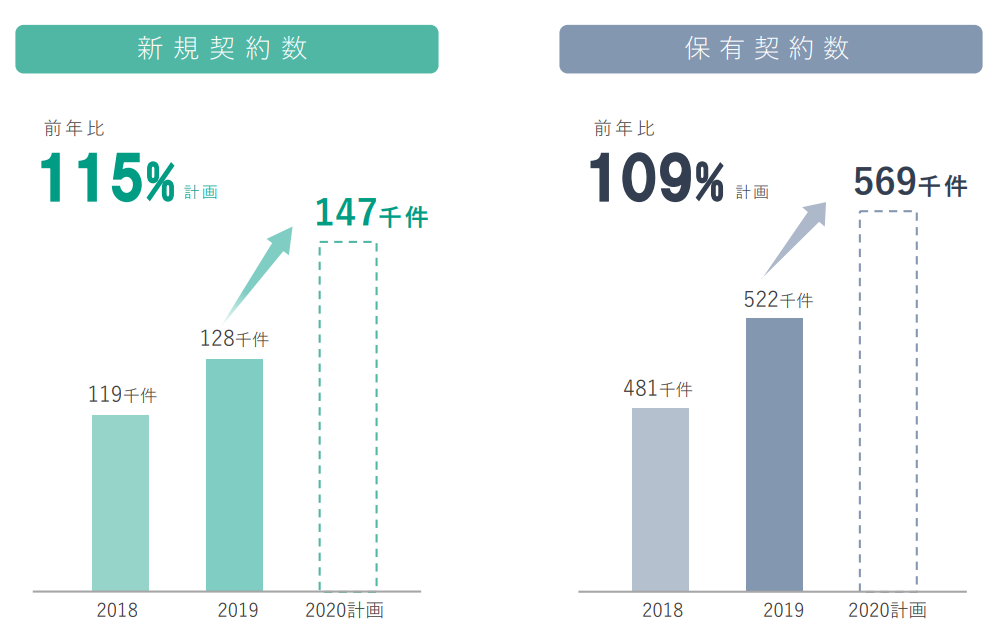

〇2020年1月期実績

2020年1月期は売上高9,436百万円(前期比+9.6%)、売上総利益6,165百万円(同+8.7%)、営業利益1,522(同+14.9%)と増収増益を達成した。

契約数は新規契約数128千件、保有契約数522千件。自主管理家主向け”家主ダイレクト”では新規契約数が16千件→28千件(前期比+75%)と成長が加速している。

“家主ダイレクト” は管理戸数の少ない中小の代理店にとっては業務効率を改善する商品であり、

・オリジナルガイドブックの作成

・未登録大家向けキャッシュバックキャンペーンの実施

などをきっかけに契約増が加速している。

〇2021年1月期 通期会社計画

2021年1月期の会社計画は、売上高10,466百万円(前期比+10.7%)、売上総利益6,758百万円(同+9.6%)、営業利益1,634百万円(同+7.3%)と増収増益の計画。営業利益率は15.6%。

大手管理会社からの契約拡大に加え、自主管理家主向けの営業強化による売り上げ拡大を見込む。成長投資を継続するため、営業増益率は低くなる計画である。

契約数は新規契約数147千件、保有契約数569千件を見込む。

〇コミットメントラインと当座貸越契約の締結により資金を確保

4月21日 コミットメントライン契約及び当座貸越契約の締結のリリースを行った。

リリースはこちら

借入先:三井住友銀行、みずほ銀行

設定金額は

コミットメントライン:10億円

当座貸越契約:30億円

とした。

同社は賃借人の属性、家賃支払い状況等に係る約238万件(2020年1月31日現在)の審査データベースを保有している。

保有データを活用した独自の与信管理体制を強みとして、かつ、契約者に対する細かなフォローを継続して行うことで滞納発生率及び

貸倒率をコントロールしてきた。今後もこれまで同様に適切な対応によるコントロールを進める方針。

前期末時点で28億円の現金及び預金があり、十分な手元資金があると認識しているが、

新型コロナウイルスの感染拡大と長期化に備えて、財務基盤を強化することを目的とするもの。

〇影響が不透明な中で積極的な開示を評価

3月初めから中旬にかけて、新型コロナウイルスの影響が不透明な中で株式市場全体にリスク回避の動きが広がり、

株価は急速に下落していた。同社の株価も同様に大幅下落となった。

多くの企業が今後の業績への影響が不透明として開示には消極的であったが、

同社は以下のようなリリースを続けて出した。

3月16日 代表メッセージ(新型コロナウイルスについて)

発信時点では事業への影響については言及しなかったものの、何が起こってもこれまでと変わらず前向きに対応することを示した。

以下、内容の一部を抜粋

「こんなときだからこそ、前向きに気持ちを高め、社員、その家族の安全、健康を第一に、先頭に立ってこの事態に対処していく所存です。

ご契約者で被害を受けられている方には、行政、自治体と連携を取り、支援制度の案内、また弊社が提携しておりますフードバンクの

食糧支援等を行い、一刻も早く元の生活に戻れるようサポートさせていただきます。

このような状況だからこそお客様、株主、社会に”三方よし”の精神で、世の中が少しでも早く活気を戻せるよう、我々が今できることに

精一杯励み、難局を乗り越えてまいります。

みなさまのご期待にこたえられるよう社員一丸となって頑張りますので、今後ともご支援のほどよろしくお願い申し上げます」

4月8日 新型コロナウイルス感染拡大に伴う影響について

3月10日に決算発表を行い、2021年1月期の計画を発表済みだが、新型コロナウイルスの影響を考慮しておらず、

改めて、現在の状況、今後の影響が生じる可能性について詳しく説明するためのリリースを行った。

家賃債務保証事業への影響

・新規契約申し込み件数(初回保証料)に与える影響

・求償債権に与える影響

・貸倒引当金に与える影響

財務状況への影響

緊急事態宣言への対応

など、前述の事業説明会につながる内容であり、わかりやすく説明されている。

筆者は株主及び投資家に向けたメッセージを高く評価する。

長期で信頼して投資をしたとしても、多くの株主や投資家は株価が大きく下落すれば、少なからず不安になってしまうものだ。

一方で影響が不透明で説明できない部分が大きければ多くの企業はリリースを控える。

そのような状況にあって、同社の積極的な開示の姿勢は株主や投資家に安心感を与えるものとなる。

不安が拡大しているときに求められるのは、企業と株主の信頼関係。

長期的に企業価値を高めるために必要なのは信頼関係を構築すること、つまり、エージェンシーコストを下げることである。

その点で同社の今回の一連の開示は高く評価されるべきであり、長期的な企業価値向上につながると行動である筆者は考える。

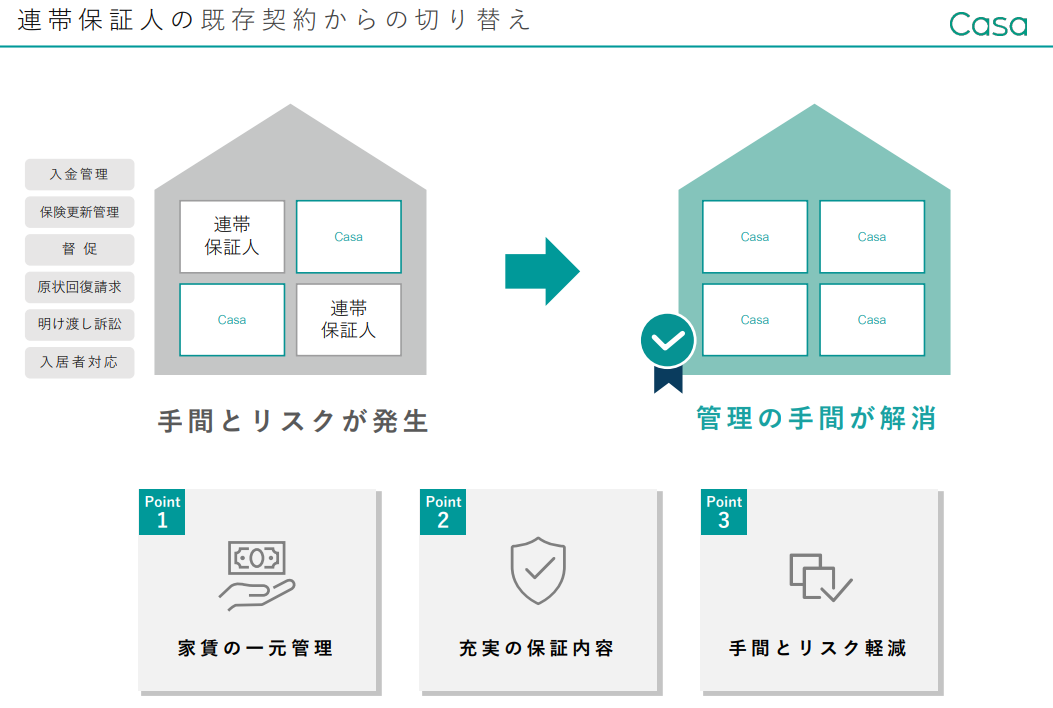

〇民法改正をチャンスととらえ積極投資

民法改正により連帯保証人制度が変更になる。

改正の内容で注目するポイントは以下の2つ

・個人根保証契約の極度額ルールの変更

連帯保証人の責任限度額を定めることが義務付けられた

内容:改正前は契約時点では保証する金額がどの程度になるかわからず、場合によっては予想外の責任を負うことになる可能性があった。

今回の改正により、契約締結時に責任限度額を定めなければならず、定めていない連帯保証条項は無効とされることになった。

・契約時の情報提供義務のルール変更

連帯保証人へ契約者の財産状況等の情報を提供することが義務付けられた

内容:情報提供をしなかったことにより、連帯保証人が契約者の財務状況を誤解して連帯保証人になることを承諾した場合に

後日、連帯保証契約を取り消すことができる。その結果、債務が発生した際には貸主にも影響が及ぶ可能性がある。

以上のことから、

・個人的な親類関係の連帯保証人を利用しにくくなる。

・連帯保証人を探すことが困難な、身寄りのない高齢者や外国籍の入居希望者が増加する。

といったことから、保証会社を利用する割合が増えることが予想される。

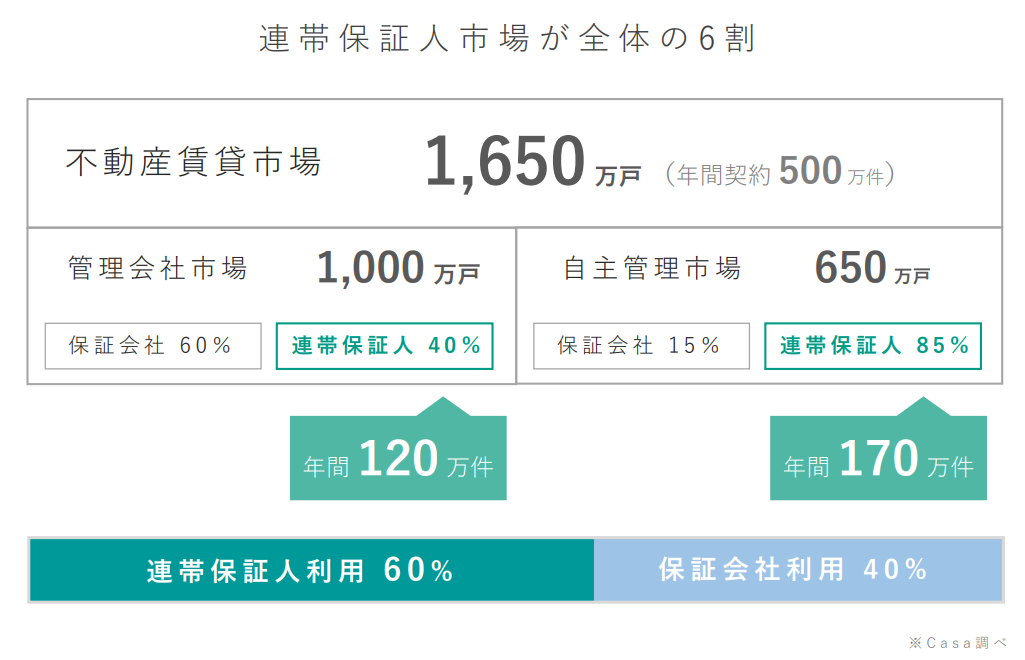

連帯保証人市場の状況

不動産賃貸市場において連帯保証人を利用する割合は全体の6割となっている。

また、管理会社と自主管理家主でわけてみると

管理会社において連帯保証人の利用は40%であるのに対して

自主管理家主の物件での連帯保証人の利用は85%となっている。

〇ITサービス提供により賃貸経営の安定と効率化に寄与

今後、民法改正によって、保証会社を利用する割合が増えることが予想されるなかで

特に同社が注力している自主管理家主の物件におけるニーズが今後一層高まると考えられる。

同社が連帯保証人サービスを提供することで家主の賃貸経営が安定する。

また、CasaWEBによってオンラインで手続きを完結できる仕組みを提供し、

現在、紙・FAX・郵送によって行われている手続きが簡略化するとともに、

記録の保持の点でも付加価値を提供する。

・一元管理

→ 経営の安定に寄与

〇オンラインで手続きを完結

手続きの簡略化による効率経営に寄与

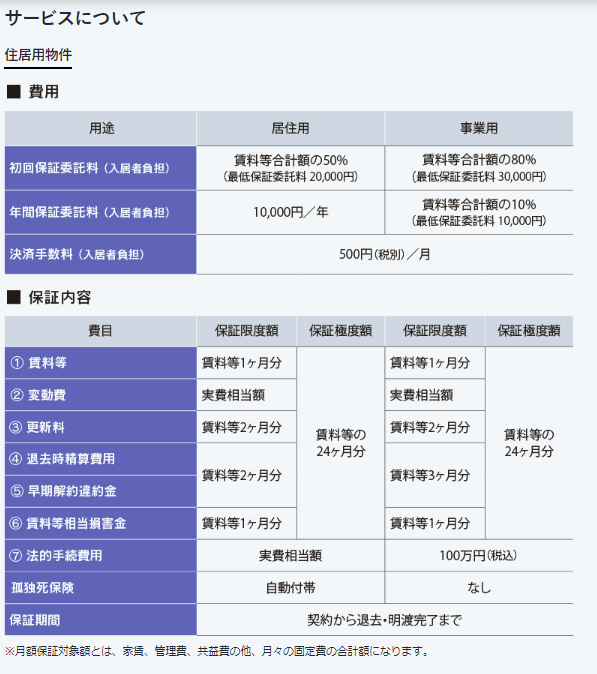

〇料金体系

わかりやすく安価な設定となっている。

競合他社とはサービス充実による差別化による顧客獲得を目指す。

*詳細はこちら

〇不動産賃貸市場の付加価値創出のサービスを続々リリース

4月20日 新サービス”養育費保証”を開始についてリリース

離婚時に子供を養育する親権者に対して養育費を支払うことを取り決めた場合でも、

取り決め通りに支払われず、子供を養育する母親の家庭が貧困に陥ることが社会問題となっている。

2020年4月から改正民事執行法が施行され(下記参照)、支払うことを決められた父親の給与や預金の差し押さえが容易になったことを受けて

契約者に対して”養育費保証”サービスを提供する。

住居費用は生活に不可欠な費用である。

同社はこれまでも、行政や自治体との連携による支援制度を活用した契約者のサポートを行ってきたが、

養育費保証についても、法改正のタイミングでシングルマザー・ひとり親の契約者をサポートする。

*厚生労働省による2016年度「全国ひとり親世帯等調査」の結果報告によれば、

「養育費を受けている」割合は24.3%にとどまり、

今まで一度も「養育費を受けたことがない」母子家庭が56.0%と半数以上を占めている。

報告書はこちら

p56 表17-(3)-1 母子世帯の母の養育費受給状況

*改正民事執行法の施行について

2020年4月に改正民事執行法が施行された。手続き上の主な改正点は2つ

①罰則強化による手続きの実効性向上

債務者に自己の財産を開示させる手続(財産開示手続)。

債務者を裁判所に呼んで、財産に関する情報を債務者自身に陳述させる手続きで、

これまでは債務者が出頭しなかった場合や虚偽の陳述をした場合などに対する制裁が弱かった。

新法では、不出頭などには刑事罰(6カ月以下の懲役または50万円以下の罰金)による制裁を科して、

手続の実効性を向上させている。

②裁判所が開示請求できる

「第三者からの情報取得手続」という制度が新設されて、裁判所から市町村や年金事務所に照会をして、相手の勤務先が分かるようになります。

また、同じように裁判所から銀行の本店に照会をして、相手の銀行口座がどの支店にあるのか分かるようになります。

<<<< 基本情報 >>>>

以下、同社の基本的な情報のアップデートである。

【会社概要】

2008年10月、東京都新宿区に不動産賃貸物件の家賃債務保証事業を目的に設立したレントゴー保証株式会社が前身となっている。

【事業概要】

不動産賃貸物件の家賃債務保証事業

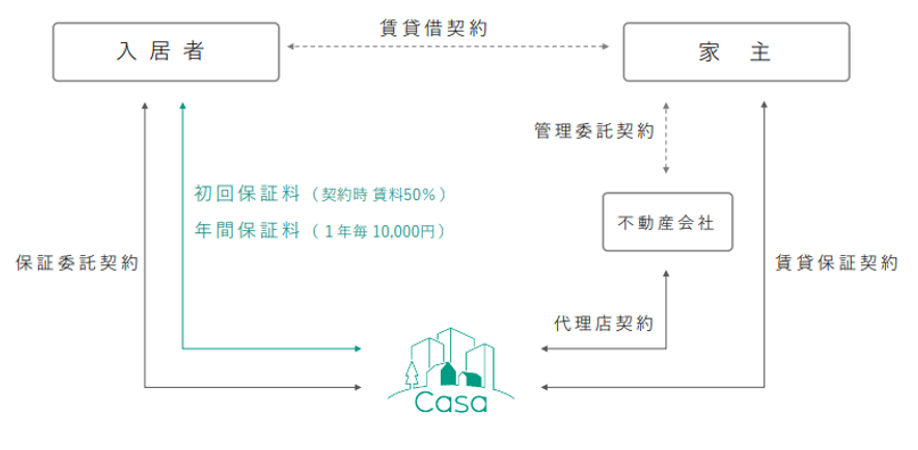

Casa(以下、同社)は、賃貸住宅の賃貸契約において賃借人に対して家賃債務の連帯保証サービスを提供する。賃借人(入居者)とは保証委託契約、賃貸人(家主)とは賃貸保証契約を締結する。不動産管理会社が管理する物件は約20,000店舗からなる不動産管理会社を代理店として全国12カ所の事業拠点で展開している。

【特徴(強み)】

蓄積してきたノウハウと安定した事業基盤があり、主に次のようなものがあげられる。

① 管理戸数10,000戸以上の大手管理会社向け売り上げが約60%を占めている。

② 支払いが滞ってしまった賃借人の問題解決に手間を惜しまず積極的に課題解決の手助けをし、延滞債権の回収を進める。

③ 不動産管理会社を利用しない管理戸数1,000戸未満の自主管理家主向けサービスを強化する。

(詳細後述)

【株価指標】

時価総額 116億円

株価 1,064円 (2020年7月14日 終値)

BPS 647.70 (2020年1月期 実績)

PBR 1.64倍

ROE 14.4%

PER(会社予想) 10.7倍

配当利回り2.8%

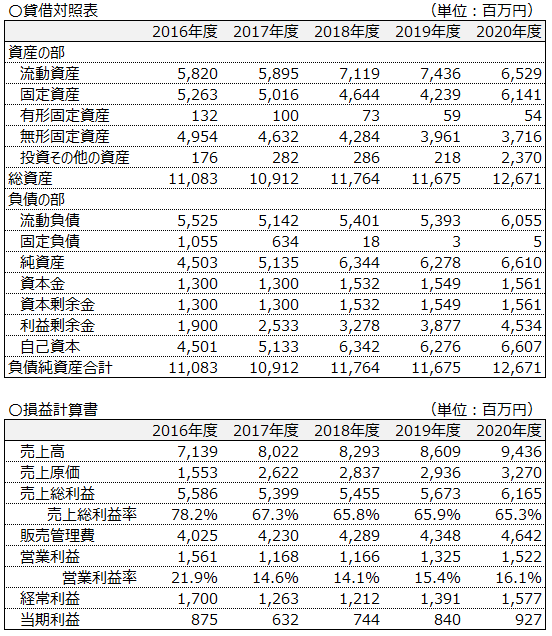

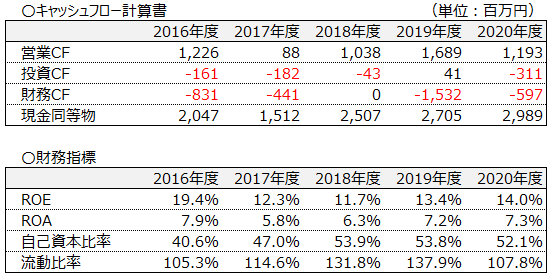

【業績推移】

【家賃債務保証事業】

家賃債務保証ビジネスとは、代理店契約をしている不動産管理会社を通して賃貸人(家主)と賃貸保証契約を結び、賃貸人(入居者)と保証委託契約を結ぶ。賃借人が家賃を滞納した場合に賃貸人または賃借人と管理委託契約を結ぶ不動産会社に代位弁済を実行し、賃借人に対して滞納した家賃の督促、回収を行う。約22,000店舗からなる不動産管理会社を代理店として全国12カ所の拠点(東京、札幌、仙台、千葉、横浜、さいたま、静岡、名古屋、大阪、岡山、高松、福岡)で事業展開している。

【ビジネスモデル】

・約半分がストック売り上げ

・売上は案分計上 費用は一括計上

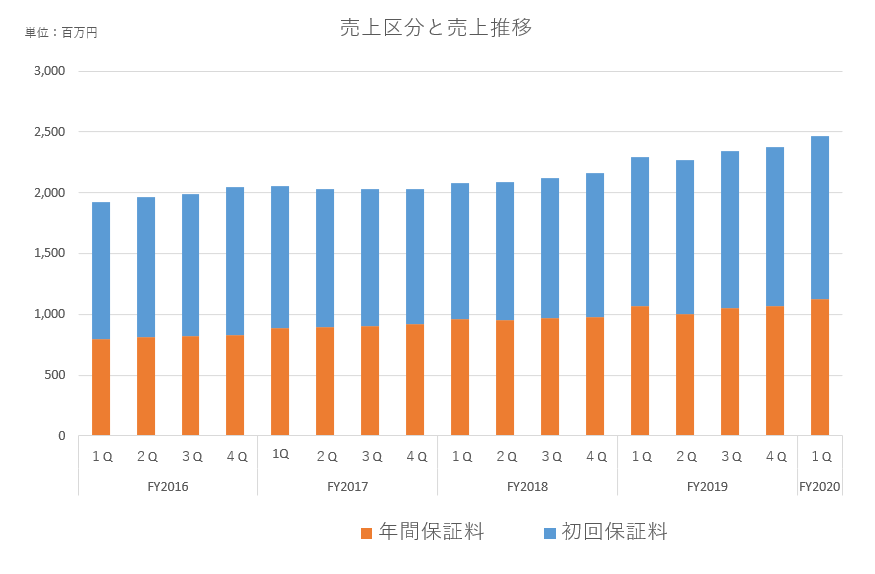

売上は賃借人と保証委託契約を締結した際に受領する初回保証料と、入居後一年ごとに受領する年間保証料から構成される。

2020年1月期における構成比率は初回保証料が55%、年間保証料が45%程度となっている。

年間保証料が毎年のストックとして積みあがり売上計上されるストック型ビジネスとなっている。

賃借人から保証料を受領し、その一部を業務委託している不動産管理会社に支払手数料として還元している。

初回保証料と年間保証料については、受領時から1年にわたって案分して売り上げ計上される。

賃借人からは契約時に初回保証料を賃料の50%程度、年間保証料は年1万円受け取っている。

一方、不動産管理会社に支払われる手数料は支払い時に一括して費用計上される。

賃料延滞により代位弁済した場合、早期に回収が図られるが、代位弁済実行額のうち決算期末における未回収分である求償債権に対して貸倒引当金を計上している。

*年間保証料がストック売り上げとして計上される

具体的には以下のようなものである。

① 大手管理会社のネットワーク

管理戸数10,000戸以上の全国展開している大手管理会社を代理店とする売り上げが約60%を占めており、同社の収益の柱となっている。

長年の経験と蓄積されたノウハウを生かし、家賃債務保証事業に真摯に取り組む姿勢が強固な信頼関係の構築に寄与している。

② 手間を惜しまず借主の課題解決の手助け

求償債権の割合(保証債務に占める求償債権の割合)が安定推移している。

同社は8%程度を適正水準として考えている。足元ではコロナ禍の影響で上昇しているものの、

上述の通り、補助金の給付が進むことで回収が進み、適正水準に戻るものと考えられる。

(足元の状況を除き)求償債権の回収が安定して推移する背景には

”手間を惜しまず賃借人に寄り添って問題解決に取り組む”

ことが仕組みとして定着していることにあるだろう。

*求償債権とは:賃借人が滞納した賃料を賃借人に変わって賃貸人(大家さんまたは代理人となっている不動産管理会社)に支払ったうち、期末時点の未回収分。

まず、支払いができない賃借人について一人一人、原因を確認する。”うっかり忘れてしまった”という人は連絡すればよいが、何らかの”支払いができない問題”が発生していることも多いという。解決方法として、生活保護の申請ができるのであれば生活保護の対応方法を伝える、といったことを一人一人対応する。

主に行っているのは

(1)公的支援制度の案内

(2)NPO団体と連携した食糧支援の実施

など

具体的には

(1) 公的支援制度の案内

社員は各種福祉制度等についての知識を習得し、情報を提供する。

不払いとなった賃借人の課題解決の手助けのため、次のような制度について情報提供し、活用を促す。

保険制度:健康保険、雇用保険

年金制度:年金担保融資、障害年金・老齢年金

貸付制度:緊急小口貸付、総合支援資金

福祉制度:福祉助成金・貸付、児童手当

給付制度:住宅確保給付金、教育訓練給付

自治体の各制度:育成制度

生活保護制度:生活扶助・住宅扶助

など。

同社の受付スペースの壁には多くの写真と手紙が貼られている。支援を受けた方々からの感謝の手紙と写真である。社外へのアピールというだけでなく、”ありがとう”の言葉が社員のモチベーションにもつながっている。

(2) NPO団体と連携した食糧支援の実施

農林水産省が支援するNPO団体”フードバンク”と提携し、食糧支援を手掛ける。

顧客である入居者が食に困っていることがあり、その際にセカンドハーベストジャパン(日本で初めて設立されたフードバンク団体)からの食品を活用したことから始まったとのこと。これら賃借人の課題解決のための活動が、顧客である家主のリスク抑制につながるとともに信頼関係を作ることにつながっている。

社員数は派遣含め約400名。そのうち半数程度が回収を担当している。手間のかかる回収に注力していることがわかる。回収において家主と接触することにもなるため営業活動にもなっている。

*”③ 不動産管理会社を利用しない管理戸数1,000戸未満の自主管理家主向けサービスを強化する。”

については下記の”注力する事業”で詳細な解説をする。

【事業環境】

不動産賃貸住宅市場は単身、夫婦のみの世帯数増加により拡大している。高齢者の単身世帯、外国人入居者の増加もあり、家族、親類、知人に連帯保証人を見つけることができない賃借人が増えている。家賃債務保証市場は拡大しており、今後もこの傾向は続くと考えられる。また、アンケートによれば賃貸物件の増加が続く中で将来的な空室リスクに対する不安を6割以上の家主が抱えている。

そのような環境下でこれまで同社は大手管理会社と関係を密にし、売り上げを拡大してきた。大手管理会社が管理する物件は1,000万件程度あるがすでにその60%程度は保証会社を利用している。一方自主管理家主が管理する物件は650万戸程度あるが保証会社を利用しているのは10%程度にとどまり、ほとんどが連帯保証人を利用している市場である。同社はそこにターゲットを定めて営業を強化する。

【注力する事業】

〇“家主ダイレクト”で自主管理家主市場を開拓する

“家主ダイレクト”が好調。利用オーナー数52千件。順調に拡大している。

*家主ダイレクトについてはこちら casa”家主ダイレクト”WEBサイトが開きます。

“家主ダイレクト”はリコーリースと東京海上日動火災保険との連携で開発したサービス。集金代行、家賃保証、保険を提供する。競合が少ない自主管理家主市場で拡大を狙う。

“家主ダイレクト”は集金代行セット型の保証サービスだが、物件での事故があった場合に備えた家主負担費用や孤独死保険を付帯するほか、同社が持つ22,000店舗以上の仲介ネットワークを生かした入居者募集も行う。自主管理家主の賃貸経営のニーズに合わせて、“コスト削減”、“空室対策”といった経営安定化につながる充実したサービスを提供する。

大手管理会社と違い、小規模で点在する自主管理家主をターゲットとするとき、同社が契約する賃貸仲介のエイブル、ハウスコム等を通してアクセスできることが強みとなる。今後認知度が高まることで一層の拡大が期待できる。

〇新CasaWEBの提供

保険料保証サービスを提供するうえで既存のシステムを刷新し、新CasaWEBの提供を開始した。

新CasaWEBは家財保険料の保証サービスや代理店業務の業務効率を大幅に改善するクラウドサービス。システムのデザインや操作性の改善を行い、直感的に利用できるシステムを構築した。これまで契約のために手書きの書類を作成し、保険会社と保証会社それぞれにFAXで送付していたが、一括で手続きを終了できる。他にも多彩な機能を提供しており、当初は既存の手続きの変更に難色を示していた中小の代理店においても業務効率化を実感することにより利用の定着につながっている。

〇市場の変化を捉えたサービス充実

同社は入居者、家主の双方にとって便利なサービスを拡充し、顧客満足度を高め、契約者拡大につなげている。

主なサービスとして次のようなものがある。

・様々な決済手段の導入

初期導入費用のカード決済を業界に持ち込んだのは同社の宮地社長。導入前は決済手数料が高く、不動産業界では浸透していなかったが、決済手数料を抑えた商品を提供し、導入を促進した。その後、様々な決済手段も取り入れた。

・外国人対応

現在、日本において人手不足が問題となっており、国の政策として外国人労働者の受け入れを勧めようとしている。年々増加する外国人の入居希望者にとって、問題は保証人と言語である。同社は利用料無料、年中無休、24時間、11か国語で対応可能な通訳サービスを提供する。

・高齢者対応

日本は高齢化が進み、単身高齢者の入居希望者が増える一方で、家主にとっては入居者の孤独死がリスクであり、契約には二の足を踏む。同社は孤独死保険を開発して提供。家主ダイレクトに自動付帯することで高齢者の入居促進を図る。

・入居者向けWebサービス

同社の入居者向けサービス“入居者カフェ”では提携した様々な企業の優待サービスを受けることができる。例:ビックカメラの購入時ポイント追加サービス、家具雑貨のKEYUCAの割引サービスなど。

【株主還元】

〇配当

2020年1月期

一株当たり配当金 当初計画26円 → 2円増配し、28円

2021年1月期計画

一株当たり予想配当30円

配当性向30.2%

*配当性向30%を目安に配当を実施する方針。

【リスク】

自主管理家主マーケットの開拓が進まない可能性

自主管理家主マーケットへの営業強化をしているが、大手管理会社向けと違い、小規模家主を個別に開拓するため手間と時間を要する。会社が想定する以上に時間とコストがかかる可能性がある。

景気悪化による代位弁済が拡大するリスク

代位弁済の抑制のため、賃借人に関わるデータベースを構築し、独自の分析による与信管理を行っているが、想定以上に経済環境が悪化し、賃借人の家賃支払いに影響を及ぼし、代位弁済が拡大した場合、同社の業績に影響を与える可能性がある。

成長投資の遅れ

今後の成長を加速させるため、人への投資及びシステム投資を計画し、推進している。エンジニアの人材確保は進んでいるものの計画通りに開発が進まない可能性がある。

ITサービスを付加価値として提供する計画であり、開発遅延によりサービス提供が遅れれば、顧客獲得に影響を与える可能性がある。

【財務諸表】

ディスカッション

コメント一覧

まだ、コメントがありません